Η κερδοσκοπία των ΜΕΖΖ

Αγαπητοί αναγνώστες, με μεικτά πρόσημα ολοκληρώθηκε η συνεδρίαση της Παρασκευής στη Wall Street, με την αγορά να κινείται διστακτικά ενόψει της επικείμενης συνεδρίασης της FED την ερχόμενη εβδομάδα.

Ειδικότερα, ο Dow Jones έκλεισε στις 38.109,43 μονάδες με άνοδο 0,16%, ενώ ο S&P 500 ολοκλήρωσε στις 4.890,97 μονάδες με πτώση -0,07%, βάζοντας τέλος στο μίνι ράλι των έξι συνεχόμενων ανοδικών συνεδριάσεων, εκ των οποίων οι πέντε με κλείσιμο σε ιστορικά υψηλά.

Στην Αθήνα τώρα ο Γενικός Δείκτης έκλεισε ανοδικά 0,59% στις 1.360 μονάδες.

Το ενδιαφέρον εστιάζεται στις τράπεζες και κυρίως στην Πειραιώς εξαιτίας του Placement που θα γίνει σε περίπου ένα μήνα, στις μετοχές του ομίλου Κόκκαλη, στα ΕΛΠΕ, ενώ από τις μικρές μετοχές επιθετικά κινείται η Lavipharm.

Χωρίς λογική η κατακόρυφη άνοδος σχεδόν κατά 10% σε όλες τις… MEZZ (ΦΒΜΕΖΖ, ΚΑΙΡΟΜΕΖΖ, ΣΑΝΜΕΖΖ, ΓΚΜΕΖΖ).

Προφανώς πρόκειται για καθαρή κερδοσκοπία!!!

ΔΑΑ: 7,60 έως 7,80 ευρώ

Όπως όλα δείχνουν το IPO του Διεθνούς Αερολιμένα Αθηνών θα είναι ένα από τα success stories της χρονιάς.

Το ξένο βιβλίο φημολογείται ότι έχει υπερκαλυφθεί τουλάχιστον 8-10 φορές, ενώ όπως όλα δείχνουν η τιμή εισαγωγής θα είναι μεταξύ 7,60-7,80 ευρώ.

Το ελληνικό βιβλίο θα «κλείσει» την Πέμπτη το μεσημέρι.

Το σημαντικό για την εταιρεία είναι η μερισματική απόδοση που υπόσχεται.

Αν εξαιρεθεί το μικρό φετινό μέρισμα, το ΔΑΑ θα διανείμει το σύνολο των καθαρών κερδών του, κατά τα επόμενα έτη.

Το 2024 αναμένεται να εμφανίσει καθαρά κέρδη της τάξης των 195 με 200 εκατ. ευρώ.

Εφόσον διανεμηθούν όλα, η μερισματική απόδοση ξεπερνά το 9-10%.

Ο Πολίτης και η Ferrari

Για να μην το ξεχάσω, ο επικεφαλής του ΤΑΙΠΕΔ Δημήτρης Πολίτης, που «τρέχει» από την πλευρά του Δημοσίου την IPO του Αεροδρομίου Αθηνών, είναι κάτοχος μιας πολύ ωραίας FERRARI, την οποία «βγάζει βόλτα» σχεδόν κάθε Σ/Κ.

Πάντως, στο γραφείo του πάει με ένα TESLA…

ΓΕΚ ΤΕΡΝΑ – Τράπεζες

Δεν ξέρω εάν έχετε συνειδητοποιήσει την επιδραστικότητα της ΓΕΚ ΤΕΡΝΑ, του Γιώργου Περιστέρη, στο τραπεζικό σύστημα της χώρας.

Επειδή είναι απλά μαθηματικά, θα σας τα γράψω απλά.

Μετά το placement 6.000.000 μετοχών και την κατοχύρωση του ΒΟΑΚ, η ΓΕΚ ΤΕΡΝΑ , όπως όλα δείχνουν, είναι έτοιμη να αναλάβει την Εγνατία οδό εντός του 2024.

Γι’ αυτή τη δουλειά θα σηκώσει τραπεζικά δάνεια 1 δισ. ευρώ.

Εάν μάλιστα, υποθετικά μιλώντας, αναλάβει και την Αττική Οδό, εντός της χρονιάς, τότε θα τραβήξει ρευστότητα από τις τράπεζες 2,7 δισ. ευρώ.

Ουσιαστικά, η ΓΕΚ ΓΕΚΤΕΡΝΑ 0,80% 17,68 με την Εγνατία και την Αττική Οδό θα σηκώσει δάνεια περίπου 3,7 δισ. ευρώ.

Εάν μάλιστα πουληθεί η Τέρνα Ενεργειακή, εντός της χρονιάς, τότε είναι βέβαιο ότι ο αγοραστής (ανεξάρτητα την οικονομική επιφάνεια που έχει) θα «σηκώσει» σημαντικά κεφάλαια από τις ελληνικές τράπεζες.

Oh, my God!!!

Ο Λάτσης αγοράζει LAMDA, αλλά η μετοχή πέφτει συνεχώς

Την Πέμπτη το μεσημέρι, στη LAMDA Development, έγινε ένα πακέτο 1,6 εκατ. μετοχών.

Επειδή, όπως ξέρετε, αυτά δεν μου ξεφεύγουν, ρώτησα τους πλέον ειδικούς.

Η απάντηση ήταν ότι «τις μετοχές τις αγόρασε ο βασικός μέτοχος, ο όμιλος Λάτση».

Πωλητής ήταν ένα ξένο fund που υποχρεώθηκε να αποεπενδύσει.

Πάντως, σύμφωνα με το πρόσφατο report της Eurobank Εquities, «τα τρέχοντα επίπεδα τιμών για τη LAMDA εξακολουθούν να υποδηλώνουν έκπτωση έναντι της καθαρής αξίας του ομίλου (-26% έναντι της εσωτερικής αξίας των €9,45 φέτος), το οποίο βρίσκεται σε μεγάλο βαθμό σε συγχρονισμό με την έκπτωση που αντιμετωπίζει ο πραγματικός τομέα των ακινήτων πρόσφατα, αλλά με τη μετοχή να μην αντικατοπτρίζει πλήρως τις επιλογές στο Ελληνικό».

Η τιμή στόχος ορίζεται στα 9,1 ευρώ ανά μετοχή, αποδίδοντας αξία 4 ευρώ ανά μετοχή στο Ελληνικό και 5,2 ευρώ ανά μετοχή στα λειτουργικά περιουσιακά στοιχεία και η σύσταση είναι αγορά (buy).

Την Παρασκευή η μετοχή ΛΑΜΔΑ 0,27% 7,45 έκλεισε στα 6,89 ευρώ, διαψεύδοντας ακόμα και τους πιο αισιόδοξους, ότι στις αρχές του 2024 θα ξεχώριζε.

Η ανοδική κίνηση προς τα 7,20 ευρώ στις αρχές Ιανουαρίου, δεν διατηρήθηκε.

Έτσι για ακόμα φορά υποχώρησε κάτω από τα επίπεδα των 6,90 ευρώ.

Τα 3 «I»

Την προηγούμενη εβδομάδα, πολλές μετοχές έκλεψαν την παράσταση.

Μεταξύ αυτών και τα 3 «Ι».

Δηλαδή Intracom – Intralot – Intrakat.

Η Intracom ΙΝΤΚΑ 0,88% 3,45 πλέον βρίσκεται στα 3,87 ευρώ.

Την Παρασκευή κέρδισε 4% ενώ ο όγκος συναλλαγών άγγιξε τα 353.000 χαρτιά.

Η μετοχή μειώνει αισθητά το discount, έναντι του NAV (περίπου 4 ευρώ με στοιχεία 30/9).

Πλέον υπάρχουν προσδοκίες για μεγαλύτερη κίνηση ίσως και στα 4,5 ευρώ που θα προσδώσει πρόσθετη αξία στην εταιρεία συμμετοχών.

Μεγάλη κίνηση έχουμε μια στην INTRALOT ΙΝΛΟΤ -0,78% 1,27 η οποία έφτασε τα 1,22 ευρώ με όγκο συναλλαγών τα 1,88 εκατ. χαρτιά.

Όμως και η INTRAKAT ΙΝΚΑΤ -0,60% 4,95 βλέπει υψηλότερα επίπεδα. Ήδη «παίζει» στην περιοχή των 5,10 ευρώ.

Τα χρυσά συμβόλαια της Ιntrum Eλλάδος

Εντυπωσιακή αύξηση εμφανίζει το goodwill (υπεραξία) της Intrum Ελλάδος το 2023 κατά 181% σε σύγκριση με το 2022.

Κοιτάζοντας τα οικονομικά στοιχεία της μητρικής Ιntrum στη Σουηδία διαπίστωσα με κατάπληξη ότι η εν Ελλάδι θυγατρική όχι μόνο διπλασίασε το goodwill της στα 5,083 δισ. κορώνες – περίπου μισό δισ. ευρώ – αλλά διαθέτει μακράν το υψηλότερο σε σύγκριση με τις υπόλοιπες θυγατρικές της εταιρείας που διαχειρίζεται κόκκινα δάνεια σε ολόκληρη την Ευρώπη.

Το αμέσως μικρότερο είναι της θυγατρικής στην Ισπανία με 4,3 δισ. κορώνες.

Επειδή, όπως αντιλαμβάνεστε όλο αυτό μου κίνησε την περιέργεια, ρώτησα άνθρωπο μου μέσα από την Intrum τι ακριβώς είναι αυτό το goodwill – που στην Ελλάδα αφθονεί – και κυρίως από πού προέρχεται.

Οφείλω να ομολογήσω η απάντηση που έλαβα δεν με έκανε σοφότερο, παρά ταύτα σας τη μεταφέρω.

«Τα στοιχεία για το goodwill αποτυπώνουν ιδιαίτερα αυξημένη δυναμική και προοπτική για ανάπτυξη και κερδοφορία της εταιρείας στην Ελλάδα τόσο σε σχέση με τις θυγατρικές στις υπόλοιπες 13 αγορές όπου έχει παρουσία ο Όμιλος, όσο και σε σχέση με τις δικές της επιδόσεις το 2021 και 2022.»

Όπως καταλαβαίνετε η απάντηση αυτή θα μπορούσε να προέρχεται και από μία εταιρεία που αντί να διαχειρίζεται κόκκινα δάνεια… πουλάει φυστίκια.

Οπότε, μένοντας με την απορία, συνέχισα την έρευνά μου, η οποία συνέκλινε στο ότι το goodwill για τις εταιρείες διαχείρισης κόκκινων δανείων αντιπροσωπεύει «την αξία των συμβολαίων που έχουν υπογράψει» για τη διαχείριση των κόκκινων δανείων.

Αν έτσι έχουν λοιπόν τα πράγματα προκύπτει ότι η Intrum Ελλάδος διαθέτει τα χρυσά συμβόλαια σε σχέση με τις υπόλοιπες θυγατρικές του Ομίλου.

Αν δεν κάνω λάθος ένα τέτοιο συμβόλαιο είναι αυτό με την Τράπεζα Πειραιώς το οποίο «κόστισε» στην Ιntrum 400 εκατ. ευρώ περίπου.

Αν υπάρχουν και άλλα τέτοια εδώ είμαστε να τα συμπληρώσουμε.

Ποιοι «διαγκωνίζονται» για τα 70 εκατ. ευρώ της Κοινωνίας της Πληροφορίας

Νέα «μάχη» αναμένεται να δώσουν οι μεγάλοι του κλάδου της τεχνολογίας, καθώς πριν λίγες ημέρες η Κοινωνία της Πληροφορίας έβγαλε σε διαγωνισμό έργο αξίας 70 εκατ. ευρώ, για προμήθεια και συντήρησης αδειών λογισμικού Microsoft για το Δημόσιο.

Το έργο είναι ένα από τα μεγαλύτερα που έχει προκηρύξει η ΚτΠ για συστήματα λογισμικού και σίγουρα μεγάλες εταιρείες τεχνολογίας θα ενδιαφερθούν να χτυπήσουν τον διαγωνισμό. Οπότε όπως αντιλαμβάνομαι από τα μηνύματα της αγοράς το παρόν ετοιμάζονται να δώσουν οι: Unisystems, Nova, OTE, Profile, Vodafone και η Intrasoft.

Να θυμίσουμε ότι πριν από λίγους μήνες, το υπουργείο Ψηφιακής Διακυβέρνησης επαναπροκήρυξε διαγωνισμό, συνολικού προϋπολογισμού 60 εκατ. ευρώ για προμήθεια αδειών χρήσης λογισμικού Oracle. Έργο που πληροφορίες θέλουν το προβάδισμα για την υλοποίησή του να έχει η Unisystems του ομίλου Quest.

Ο υπουργός Ψηφιακής Διακυβέρνησης Δημήτρης Παπαστεργίου, έχει τονίσει πολλές φορές τα πλεονεκτήματα που θα έχει το Δημόσιο από τις άδειες χρήσης τέτοιων λογισμικών, αφού είναι απαραίτητο υπάρχουν οικονομίες κλίμακος όπως και να υπάρχει κεντρική διαχείριση των χρονοβόρων διαδικασιών προμηθειών.

Η χρήση των λογισμικών θα βοηθήσουν σημαντικά σε διαδικασίες, όπως η διαχείριση έργων και η διαχείριση και αξιοποίηση σχεσιακών βάσεων δεδομένων, καθώς και σε θέματα κυβερνοασφάλειας.

Ποιος είναι ο επενδυτής που θα «ρίξει» πάνω από 100 εκατ. ευρώ στην Ύδρα

Άλλο ένα έργο στρατηγικής σημασίας, του οποίου, όμως οι επενδυτές είναι άγνωστοι -τουλάχιστον στο ευρύ κοινό- πήρε την έγκριση χορήγησης κινήτρων από τον Κώστα Σκρέκα προκειμένου να προχωρήσει.

Ο λόγος για το Hydra’s Art Residencies της Plepi Land Development, συνολικού προϋπολογισμού 100 εκατομμυρίων ευρώ.

Όσο κι αν ψάξαμε δεν καταφέραμε να βρούμε τον πραγματικό φορέα, παρά μόνο το μοναδικό μέτοχο και διαχειριστή της εταιρείας, Νικόλαο Καλογιάννη, ενώ η εταιρεία έχει έδρα, πού αλλού, στην Κύπρο.

Το επενδυτικό σχέδιο αφορά στη δημιουργία ενός πρότυπου θεματικού, αειφορικής κατασκευής και λειτουργίας, τουριστικού υποδοχέα ο οποίος θα περιλαμβάνει ξενοδοχειακό συγκρότημα 164 δωματίων με υποστηρικτικές υποδομές (spa, εστιατόρια, bar), συνεδριακό κέντρο 250 θέσεων, δύο ζώνες παραθεριστικών κατοικιών με συνολικά 229 κατοικίες, χώρους τέχνης, πολιτισμού, αναψυχής και άθλησης καθώς και μαρίνα σκαφών 40 θέσεων.

Η χρηματοδότηση του επενδυτικού σχεδίου θα γίνει με ίδια κεφάλαια σε ποσοστό 30% και με δανειακά κεφάλαια σε ποσοστό 70%.

Έρχεται νέα εξαγορά από την Μarket In

Την πρώτη εξαγορά της χρονιάς στον κλάδο του οργανωμένου λιανεμπορίου θα δούμε σύντομα.

Όπως μαθαίνει ο Wiseman, η αλυσίδα Market In έκλεισε συμφωνία για απόκτηση δύο καταστημάτων σούπερ μάρκετ σε μεγάλο αστικό κέντρο.

Ονόματα δεν λέμε, αλλά θα τα μάθετε σύντομα γιατί οι υπογραφές για την εξαγορά θα πέσουν την άλλη εβδομάδα.

Η Market In συμπεριλαμβάνεται στο top 10 των μεγάλων αλυσίδων με 245 καταστήματα και απασχολεί περίπου 4.000 εργαζόμενους.

Ο τζίρος της το 2023 θα ξεπεράσει τα 400 εκατ. ευρώ κλείνοντας κοντά στα 410 εκατ. ευρώ, από 375 εκατ. ευρώ το 2022, με την κερδοφορία της σημαντικά βελτιωμένη σε σχέση με την προηγούμενη χρονιά.

Για φέτος προγραμματίζει να λειτουργήσει 14-15 νέα καταστήματα.

Η εταιρεία, που μετά τον αιφνίδιο θάνατο του Θωμά Ράμμου, του ανθρώπου που τη δημιούργησε το 1990, και σήμερα διοικεί η μία εκ των δύο θυγατέρων του Ευλαμπία Ράμμου και ο Πέτρος Χαροντάκης, ταλανίζεται από ενδοοικογενειακές τριβές μεταξύ των αδελφών και ένα πήγαινε-έλα στα Πρωτοδικεία, έχει στο DNA της τις εξαγορές καταστημάτων από αλυσίδες.

Η τελευταία ήταν η εξαγορά της χιώτικης αλυσίδας Χαρά το 2022.

Wiseman + Καίτη Κουτσολιούτσου= Love!!!

Δεν συνηθίζω να περιαυτολογώ, αλλά οφείλω εξομολογηθώ δημοσίως ότι μία ικανοποίηση την ένοιωσα όταν άνθρωπός μου, που παρακολουθεί τη Δίκη των Κουτσουλιούτσων, μου μετέφερε ότι – εκτός από τα υπόλοιπα μέλη της οικογένειας – και η κυρία Καίτη διαβάζει Wiseman ακόμη και μέσα στην αίθουσα του Δικαστηρίου.

Από την έκφρασή της, ωστόσο ήταν πρόδηλο ότι από τα γραφόμενα δυσφόρησε, πράγμα που επίσης περιποιεί τιμή στο πρόσωπό μου.

Την Παρασκευή, λοιπόν έλεγε σε φιλικό της πρόσωπο (όχι και τόσο οργισμένη) κρατώντας το κινητό της «Δες πάλι τι γράφει για εμάς αυτός ο Wiseman και το mononews».

Επειδή είμαι άνθρωπος με χιούμορ πλέον το σύνθημα μου, θα είναι Wiseman+Καίτη Κουτσολιούτσου= Love!!!

Τώρα όσον αφορά στα της πολύκροτης δίκης, η ακροαματική διαδικασία μετά από μία διακοπή θα συνεχιστεί στις 7 Φεβρουαρίου.

Οπότε και αναμένεται να ολοκληρωθεί και η κατάθεση των εγγράφων από τους συνήγορους υπεράσπισης και μετά αρχίζουν ξανά οι καταθέσεις, αυτή τη φορά των μαρτύρων υπεράσπισης.

Πάντως, όσο προχωρά έστω και με βραδείς ρυθμούς η διαδικασία, τόσο ξετυλίγεται το κουβάρι μίας από τις μεγαλύτερες απάτες που έχουν στηθεί εν Ελλάδι.

Πριν από τη διακοπή, λοιπόν, κατατέθηκε ότι ο Ιωάννης Μπεγιέτης (CFO στη θυγατρική της Folli Follie στο Χονγκ – Κονγκ), όχι μόνο πλαστογραφούσε τραπεζικά έγγραφα αλλά κάποια στιγμή έστειλε σε έναν φίλο του, ονόματι Κωσταντίνο Στελλούδη, στην Αθήνα, έναν φάκελο με αυτά, με εντολή να τον στείλει πίσω στις Ελεγκτικές Αρχές του Χονγκ Κονγκ ώστε να φανεί ότι αυτά προέρχονται απευθείας από Ελληνική Τράπεζα (Alpha Bank εν προκειμένω).

Όπως φαίνεται, από τα έγγραφα που κατέθεσε ο συνήγορος του Κωσταντίνου Στελλούδη, ο πελάτης του φαίνεται να «κάηκε» από μια παιδική φιλία που είχε με τον Μπεγιέτη.

Όταν ζήτησε λοιπόν από τον δεύτερο μία δανειακή διευκόλυνση, ο Μπεγιέτης δεν του την αρνήθηκε. Όμως, ζήτησε για αντάλλαγμα να του στείλει έναν φάκελο στην Αθήνα, τον οποίον στη συνέχεια θα έπρεπε να αποστείλει χωρίς να τον ανοίξει πίσω στις Ελεγκτικές Αρχές, βάζοντας στη θέση του αποστολέα το όνομα «Γιώργος Ανδρέου, Alpha Bank».

Ο φάκελος σύμφωνα με τον συνήγορο υπεράσπισης φέρεται να περιείχε πλαστογραφημένα τραπεζικά εξτρέ της εταιρείας από υποτιθέμενες συναλλαγές της.

Ο συνήγορος του Στελλούδη υποστηρίζει πως ο πελάτης του δεν γνώριζε τι περιείχε ο φάκελος.

ΑΒΑΞ: Πώς βγήκε εκτός ανταγωνισμού στον ΒΟΑΚ και η εξάρτηση από τον… Σταϊκούρα

Ανησυχητικό είναι το γεγονός ότι η ΑΒΑΞ μαζί με τις δύο γαλλικές Egis και Meridiam δεν κατάφερε να υποβάλει μία «αξιοπρεπή» προσφορά για την παραχώρηση του ΒΟΑΚ, η οποία θα είχε πιθανότητες να «βάλει την κοινοπραξία στο παιγνίδι του ανταγωνισμού».

Έτσι πλέον η εταιρεία κινδυνεύει να χαρακτηριστεί «κρατικοδίαιτη» εταιρεία διότι βασίζεται εν πολλοίς στα δημόσια έργα και τα ΣΔΙΤ που αναλαμβάνει με διψήφιες μάλιστα εκπτώσεις .

Παράλληλα, δε, τα έσοδα της σε μεγάλο βαθμό εξαρτώνται από… τις «διαθέσεις» του εκάστοτε υπουργού Οικονομικών, ο οποίος αποφασίζει για τις αυξήσεις στα διόδια.

Δείτε για παράδειγμα τις χρυσοτόκες όρνιθες του ΑΒΑΞ ΑΒΑΞ 0% 1,47 οι οποίες είναι, καταρχάς, η Αττική Οδός, την οποία διαχειρίζεται μαζί με τον Ελλάκτωρ, αλλά θα τη χάσει το φθινόπωρο του 2024, αφού η ΓΕΚ ΤΕΡΝΑ ΓΕΚΤΕΡΝΑ 0,80% 17,68 επικράτησε στον διαγωνισμό του ΤΑΙΠΕΔ.

Οι άλλες δύο παραχωρήσεις στις οποίες συμμετέχει είναι η Γέφυρα Ρίου-Αντιρρίου (κατέχει το 23,6%) και η Ολυμπία Οδός (διαθέτει το 19,1%).

Όσον αφορά τα δημόσια έργα ο Όμιλος βασίζεται κατά κύριο λόγο στη Γραμμή 4 του Μετρό Αθήνας την οποία κατασκευάζει μαζί με τις Alstom και Ghella.

Βέβαια, το έργο προχωρά με πολύ αργούς ρυθμούς.

Να σας θυμίσω, επίσης, ότι η κοινοπραξία βασίζεται κυρίως στο πριμ έγκαιρης υλοποίησης των 57 εκατ. ευρώ που έχει λάβει από το υπουργείο Υποδομών, ενώ έχει ήδη αρχίσει να κτυπά την πόρτα της Ελληνικό Μετρό Α.Ε. για αποζημιώσεις.

Το έτερο μεγάλο έργο είναι η κατασκευή του τμήματος Μιντιλόγλι-Καραίικα στον οδικό άξονα Πάτρα-Πύργος, το οποίο βρίσκεται στο 30% της υλοποίησής του, ενώ θα πρέπει να έχει παραδοθεί εντός του 2025.

Επιπλέον, έχει αναλάβει την κατασκευή του ΣΔΙΤ του Flyover στη Θεσσαλονίκη, το Μπράλος-Άμφισσα, ενώ έδωσε την καλύτερη προσφορά για το Ιωάννινα-Κακαβιά.

Από την άλλη πλευρά, όσον αφορά τα ιδιωτικά έργα στη χώρα μας ο ΑΒΑΞ έχει αναλάβει τα έργα υποδομής της Α’ Φάσης στο Ελληνικό και τα τρία νοσοκομεία του Ιδρύματος Σταύρος Νιάρχος αν και για το τελευταίο λέγεται ότι ήταν η μοναδική εταιρεία που υπέβαλε προσφορά.

Σχετικά με την παρουσία του ΑΒΑΞ στο εξωτερικό έχω να σας αναφέρω ότι υλοποιεί τον σταθμό παραγωγής ηλεκτρικής ενέργειας στη Ρουμανία Mintia Combined Cycle Power Plant.

Στην ουσία τα αφεντικά της ΑΒΑΞ, Χρήστος Ιωάννου και Κωνσταντίνος Μιτζάλης, εξαρτώνται απόλυτα από τις διαθέσεις του… Χρήστου Σταϊκούρα και του εκάστοτε υπουργού Υποδομών.

Πάει για την 7η δόση από Ταμείο Ανάκαμψης η Eurobank

Η Eurobank εξασφάλισε αργά το απόγευμα της Παρασκευής -και πρώτη μεταξύ των συστημικών τραπεζών της χώρας- την έγκριση εκταμίευσης για την 6η δόση του Ταμείου Ανάκαμψης, και για να το κάνει αυτό σημαίνει ότι έχει ήδη συμβασιοποιήσει το ποσό που εξασφάλιζε και με την 5η δόση, τον περασμένο Σεπτέμβριο.

Το success story δεν έγκειται μόνο ότι μέσα σε 4 μόλις μήνες η Τράπεζα συμβασιοποίησε το ποσό της 5ης δόσης.

Επομένως με τη φόρα που έχει πάρει η επονομαζόμενη και dream team των Κ. Βασιλείου και Φ. Καραβία, να αιτηθεί πρώτη και την 7η δόση στο αμέσως επόμενο διάστημα. Και το λέω αυτό γιατί η ομάδα λειτουργεί πολύ μεθοδικά και με προγραμματισμό, και η αγορά της το αναγνωρίζει.

Με την 6η δόση η Τράπεζα θα διαχειρίζεται €1,6 δισ. μέσω του ΤΑΑ, τα οποία διαθέτει αποκλειστικά για τη χρηματοδότηση πελατών που δραστηριοποιούνται επιχειρηματικά στη χώρα.

Ποιοι γκρινιάζουν και ποιοι είναι έξαλλοι με την (ωφέλιμη για τους καταναλωτές) τροπολογία Σκυλακάκη…

Σας ενημερώσαμε από νωρίς για το περιβόητο 8μηνο σταθερό τιμολόγιο της «Φυσικό Αέριο», για τις έντονες αντιδράσεις των υπόλοιπων εταιρειών παροχής ρεύματος (που είναι μεγάλες και με σημαντικούς μετόχους π.χ. Protergia, HΡΩΝ, Elpedison, NRG) που θεωρούν το τιμολόγιο παράνομο, για τη Ρυθμιστική Αρχή (ΡΑΑΕΥ) να ζητάει την απόσυρσή του και για την εταιρεία που συνεχίζει να πουλάει στο φουλ τα φθηνότερα τιμολόγια

Όσο για τον ΥΠΕΝ Θόδωρο Σκυλακάκη, μετά τον πρώτο αιφνιδιασμό που υπέστη, συμφωνεί αναγκαστικά και το καλύπτει με τροπολογία αφού βλέπει τον καταναλωτή να απολαμβάνει χαμηλές χρεώσεις.

Συνεπώς, τον Φεβρουάριο θα έχουμε διαφορετικό σκηνικό στα νέα σταθερά προϊόντα, διάρκειας μικρότερης του 12μηνου, που θα προωθήσουν και οι υπόλοιποι προμηθευτές.

Πάντως, πολλοί ανταγωνιστές προμηθευτές είναι έξαλλοι με Σκυλακάκη και ΡΑΑΕΥ αφού οι ίδιοι είχαν κάνει hedging για τα μπλε τιμολόγια ρεύματος για 12μηνη περίοδο και τώρα θα χάσουν λεφτά με τα 6μηνα τιμολόγια.

«Ο νόμιμος τζόγος έχει και τα ρίσκα του, άλλοτε κερδίζεις και άλλοτε όχι…» σχολίασε άνθρωπος από τα «ψηλά πατώματα» του ΥΠΕΝ, κάτι που έκανε ορισμένους προμηθευτές ακόμη πιο έξαλλους!

Από την πλευρά του, ο αντιπρόεδρος Ενέργειας της ΡΑΑΕΥ Δημήτρης Φούρλαρης είπε ότι δεν είναι κατά της αλλαγής των κανόνων, εάν αυτό αξιολογείται ως σκόπιμο, αλλά κατά της παραβίασης των κανόνων.

«Εάν το ΥΠΕΝ και η αγορά θέλουν σταθερά τιμολόγια 6μηνης διάρκειας, ας το κάνουμε. Δεν μπορεί όμως να λειτουργούμε χωρίς κανόνες. Εμείς πρέπει να προστατεύσουμε τον υγιή ανταγωνισμό γιατί αυτό είναι προς το συμφέρον του καταναλωτή», σημείωσε χαρακτηριστικά.

Τέλος, η ακρόαση της «Φυσικό Αέριο» από τη ΡΑΑΕΥ και η πιθανότατη επιβολή προστίμου, θα γίνει αφού εν τω μεταξύ η εταιρεία θα έχει εξαντλήσει το περιθώριο που είχε θέσει για πώληση του προϊόντος, άρα κατόπιν εορτής.

Πώς η Mytilineos «ρίζωσε» στην αγορά της Βρετανίας και η μεγάλη πρόκληση της διασύνδεσης…

Πολύ πρόσφατα η Mytilineos στο Λονδίνο γιόρτασε τα 10 χρόνια παρουσίας της στην (κάποτε Μεγάλη) Βρετανία.

Μάλιστα, υπέγραψε σύμβαση ύψους 1 δισ. ευρώ για την πρώτη υποθαλάσσια διασύνδεση μεταξύ Αγγλίας και Σκωτίας, που είναι και η μεγάλη πρόκληση τώρα για τον όμιλο.

Φίλος μου, που παρακολούθησε την εκδήλωση, όπως και αυτή της ΔΕΗ, μου θύμισε ότι η Mytilineos έχει στη Βρετανία 82 έργα συνολικής αξίας συμβολαίων 2,5 δισ. ευρώ, ενώ εγκαινίασε τις νέες εγκαταστάσεις της στο κέντρο του Λονδίνου.

Στις ΑΠΕ έφτασε χαρτοφυλάκιο φωτοβολταϊκών έργων ισχύος 1250 ΜW, ενώ στην αποθήκευση ενέργειας, όπου δίνει μεγάλη βάση, τρέχει σημαντικό αριθμό έργων 1.1 GWh, περίπου το 30% της βρετανικής αγοράς.

Επίσης, κατασκευάζει 4 μονάδες παραγωγής ηλεκτρικής ενέργειας ανοιχτού κύκλου με καύσιμο το φυσικό αέριο, ισχύος 299 MW η κάθε μια.

Η Mytilineos προχωρεί ακόμη την προμήθεια και εγκατάσταση ενός Σύγχρονου Πυκνωτή, για την RWE Generation UK μίας από τις μεγάλες εταιρείες ηλεκτρικής ενέργειας του Ηνωμένου Βασιλείου, μέρος του Προγράμματος Stability Pathfinder του Εθνικού Δικτύου για την Αγγλία και την Ουαλία.

Τέλος, κατασκευάζει στο Protos μία σύγχρονη μονάδα παραγωγής ηλεκτρικής ενέργειας από απορρίμματα.

Eξω πάμε καλά, που έλεγε ο αείμνηστος Κωνσταντίνος Καραμανλής ο αυθεντικός και not bad at all, που λέει ο Wiseman για ένα ελληνικό όμιλο ανταγωνιστικό σε ένα εξαιρετικά δύσκολο διεθνές περιβάλλον…

Το κάλεσμα της όμορφης Μαργαρίτας

Οι ημέρες και οι νύχτες στο πολύβουο Κολωνάκι στο κέντρο της Αθήνας είναι αστραφτερές, ακόμα και όταν οι θερμοκρασίες είναι χαμηλές.

Την προηγουμένη Πέμπτη, περπατούσα στην οδό Πατριάρχου Ιωακείμ και σταμάτησα έξω από το Zurbaran, ένα από τα hot spot της πόλης.

Όπως μου λένε, το επισκέπτονται «ωραία και φινετσάτα» κορίτσια, δημιουργώντας εκρηκτική ατμόσφαιρα.

Όπως σχεδόν κάθε ημέρα έτσι και την προηγουμένη Πέμπτη ήταν ασφυκτικά γεμάτο ήδη από τις 9 το βράδυ.

Η όμορφη και low profile Μαργαρίτα Σαραντοπούλου, με τον σύζυγό της Έντι, είχε καλέσει λίγους φίλους για την εορτή της, μεταξύ αυτών την πρόεδρο της Ένωσης Εφοπλιστών, Μελίνα Τραυλού.

Η πάντα φινετσάτη και δραστήρια Μελίνα, που σύμφωνα με την λίστα mononews100 ήταν από τα πιο επιδραστικά πρόσωπα της Ελλάδας για το 2023, προσήλθε στο κάλεσμα με την κόρη της.

Παρόντες, ο γνωστός νομικός Δωρόθεος Σαμολαδάς και η σύζυγός του, επίσης δικηγόρος, και αντιπρόεδρος της Επιτροπής Κεφαλαιαγοράς, Νατάσα Στάμου.

Mytilineos: Στα 65.30€;

Φίλοι αναγνώστες, η Mytilineos ΜΥΤΙΛ 0% 36,70 την προηγούμενη εβδομάδα γιόρτασε τα 10 χρόνια παρουσία της στη Μεγάλη Βρετανία.

Ο κ. Παπαπέτρου έχει κάνει εκπληκτική δουλειά στη Μεγάλη Βρετανία. Ο κ. Ευάγγελος Μυτιληναίος στο road show της JP Morgan στη Νέα Υόρκη ήταν για μια ακόμα φορά εξαιρετικός.

Εδώ αξίζει να σας τονίσουμε ότι όταν το καλοκαίρι του 2022 η μετοχή της Mytilineos έγραφε 12.80€, μόνο η στήλη του Wiseman σας έγραφε συνεχώς ότι η μετοχή της Mytilineos θα πάει στα 40€.

Τότε, κανείς μα κανείς δεν το πίστευε ότι θα γίνει κάτι τέτοιο στο ελληνικό χρηματιστήριο.

Και όμως, σε λιγότερο από 2 χρόνια η μετοχή της Mytilineos είναι στις παρυφές των 40€.

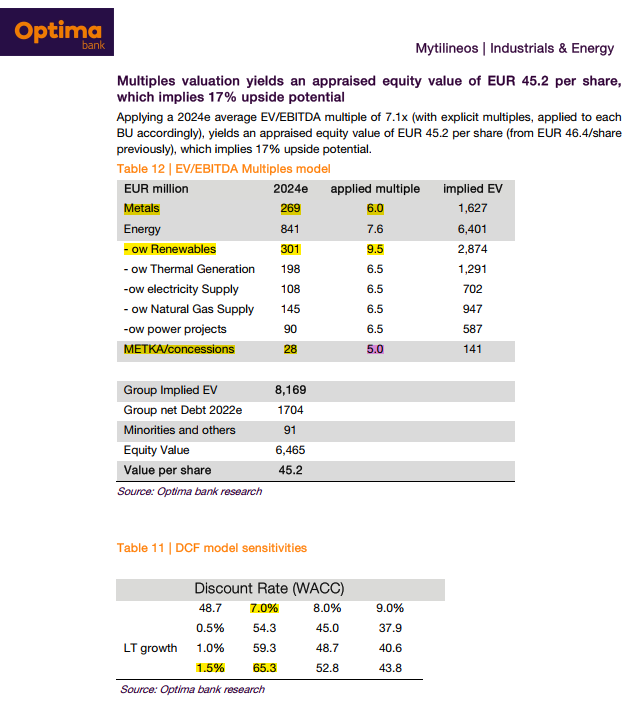

Στις 22 Ιανουαρίου η Optima Bank έβγαλε report για την Mytilineos με τιμή στόχο τα 47€.

Όμως, η σελίδα 6 κρύβει ατόφιο χρυσάφι (βλ. πίνακα παρακάτω).

Ο αναλυτής στο βασικό του σενάριο για την Mytilineos χρησιμοποιεί για μεσοσταθμικό κόστος κεφαλαίου WACC 8% και για Long Term Growth 1%.

Με βάση αυτή την παραδοχή το μοντέλο προεξόφλησης ταμειακών ροών δίνει τιμή στόχο για την MYTIL τα 48.70€.

Προσέξτε όμως τώρα.

Εάν το WACC μειωθεί από 8% σε 7% και το LTG από 1% πάει σε 1.5%, τότε η τιμή στόχος φίλοι αναγνώστες πάει στα 65.30€.

Οι ειδικοί πιστεύουν ακράδαντα «με το που πάρει η Mytilineos την επενδυτική βαθμίδα, θα δικαιούται να έχει ένα WACC 7% και πιστεύει ακράδαντα ότι δικαιούται και να έχει ένα LTG 1.5% λόγω της τεράστιας ανάπτυξης του κλάδου των φωτοβολταϊκών παγκοσμίως.»

Η Autohellas

Εδώ φίλοι αναγνώστες πρέπει να σας αναφέρουμε ότι μεγάλη συστημική τράπεζα στο report που έβγαλε για την AUTOHELLAS στις 25 Ιανουαρίου χρησιμοποιεί για να αποτιμήσει την AUTOHELLAS ΟΤΟΕΛ 0,34% 11,80 στο βασικό της σενάριο ένα LTG=1.5%.

Έτσι δίνει τιμή στόχο για την ΟΤΟΕΛ τα 16€.

Εμείς θα συμφωνήσουμε απόλυτα, γιατί όχι;

Φυσικά και να έχει 1.5% η AUTOHELLAS για Long Term Growth rate.

Παρόλο που είναι σε έναν άκρως ανταγωνιστικό κλάδο, αυτόν των ενοικιάσεων αυτοκινήτων.

Ο ανταγωνισμός είναι αδυσώπητος.

Συγκεκριμένα, η εταιρεία AVANCE κερδίζει συνέχεια μερίδια αγοράς.

Το ίδιο συμβαίνει όμως και στον κλάδο εμπορίας αυτοκινήτων, τεράστιος ανταγωνισμός.

Για να καταλάβετε, στη σελίδα 5, η αναλύτρια της συστημικής τράπεζας έχει ένα πινακάκι που εάν το LTG της AUTOHELLAS από 1.5% πάει στο 0%, τότε η τιμή στόχος πάει στα 13.40€.

Το αρνητικό της όλης υπόθεσης είναι ότι πριν από λίγο καιρό η ίδια αναλύτρια σε report της για την Aegean χρησιμοποιεί για LTG 0%.

Σηκώνουμε τα χέρια ψηλά.

Η Aegean με μελλοντική ανάπτυξη 0% και η AUTOHELLAS με 1.5% στο βασικό σενάριο.

Ό,τι πει η αναλύτρια. Αυτή ξέρει καλύτερα.

Το απίστευτο, όμως είναι ότι η αναλύτρια δεν μπαίνει στον κόπο καν να βάλει κάποιο πινακάκι που να μας δείχνει, εάν π.χ. το LTG της Aegean είναι 1.5% που πάει η τιμή στόχος.

Αυτό είναι ότι καλύτερο για τους μετόχους της Aegean γιατί έτσι όλοι την υποτιμούν όπως και παλαιότερα έκαναν και στη Mytilineos.

H Morgan Stanley

Σήμερα κατ’ αποκλειστικότητα ο Wiseman σας παρουσιάζει το report που έβγαλε η Morgan Stanley την προηγούμενη εβδομάδα για τις αμερικάνικες αεροπορικές βροντοφωνάζοντας «αγοράστε τις, είναι τσάμπα».

Στις 8 εταιρείες που παρακολουθεί, το μέσο περιθώριο ανόδου που δίνει η Morgan Stanley είναι 71%.

Συγχρόνως, την Τετάρτη βγαίνει και η Goldman Sachs και λέει «αγοράστε τώρα ευρωπαϊκές αεροπορικές» και αναβαθμίζει την Ryanair χρησιμοποιώντας τα νούμερα του 2026 από 25.50€ σε 30€, την IAG από 219p σε 238p και την easyJet από 540p σε 620p.

Η Goldman Sachs πιστεύει ακράδαντα ότι οι ευρωπαϊκές αεροπορικές είναι τσάμπα όπως ήταν παλαιότερα οι ευρωπαϊκές τράπεζες.

Για να γνωρίζετε, το report της Goldman Sachs για τις ευρωπαϊκές αεροπορικές βγήκε στις 17 Ιανουαρίου στις 06:01.

Την ίδια μέρα υπήρξε «σάρωμα» των ευρωπαϊκών αεροπορικών εταιρειών.

Ο δείκτηs STOXX Europe Total Market ανέβηκε κατά 1.52% την Τετάρτη και την Πέμπτη και Παρασκευή ένα ακόμα +3.88%.

Δηλαδή σε 3 ημέρες είχε μια άνοδο της τάξης του 5.40%.

Η Aegean αντίστοιχα είχε μια άνοδο της τάξης του 3.35%.

Φίλοι αναγνώστες, σύμφωνα με κορυφαίο διαχειριστή από το City του Λονδίνου είναι πλέον μονόδρομος η άνοδος και για την Aegean.

Η επικείμενη εισαγωγή του Ελ. Βενιζέλος και το report της Goldman Sachs θα στρέψει την προσοχή της ξένης επενδυτικής κοινότητας, αναγκαστικά στην ελληνική εταιρεία που θα έχει το 2023 το υψηλότερο περιθώριο EBITDA από όλες τις ευρωπαϊκές εταιρείες.

H OPTIMA και η AEGEAN

Για να ξέρετε, σύμφωνα με το πρόσφατο report της Optima, η Aegean ΑΡΑΙΓ -0,25% 12,07 θα επιτύχει το 2023 ένα περιθώριο EBITDA της τάξης του 24.74% ενώ η Ryanair θα έχει ένα περιθώριο EBITDA 23.16%, η EasyJet 13.83%, η Lufthansa ένα περιθώριο EBITDA της τάξης του 13%.

Για να ξέρετε, σύμφωνα με το report του αναλυτή της Optima, η Aegean παίζει με ένα προσδοκώμενο EV/EBITDA 2023e = 3.59 και το universe που παρακολουθεί η Optima με ένα προσδοκώμενο EV/EBITDA 2023e = 4.6.

Ο λόγος που η Morgan Stanley και η Goldman Sachs είναι φουλ θετική για τον κλάδο είναι ότι είναι τσάμπα.

Παίζει με ένα εκτιμώμενο EV/EBITDA 2024e = 4.22. Και η Morgan Stanley αλλά και η Goldman Sachs θεωρούν ότι όσο υψηλότερο περιθώριο EBITDA έχει μια αεροπορική, με τόσο υψηλότερο πολλαπλασιαστή EV/EBITDA δικαιούται να παίζει.

Δηλαδή, η Ryanair δικαιολογεί ένα EV/EBITDA = 8 στο βασικό σενάριο και η Wizz Air ένα EV/EBITDA = 5.7.

Εάν χρησιμοποιήσουμε τώρα την εκτίμηση του αναλυτή της Optima ότι η Aegean θα βγάλει το 2024 394 εκ. ευρώ EBITDA και θα έχει έναν καθαρό δανεισμό της τάξης των 351.4 εκ. ευρώ, αυτό σημαίνει ότι για να παίξει με ένα EV/EBITDA 2024e = 5.7, η τιμή της μετοχής της Aegean πρέπει να πάει στα 21€.

Κορυφαίος διαχειριστής του Λονδίνου μας τόνισε ότι θεωρεί εύλογο η Aegean να παίξει στο bull σενάριο με ένα EV/EBITDA 2024e = 7.1, το ίδιο δηλαδή που χρησιμοποιεί και η Morgan Stanley για την Wizz Air.

Με αυτή την παραδοχή η τιμή στόχος πάει στα 27.13€.

Αυτό τώρα σας φαντάζει τρελό αλλά ακριβώς το ίδιο ήταν όταν η Mytilineos έπαιζε το καλοκαίρι του 2022 στα 12.80€ και τώρα έγραψε 39.40€.

Τώρα στη Mytilineos όλοι έχουν ορατότητα και νιώθουν ασφάλεια γι’ αυτό και δίνουν τιμή στόχο τα 65.30€.

Η OPTIMA, o αναλυτής και η Mytilineos

Επειδή έγινε πολύς ντόρος με την ανάλυση που είχε βγάλει ο Wiseman για τον ΑΒΑΚΑ χρησιμοποιώντας το report της Optima, θέλουμε να σας πούμε ότι για καλή τύχη του Wiseman, το report της Optima για τη Mytilineos επιβεβαιώνει τον Wiseman.

Συγκεκριμένα, ο αναλυτής της Optima μας λέει ότι η κατασκευαστική ΜΕΤΚΑ μαζί με τον κλάδο των παραχωρήσεων πρέπει να παίζει με ένα EV/EBITDA= 5.

Ενώ στο report που έβγαλε η Optima για τον ΑΒΑΚΑ αποτιμάει τον ΑΒΑΚΑ με όρους P/E και ξεχνάει να τον αποτιμήσει και με όρους EV/EBITDA.

Θα έπρεπε εάν ήθελε να ήταν 100% τυπικός, να βγάλει την αποτίμηση του ΑΒΑΚΑ και με όρους EV/EBITDA και με P/E.

Άλλωστε, η κορυφαία επενδυτική τράπεζα του κόσμου, η Goldman Sachs, αποτιμάει την VINCI με το μοντέλο SOTP αλλά και με όρους EV/EBITDA.

Αυτό σημαίνει φίλοι αναγνώστες ότι πρέπει πάντα μα πάντα να ξεψαχνίζουμε τα εκάστοτε report γιατί συνήθως κρύβουν πραγματικά λαβράκια.

Όπως η AUTOHELLAS δικαιολογεί στο βασικό σενάριο ένα Long Term Growth 1.5% ενώ η Aegean δικαιολογεί μόνο ένα Long Term Growth 0%.

Ο Wiseman θα συμφωνήσει απόλυτα με την Morgan Stanley και την Goldman Sachs ότι φέτος θα είναι η χρονιά των αεροπορικών.

Οπότε, φίλοι αναγνώστες προσδεθείτε.

Η Aegean συσσωρεύει σε αυτά τα επίπεδα τιμών εδώ και 8 μήνες.

Στις 28 Αυγούστου είχε κλείσιμο στα 13.70€ ενώ τώρα είναι στα 11.74€.

Η Ryanair είχε κάνει το υψηλό της στις 4 Ιουλίου στα 17.30€ αλλά τώρα παίζει στα επίπεδα των 19€.

Η Aegean ακόμα δεν έχει φτάσει ούτε καν στα υψηλά του Αυγούστου με την διοίκησή της να έχει δώσει τεράστια ψήφο εμπιστοσύνης στην μετοχή αγοράζοντας στην τιμή των 11.43€ το 8.29% της εταιρείας.

Κατά την ταπεινή άποψη κορυφαίου διαχειριστή από το Λονδίνο, δεν υπάρχει ισχυρότερη ένδειξη κατά πόσο υποτιμημένη θεωρεί την μετοχή της ο κ. Ευτύχιος Βασιλάκης.

Είναι θέμα χρόνου και μόνο να βρει την δίκαιή της αποτίμηση.

Απλώς θέλει επιμονή και υπομονή.

Αποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Δράμα: Ολοκληρώθηκε με ασφάλεια ο απεγκλωβισμός των επισκεπτών στο Χιονοδρομικό Κέντρο Φαλακρού

- ΗΠΑ: Πάνω από 1.200 νέες ακυρώσεις πτήσεων λόγω της χειμερινής καταιγίδας

- Μινεσότα: Μετά από 10 μέρες κράτησης επέστρεψε στο σπίτι του το 5χρονο αγόρι που κρατούταν από την ICE

- Κακοκαιρία: Σοβαρά προβλήματα στα παράλια του νομού Λάρισας