ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Προειδοποίηση Στουρνάρα μέσω mononews για Ιράν: «Κλειδί η διάρκεια του πολέμου και οι τιμές ενέργειας»

Το timing για την Εθνική Τράπεζα και την αποεπένδυση του Ταμείου Χρηματοπιστωτικής Σταθερότητας είναι το ιδανικό καθώς τα αποτελέσματα που θα ανακοινώσει σήμερα το πρωί η τράπεζα είναι εντυπωσιακά σε όλα τα επίπεδα.

Τα καθαρά κέρδη της Εθνικής το πρώτο εξάμηνο διαμορφώθηκαν στα 530 εκατ ευρώ και εκτιμάται ότι τα κέρδη που θα ανακοινώσει η τράπεζα θα ξεπεράσουν τις προβλέψεις των αναλυτών, που τα τοποθετούν στα 270 εκατ ευρώ.

Η διαδικασία λοιπόν της αποεπένδυσης θα ξεκινήσει άμεσα την ερχόμενη Δευτέρα με Τρίτη, στις 13 με 14 Νοεμβρίου με βιβλίο προσφορών, όπως αναφέρει καλά πληροφορημένη πηγή στο mononews.gr και θεωρείται δεδομένο ότι η διάθεση του 20% -από το 40,4% που κατέχει το Ταμείο- θα προσελκύσει το ενδιαφέρον μεγάλων επενδυτών.

Εξάλλου από τα μέσα Οκτωβρίου το Ταμείο έχει αναθέσει στην JP Morgan, που είναι ο σύμβουλος αποεπένδυσης, να χαρτογραφήσει το ενδιαφέρον που υπάρχει για την ΕΤΕ, όπως και το ύψος των κεφαλαίων που θα διαθέσουν οι επενδυτές για το 20% της τράπεζας.

Μάλιστα οι σύμβουλοι της Εθνικής, οι Goldman Sachs και Morgan Stanley, έχουν καταγράψει ισχυρό ενδιαφέρον από μεγάλους ξένους επενδυτές, που δηλώνουν έτοιμοι να αποκτήσουν θέση στην τράπεζα.

Χθες η μετοχή της Εθνικής «έκλεισε» στα 5,61 ευρώ με την κεφαλαιοποίηση στα 5,131 δισ ευρώ.

Alpha Bank

Στο τελευταίο λεπτό της προθεσμίας που λήγει την Παρασκευή 10 Νοεμβρίου θα κατατεθεί, όπως όλα δείχνουν, στη διοίκηση του ΤΧΣ η βελτιωμένη προσφορά της Unicredit για την απόκτηση του 9% της Alpha Bank.

Το αρχικό τίμημα που πρόσφεραν οι Ιταλοί ήταν στο 1,33 ευρώ ανά μετοχή, ωστόσο από τις 24 Οκτωβρίου η μετοχή της Alpha Bank κρατιέται σταθερά πάνω από το 1,4 ευρώ. Συγκεκριμένα το εύρος τιμής στις τελευταίες 7 συνεδριάσεις διαμορφώθηκε από το ελάχιστο 1,4 ευρώ, μέχρι το 1,489 ευρώ.

Χθες η μετοχή της Alpha Bank «έκλεισε» στο 1,487 ευρώ με την κεφαλαιοποίηση της τράπεζας στα 3,496 δις ευρώ.

Προς το παρόν είναι άγνωστο αν έχουν ενδιαφερθεί άλλοι –και πόσοι- επενδυτές για το 9% της Alpha Bank. Το ενδιαφέρον αν υπάρχει το γνωρίζει μόνο η Lazard που είναι ο σύμβουλος διάθεσης για το ΤΧΣ.

Στην περίπτωση που υπάρξει ενδιαφέρον και από τρίτους τότε θα ξεκινήσει ένας ολιγοήμερος κύκλος πλειοδοσίας, ώστε να εξασφαλιστεί το μέγιστο δυνατό τίμημα.

Την περασμένη Παρασκευή, με την ανακοίνωση των οικονομικών αποτελεσμάτων 3ου τριμήνου ο CEO Βασίλης Ψάλτης χαρακτήρισε τη συμφωνία «μία καθοριστική στιγμή στην ιστορία της Alpha Bank. Μία στιγμή που επιβεβαιώνει τη σταθερή πορεία μας προς τη βιώσιμη ανάπτυξη και κερδοφορία».

«Είμαι πολύ ικανοποιημένος από την ιδιαιτέρως θετική υποδοχή αυτής της συμφωνίας από όλα τα ενδιαφερόμενα μέρη και την ευρεία αναγνώριση των ωφελειών που θα αποφέρει», ανέφερε χαρακτηριστικά, σημειώνοντας πως θα ενδυναμώσει το δίκτυό μας, θα αναβαθμίσει περαιτέρω τις υπηρεσίες που προσφέρουμε, θα εδραιώσει την ηγετική μας θέση.

Διαβάστε επίσης

Eurobank Equities για Πλαστικά Θράκης: Ισχυρή ανθεκτικότητα και οικονομική απόδοση

Deutsche Bank: Σύσταση αγοράς για Alpha Bank, διακράτησης για Πειραιώς

Attica Bank: Νέα προθεσμιακή κατάθεση Attica Progress με κλιμακούμενο επιτόκιο έως 3,10% ανά τρίμηνο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Έκρηξη στα ναύλα των τάνκερ LNG λόγω Ιράν – Διπλασιάστηκαν στα 200.000 δολ. σε λιγότερο από μία ημέρα

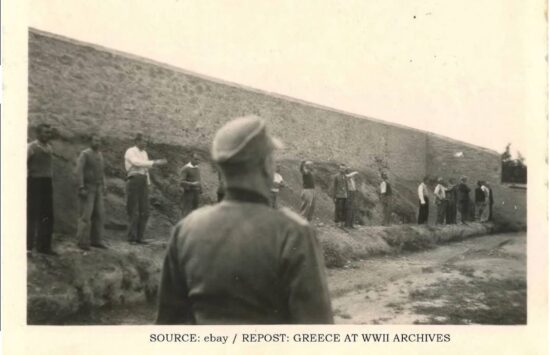

- Φωτογραφίες της Καισαριανής: Αναμένεται η επίσημη δημοσιοποίησή τους

- Πιερρακάκης: Συναντήσεις με Αντόνιο Κόστα και Ούρσουλα φον ντερ Λάιεν για την Μέση Ανατολή

- Νετανιάχου: Δεν έσυρα εγώ τον Τραμπ στον πόλεμο – Κάνει αυτό που θεωρεί σωστό για τις επόμενες γενιές

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.