ΣΧΕΤΙΚΑ ΑΡΘΡΑ

ΟΠΑΠ: Πώς θα χρησιμοποιηθούν τα 200 εκατ. ευρώ του ομολόγου-Από Τετάρτη ως Παρασκευή η δημόσια εγγραφή

Σελίδες δόξας «γράφουν» οι εκδόσεις εταιρικών ομολόγων, σε μια περίοδο κατά την οποία οι ελληνικές μετοχές μαραζώνουν…

Αν και η εφετινή χρονιά στιγματίζεται από τις πολύπλευρες επιπτώσεις της πανδημίας, εν τούτοις αναδεικνύεται σε «χρυσή» για τα ελληνικού δικαίου ομόλογα των επιχειρήσεων, που είναι διαπραγματεύσιμα στην κύρια αγορά του χρηματιστήριου της Αθήνας. Πλέον, είναι καθαρά θέμα χρόνου και μόνο, να ξεπεραστεί το «φράγμα» του ενός δισ. ευρώ στα αντληθέντα κεφάλαια. Γεγονός εξαιρετικά σημαντικό και συνάμα πρωτόγνωρο στη μέχρι τώρα ιστορία του θεσμού, που συμπλήρωσε αυτές τις μέρες, τέσσερα χρόνια από το ξεκίνημά του. Μεταδίδοντας την αίσθηση πως πρόκειται για την πιο επιτυχημένη πρωτοβουλία που έχουν αναλάβει τα τελευταία χρόνια οι χρηματιστηριακές αρχές, από κοινού με τις εποπτικές.

Η κεφαλαιακή υπέρβαση του 1 δισ. ευρώ, θα γίνει με την επικείμενη έκδοση του 7ετούς ομολόγου του ΟΠΑΠ, από το οποίο και στοχεύεται να αντληθούν 200 εκατ. ευρώ. Αύριο Τρίτη, θα καθοριστεί το εύρος της απόδοσης, ενώ οι δημόσιες εγγραφές θα ξεκινήσουν την Τετάρτη 21 του μηνός και θα ολοκληρωθούν στις 4 το απόγευμα της προσεχούς Παρασκευής, 23 Νοεμβρίου.

Αυτή είναι η τρίτη κατά σειράν έκδοση, καθώς προηγήθηκε το ομόλογο-γίγας του ομίλου της ΓΕΚ-ΤΕΡΝΑ, με το οποίο στις αρχές του περασμένου Ιουλίου αντλήθηκαν 500 εκατ. ευρώ, ενώ τρείς βδομάδες αργότερα η Lamda Development «σήκωσε» 320 εκατ. ευρώ. Πρόκειται για δύο ομόλογα στα οποία τοποθετήθηκαν περισσότερα κεφάλαια, σε σύγκριση με τις καθαρές εισροές των 551 εκατ. ευρώ, που υπήρξαν στο 9μηνο της εφετινής χρονιάς στο χρηματιστήριο, από την πλευρά των Ελλήνων επενδυτών…

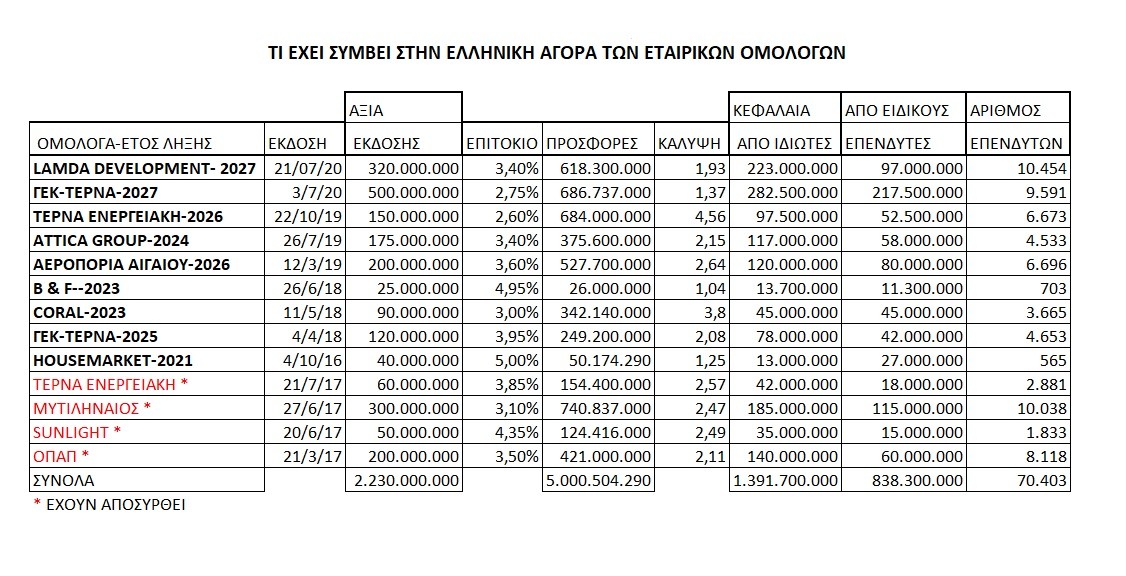

Στον χρονικό ορίζοντα της τετραετίας έχουν γίνει 13 εκδόσεις ομολόγων από ελληνικές εταιρείες, οι οποίες και άντλησαν κεφάλαια 2,23 δισ. ευρώ. Το εντυπωσιακό είναι ότι η ζήτηση ήταν υπερδιπλάσια, καθώς το σύνολο των προσφορών έφτασαν στα επίπεδα των 5 δισ. ευρώ. Εξ αυτών μάλιστα τα 1,3 δισ. ( δηλαδή το 26% του συνόλου) αφορούσε μόνο τις προσφορές για τις δύο τελευταίες ομολογιακές εκδόσεις. Στοιχείο το οποίο και έρχεται να πιστοποιήσει ότι όντως λεφτά… υπάρχουν. Ειδικά αν πρόκειται να χρηματοδοτήσουν τα αναπτυξιακά σχέδια των επιχειρήσεων και συνάμα να διασφαλίσουν πολύ καλύτερες τοκοφόρες αποδόσεις, σε σύγκριση με τα ισχνά επιτόκια των τραπεζικών καταθέσεων.

Μαγνήτης για το «κοιμώμενο χρήμα» των Ελλήνων

Όπως όλα δείχνουν, τα εταιρικά ομόλογα μαγνητίζουν το «κοιμώμενο χρήμα» των Ελλήνων, είτε αυτό βρίσκεται εντός των συνόρων της χώρας, είτε έχει μετακινηθεί στο εξωτερικό και αναζητά ευκαιρίες επαναπατρισμού. Το ενδιαφέρον κεντρίζει ακόμη και τα μικρότερα βαλάντια, αφού το κόστος συμμετοχής ξεκινά από τα 1.000 ευρώ.

Από την άλλη πλευρά, η συγκεκριμένη αγορά των ομολόγων, προσφέρει στις εταιρείες μια αξιόπιστη, εναλλακτική πηγή άντλησης κεφαλαίων. Με φθηνότερο επιτόκιο από τον τραπεζικό δανεισμό, αλλά και χωρίς να χρειαστεί η έξοδος στις διεθνείς αγορές, αφού το ελληνικό στοιχείο έχει αποδείξει ότι μπορεί να συνδράμει αποφασιστικά στην κάλυψη ακόμη και των ιδιαίτερα απαιτητικών εκδόσεων. Ζητούμενο βεβαίως είναι και η βαθμιαία διεύρυνση της συμμετοχής των ξένων επενδυτών. Για τους οποίους έχει γίνει ευχερέστερη η παρουσία στις δημόσιες εγγραφές.

Το πρώτο εταιρικό ομόλογο που έκανε πρεμιέρα διαπραγμάτευσης στο χρηματιστήριο στις 4 Οκτωβρίου του 2016 ήταν αυτό της Housemarket (του ομίλου Φουρλής) με το οποίο αντλήθηκαν 40 εκατ. ευρώ. Το 2017 έγιναν 4 εκδόσεις συνολικής αξίας 620 εκατ. ευρώ. Και τα τέσσερα αυτά ομόλογα ( Τέρνα Ενεργειακή, Μυτιληναίος, ΟΠΑΠ και Sunlight) αποσύρθηκαν κάνοντας χρήση των όρων της πρόωρης αποπληρωμής. Ήδη η «πράσινη» Τέρνα» έχει επιστρέψει με έκδοση 2,5 φορές μεγαλύτερη από την πρώτη, ενώ επιστρέφει τώρα και ο ΟΠΑΠ.

Σε ότι αφορά τη χρονική συνέχεια των εταιρικών εκδόσεων, το 2018 βγήκαν στην αγορά 3 ομόλογα με τα οποία αντλήθηκαν 235 εκατ. ευρώ εν συνόλω. Άλλα 3 βγήκαν το 2019, η συνολική αξία των οποίων ήταν 525 εκατ. ευρώ.

Ποιοι έχουν βάλει τα κεφάλαια

Ποιοι έχουν βάλει τα κεφάλαια

Από την ανάλυση των στοιχείων που αφορούν και τις 13 ομολογιακές εκδόσεις προκύπτει ότι οι ιδιώτες έχουν εισφέρει περίπου 1,39 δισ. ευρώ, που ισοδυναμούν με το 62,4% των συνολικά 2,23 δισ. αντληθέντων κεφαλαίων. Τα υπόλοιπα 838,8 εκατ. ευρώ εισφέρθηκαν από τους λεγόμενους ειδικούς επενδυτές, στους οποίους συγκαταλέγονται τα Αμοιβαία, οι εταιρείες επενδύσεων, οι Ασφαλιστικές, οι χρηματιστηριακές, τα συνταξιοδοτικά ταμεία, αλλά και οι επιχειρήσεις, οι οποίες επιζητούν να αξιοποιήσουν αποδοτικότερα τα διαθέσιμά τους. Μέσα σε αυτά τα 838,8 εκατ. ευρώ συγκαταλέγονται και τα 282,2 εκατ. ευρώ που τοποθετήθηκαν από τους αναδόχους όλων των εκδόσεων, κυρίως τράπεζες, αλλά και χρηματιστηριακές.

Οι ιδιώτες κατέχουν επίσης και την πρωτοκαθεδρία στις προσφορές, αφού από εκείνους προήλθαν τα 3 από τα συνολικά 5 δισ. ευρώ όλων των εκδόσεων.

Λόγω του μεγέθους του το ομόλογο της ΓΕΚ-ΤΕΡΝΑ ήταν αυτό που είχε τη μεγαλύτερη συμμετοχή ιδιωτών ( με 282,5 εκατ. ευρώ) αλλά και ειδικών επενδυτών που τοποθέτησαν τα υπόλοιπα 271,5 εκατ. ευρώ. Εκ των οποία τα 106 εκατ. ήταν των αναδόχων.

Συνολικά, σε όλες τις μέχρι τώρα εκδόσεις έχουν μετάσχει 70.403 επενδυτές, με το ομόλογο της Lamda να είναι εκείνο που συγκέντρωσε τους περισσότερους (10.454). Επίσης από τα σήμερα ενεργά 9 εταιρικά ομόλογα, η Τέρνα Ενεργειακή έχει πετύχει το χαμηλότερο επιτόκιο (2,60%) καθώς επίσης και το μεγαλύτερο βαθμό κάλυψης (4,56 φορές) των ζητηθέντων κεφαλαίων.

Η νέα έκδοση του ΟΠΑΠ και τα «μυστικά» της

Πηγές της αγοράς θεωρούν ότι η νέα έκδοση του ΟΠΑΠ θα πετύχει ακόμη πιο χαμηλό επιτόκιο από αυτό της ενεργειακής Τέρνα. Ο επιχειρηματικός γίγαντας στην αγορά των παιγνίων, είχε στο πρώτο εξάμηνο της εφετινής χρονιάς μεσοσταθμικό επιτόκιο δανεισμού 2,8%. Έναντι του περσινού 3,5%. Προφανώς τώρα η τάση αποκλιμάκωσης θα αποτυπωθεί και στο επιτοκιακό «κουπόνι», καθώς οι επαγγελματίες της αγοράς περιμένουν να εκδηλωθεί πολύ μεγάλη ζήτηση, που με τη σειρά της θα υπερκαλύψει με άνεση τον στόχο των 200 εκατ. ευρώ. Αν και από την εταιρεία το ελάχιστο απαιτούμενο ποσό είναι στα 150 εκατ. ευρώ.

Πρίν από περίπου 3,5 χρόνια, ή τότε ομολογιακή έκδοση του ΟΠΑΠ είχε συγκεντρώσει προσφορές 411 εκατ. ευρώ, δηλαδή 2,11 φορές παραπάνω από τα αντληθέντα κεφάλαια των 200 εκατ. ευρώ ( με επιτόκιο 3,5%). Από το ποσό αυτό τα 140 εκατ. ευρώ είχαν διατεθεί από ιδιώτες και τα υπόλοιπα 60 εκατ. ευρώ από τους ειδικούς επενδυτές. Εκ των οποίων το μερίδιο των αναδόχων ήταν 27 εκατ. ευρώ. Ενώ ο συνολικός αριθμός των επενδυτών είχε διαμορφωθεί στους 8.118.

Οι τρέχουσες συνθήκες είναι καταφανώς πιο ευνοϊκές για ομολογιακές εκδόσεις και ειδικότερα για μια μεγάλη επιχειρηματική δύναμη όπως είναι ο ΟΠΑΠ.

Το υπό έκδοση 7ετές ομόλογο, δεν έχει εμπράγματες εξασφαλίσεις, ενώ η πιστοληπτική ικανότητα της εταιρείας έχει βαθμολογηθεί με «Β» από τον S&P ( στις 14 Απριλίου) , που απεικονίζει την ικανότητα εκπλήρωσης των χρηματοοικονομικών δεσμεύσεων. Στην κλίμακα βαθμολογίας της ICAP ο ΟΠΑΠ έχει πάρει «ΒΒ» λογιζόμενος ως χαμηλού πιστωτικού ρίσκου.

Τα «κουπόνια» του ομολόγου θα αποδίδονται ανά εξάμηνο, ενώ βάσει των όρων έκδοσης ο ΟΠΑΠ έχει το δικαίωμα να προχωρήσει σε πρόωρη αποπληρωμή. Αρχικά, αυτό μπορεί να γίνει δύο χρόνια μετά από την έκδοση και με το ομόλογο να είναι πληρωτέο στο 101% της ονομαστικής του αξίας. Μετά από την πάροδο τετραετίας, η τυχόν ανάκληση γίνεται στο 100,5% της αξίας του, ενώ από τη συμπλήρωση εξαετίας και μετά η αποπληρωμή γίνεται στο 100% της αξίας της έκδοσης.

Από τα κεφάλαια της έκδοσης τα 100 εκατ. θα πάνε για αποπληρωμή δανείων στη Eurobank τα 50 εκατ. θα αποπληρώσουν δάνεια στην Alpha Bank και τα υπόλοιπα 50 εκατ. ευρώ θα χρησιμοποιηθούν ως κεφάλαιο κίνησης.

Το χρηματοοικονομικό υπόβαθρο του ΟΠΑΠ και η στιβαρή του επιχειρηματική οντότητα, συνιστούν ισχυρές γραμμές άμυνας απέναντι στις επιπλοκές της πανδημίας. Η απόφαση για την ανάκληση του παλαιού ομολόγου είχε ληφθεί πριν από το ξέσπασμα της υγειονομικής κρίσης και εν τέλει για την αποπληρωμή του απαιτήθηκαν 203,5 εκατ. ευρώ. Επίσης στη διάρκεια του εφετινού, πρώτου εξαμήνου, ο ΟΠΑΠ πλήρωσε μερίσματα 169,6 εκατ. ευρώ, έλαβε τραπεζικά δάνεια 301,5 εκατ. ευρώ, είχε 70 εκατ. ευρώ ταμειακές ροές από λειτουργικές δραστηριότητες και παρήγαγε καθαρά κέρδη περίπου 18,1 εκατ. ευρώ. Στα τέλη του πρώτου εξαμήνου οι δανειακές υποχρεώσεις ήταν στα 1,145 δισ. ( εκ των οποίων τα 688,4 εκατ. ευρώ στη Eurobank και τα 225,5 εκατ. ευρώ Alpha Bank) ενώ τα ταμειακά διαθέσιμα έφτασαν στα 628,2 εκατ. ευρώ. Ο ΟΠΑΠ διαθέτει επίσης μια δανειακή γραμμή 100 εκατ. ευρώ που δεν έχει ακόμη χρησιμοποιήσει, ενώ μετά από το πρώτο εξάμηνο έχει αποπληρώσει τραπεζικά δάνεια 150 εκατ. ευρώ. Κατά τα άλλα και ανάμεσα στους όρους που συνοδεύουν το νέο εταιρικό ομόλογο, είναι να διατηρούνται ταμειακά διαθέσιμα τουλάχιστον 200 εκατ. ευρώ, μετά από τις όποιες διανομές μερισμάτων.

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- 2025: Οι πιο επιδραστικές στιγμές και συμφωνίες που αναδιαμόρφωσαν τη μόδα και τον κλάδο πολυτελείας

- Από την ψηφιακή επιτυχία στις θεσμικές αποτυχίες του επιτελικού κράτους του Μητσοτάκη

- Οι τοπικές συρράξεις ελλοχεύουν κινδύνους για την διεθνή ναυσιπλοΐα, για τα πλοία και τα πληρώματα

- Πλειστηριασμοί: Ποδαρικό στη Μύκονο κάνει το «ηλεκτρονικό σφυρί» το 2026