ΣΧΕΤΙΚΑ ΑΡΘΡΑ

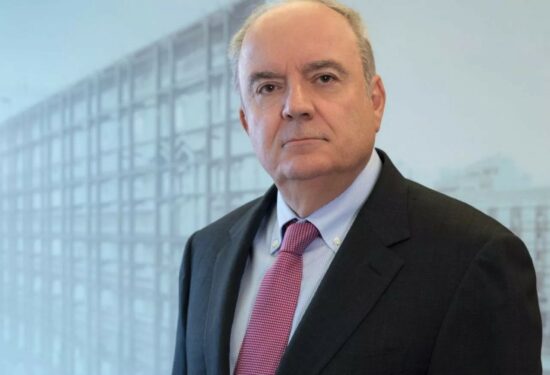

Νικόλας Παναγή (Eurobank): Η βιωσιμότητα δεν αποτελεί πλέον παράλληλη στρατηγική, αλλά βασικό κριτήριο χρηματοδότησης

Έντονο αποδείχθηκε το ενδιαφέρον για το το νέο senior preferred ομόλογο (υψηλής εξοφλητικής αξίας) της Eurobank, με τις συνολικές προσφορές να ξεπερνούν το 1,45 δισ. ευρώ.

Η τράπεζα, χάρη στην υψηλή ζήτηση, κατάφερε να αντλήσει το ποσό των 500 εκατ. ευρώ.

Το επιτόκιο της έκδοσης μειώθηκε στο 7,125% έναντι αρχικών σκέψεων για την αποτίμηση του τίτλου (IPT) στην περιοχή του 7,5%.

Ο τίτλος, όπως προαναφέρθηκε, είναι senior preferred, δηλαδή υψηλής εξοφλητικής αξίας, και έχει διάρκεια έξι ετών, με δυνατότητα ανάκλησης μετά το πέρας της 5ετίας.

Ανάδοχοι της έκδοσης είναι οι BNP Paribas, Goldman Sachs, HSBC, IMI-Intesa Sanpaolo και UBS.

Τα ομόλογα αναμένεται να βαθμολογηθούν με Ba3 από τη Moody’s, B+ από την S&P και B+ από τη Fitch.

Διαβάστε επίσης

Eurobank: Βγαίνει στις αγορές με senior preferred ομόλογο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- 200 εκατ. ευρώ για τον «ναό» του Μαραντόνα!

- Πώς στρατολογήθηκε ο κατάσκοπος, η αφαίρεση της ιθαγένειας και ο νόμος Δένδια, το ηθικό και το νόμιμο, ο Τασούλας και τα Αρχαία Ελληνικά

- Θ. Κοτσιαρός (ΠΕΦ): Η Ακαδημία Φαρμάκου φέρνει νέο μοντέλο σύνδεσης, εκπαίδευσης και παραγωγής

- Απόφαση ΑΠ: Δεν γνωμοδότησε για αναδρομικότητα – Μπαράζ νομικών διεκδικήσεων από δανειολήπτες – Επανέρχεται ο φόβος του ηθικού κινδύνου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.