Φίλοι αναγνώστες, αυτή τη στιγμή υπάρχει τεράστια στρέβλωση στο ελληνικό χρηματιστήριο η οποία κατ’ ανάγκη δεν είναι κακή.

Για την ακρίβεια, είναι μια εξαιρετική ευκαιρία.

Η στήλη είναι πάντα υπέρ της δημιουργίας πλούτου από την άνοδο της τιμής των μετοχών και όχι από την πτώση. Για αυτό χαίρεται πάρα πολύ όταν ανεβαίνουν οι μετοχές.

Δεν έχει σημασία αν το αξίζουν ή όχι γιατί εφόσον ανέβουν αυτές που δεν το αξίζουν είναι θέμα χρόνου και μόνο να ανέβουν και αυτές που το αξίζουν αρκεί κάποιος να τις εντοπίσει.

Όσοι ασχολείστε με το χρηματιστήριο πάνω από 25 χρόνια θα θυμάστε ότι το μυστικό τα παλιά τα χρόνια ήταν να βρούμε ένα “μαζεμένο χαρτί” το οποίο να έχει ένα ωραίο story, το “θα” δηλαδή, και μετά με λίγα δραχμικά να γίνει μεγάλη άνοδος της μετοχής.

Μετά, από τα πολύ υψηλά επίπεδα τιμών να ξεκινήσει το χώσιμο.

Όσοι επενδυτές τα παλιά τα χρόνια έπαιζαν με βάση τα fundamentals είχαν πολύ χαμηλότερες αποδόσεις από αυτούς που επένδυαν με το παραπάνω σκεπτικό.

Αυτό το είδος του επενδυτικού στυλ γκρεμίστηκε μια και καλή από το 2000 μέχρι το 2003.

Τον τελευταίο καιρό όμως, έχουμε γίνει μάρτυρες της επανεμφάνισής του με χαρακτηριστικότερο παράδειγμα απ’ όλα αυτό της μετοχής της INTRALOT η οποία έφτασε να έχει την Παρασκευή μια κεφαλαιοποίηση της τάξης των 72.78 εκ ευρώ.

Μπράβο της, μαγκιά της, δεν το συζητάμε.

Όμως, αυτή η στρέβλωση είναι που δημιουργεί ευκαιρίες σε άλλες μετοχές.

Για να σας φρεσκάρουμε την μνήμη, η INTRALOT ΙΝΛΟΤ -0,78% 1,27 στο Α τρίμηνο του 2021 είχε αρνητικά ίδια -223.519 εκ ευρώ, καθαρό δανεισμό (μαζί με τις χρηματοδοτικές μισθώσεις) 634.28 εκ ευρώ και ζημιές στους μετόχους της μητρικής -7.365 εκ ευρώ.

Ο λόγος που έκανε ένα τεράστιο ράλι η μετοχή, από τα 0.15€ στα 0.50€ είναι αποτέλεσμα της πρόσφατης αναδιάρθρωσης του εταιρικού χρέους, με αποτέλεσμα όμως οι ομολογιούχοι να αποκτήσουν πρόσβαση στο καλύτερο κομμάτι της INTRALOT που είναι η INTRALOT USA.

Εδώ φίλοι αναγνώστες, όλοι μα όλοι ξεχνούν ότι αυτός που αγοράζει INTRALOT στην Ελλάδα είναι μέτοχος σε όλες τις εταιρείες της INTRALOT και όχι μόνο στην INTRALOT USA.

Δυστυχώς το πρόσφατο παρελθόν αλλά και στο παρόν η INTRALOT έχει δείξει ότι ακόμα δουλεύει για τις τράπεζες, τους ομολογιούχους.

Τέτοια στρέβλωση μια εταιρεία η οποία να έχει αρνητικά ίδια 223 εκ ευρώ και να έχει κεφαλαιοποίηση 72 εκ ευρώ, είναι σημαντική.

Ξεπέρασε μέχρι και την FRIGOGLASS η οποία σε επίπεδο ομίλου στο Α εξάμηνο του 2021 είχε αρνητικά ίδια κεφάλαια που αναλογούν στους μετόχους της μητρικής της τάξης των 143.7 εκ ευρώ με την κεφαλαιοποίηση να είναι στα 61.84 εκ ευρώ.

Και όλα αυτά επειδή κάποια στιγμή η INTRALOT USA θα μπει στο αμερικάνικο χρηματιστήριο.

Αυτό μένει να επιβεβαιωθεί.

Ενώ οι αναλυτές μιλάνε για τα EBITDA, δεν αναφέρονται στα κέρδη που θα αναλογούν στους μετόχους της INTRALOT Ελλάδος.

Έτσι λοιπόν η επενδυτική κοινότητα προεξόφλησε, και πολύ καλά έκανε, την επιτυχία της αναδιάρθρωσης της INTRALOT στην Αμερική.

Όμως, υπάρχει στο ελληνικό χρηματιστήριο μια εταιρεία η οποία έχει κεφαλαιοποίηση 53.45 εκ ευρώ και κατά την γνώμη του Value Investor είναι η πεμπτουσία της υποτιμημένης μετοχής στην μικρομεσαία κεφαλαιοποίηση.

Αυτό δεν σημαίνει ότι πρέπει να πέσει η INTRALOT, όχι κάθε άλλο άλλωστε.

Η στήλη εύχεται όχι απλώς να μην πέσει αλλά να ανέβει κιόλας.

Η Πετρόπουλος

Τα αποτελέσματα εξαμήνου που έβγαλε η Πετρόπουλος ΠΕΤΡΟ 1,42% 8,60 ήταν ιδιαίτερα θετικά.

Τα κέρδη μετά φόρων και μετά δικαιωμάτων από 894 χιλ. ευρώ το Α εξάμηνο του 2020, πήγαν στα 2.728 εκ ευρώ, ο καθαρός δανεισμός από 13.728 εκ ευρώ που ήταν στο τέλος του 2020 καταποντίστηκε στα 3.654 εκ ευρώ και τα EBITDA από 2.501 εκ ευρώ που ήταν στο Α εξάμηνο του 2020, πήγαν στα 6 εκ ευρώ στο Α εξάμηνο του 2021.

Δηλαδή, η Πετρόπουλος πάει για ετήσια EBITDA της τάξης των 12 εκ ευρώ και κέρδη μετά φόρων και μετά δικαιωμάτων της τάξης των 6 εκ ευρώ.

Ο Value Investor πιστεύει ότι εφόσον η INTRALOT έχει μια κεφαλαιοποίηση 72.781 εκ ευρώ, θεωρούμε ότι η Πετρόπουλος δικαιούται άνετα να έχει την αντίστοιχη.

Δηλαδή, η τιμή της μετοχής να πάει στα 10.29€ που κι εκεί θα παίζει με ένα P/E 2021 = 12.13.

Εφόσον παραμείνει ο καθαρός δανεισμός της σταθερός στο τέλος του 2021 στα 3.654 εκ ευρώ και βγάλει 12 εκ ευρώ EBITDA το 2021, στα 10.29€ θα παίζει με ένα εκτιμώμενο EV/EBITDA 2021 = 6.36.

Δηλαδή, κι εκεί θα αγοράζεται.

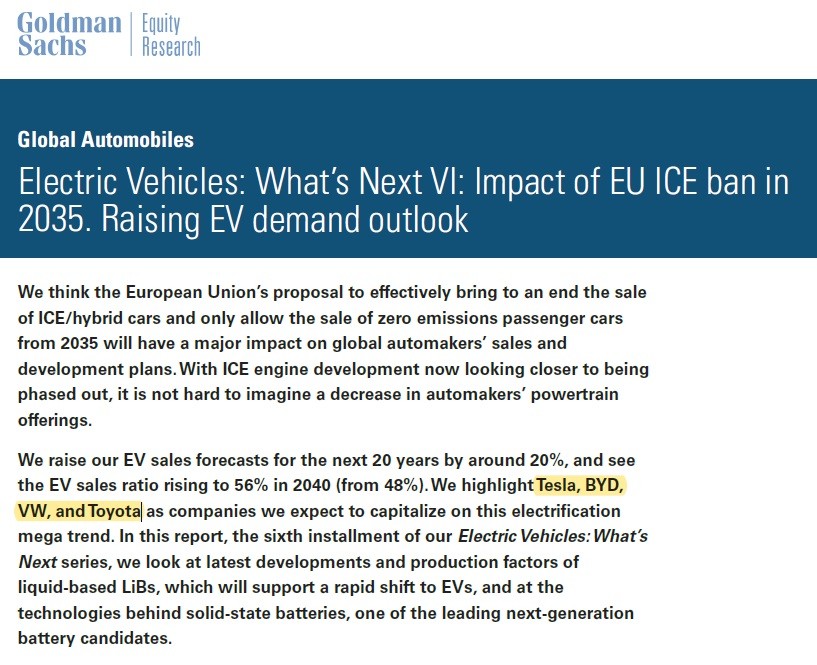

Όμως, επειδή του Value Investor του αρέσει να ψάχνει, σήμερα κατ’ αποκλειστικότητα θα σας παρουσιάσει την έκθεση της Goldman Sachs για την παγκόσμια αυτοκινητοβιομηχανία και ειδικότερα για το μέλλον των ηλεκτρικών αυτοκινήτων.

Η Goldman Sachs απ’ όλες τις εισηγμένες εταιρείες αυτοκινήτων σε όλο τον κόσμο πιστεύει ότι 4 εταιρείες θα ωφεληθούν τα μέγιστα και οι οποίες είναι φθηνά αποτιμημένες (βλ. πίνακα παρακάτω). Αυτές είναι η TESLA, η BYD, η VOLKSWAGEN και η TOYOTA.

Η αγορά ήδη γνωρίζει ότι η Πετρόπουλος είναι αποκλειστικός αντιπρόσωπος της JAGUAR LAND ROVER.

Τα ηλεκτρικά αυτοκίνητα της JAGUAR I-PACE κάνουν θραύση στη Ευρώπη και πάνε πάρα πολύ καλά και στην Ελλάδα.

Το μυστικό της Πετρόπουλος

Το μεγάλο μυστικό όμως που ελάχιστοι έχουν δώσει σημασία είναι ότι η εταιρεία Πετρόπουλος είναι ο αποκλειστικός αντιπρόσωπος της BYD στην Ελλάδα.

Όσοι δεν γνωρίζετε, το σλόγκαν του κινέζικου κολοσσού είναι “the official sponsor of mother nature” και ναι το έχει κάνει trademark.

Αυτή την στιγμή, είναι η μοναδική στον κόσμο πλήρως καθετοποιημένη αυτοκινητοβιομηχανία προσφέροντας από την αρχή μέχρι το τέλος “πράσινα” ενεργειακά προϊόντα στους πελάτες της.

Δεν είναι τυχαίο άλλωστε ότι το 25% της εταιρείας το έχει ο Warren Buffet.

Η BYD είναι μια εταιρεία που ξεκίνησε φτιάχνοντας μπαταρίες και τώρα φτιάχνει ηλεκτρικά αυτοκίνητα, ηλεκτρικά φορτηγά, ηλεκτρικά λεωφορεία, φωτοβολταϊκά πάνελ, χειρουργικές μάσκες και πολλά πολλά άλλα.

Στην Ελλάδα έγινε γνωστή μέσω της Πετρόπουλος που παρουσίασε το τελευταίας τεχνολογίας της ηλεκτρικό λεωφορείο.

Όπως γνωρίζετε, τρέχει αυτή τη στιγμή μεγάλος διαγωνισμός για την προμήθεια ηλεκτρικών λεωφορείων σε Αθήνα και Θεσσαλονίκη.

Για να ξέρετε η BYD αυτή την στιγμή είναι η δεύτερη μεγαλύτερη εταιρεία παραγωγής ηλεκτρικών λεωφορείων στον κόσμο.

Η εταιρεία Πετρόπουλος σχεδιάζει να μπορεί να προσφέρει όλη την γκάμα των προϊόντων της BYD που έχουν σχέση με το αυτοκίνητο-λεωφορείο-φορτηγό.

Το πιο σημαντικό όμως είναι ότι η διοίκηση της Πετρόπουλος έχει βάλει στόχο να μπορεί όλα τα προϊόντα που αντιπροσωπεύει να έχουν “πράσινο” αποτύπωμα.

Όπως μπορείτε να αντιληφθείτε λοιπόν, ότι η Πετρόπουλος εκτός από λαμπρό παρόν έχει και λαμπρό μέλλον.

Επειδή του Value Investor του αρέσει να κοιμάται ήσυχος τα βράδια και όχι ανήσυχος παρόλο το ράλι που έχει κάνει η μετοχή της Πετρόπουλος είναι ακόμα και τώρα πολύ βαθιά υποτιμημένη με τα νούμερα του 2021 και όχι με τα “θα”.

Μια άλλη αντίστοιχη περίπτωση κολοσσιαίας στρέβλωσης είναι η μετοχή της MYTILINEOS που ενώ το αλουμίνιο έγραψε τιμές κοντά στα $2700/t, την Παρασκευή η επενδυτική κοινότητα πουλούσε την μετοχή διότι όπως και η Πετρόπουλος είναι στα ψηλά της για αυτό οι επενδυτές προτιμούν να την πουλήσουν και να παίξουν το “θα” σε κάποια μετοχή που έχει μείνει πίσω.

Και καλά κάνουν, έτσι είναι το χρηματιστήριο. Δεν μπορεί όλοι να έχουμε την ίδια άποψη.

Αυτή είναι η ομορφιά του.

Έτσι όταν ξεκίνησε η στήλη του Value Investor, πίστευε ακράδαντα και το βροντοφώναξε ότι έχει ήδη ξεκινήσει ένας καινούργιος μεγάκυκλος ανόδου στην τιμή του αλουμινίου.

Οι περισσότεροι τότε χλεύαζαν την στήλη και έλεγαν ότι κάτι τέτοιες απόψεις είναι ιστορίες για αγρίους.

Δυστυχώς για αυτούς, η πραγματικότητα είναι οδυνηρή.

H Mytilineos και οι “νέες” τιμές του Αλουμινίου

Την Παρασκευή που μας πέρασε, 27 Αυγούστου, το αλουμίνιο έγραψε τιμές κοντά στα $2700/t με την ισοτιμία €/$ να είναι στο 1.18 και όχι στο 1.25.

Το αλουμίνιο αυτή τη στιγμή φίλοι αναγνώστες εξελίσσεται στο Νο 1 “πράσινο” μέταλλο.

Δεν είναι τυχαία η πρόβλεψη της Citigroup που πιστεύει ότι το αλουμίνιο θα γράψει $3000/t το 2022 και θα συσσωρεύσει από το 2023 και μετά στα επίπεδα των $2700/t.

Εάν υλοποιηθεί ένα τέτοιο σενάριο, η Citigroup σε πρόσφατό της report για την MYTILINEOS ΜΥΤΙΛ 0% 36,70 δίνει τιμή στόχο τα 28€ !!!

Τώρα πια κάτι τέτοιο δεν φαντάζει σενάριο επιστημονικής φαντασίας αλλά ορατή πραγματικότητα.

Δεν υπάρχει το “θα”. Είναι εδώ τώρα, χειροπιαστό!!!

Αλλά όπως βλέπετε, η αγορά αρνείται να το πιστέψει.

Ο Value Investor όμως, πιστεύει ακράδαντα ότι η πρόβλεψη του προέδρου της εταιρείας Ευάγγελου Μυτιληναίου για κέρδη ρεκόρ 260 εκ ευρώ το 2022, δεν είναι … μια αβέβαιη εκτίμηση αλλά μια πραγματικότητα που είναι ήδη εδώ και κάνει την αποτίμηση της εταιρείας τώρα ΠΑΡΑ ΠΟΛΥ ΕΛΚΥΣΤΙΚΗ σε σχέση με τα μεγέθη που ήδη φαίνεται πως θα έχει το 2022.

Δηλαδή, με κέρδη 260 εκ ευρώ, αν υπολογίσει κάποιος ότι θα ακυρωθούν οι 7.167.442 ίδιες μετοχές που έχει αποκτήσει η εταιρεία, η κεφαλαιοποίηση της MYTILINEOS διαμορφώνεται σε 2.171 δις ευρώ και το εκτιμώμενο P/E του 2022 διαμορφώνεται στο 8.35.

Εάν είναι η MYTILINEOS να παίξει με ένα προσδοκώμενο P/E = 12.13 με τα μεγέθη του 2022 αφαιρώντας και τις μετοχές που έχει πάρει το buyback αυτό σημαίνει ότι η τιμή της μετοχής πρέπει να πάει στα 22.98€ από 15.70€ που είναι τώρα.

Μια απόδοση της τάξης του 46.36%.

Αν τώρα βγάλει η MYTILINEOS το 2023 336.3 εκ ευρώ κέρδη μετά φόρων και μετά δικαιωμάτων που περιμένει η Citigroup χωρίς το αισιόδοξο σενάριο του αλουμινίου, αυτό σημαίνει για να παίξει η μετοχή με ένα προσδοκώμενο P/E 2023 = 12.13, η τιμή της μετοχής πρέπει να πάει στα 30.05€. Ζαλιστήκατε;

Πολύ λογικό, γιατί και στα 30.05€ η MYTILINEOS θα παίζει με ένα P/E = 12.13 ΜΟΝΟ.

Ελάχιστες εταιρείες στο ελληνικό χρηματιστήριο θα παίζουν με τόσο χαμηλό πολλαπλασιαστή κερδών στην τιμή στόχο.

Όλοι ασχολούνται με τον δείκτη EV/EBITDA αλλά ο συγκεκριμένος δείκτης από μόνος του δεν λέει απολύτως τίποτα.

Πρέπει πάντα να συνοδεύεται από υψηλή κερδοφορία και σε εύλογο χρονικό διάστημα από υψηλές ελεύθερες ταμειακές ροές. Κάτι το οποίο ισχύει για την MYTILINEOS στο ακέραιο.

Όμως, επειδή του Value Investor του αρέσει πάντα να είναι συντηρητικός τσεκάρει και τι γίνεται με τις αποτιμήσεις στο εξωτερικό.

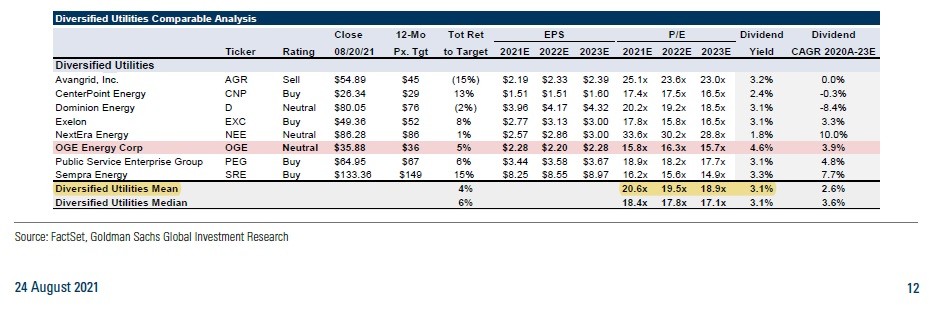

Η MYTILINEOS όπως ξεκάθαρα είπε ο κ. Ευάγγελος Μυτιληναίος σε λίγο καιρό θα γίνει μια μικρή ΔΕΗ ΔΕΗ 0% 11,75 , δηλαδή θα γίνει μια διαφοροποιημένη εταιρεία κοινής ωφέλειας (diversified utility).

Η Goldman Sachs με πρόσφατό της report για τα diversified utilities (βλ. πίνακα παρακάτω) προβλέπει ότι παίζουν με ένα μέσο όρο P/E 2023 της τάξης του 18.9 και με μια μέση μερισματική απόδοση της τάξης του 3.1%.

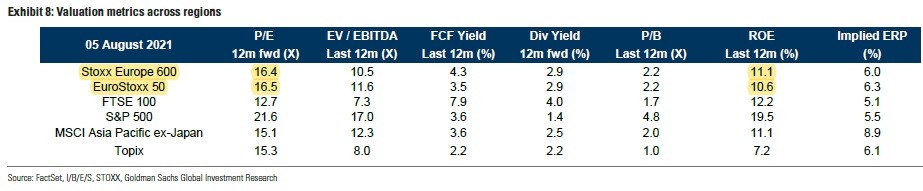

Δηλαδή η MYTILINEOS στην τιμή στόχο θα παίζει και με ένα discount 35.82% σε όρους P/E 2023 σε σχέση με τα αμερικάνικα diversified utilities. Επειδή όμως το 2023 είναι μακρινό, πάλι χρησιμοποιώντας τα τελευταία δεδομένα από την Goldman Sachs με στοιχεία 12 Αυγούστου, ο Eurostoxx 600 παίζει με ένα μέσο P/E = 16.4 και ο Eurostoxx 50 με ένα μέσο P/E = 16.5.

Όπως μπορείτε να δείτε, η MYTILINEOS είναι πολύ βαθιά υποτιμημένη και σε σχέση με τους αμερικάνικους πολλαπλασιαστές κερδών αλλά και με τους ευρωπαϊκούς πολλαπλασιαστές κερδών.

Όμως, αυτό που την κάνει ιδιαίτερα ελκυστική είναι ότι επειδή έχει φύγει από την μέση το ρίσκο της τιμής του ρεύματος για τον κλάδο του αλουμινίου είναι ένας πάρα πολύ καλός τρόπος για να παίξει κάποιος επενδυτής την “πράσινη” ανάπτυξη.

Διότι εκτός του ότι το αλουμίνιο είναι φουλ κερδισμένο από την “πράσινη” μετεξέλιξη των οικονομιών η ίδια η MYTILINEOS στο τέλος του 2023 θα έχει 2000 MW από ΑΠΕ και λίαν συντόμως θα έχει 3000 MW από ΑΠΕ για ιδία χρήση.

Αυτό σημαίνει ότι η MYTILINEOS θα γίνει ο βασιλιάς των φωτοβολταϊκών στην Ελλάδα.

Έτσι, όσο πιο πολύ θα “πρασινίζει” το EBITDA της η MYTILINEOS τόσο μεγαλύτερο πολλαπλασιαστή EV/EBITDA και κερδών θα δικαιούται να παίζει.

Μη ξεχνάμε βέβαια ότι η MYTILINEOS είναι και μέσα στους 10 μεγαλύτερους κατασκευαστές φωτοβολταϊκών παγκοσμίως.

Μια αγορά με τεράστια ανάπτυξη. Έτσι λοιπόν, μη σας φανεί καθόλου περίεργο αν εν ευθέτω χρόνο γίνει εισαγωγή της MYTILINEOS RENEWABLES στο χρηματιστήριο της Νέας Υόρκης.

Γιατί δηλαδή; Μόνο η INTRALOT μπορεί να βάλει την θυγατρική της στο αμερικάνικο χρηματιστήριο;

Εκεί να δείτε γέλια εάν μπει η MYTILINEOS RENEWABLES στο αμερικάνικο χρηματιστήριο που οι καθαρές εταιρείες ΑΠΕ παίζουν στην στρατόσφαιρα.

Τότε φυσικά θα μιλάμε για άλλες τιμές στόχους για την μετοχή της MYTILINEOS.

Κατά την ταπεινή άποψη του Value Investor, παρόλο το ράλι που έχουν κάνει οι μετοχές του ΠΕΤΡΟΠΟΥΛΟΥ και της MYTILINEOS είναι ακόμα πολύ φθηνά αποτιμημένες και έχουν μεγάλα περιθώρια ανόδου όχι με τα “θα” αλλά με το τώρα.

Η οποιαδήποτε αδυναμία και στις δύο μετοχές είναι εξαιρετική ευκαιρία για τοποθετήσεις.

Και οι δύο μετοχές είναι η πεμπτουσία της στρέβλωσης και είναι και δύο πολύ “πονηρά” χαρτιά για την “πράσινη” ανάπτυξη.

Φίλοι αναγνώστες σας ευχόμαστε υγεία, τύχη και καλά κέρδη.

The Value Investor: O ειδικός Συνεργάτης του www.mononews.gr

ΠΑΡΑΤΗΡΗΣΗ

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Bitcoin: Σταθεροποιείται πάνω από τα $70.000 μετά το ακραίο «ρόλερ κόστερ»

- Σκέρτσος: Πάνω από 732 εκατ. ευρώ επενδύθηκαν σε περισσότερες από 90 startups το 2025 – Αύξηση 35%

- Ανεβαίνει η Novo Nordisk μετά την ανάκληση του σκευάσματος απώλειας βάρους της Hims & Hers

- «Το Τμήμα Τουριστικών Σπουδών, Πανεπιστήμιο Πειραιώς δείχνει τον δρόμο για τον Τουρισμό του Αύριο»