H ΔΕΗ και το investor day

Την Παρασκευή στην αγορά πρωταγωνίστησαν οι μετοχές του ομίλου Στασινόπουλου, δηλαδή η Ελληνικά Καλώδια, η CENER, η ΒΙΟΧΑΛΚΟ.

Επίσης μεγάλη κίνηση έκανε και η ΔΕΗ ΔΕΗ 0% 11,75 που «έκλεισε» στα 11,12 ευρώ με κέρδη 3,06%.

Για τον όμιλο Στασινόπουλου ακούγονται πολλά στην αγορά, αλλά τουλάχιστον μέχρι στιγμής δεν επιβεβαιώνεται κάποια κίνηση.

Στη ΔΕΗ τα πράγματα είναι πιο συγκεκριμένα.

Τον Οκτώβριο θα πραγματοποιηθεί το περίφημο Investor Day, πιθανότατα στο Λονδίνο.

Εκεί ο έμπειρος Γιώργος Στάσσης αφού πρώτα έχει ολοκληρωθεί η εξαγορά της ENEL Ρουμανίας (αναμένει την απόφαση της Επιτροπής Ανταγωνισμού) θα εξηγήσει όλο το στρατηγικό του σχέδιο για τα επόμενα χρόνια.

Ως εκ τούτου η επενδυτική κοινότητα αναμένει νέα ανοδική κίνηση της μετοχής της ΔΕΗ έως τότε.

Βασικός σύμμαχος της ΔΕΗ είναι το CVC το οποίο έχει εξαγοράσει το 10% της εταιρείας, στην τιμή των 9 ευρώ.

Όπως σας έχω γράψει παλαιότερα το CVC, αυτό που θέλει είναι «να έχει μια απόδοση από την ΔΕΗ κάθε χρόνο περίπου 15 με 17%».

CVC: 2 δισ. ευρώ στην Ελλάδα;

Μιας και αναφερθήκαμε στο CVC έχω να σας πω νέα για το περίφημο fund, το οποίο την προηγούμενη εβδομάδα, όπως ενημερωθήκατε από το mononews.gr «σήκωσε» από τις παγκόσμιες αγορές το θηριώδες ποσό των 26 δισ. Ευρώ.

Λοιπόν, η είδηση, όπως μου την μεταφέρουν οι ειδικοί, είναι ότι το CVC εντός του 2023-2024 από αυτά τα χρήματα, θα επενδύσει στην Ελλάδα περίπου 2 δισ. ευρώ.

Το νούμερο είναι από μόνο του τρομακτικό, ενώ εάν μοχλευτεί μπορεί να φτάσει έως τα 6 δισ.

Δεν είμαι σε θέση να γνωρίζω εάν τα αφεντικά του CVC θα επενδύσουν σε κλάδους που ήδη δραστηριοποιούνται ή σε άλλες business.

Για να σας φρεσκάρω τη μνήμη, το CVC έχει εξαγοράσει τον όμιλο ΥΓΕΙΑ, την Εθνική Ασφαλιστική, την VIVARTIA, την Skoutz και το 10% της ΔΕΗ.

Κάπου πάει το μυαλό μου, αλλά δεν μπορώ να σας το αποκαλύψω.

Τι είπε ο Μεγάλου στο ΤΧΣ

Η αποκρατικοποίηση μέρους ή ολόκληρου του ποσοστού της Πειραιώς ΠΕΙΡ 0,27% 3,74 που σήμερα ανέρχεται στο 27% έχει προσδιοριστεί να πουληθεί, αφού ανακοινωθούν τα αποτελέσματα της χρήσης του 2023.

Δηλαδή τον Μάρτιο – Απρίλιο του 2024.

Ο επικεφαλής της Πειραιώς, Χρήστος Μεγάλου σε ενημέρωση που έκανε στο ΤΧΣ, εξήγησε ότι κατά τη γνώμη του «τότε είναι η κατάλληλη ευκαιρία το δημόσιο να προχωρήσει στην πώληση πακέτου μετοχών, καθώς θα είναι γνωστά στην επενδυτική κοινότητα τα ακριβή νούμερα της τράπεζας».

Το ΤΧΣ έκανε αποδεκτή την άποψη Μεγάλου.

Έτσι μετα την Εurobank, στις αρχές του χειμώνα έχει προσδιοριστεί να πουληθεί το 20% των μετοχών της Εθνικής. Το 2024 θα ακολουθήσει η Πειραιώς.

Aegean Air: Το colpo grosso

Φίλοι αναγνώστες, την Τετάρτη 26 Ιουλίου είναι η Γενική Συνέλευση των μετόχων της Aegean.

Η μετοχή της Aegean Air ΑΡΑΙΓ -0,25% 12,07 διαγράφει συνέχεια νέα ιστορικά υψηλά με την αποτίμησή της να έχει περάσει πάνω από τον πήχη του 1 δισ. ευρώ με αποτέλεσμα πλέον να έχει τεθεί στο ραντάρ των κορυφαίων επενδυτικών οίκων που παρακολουθούν τις ευρωπαϊκές αεροπορικές εταιρείες.

Σύμφωνα με κορυφαίο διαχειριστή του Λονδίνου, ο κλάδος των αερομεταφορών ετοιμάζεται να γίνει μετά τις τράπεζες ο πιο hot κλάδος.

Η Aegean, δε, ήταν από τις πρώτες αεροπορικές στην Ευρώπη που «γύρισαν» σε κερδοφορία και έχει ήδη ξεπεράσει σε κερδοφορία αυτήν του 2019.

Όπως ήδη γνωρίζετε, μετά τις δηλώσεις και του πρωθυπουργού της χώρας, Κυριάκου Μητσοτάκη, το αεροδρόμιο Ελ. Βενιζέλος ετοιμάζεται να για να μπει στο ελληνικό χρηματιστήριο το Α’ τρίμηνο του 2024.

Το ΤΑΙΠΕΔ έχει αναθέσει στις Bank of America, Morgan Stanley και Deutsche Bank την αναδοχή της έκδοσης.

Το ενδιαφέρον είναι τεράστιο από την ξένη επενδυτική κοινότητα.

Αυτή τη στιγμή η διοίκηση της Aegean έχει στα σκαριά της το colpo grosso.

Σε συνεννόηση με την κυβέρνηση και με πανίσχυρους επενδυτικούς οίκους ετοιμάζεται μια win-win διαδικασία για όλα τα εμπλεκόμενα μέρη.

Ως γνωστό, το ελληνικό Δημόσιο για τη στήριξη που παρείχε στην Aegean το 2021 των 120.000.000 ευρώ, έχει 10.369.000 warrants στη μετοχή της Aegean με τιμή άσκησης τα 3.20€/μετοχή με το ποσοστό του Δημοσίου να είναι στο 11.5%.

Αυτή τη στιγμή το ποσοστό που έχει το Δημόσιο έχει αποτελέσει αντικείμενο πολύ μεγάλου επενδυτικού ενδιαφέροντος από ξένα funds.

Ο στόχος είναι να γίνει μια απόλυτη win-win συναλλαγή.

Και το Δημόσιο να κερδίσει από την συμμετοχή του στην Aegean και η Aegean να μην κάψει ρευστότητα αλλά και να ικανοποιηθεί η τεράστια ζήτηση της ξένης επενδυτικής κοινότητας.

Αυτή τη στιγμή, σύμφωνα με κορυφαίους διαχειριστές η Aegean είναι μετά την Ryanair το απόλυτο undervalue χαρτί του κλάδου.

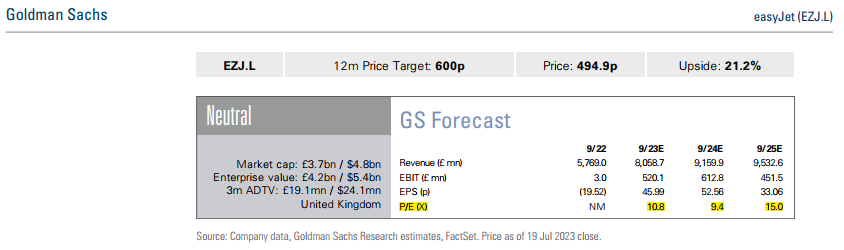

Για να καταλάβετε, στις 20 Ιουλίου, η Goldman Sachs έβγαλε report για την EasyJet μετά τα αποτελέσματα δίνοντάς της τιμή στόχο τις 600p από 476.50p που έκλεισε την Παρασκευή.

Σύμφωνα με την Goldman Sachs, η EasyJet παίζει τώρα με ένα προσδοκώμενο P/E 2023e = 10.8, με ένα προσδοκώμενο P/E 2024e = 9.4 και με ένα προσδοκώμενο P/E 2025e = 15.

Υπολογίζει, δε, ότι το 2023 θα έχει ένα περιθώριο EBIT της τάξης του 6.2%, το 2024 ένα περιθώριο EBIT της τάξης του 6.7% και το 2025 ένα περιθώριο EBIT της τάξης του 4.74%.

Για να ξέρετε φίλοι αναγνώστες, το κολοσσιαίο επενδυτικό ενδιαφέρον της ξένης επενδυτικής κοινότητας για την Aegean έγκειται στο γεγονός ότι πλέον η ελληνική εταιρεία προβλέπεται να έχει το 2ο υψηλότερο επαναλαμβανόμενο περιθώριο EBIT από όλες τις ευρωπαϊκές αεροπορικές εταιρείες.

AEGEAN: Στα 28.75 ευρώ;

Για την ακρίβεια, κορυφαίοι ξένοι διαχειριστές πιστεύουν ακράδαντα ότι η Aegean πλέον μπορεί να έχει ένα επαναλαμβανόμενο περιθώριο EBIT τα επόμενα 3 χρόνια της τάξης του 14%.

Αυτό σύμφωνα με τους ίδιους, εφόσον επιτευχθεί, σημαίνει ότι η Aegean θα δικαιούται να παίζει με ένα προσδοκώμενο EV/EBITDA 2025e= 7.

Εάν χρησιμοποιήσουμε τα συντηρητικά νούμερα της αναλύτριας της Eurobank (στην πρόσφατη έκθεση για την AEGEAN) για το 2025, αυτό σημαίνει ότι για να παίξει η Aegean με ένα προσδοκώμενο EV/EBITDA 2025e= 7 η τιμή της πρέπει να πάει στα 28.75€ όπου εκεί θα έχει μια κεφαλαιοποίηση της τάξης των 2.592 δισ. ευρώ.

Αυτό σημαίνει ότι εφόσον η Aegean το 2025 βγάλει 200 εκατ. ευρώ κέρδη, στην τιμή στόχο των 28.75€ θα παίζει με ένα προσδοκώμενο P/E 2025e= 12.96.

Απολύτως λογικό, εφόσον η Aegean πετύχει να έχει ένα διατηρήσιμο περιθώριο EBIT της τάξης του 14%.

Εδώ πρέπει να σας θυμίσουμε ένα περιστατικό.

Την προηγούμενη των εγγραφών για την εισαγωγή της εταιρείας στο Χρηματιστήριο Αθηνών που ήταν στις 25-27 Ιουνίου 2007, τότε ο κ. Νίκος Σταθόπουλος της BC Partners είχε προσεγγίσει την πλευρά των αδελφών Λασκαρίδη για να εξαγοράσει τα ποσοστά συμμετοχής τους.

Το deal δεν έγινε κυριολεκτικά στο παρά ένα της δημόσιας προσφοράς και οι Λασκαρίδιδες δεν πούλησαν.

Σήμερα, 16 χρόνια μετά, με κλείσιμο 21 Ιουλίου στα 12.70€ και αποτίμηση στα 1.145 δισ. ευρώ, η Aegean είναι πλέον ένα από τα πιο δυνατά brands στον χώρο των αεροπορικών εταιρειών.

Αυτή τη στιγμή η Aegean θεωρείται ακόμα και τώρα το απόλυτο Deep Value & Growth Play των ευρωπαϊκών αεροπορικών εταιρειών.

Νίκος Σταθόπουλος: Το Παγκράτι και οι κηλίδες στο λευκό πουκάμισο

Ο μονίμως ηλιοκαμένος Νίκος Σταθόπουλος απολαμβάνει όλα τα τελευταία χρόνια τη… μοναξιά.

Τα μεγάλα deal που έχει κάνει με την BC Partners, όχι μόνο διεθνώς, αλλά και στην Ελλάδα, του έχουν δώσει αυτήν την «πολυτέλεια».

Να κατέχει δηλαδή εξέχουσα θέση, ανάμεσα στην παγκόσμια ελίτ των διαχειριστών, ιδιωτικών, επενδυτικών κεφαλαίων (Private Equity funds).

Όλα τούτα, συνοδευόμενα και με άφθονο επικοινωνιακό επίχρισμα, που εκ των πραγμάτων λειτουργεί πολλαπλασιαστικά για την εκπεμπόμενη προσωπική του λάμψη. Στην οποία ενυπάρχουν τα ολοένα και αυξανόμενα στοιχεία εγωκεντρισμού και αυταρέσκειας.

Δεν είναι γνωστό αν ο 53χρονος… Nick the Greek των επενδύσεων και των εξαγορών, έχει τύχει να εντρυφήσει στο έργο της Γαλλίδας γνωμικογράφου Anne Berratin.

H οποία πριν από έναν αιώνα υποστήριζε αφοριστικά πώς «ο ματαιόδοξος είναι πολύ κοντά στον αχάριστο. Πίνουν ευχαρίστως από το ίδιο ποτήρι»…

Γεννημένος στο Παγκράτι και σπουδαγμένος στο Χάρβαρντ με υποτροφία του ΝΑΤΟ, ο Νίκος Σταθόπουλος έχει κάθε λόγο να είναι ευχαριστημένος από τη μέχρι τώρα επαγγελματική του πορεία.

Φύσει και θέσει αισιόδοξος, ανήκει καταφανώς σε εκείνους που βλέπουν μισογεμάτο και όχι μισοάδειο το… ποτήρι των εξελίξεων.

Τα υπόλοιπα ανάγονται στη σφαίρα των ατομικών επιλογών, χωρίς να κοινοποιούνται τα μυστικά τους.

Ειδικά αν αυτά μπορεί να προκαλέσουν φθορά στην πολύ καλά επιμελημένη εικόνα που βγαίνει προς τα έξω.

Μόνιμος κάτοικος επί 2,5 δεκαετίες στη λονδρέζικη, αριστοκρατική συνοικία του Τσέλσι, ο Νίκος Σταθόπουλος είναι πάντα ντυμένος στην πένα.

Σήμα κατατεθέν τα ακριβά κουστούμια με τα άσπρα πουκάμισα.

Χρειάζεται αρκετή γνώση και προσοχή για να διακρίνει ένα έμπειρο μάτι τις… κηλίδες που υπάρχουν στο πουκάμισο του φανταχτερού Έλληνα deal maker.

Όχι με την κυριολεκτική, αλλά με τη μεταφορική έννοια του όρου.

Καθώς πρόκειται για «κηλίδες» που αφορούν τα άστοχα και εξαιρετικά ζημιογόνα «στοιχήματα» του Nick the Greek των επενδύσεων.

Το χαρακτηριστικότερο εξ αυτών ήταν η εξαγορά της Hyatt Regency (του συγκροτήματος των καζίνο Θεσσαλονίκης και Πάρνηθας) από όπου η BC Partners με τον Νίκο Σταθόπουλο στο τιμόνι της, υπολογίζεται ότι έχασε κάπου 700 εκατ. ευρώ.

Πρόκειται για τη μεγαλύτερη απώλεια που έχει καταγράψει ένα fund, από τις επενδύσεις στην Ελλάδα…

Το κόστος της εξαγοράς της Hyatt Regency (η οποία ολοκληρώθηκε το 2006) έφτασε τα 925 εκατ. ευρώ.

Εξ αυτών, περίπου το 70% προήλθε από μοχλευμένο χρήμα (δάνεια) που στόχο είχε να αποπληρωθεί από τα λειτουργικά κέρδη των καζίνο.

Κάτι που δεν συνέβη καθώς η δημοσιονομική κρίση που ήρθε στη χώρα ανέτρεψε εκ βάθρων τους σχεδιασμούς.

Έτσι πέντε χρόνια μετά από την κίνηση της BC Partners (το 2011) έπεσαν οι τίτλοι τέλους.

Με κεφαλαιοποίηση υποχρεώσεων από τις πιστώτριες τράπεζες, λόγω αδυναμίας εξυπηρέτησης του χρέους.

Ακολούθησαν μεταβιβάσεις «κουρεμένων» δανείων με τους ενδιάμεσους «κρίκους» των συναλλαγών να μετράνε κι εκείνοι μεγάλες απώλειες. Άνω των 150 εκατ. ευρώ, σύμφωνα με ορισμένες εκτιμήσεις.

Πλέον, η θέση της BC Partners έχει μηδενιστεί, αλλά όλα αυτά έχουν μπει κάτω από το επικοινωνιακό χαλί που έχει στρωθεί για τον Νίκο Σταθόπουλο.

Κάτω από αυτό έχει μπει και η έμπνευσή του να διεκδικήσει τον ΟΠΑΠ, μαζί με το σχήμα των Κινέζων της Fosun και με τη συμμετοχή του Δημήτρη Κουτσολιούτσου…

Προσπάθεια που από πολύ νωρίς έμεινε εκτός μάχης των διεκδικητών του ΟΠΑΠ.

Μετέπειτα ο Νίκος Σταθόπουλος έκανε το άκρως επιτυχημένο deal με την Pharmathen, από το οποίο και προέκυψαν μεγάλες υπεραξίες, ικανές να συντηρήσουν τον χρυσοποίκιλτο μύθο του.

Οι τελευταίες σημαντικές εξαγορές στην Ελλάδα Νova/Wind είναι το κρίσιμο «στοίχημα» του Νίκου Σταθόπουλου, του οποίου το «βιβλίο» των επενδύσεων έχει κι άλλες ιστορίες με όχι και τόσο καλό τέλος.

Ο Βουρλιώτης, η Θεά Άρτεμις και τι συνδέει Clayton – Μαραγκουδάκη

Ο Wiseman σας είχε ενημερώσει την προηγούμενη εβδομάδα για τα «μαγαζάκια» που είχε στήσει η κυρία Ειρήνη Μαραγκουδάκη, στο σχόλιο με τίτλο «Πλουτάρχου και Καρνεάδου γωνία».

Αναφέραμε τότε ότι στο γραφείο επί της οδού Πλουτάρχου 11, όπου είχε στηθεί το στρατηγείο της κυρίας Μαραγκουδάκη, στεγάζεται η βρετανική Clayton Euro Risk Limιted, την οποία εκπροσωπεί στη χώρα μας ο κύριος Μιλτιάδης Αποστολίδης, ο οποίος ταυτοχρόνως είναι Chief Executive Officer της Ellington Solutions SA, και μεσίτης στο επάγγελμα.

Προσέξτε τώρα πώς τα κομμάτια του παζλ έρχονται να ταιριάξουν το ένα με το άλλο.

Ιδιοκτήτης της εταιρείας διαχείρισης κόκκινων δανείων Thea Artemis Financial Solutions είναι η εταιρεία Clayton Holdings UK LTD.

Η εταιρεία Θεά Άρτεμις πέρασε, όμως από «σαράντα κύματα» μέχρι να καταλήξει στην Clayton.

*Η εν λόγω εταιρεία δημιουργήθηκε το καλοκαίρι του 2017 τότε που ο διευθύνων σύμβουλος της Attica Bank, Θόδωρος Πανταλάκης λαμβάνοντας την έγκριση από την Τράπεζα της Ελλάδος έκανε την πρώτη τιτλοποίηση κόκκινων δανείων 1,3 δισ. ευρώ., τα μισά δηλαδή απ’ όσα (2,6 δισ. ευρώ) είχε σωρεύσει τότε η Τράπεζα.

Τότε το 80% της εταιρείας είχε αγοράσει η Aldridge EDC, μαζί με τα junior bonds της τιτλοποίησης για 70 εκατ. ευρώ.

Η θεά Άρτεμις θα διαχειριζόταν για 7 χρόνια τα κόκκινα δάνεια της τιτλοποίησης.

Από την συναλλαγή αυτή, η Αττικής όχι μόνο δεν «έκαψε» κεφάλαιο, όπως έγινε στη συνέχεια με όλες τις τιτλοποιήσεις που ακολούθησαν οι συστημικές τράπεζες, αλλά κάλυψε το κεφαλαιακό της έλλειμμα των 70 εκατ. ευρώ το οποίο είχε προκύψει από τα stress test.

Aυτή ήταν και η απαρχή για όσα επακολούθησαν, καθώς εντός κακού… μύρια έπονται.

* Στη συνέχεια η Aldridge EDC Specialty Finance πούλησε μετοχές σε fund ελεγχόμενα από την Ellington Management Group.

Έτσι, το 2021 η Aldridge διαθέτει το 49% της Θεά Άρτεμις, η Ellington και οι συνεργάτες της το 31% και το 20% ανήκει στην Attica.

Όπως αναφερόταν στην ετήσια οικονομική έκθεση εκείνης της χρονιάς της Attica Βank, η τράπεζα έχει κατατάξει στα προς πώληση στοιχεία ενεργητικού τη συμμετοχή της στη συνδεδεμένη εταιρεία Θεά Άρτεμις, η οποία σχεδιάζονταν να ολοκληρωθεί εντός του δευτέρου τριμήνου του 2021.

Όπως προκύπτει από επίσημες ανακοινώσεις τη συναλλαγή αυτή την είχε χρηματοδοτήσει το fund DDM, το οποίο πούλησε στην Elington Capital Management ένα μέρος αρχικά της συμμετοχής του, στο τέλος του 2017.

Πριν καλά – καλά δηλαδή στεγνώσει το μελάνι της αρχικής συμφωνίας.

Ακολούθησαν και άλλες μεταβιβάσεις, από τις οποίες συνολικά το DDM κέρδισε περίπου 60 εκατ. ευρώ.

- Τον Μάιο του 2021 ακολουθεί η τιτλοποίηση ΩΜΕΓΑ για άλλα 1,3 δισ. ευρώ κόκκινων δανείων.

Σε αυτή ανακηρύχθηκε προτιμητέος επενδυτής, με δεσμευτική προσφορά, η Ellington Solutions, η οποία παράλληλα αγόρασε και το 69% της Thea Artemis (20% από την Τράπεζα Αττικής και 49% από την DDM ). Aπό τη συναλλαγή αυτή προέκυψε άλλο 1 εκατ. ευρώ κέρδος για την Τράπεζα.

Κρίσιμη λεπτομέρεια το 69% της Θεά Άρτεμις κατέληξε τελικά όχι στην Ellington, αλλά στην ES GINI του Patrick Horrend – κατοίκου των Ην. Αραβικών Εμιράτων – ο οποίος, όμως ήταν μη εκτελεστικό μέλος του Δ.Σ. της Ellington Solutions.

To σπουδαιότερο είναι ότι η Τράπεζα Αττικής χορήγησε δάνειο περίπου 60 εκατ. ευρώ στον ίδιο προκειμένου να αγοράσει το 49% της Άρτεμις από το DDM .

H τιτλοποίηση προχώρησε και τα ομόλογα που προέκυψαν από αυτή κατέληξαν τελικώς στην RINOA LTD (μια κυπριακή εταιρεία των 1.000 ευρώ), ιδιοκτησίας ενός φυσικού προσώπου ονόματι Christian Udo Schoning, ενώ κατά το υπόλοιπο μέρος πήγε στο fund Elements Credit Opportunities II.

Ο κύκλος κλείνει τον Μάρτιο του 2022 όταν η ES GINI Investments του Patrick Horend πούλησε τις μετοχές της Άρτεμις στην Clayton Holdings UK LTD.

Αυτά όσον αφορά στην αμαρτωλή, όπως αποδείχθηκε, Θεά Άρτεμις η οποία στήθηκε έκοντας άκοντας για να καλύψει την κεφαλαιακή τρύπα της Αττικής, με νέες όμως αμαρτίες, όπως φαίνεται πλέον καθαρά.

Η ροή του χρήματος και ποιοι κέρδισαν από αυτήν αποτελεί αντικείμενο που θα πρέπει να διερευνήσει ο κ. Χαραλάμπος Βουρλιώτης και η Αρχή για το Ξέπλυμα Βρώμικου Χρήματος.

Tώρα η εμπλοκή της Ellington στην αύξηση μετοχικού κεφαλαίου της Αττικής αποτελεί μία «παράπλευρη» αμαρτωλή ιστορία, στην οποία θα αναφερθούμε αύριο, για να μην σας κουράζουμε μέσα στον καύσωνα με καταιγισμό πληροφοριών.

Αλ. Σδούκου: ξεπέρασαν τα 9 δισ. οι επιδοτήσεις στο ρεύμα

Το «βάπτισμα του πυρός» στα κοινοβουλευτικά έδρανα πήρε την Παρασκευή η υφυπουργός Περιβάλλοντος και Ενέργειας, Αλεξάνδρα Σδούκου απαντώντας σε επίκαιρη ερώτηση αναφορικά με τα ειδικά τιμολόγια ρεύματος για τις πολύτεκνες οικογένειες.

Έχοντας «αέρα» και συνολική παρουσία που παρέπεμπε σε υπουργό με εμπειρία στον κοινοβουλευτικό έλεγχο, η κα Σδούκου ανέφερε ότι οι επιδοτήσεις στο ρεύμα έχουν ξεπεράσει τα 9,2 δισ. €, απορροφώντας για τους περισσότερους καταναλωτές το μεγαλύτερο μέρος των ανατιμήσεων στο ρεύμα και επισημαίνοντας ότι πρόκειται για μία πρωτοφανών διαστάσεων στήριξη, με πόσα που είναι αναλογικά από τα υψηλότερα στην Ευρώπη.

Δοθείσης της ευκαιρίας η νέα υφυπουργός Περιβάλλοντος και Ενέργειας επεσήμανε ότι σε όλα τα προγράμματα και τις δράσεις που υλοποίησε το ΥΠΕΝ την προηγούμενη τετραετία, υπήρχε ξεχωριστή μέριμνα για τους πολύτεκνους με ειδική μοριοδότηση και αυξημένη χρηματοδότηση και έκανε αναφορά στα περισσότερα από 10 προγράμματα, προυπολογισμού άνω των 5 δισ. €, όπως τα 3 «Εξοικονομώ», το «Ανακυκλώνω- Αλλάζω Συσκευή», τα «Φωτοβολταϊκά στη στέγη» και άλλα.

Μάλιστα επεσήμανε ότι το συγκεκριμένο ζήτημα συγκεντρώνει το προσωπικό ενδιαφέρον του ίδιου του πρωθυπουργού ο οποίος και σε συνάντηση του προεκλογικά με την Ανώτατη Συνομοσπονδία Πολυτέκνων Ελλάδος ενημέρωσε τα μέλη της για τη δημιουργία ενός νέου ειδικού Τιμολογίου Ηλεκτρικής Ενέργειας για τις Πολύτεκνες Οικογένειες, ρύθμιση που είχε ήδη δρομολογηθεί από την Κυβέρνηση της Νέας Δημοκρατίας στο πλαίσιο συμμόρφωσης της Πολιτείας στην απόφαση 430/2022 του Συμβουλίου της Επικρατείας και απομένει η υλοποίησή της.

Τι θα γίνει με την επαναγορά των μετοχών της Εurobank

Προφανώς θα έχετε διαβάσει ότι η Εurobank ΕΥΡΩΒ 0% 2,10 θα είναι η πρώτη Τράπεζα που φεύγει από τον έλεγχο του Δημοσίου, μετά την απόφαση της Γενικής της Συνέλευσης να επαναγοράσει το 1,4% του μετοχικού κεφαλαίου που κατέχει το ΤΧΣ (Ταμείο Χρηματοπιστωτικής Σταθερότητας).

Επίσης, είναι γνωστό ότι η κίνηση αυτή είχε εκλάβει τον χαρακτήρα επιβράβευσης προς τους μετόχους, κάτι σαν έμμεσο μέρισμα, μία που ο επόπτης δεν επέτρεψε να γίνει διανομή των κερδών.

Όπως είχε αναφέρει και ο Wiseman, το όφελος για τους μετόχους θα προκύψει, εφόσον διαγραφούν οι μετοχές αυτές, οπότε και βελτιώνεται ο λόγος των κερδών/ ανα μετοχή.

Όμως διαβάζοντας τις δηλώσεις του Φωκίωνα Καραβία, διευθύνοντος συμβούλου της Τράπεζας, διαπίστωσα ότι δεν υπήρξε κατηγορηματική δέσμευση περί της διαγραφής του πακέτου αυτού των μετοχών.

Όπως προκύπτει από το ενημερωτικό της Συνέλευσης «η Εταιρεία θα δύναται να χρησιμοποιήσει τις ίδιες μετοχές, που θα αποκτήσει κατά τα ανωτέρω, σύμφωνα με το άρθρο 49 του Ν. 4548/2018 για διάθεση στο προσωπικό ή/και σε μέλη της Διοίκησής της ή/και εταιρείας συνδεδεμένης με αυτήν ή/και σε μείωση του μετοχικού της κεφαλαίου».

Ο Σκυλακάκης «άκουσε» τους προβληματισμούς της αγοράς και μελετά πλέον όλα τα ενδεχόμενα…

Σας γράφαμε την Παρασκευή, πως ο ΥΠΕΝ Θόδωρος Σκυλακάκης προσανατολίζεται σε νομοθετική ρύθμιση, που θα καθορίζει ένα μεταβατικό πλαίσιο στο προηγούμενο καθεστώς της λιανικής με το οποίο θα επανέρχονται και οι ρήτρες αναπροσαρμογής, άσχετα από το τι θα κάνουν οι πάροχοι.

Σας αποκαλύψαμε, επίσης πως οι πάροχοι της λιανικής ρεύματος, έλεγαν ότι αυτή η περιπλοκότητα θα αυξήσει σημαντικά το κόστος των μεταβατικών τιμολογίων, καθώς κάθε προμηθευτής θα πάρει το διπλό ρίσκο να εκτιμήσει κάθε μήνα με βάση στοιχεία του προηγούμενου μήνα, τόσο το χονδρεμπορικό κόστος, όσο και τις ποσότητες που πρόκειται να καταναλώσουν οι πελάτες τους.

Υπενθυμίζαμε, μάλιστα ότι οι πάροχοι δεν είναι ούτε μικροί, ούτε τυχαίοι επιχειρηματίες και όμιλοι:

Ο Γιώργος Στάσσης και η ΔΕΗ έχουν τη μερίδα του λέοντος στην αγορά και ακολουθούν ο Ευάγγελος Μυτιληναίος (Mytilineos – Protergia) που πλέον κατέχει και τη Watt & Volt, ο Ανδρέας Σιάμισιης με την Elpedison (Helleniq Energy και Edison), o Γιώργος Περιστέρης (ΓΕΚ ΤΕΡΝΑ – Ήρων), ο Γιάννης Β. Βαρδινογιάννης (Motor Oil – MOH και NRG), ο Κώστας Ξιφαράς (ΔΕΠΑ Εμπορίας – ‘Αέριο Αττικής’) και οι Ιταλοί της ΕΝΙ με τη ZeniΘ.

Όλος αυτός ο παραγωγικός προβληματισμός εκατέρωθεν, που μόνο το mononews.gr και ο wiseman σας μετέφεραν με ακρίβεια, βρήκε τελικά γόνιμο έδαφος: μαθαίνω από πηγές του ΥΠΕΝ ότι θα χρειαστεί λίγος χρόνος ακόμη μέχρι να ληφθούν οριστικές αποφάσεις σχετικά με το αν θα δοθεί ή όχι παράταση στα έκτακτα μέτρα στη λιανική και τη χονδρική αγορά ρεύματος.

Τίποτε δεν είναι ακόμη δεδομένο και τίποτε δεν έχει αποφασιστεί, αλλά και τίποτε δεν έχει αποκλειστεί από το τραπέζι.

Ο Θόδωρος Σκυλακάκης και η υφυπουργός Αλεξάνδρα Σδούκου μελετούν από κοινού τα πάντα με γνώμονα το συμφέρον του καταναλωτή και την ορθολογική λειτουργία της αγοράς.

Με το σημερινό καθεστώς, την 1η Οκτωβρίου θα καταργηθεί ο μηχανισμός ανάκτησης των υπερεσόδων των ηλεκτροπαραγωγών, όπως και τα έκτακτα τιμολόγια ρεύματος.

Τα τιμολόγια αυτά ξεκίνησαν να εφαρμόζονται πέρυσι, στο πλαίσιο της αναστολής των ρητρών αναπροσαρμογής.

«Πολύ σημαντικό είναι να αποφύγουμε το ενδεχόμενο να αποσυρθούν τα μέτρα και στη συνέχεια, σε μία ενδεχόμενη αναζωπύρωση της κρίσης, να χρειαστεί να επανέλθουν με αντίστοιχα μέτρα» μας έλεγε κορυφαίο στέλεχος του ΥΠΕΝ….

Αποφάσεις, τροπολογία στη Βουλή και τη σκυτάλη θα πάρει ο Δαγούμας (ΡΑΕΕΥ)

Οι αποφάσεις που θα παρθούν μέσα στον Αύγουστο θα καλυφθούν από νομοθετική ρύθμιση του ΥΠΕΝ Θόδωρου Σκυλακάκη ώστε να διευκολυνθούν οι προμηθευτές ρεύματος στην προετοιμασία για τις επερχόμενες αλλαγές στη λιανική, αλλά και στην ενημέρωση των πελατών τους.

Κατά πάσα πιθανότητα θα γίνουν τροποποιήσεις στον Κώδικα Προμήθειας με γνώμονα την εισήγηση που έχει κάνει στο υπουργείο η Ρυθμιστική Αρχή Αποβλήτων, Ενέργειας και Υδάτων, η ΡΑΕΕΥ και ο Πρόεδρός της, Θανάσης Δαγούμας που θα επιβλέψει στην εφαρμογή του πλαισίου.

Με τις τροπολογίες Σκυλακάκη, από τα μέχρι στιγμής στοιχεία προκύπτει ότι η προθεσμία προ-γνωστοποίησης πάει στις 30 ημέρες, από 60 ημέρες που προβλέπει αυτή τη στιγμή ο Κώδικας Προμήθειας.

Άρα τα νοικοκυριά θα πρέπει πλέον να ενημερωθούν από τους παρόχους τους έως τις 31 Αυγούστου.

Επίσης, θα δοθεί η δυνατότητα οι ενημερώσεις να μην γίνουν αποκλειστικά με την αποστολή επιστολής, αλλά με e-mail.

Ένα σχέδιο σε καλό δρόμο από την κα Ρίτα Γκάλλι και το ΔΕΣΦΑ

Ο wiseman μπορεί να είναι αυστηρός, αλλά είναι πάνω από όλα δίκαιος.

Τώρα λοιπόν που η κα Ρίτα Γκάλλι του ΔΕΣΦΑ δρομολογεί ένα αξιόλογο αναπτυξιακό σχέδιο, το επισημαίνουμε.

Λοιπόν έχουμε και λέμε: Σε 3-4 μήνες θα ολοκληρωθεί, ο κύκλος των μελετών που πραγματοποιεί ο ΔΕΣΦΑ στα πλαίσια του έργου «Prinos CO2» που αφορά σε αποθήκευση διοξειδίου του άνθρακα ώστε να πάρει τελική επενδυτική απόφαση στις αρχές του επόμενου χρόνου.

Θυμίζω ότι το έργο «Prinos CO2», που υποβλήθηκε από τη Ρίτα Γκάλλι και τον Μαθιό Ρήγα της Energean στην Κομισιόν πέρασε με επιτυχία την τεχνική αξιολόγηση, γεγονός που το καθιστά επιλέξιμο για οικονομική ενίσχυση.

Ο προϋπολογισμός του έργου είναι 1,4 δισεκατομμύρια ευρώ, εκ των οποίων στο ΔΕΣΦΑ αντιστοιχεί περίπου μισό δισ.

Πάντως ανεξάρτητα από τη συνέργεια της κας Γκάλλι με τον Μαθιό Ρήγα, στο πλαίσιο ενός ενιαίου έργου που θα αφορά τη συλλογή, μεταφορά και αποθήκευση ποσοτήτων CO2, ο ΔΕΣΦΑ εξετάζει και την προοπτική αποθήκευσης σε υποδομή και εκτός Πρίνου, ίσως (λέμε ίσως…) στη Ρεβυθούσα.

Να θυμίσω πως το καλοκαίρι του 2020, ο ΔΕΣΦΑ μεταβιβάσθηκε στην κοινοπραξία SENFLUGA Energy Infrastructure Holdings, όπου μετέχουν η ιταλική Snam, η ισπανική Enagas και η βελγική Fluxys, ενώ ποσοστό 10% της κοινοπραξίας αποκτήθηκε από Χρήστο Κοπελούζο και τον όμιλο Κοπελούζου.

Ο Παύλος Φουρλής, η Leroy Merlin και οι λαϊκές αοιδοί

Όπως είναι γνωστό, η Leroy Merlin δραστηριοποιείται με επιτυχία στην Ελλάδα από το 2005 και είναι μέλος του ομίλου εταιρειών Groupe Adeo, ενώ στην Ελλάδα και στην Κύπρο η συμμετοχή είναι 60% Groupe Adeo και 40% ο Παύλος Φουρλής της γνωστής και παλαιάς επιχειρηματικής οικογένειας.

Πρόσφατα εγκαινίασαν νέο κατάστημα στον Άλιμο που πουλάει έπιπλα κήπου και βεράντας και ο καλοπροαίρετος wiseman τους εύχεται ολόψυχα κάθε επιτυχία.

Βετεράνος συνάδελφος δημοσιογράφος, όμως που ήθελε να παραστεί στα εγκαίνια με τα εγγόνια του, πληροφορήθηκε έκπληκτος πως «δεν καλούνται δημοσιογράφοι στα εγκαίνια», ενώ η καλλίπυγος δεσποινίς που του μετέφερε την πληροφορία, απέδωσε την απόφαση στον κο Παύλο Φουρλή.

Την τελευταία αυτή διευκρίνιση εμείς τη μεταφέρουμε με κάθε επιφύλαξη αφού δεν γνωρίζουμε τι ακριβώς συνέβη.

Ο βετεράνος συνάδελφος πείσμωσε, έψαξε το θέμα βρήκε διάφορα και έβγαλε ένα δικό του συμπέρασμα: Η εταιρία δεν έχει δημοσιεύσει ακόμη τα οικονομικά μεγέθη του 2021, κάτι που οδήγησε το ΓΕΜΗ να τη βγάλει σε αναστολή καταχώρησης.

Οι κακές γλώσσες λένε λόγω ενδο – ομιλικών προβλημάτων οικονομικών και όχι μόνο.

Συνεπώς, πάντοτε κατά τον ίδιο «πεισματάρη βετεράνο», η διοίκηση θα περνούσε από «ανάκριση» στα εγκαίνια εάν παρίσταντο δημοσιογράφοι.

Προτίμησε λοιπόν, αντί των ρεπόρτερ, να καλέσει λαϊκές αοιδούς με περιβολή εμφάνισης νυχτερινού κέντρου, που δεν κάνουν και πολλές – πολλές ερωτήσεις.

Είναι έτσι; Εμείς απλώς ρωτάμε…

Μαρτίνου – Πατέρας: To glamorous party στην Αντίπαρο

Η χθεσινή ημέρα, λόγω της θερμοκρασίας, μου θύμισε το απόλυτο ελληνικό καλοκαίρι.

Ένα καλοκαίρι γεμάτο ήλιο, θάλασσα και υπέροχες ακρογιαλιές.

Ο θόρυβος από το άνοιγμα μιας σαμπάνιας Dom Perignon Rose Gold Methuselah με έκανε να γυρίσω το κεφάλι μου, στην πλευρά όπου βρισκόταν μια θορυβώδης παρέα.

Ήπια μια γουλιά από ένα ποτήρι κρασί που είχα μπροστά μου.

Η παρέα λοιπόν αναφερόταν στο χρυσοποίκιλτο ζεύγος Βασίλη Πατέρα και Ιωάννας Μαρτίνου και το big party που αποφάσισε να διοργανώσει το επόμενο Σαββατοκύριακο στην Αντίπαρο.

Θα είναι ένα super glamorous party, που θα ρέουν οι διαμαντοφόρες Armand de Brignac.

Το party ξεκινάει στις 19:00 και θα διαρκέσει έως τα ξημερώματα.

Πρόσκληση έχουν λάβει περίπου 200 άτομα.

Το ζεύγος Πατέρα –Μαρτίνου, λένε όσοι ξέρουν ότι διανύει την καλύτερη περίοδο της ζωής του.

Ο Βασίλης αναφέρουν ότι έχει γίνει πλέον αποδεκτός από την billionaire οικογένεια της Μαρτίνου.

Όσοι γνωρίζουν την προηγουμένη ζωή της Ιωάννας, αναφέρουν ότι ζούσε σε ένα απόλυτα αποστειρωμένο περιβάλλον χωρίς να απολαμβάνει τις μικρές και μεγάλες χάρες της ζωής, αν και billionaire.

Προφανώς τώρα αρχίζει να ανακαλύπτει, πώς είναι να ζεις πραγματικά.

Superbe!!!

Ο Σταύρος και η Ελεάνα

Επίσης η θορυβώδης παρέα, αφού ολοκλήρωσε την αναφορά στο party στην Αντίπαρο, αναφέρθηκε στο κάλεσμα του γνωστού νομικού ζεύγος Σταύρου Γεωργιάδη και Ελεάνας Νικολοπούλου που προ ημέρων έκλεισαν 20 χρόνια γάμου.

Το γιόρτασαν στο RESTO 21, στην Κηφισιά.

Τελικά η Ελλάδα είναι μια όμορφη χώρα.

Quiz: Ποιος επιχειρηματίας στενοχώρησε τους τραπεζίτες

Πριν από λίγα χρόνια μεγάλος και σοβαρός επιχειρηματίας σήκωσε δανεισμό άνω των 100 εκατ. ευρώ για να αγοράσει τις μετοχές της εταιρείας του, οι οποίες ανήκαν σε συγγενικό του πρόσωπο.

Πριν από περίπου 2 μήνες, ο επιχειρηματίας αποπλήρωσε πλήρως την τράπεζα με το ποσό των 100 εκατ. ευρώ.

Βλέπετε, η εξαιρετική πορεία της εταιρείας του που μόνο θαύματα έχει κάνει τα τελευταία χρόνια του το επέτρεψε.

Βέβαια, είναι γεγονός ότι «στενοχώρησε» τους τραπεζίτες με την αποπληρωμή του δανείου.

Μάλιστα, εντός του 2023, ο όμιλος του επιχειρηματία, έχει αποπληρώσει δάνεια πάνω από 200 εκατ. ευρώ.

Όπως καταλαβαίνετε τέτοιοι πελάτες δύσκολα βρίσκονται.

Εξού και η στενοχώρια των τραπεζιτών.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Το «Αιολικό» του γλύπτη Takis τοποθετήθηκε στη Βουκουρεστίου (φωτό)

- Λάρισα: Τραγικός θάνατος γυναίκας έπειτα από φωτιά στο σπίτι της

- Jumbo: Guidance για αύξηση πωλήσεων 5% και καθαρά κέρδη έως 320 εκατ. ευρώ το 2026

- Ληστεία σε μονοκατοικία στα Μεσόγεια: Άρπαξαν 65.000 ευρώ και κοσμήματα μεγάλης αξίας