Alpha Bank: Όλοι κοιτούν τη UNICREDIT

Την Παρασκευή, η αγορά ήταν κακή χωρίς ιδιαίτερο λόγο καθώς στις ευρωπαϊκές και αμερικάνικες αγορές επικράτησε αισιοδοξία.

Το πιθανότερο είναι ότι στην Αθήνα ο δείκτης υποχώρησε κατά 1,23%, καθώς οι μεγάλοι θεσμικοί ρευστοποίησαν μέρος των θέσεών τους ενόψει του μεγάλου placement της Εθνικής τράπεζας.

«Μεγάλες» μετοχές όπως η JUMBO ΜΠΕΛΑ 0,39% 25,44 η Μότορ Οιλ ΜΟΗ 1,86% 23,04 υποχώρησαν πάνω από 3%, ενώ Alpha Bank, Eurobank και ΟΤΕ έχασαν πάνω από 2%.

Χείριστη εντύπωση προκαλεί η συνεχιζόμενη βουτιά του ΟΤΕ ΟΤΕ -0,21% 14,07 ενώ εντύπωση προκαλεί και η βύθιση της Μότορ Οιλ.

Η μετοχή έχει απωλέσει περίπου 8% σε 4 συνεχόμενες συνεδριάσεις.

Το πιθανότερο είναι ότι ένας μεγάλος παίκτης «φεύγει άτσαλα» από τη μετοχή.

Το ενδιαφέρον σήμερα είναι πώς θα «δει» η αγορά τη νέα αναπροσαρμοσμένη τιμή που δίνει ανά μετοχή η UNICREDIT, για την εξαγορά του 9% των μετοχών της Alpha Bank, από το Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ).

Θρίαμβος για Σωκράτη και Λάμπρο

Αντίθετα, μερικές από τις μετοχές που θριάμβευσαν είναι η Intralot ΙΝΛΟΤ -0,78% 1,27 (Σωκράτης Κόκκαλης) και η ΙΝΤΕΑΛ (Λάμπρος Παπακωνσταντίνου), που σημείωσαν νέο ρεκόρ 52 εβδομάδων.

Και οι δυο μετοχές είναι υποψήφιες για το Champions League «της απόδοσης» στις ελληνικές μετοχές για το 2023.

Από τις αρχές της χρονιάς ως τώρα η εταιρεία με τις μεγαλύτερες αποδόσεις είναι η INTRAKAT.

Εξαιρετική εικόνα είχαμε και για τη ΔΕΗ που κέρδισε 2,30% και έκλεισε στα 10,02 ευρώ.

Καλή εικόνα και για την Παπουτσάνης με ιδιαίτερα υψηλό όγκο συναλλαγών, 65.000 μετοχές.

Περίπου στις 11:30, άλλαξαν χέρια 43.000 μετοχές της εισηγμένης.

Προφανώς οι συναλλαγές αυτές ήταν προσυμφωνημένες.

Η μετοχή έκλεισε με οριακή άνοδο.

Alpha Bank: Oι Ιταλοί και η αποτίμηση στο 0,55 της λογιστικής της αξίας

Όπως σας είχαμε προϊδεάσει το Σαββατοκύριακο που μας πέρασε ήταν πλούσιο σε παρασκήνιο και με μεγάλη κινητικότητα γύρω από τα εκκρεμή τραπεζικά ζητήματα, της Alpha Bank και της Εθνικής.

Για την Alpha δεν έχω ακόμη καταλάβει γιατί ενώ οι Ιταλοί της Unicredit βελτίωσαν εγκαίρως – τη μία και μοναδική – προσφορά που υπήρχε στο τραπέζι, το διοικητικό συμβούλιο του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) έπρεπε να περιμένει να πέσει το βράδυ της Κυριακής προκειμένου να λάβει την απόφασή του, αλλά τέλος πάντων. Τεχνοκράτες είναι, κάτι θα ξέρουν περισσότερο…

Μέχρι την ώρα που γραφόταν η στήλη «λευκός καπνός» δεν είχε βγει από το κτίριο επί της Πανεπιστημίου 10 όπου στεγάζονται τα γραφεία του ΤΧΣ.

Εν πάση περίπτωση, όμως, όπως ενδεχομένως θα έχετε ήδη διαβάσει νωρίτερα στο mononews, οι Ιταλοί φαίνεται να έβαλαν λίγο παραπάνω το χέρι στην τσέπη προσφέροντας κάτι παραπάνω από 1,40-1,42 ευρώ ανά μετοχή έναντι 1,33 ευρώ που ήταν η αρχική προσφορά τους.

Ο Wiseman την επαύριο των δηλώσεων που είχε κάνει ο Διευθύνων Σύμβουλος της Unicredit, Andrea Orcel – πριν μάλιστα γνωστοποιηθεί η αρχική πρόταση – σας είχε ενημερώσει ότι οι Ιταλοί θα προσέφεραν ένα τίμημα κοντά στο 1,50 [δηλαδή με premium 15-20% από επίπεδα που διαπραγματευόταν τότε η μετοχή, το οποίο αποτιμά την Alpha Bank στο 0,55 της εκτιμώμενης λογιστικής αξίας του 2023 (2023e P/TBV)].

Έχω την αίσθηση ότι η ιστορία θα μας επιβεβαιώσει.

Πάντως, όπως θα διαβάσετε και στο σχετικό ρεπορτάζ της Έφης Καραγεώργου από σήμερα το πρωί αρχίζει να μετρά αντίστροφα ο χρόνος για το placement της Εθνικής Τράπεζας.

Η Επιτροπή Κεφαλαιαγοράς αναμένεται εντός της ημέρας να εγκρίνει το ενημερωτικό δελτίο της Τράπεζας, όποτε την Τρίτη – εκτός απροόπτου – θα ανοίξει το βιβλίο προσφορών, οπότε και θα γίνουμε σοφότεροι για τους όρους διάθεσης του πακέτου των μετοχών.

Γιώργος Τανισκίδης: Γιατί η ανακοίνωση των αποτελεσμάτων της Οptima Bank είναι βαρόμετρο για τη μετοχή

Την πρώτη ανακοίνωση αποτελεσμάτων ως εισηγμένη πλέον, θα κάνει σήμερα το πρωί η Optima Bank.

Aπ’ ότι μαθαίνω τα αποτελέσματα του τρίτου τριμήνου θα είναι αρκετά ικανοποιητικά.

Το σημαντικότερο, όμως, είναι ότι τα κέρδη αυτά θα αποτελέσουν «βαρόμετρο» για τη χρηματιστηριακή αποτίμηση της Τράπεζας.

Θυμίζουμε ότι η μετοχή μπήκε στα 7,2 ευρώ, η οποία συνεπάγεται μία κεφαλαιοποίηση στα 528 εκατ. ευρώ, ενώ και το συνολικό ύψος των κεφαλαίων που αντλήθηκαν διαμορφώθηκε στα 150,9 εκατ. ευρώ.

Είναι γεγονός ότι παρά τις πιέσεις, η μετοχή μέχρι στιγμής έχει κρατήσει με αποτέλεσμα η κεφαλαιοποίηση να βρίσκεται στα 520 εκατ. ευρώ.

Η αγορά και κυρίως οι αναλυτές περιμένουν τα αποτελέσματα προκειμένου να αξιολογήσουν το κατά πόσο είναι εύλογη η τρέχουσα αποτίμηση της Τράπεζας, και συνακόλουθα αν η μετοχή διαθέτει τις προϋποθέσεις και τα περιθώρια να πάει ακόμη υψηλότερα ή αντιθέτως να υποχωρήσει.

Σας θυμίζω ότι τα κέρδη της Optima στο πρώτο εξάμηνο φέτος ήταν θεαματικά, καθώς από τα 12 εκατ. ευρώ (δίνοντας έτσι λαβές για σχόλια περί ακριβής μετοχής, καθώς τα κέρδη αυτά έβγαζαν ένα Ρ/Ε 44) που είχε παρουσιάσει για ολόκληρο το 2022, εκτοξεύτηκαν στα 46 εκατ. ευρώ.

Η διοίκηση της Τράπεζας υπό τον Γιώργο Τανισκίδη και τον Δημήτρη Κυπαρίσση έχει προβλέψει ότι τα κέρδη φέτος θα υπερβούν τα 90 εκατ. ευρώ, με αποτέλεσμα το Ρ/Ε να διαμορφώνεται σε ελκυστικά επίπεδα του 6.

Πάντως, μετά τα καλά αποτελέσματα των τεσσάρων συστημικών και την αναθεώρηση προς τα πάνω της απόδοσης ιδίων κεφαλαίων (ROTE), όπως αντιλαμβάνεστε το πλέον καθοριστικό για τα αποτελέσματα της Optima είναι το κατά πόσο η Τράπεζα θα κρατήσει τα σκήπτρα στο πεδίο αυτό.

Αν θυμάμαι καλά το ROTE της Οptima ήταν περίπου στο 25%.

Επίσης, οι κ. Τανισκίδης και Κυπαρίσσης έχουν ήδη υποσχεθεί τη διανομή υψηλού μερίσματος για φέτος.

Σταϊκούρας: Το νέο σχεδιάγραμμα παράδοσης της γραμμής 4 και ποιοι τρέμουν τον Μιτζάλη

Γάντι ταιριάζει η ρήση «γλώσσα λανθάνουσα τα αληθή λέγειν» στην Ελληνική Αστυνομία, καθώς σε ανακοίνωσή της μπέρδεψε τις ημερομηνίες ολοκλήρωσης της κατασκευής της Γραμμής 4 του Μετρό Αθήνας.

Εξ όσων έχω μάθει η Τροχαία αναφέρει ότι οι κυκλοφοριακές ρυθμίσεις στο Γαλάτσι λόγω των έργων για το Μετρό θα ισχύουν από το Νοέμβριο του 2023 έως το Νοέμβριο του 2031.

Ωστόσο, το χρονοδιάγραμμα αυτό ξεφεύγει από το συμβατικό χρόνο ολοκλήρωσης της Γραμμής 4, καθώς το έργο οφείλει να έχει παραδοθεί εντός του 2029 από την κοινοπραξία ΑΒΑΞ-Ghella-Alstom.

Να σας θυμίσω, επίσης, ότι ήδη έχει ξεκινήσει το μπρος-πίσω σχετικά με τις ενδεχόμενες καθυστερήσεις μεταξύ της κοινοπραξίας, της Ελληνικό Μετρό ΑΕ που είναι η αναθέτουσα αρχή του έργου, και του υπουργείου Υποδομών.

Στο πιο πρόσφατο επεισόδιο για την πορεία της υλοποίησης της Γραμμής 4, ο υφυπουργός Υποδομών, Νίκος Ταχιάος, έκρουσε τον κώδωνα του κινδύνου προς την ΑΒΑΞ σχετικά με τα αιτήματα για παράταση του χρονοδιαγράμματος.

Πιο συγκεκριμένα, τόνισε ότι ο Όμιλος έχει λάβει πριμ 57,7 εκατ. Ευρώ για την έγκαιρη υλοποίηση του έργου και ότι οποιαδήποτε παράταση σημαίνει ότι τα χρήματα αυτά θα πρέπει να γυρίσουν στο Ελληνικό Δημόσιο.

Να προσθέσουμε, όμως ότι η Ελληνικό Μετρό έχει ήδη παραδεχθεί ότι το έργο έχει καθυστερήσει κατά ένα έτος, αλλά ο υφυπουργός τονίζει ότι είναι υποχρέωση του αναδόχου το Μετρό να παραδοθεί στην ώρα του.

Από την άλλη πλευρά, η κατασκευαστική κοινοπραξία δεν επιταχύνει τις διαδικασίες, καθώς έχει καθυστερήσει στην παραλαβή, τη συναρμολόγηση και τη θέση σε λειτουργία των δύο μετροποντίκων από τα εργοτάξια Κατεχάκη και Βεΐκου.

Πρακτικά. Εάν θέλουμε να είμαστε σοβαροί, πρέπει άμεσα η ΑΒΑΞ να υποβάλει νέο σχέδιο παράδοσης του ΜΕΤΡΟ. Δηλαδή νέο χρονοδιάγραμμα παράτασης.

Αυτή είναι η αλήθεια.

Και όχι η οικογένεια Μιτζάλη (Κωνσταντίνος Μιτζάλης CEO και Αντώνης Μιτζάλης εκτελεστικό μέλος ΔΣ που διοικούν) να κρύβεται πίσω από τι ισχυρές διασυνδέσεις που πιθανόν να έχει.

Εδώ θέλω να δω τι θα κάνει ο υπουργός Χρήστος Σταικούρας, που όλοι λένε ότι είναι σοβαρός.

Θα ζητήσει την επιταγή με 58 εκατ. ευρώ από την ΑΒΑΞ πίσω; Ή τρέμει μπροστά στην ισχύ της οικογένειας Μιτζάλη;

Επίσης υπάρχει και ένα άλλο ερώτημα.

Αυτά τα λεφτά υπάρχουν στα ταμεία της ΑΒΑΞ; Πιθανολογώ πως όχι.

Στο προσκήνιο ο Ηλίας Κυριακίδης, λογιστής του Φέλιξ Μπίτζιου

Ο Ηλίας Κυριακίδης, ο γνωστός λογιστής της Κηφισιάς, που συνδέεται επί σειρά ετών με τον Φέλιξ Μπίτζιο και ο οποίος είχε πρωταγωνιστήσει στην υπόθεση των capital controls που απεκάλυψε η Τράπεζα της Ελλάδος με το περίφημο πόρισμα του Οκτωβρίου του 2017, βρίσκεται ξανά στο επίκεντρο.

Βλέπετε ο Κυριακίδης ήταν αυτός που επικούρησε τις συνδεόμενες με το σκάνδαλο των υποκλοπών εταιρείες Intellexa, Apollo Technologies, Hermes Technologies και Feroveno Limited να στηθούν και να δραστηριοποιηθούν στην Αθήνα κι ήταν εκείνος που εμφανίζεται ως φορολογικός εκπρόσωπος πολλών εκ των Ισραηλινών που δούλεψαν για να στηθεί η δομή των υποκλοπών.

Ενδεικτικά ο Κυριακίδης είναι αυτός που άνοιξε τους λογαριασμούς των εταιρειών του Ταλ Ντίλιαν στην Alpha Bank της Κηφισιάς, από τους οποίους έχουν περάσει πολλά «αδιευκρίνιστα» πόσα τα οποία ελέγχει η Αρχή για το Ξέπλυμα Χρήματος.

Αργά ή γρήγορα, όπως μου μεταφέρουν δικαστικές πηγές, ο λογιστής θα περάσει το κατώφλι του εισαγγελέα προκειμένου να δώσει εξηγήσεις για τις υπηρεσίες που παρείχε τόσο στην Intellexa όσο και στην Krikel του Γιάννη Λαβράνου.

Και όπως έχει αποδειχθεί και από την υπόθεση της Τράπεζας Πειραιώς, ο Κυριακίδης δεν κρατάει το στόμα του κλειστό…

Νέα CEO στην ΕΤΑΔ

Την Ηρώ Χατζηγεωργίου, στέλεχος με 20 χρόνια εμπειρία στο real estate, επέλεξε η κυβέρνηση να βάλει στο τιμόνι της ΕΤΑΔ (Εταιρεία Αξιοποίησης Ακινήτων του Δημοσίου)

Με θητεία 19 χρόνων στη Lamda Development και σχεδόν δυόμιση χρόνων στη Noval Property, θα κληθεί να διαχειριστεί την αξιοποίηση πάνω από 70.000 δημόσιων ακινήτων, εκ των οποίων το 1/3 και πλέον είναι καταπατημένα, καθώς και καυτά ζητήματα όπως η υπόθεση Μαντωνανάκη.

Επίσης θα κληθεί να επαναξιολογήσει κάποιες περίεργες συμβάσεις που είχε υπογράψει ο τέως Διευθύνων Σύμβουλος της ΕΤΑΔ, Στέφανος Βλαστός, όπως λ.χ. για την παροχή συμβουλευτικών υπηρεσιών.

Η Ηρώ Χατζηγεωργίου διαθέτει πλούσιο βιογραφικό, καθώς είναι επικεφαλής στρατηγικής ανάπτυξης στην ΑΕΕΑΠ του ομίλου Βιοχάλκο, ενώ στη Lamda εργάστηκε από το 2002, κατέχοντας, μεταξύ άλλων, τις θέσεις της Asset Manager, της Senior Development Manager και της Director Αναψυχής των malls της εταιρείας, ενώ σπούδασε στο Cornell University των ΗΠΑ.

Στην εταιρεία μπαίνει βέβαια φρέσκος αέρας και εμπειρία από έναν άνθρωπο της αγοράς, αλλά χέρι βοηθείας θα δώσει και ο εντεταλμένος σύμβουλος, Παναγιώτης Μπαλωμένος, ο οποίος έχει δώσει θετικά δείγματα γραφής από τη μέχρι τώρα θητεία του στην ΕΤΑΔ και παραμένει Αναπληρωτής Διευθύνων Σύμβουλος.

Τι λέει (μέσω πηγών) η «τριπλέτα» του ΥΠΕΝ για ΔΕΠΑ-Gazprom και βουλγαρικό τέλος στο αέριο

«Μετά τη διαπραγμάτευση της ΔΕΠΑ με τη Gazprom θα συζητήσουμε για το βουλγαρικό τέλος στο αέριο» λέει μέσω πηγών η τριπλέτα του ΥΠΕΝ (Σκυλακάκης, Σδούκου, Αϊβαλιώτης).

Είναι πολύ σημαντικό που το λένε αυτό επειδή για να υπάρξει κάποια κίνηση αμφισβήτησης της βουλγαρικής απόφασης (μία απόφαση που έχει θορυβήσει μέχρι φόβου τους Έλληνες ενεργειακούς επιχειρηματίες) θα πρέπει προηγουμένως να έχει ολοκληρωθεί η διαπραγμάτευση που βρίσκεται σε εξέλιξη μεταξύ της ΔΕΠΑ και της ρωσικής Gazprom για την ανανέωση της σύμβασης προμήθειας αερίου της ελληνικής εταιρείας.

Να θυμίσουμε μόνο ποιοι καίνε φυσικό αέριο για ηλεκτροπαραγωγή και άρα έχουν θορυβηθεί από την άνοδο του κόστους; ΔΕΗ, Mytilineos, ΓΕΚ ΤΕΡΝΑ, Motor Oil και Elpedison. Καταλαβαίνετε.

Η απόφαση της Βουλγαρίας ήταν να επιβάλει έκτακτο τέλος 10 ευρώ/MWh επί των εισαγωγών ρωσικού φυσικού αερίου που διέρχεται από το βουλγαρικό έδαφος.

Αρχικά πολλοί είπαν στην Αθήνα ότι «δεν μας αφορά, η Gazprom θα πληρώσει τα σπασμένα των αυξήσεων», αλλά μετά κατάλαβαν πως δεν είναι ακριβώς έτσι τα πράγματα και οι δυσάρεστες εξελίξεις με τις αυξήσεις μπορεί να «σκάσουν» στην καρδιά της ελληνικής αγοράς.

Η ανησυχία και ο φόβος με το αέριο…

Γιατί συνεπώς είχαμε μετακύληση της ανησυχίας και του φόβου στην αγορά;

Λοιπόν, έχουμε και λέμε: Υπάρχουν εισαγωγές στην Ελλάδα από τρίτες εταιρείες πλην της ΔΕΠΑ σε χαμηλότερη τιμή και αυτή η κίνηση είναι… «μαχητή» (κατ’ άλλους έρχεται σε ευθεία αντίθεση) με την πρόβλεψη της ισχύουσας σύμβασης προμήθειας με τη Gazprom.

Βάσει της σύμβασης το αέριο της ΔΕΠΑ δεν μπορεί να είναι ακριβότερο από άλλες εισαγωγές που πραγματοποιούν άλλες εταιρείες στη χώρα μας.

Άλλωστε η ίδια σύμβαση προβλέπει ρήτρα take or pay, που σημαίνει ότι δεν μπορεί ταυτόχρονα η ίδια σύμβαση να δημιουργεί εμπόδια για την πώληση του αερίου διότι αυτό τιμολογείται σε μη ανταγωνιστική τιμή και την ίδια στιγμή να ζητά την αγορά όλων των προβλεπόμενων ποσοτήτων (take or pay).

«Θέλουμε μια λύση για να συνεχιστεί η ομαλή εκτέλεση της σύμβασης και να υπάρξει κάποια λύση» λέει η «τριπλέτα» του ΥΠΕΝ.

Είναι φανερό ότι μετά την ολοκλήρωση της διαπραγμάτευσης μεταξύ της ΔΕΠΑ και της Gazprom είναι ανοιχτά όλα τα ενδεχόμενα.

«Δεν ξέρω πως θα εφαρμοστεί στην πράξη ο φόρος αυτός ούτε εάν οι Ρώσοι θα δεχθούν να πληρώσουν το τέλος. Είναι σταυρόλεξο για δυνατούς λύτες με λύση μετά το τέλος της διαπραγμάτευσης», μου είπε κορυφαίος επιχειρηματίας του χώρου.

Αλλά και από υψηλά ιστάμενες κυβερνητικές πηγές, μου έλεγαν πως «η Αθήνα δεν μπορεί να πάει στις Βρυξέλλες και να υπερασπιστεί τα ρωσικά συμφέροντα μέσα σε αυτό το κλίμα. Είναι και η Πρεσβεία (Σ.Σ. μία είναι… ‘Η Πρεσβεία’ το έχουμε ξαναγράψει) άρα εξελίχθηκε σε γεωπολιτικό το θέμα και να δούμε πως θα ξεμπλέξουμε».

Αντίδοτο στην αύξηση του κόστους του ρωσικού αερίου που εισάγεται μέσω Βουλγαρίας, ίσως είναι το υγροποιημένο φυσικό αέριο (LNG) αλλά κι εδώ η τροφοδοσία έχει «μπουκώσει» κατά το κοινώς λεγόμενο, αφού οι παραγγελίες είναι χιλιάδες και η ζήτηση ξεπερνά την προσφορά κατά πολύ…

Trade Estates: Η μεγάλη ζημιά Λάτση, Βασιλάκη, τραπεζών και μικρομετόχων και ο πλουτισμός των Φουρλή και Σία

Εάν οι μετοχές ήταν ομάδες είναι σίγουρο ότι η μετοχή της εταιρείας που διοικεί ο Βασίλης Φουρλής, δηλαδή της Trade Estates, θα έπρεπε να παίζει στην Β’ κατηγορία, και όχι με τα μεγάλα παιδιά της αγοράς. Δυστυχώς για τη μεγαλομέτοχο Δάφνη Φουρλή και την οικογένειά της.

Ας πάρουμε, όμως τα πράγματα από την αρχή.

Μια από τις μετοχές που συνεθλίβη την προηγούμενη Παρασκευή, ήδη την πρώτη ημέρα της διαπραγμάτευσής της μετά την Αρχική Δημόσια προσφορά, ήταν η Trade Estates.

Η μετοχή από την αρχή της συνεδρίασης, ξεκίνησε έντονα πτωτικά με τα αμοιβαία κεφάλαια των 4 συστημικών τραπεζών που αναγκάστηκαν εκ των πράγματων να αγοράσουν μετοχές αξίας 12 έως 15 εκατ. ευρώ, να προχωρούν σε εκτεταμένες ρευστοποιήσεις με ζημιές προφανώς.

Πρόκειται για μια άνευ προηγουμένου αποτυχία που πιστώνεται αποκλειστικά το αφεντικό της εταιρείας, Βασίλης Φουρλης.

Αγοραστής δεν υπήρχε ούτε για δείγμα στην τιμή εισαγωγής των 1,93 ευρώ.

Είναι ενδεικτικό ότι η υψηλότερη τιμή ημέρας ήταν τα 1,928 ευρώ και η χαμηλότερη τα 1,7576 ευρώ.

Στο τέλος της κανονικής συνεδρίασης η μετοχή θα έκλεινε μάλιστα στο -8%, αλλά προφανώς κάποιο «αόρατο χέρι» στο auction έβαλε μερικές χιλιάδες χαρτιά για αγορά στο 1,84 ευρώ.

Εκεί έγινε και η πράξη στις 17:10, οπότε η μετοχή έκλεισε με βαριές απώλειες 4,17% στα 1,84 ευρώ.

Άπαντες αντιλαμβάνονται ότι το «αόρατο χέρι» το πιθανότερο να ανήκει σε φίλιες δυνάμεις της εταιρείας και της διοίκησης.

Το δεδομένο είναι ένα.

Η επενδυτική κοινότητα εκτίμησε ότι η αποτίμηση της εταιρείας ήταν «φουσκωμένη» πάρα το γεγονός ότι η αρχική τιμή εισαγωγής της εμπεριέχει σημαντική έκπτωση επιώ της εσωτερικής της αξίας (22,9% επί της εσωτερικής αξίας των υφιστάμενων μετοχών ή 27,3% αν συνυπολογιστεί το deal εξαγοράς του Smart Park).

Πρακτικά, η επενδυτική κοινότητα που δεν κάνει ποτέ λάθος, κατάλαβε ότι το αφεντικό της Trade Estates, Βασίλης Φουρλής και οι τράπεζες «φούσκωσαν» την αποτίμηση της εταιρείας.

Και αυτό ήταν το μοιραίο λάθος τους.

Εάν η τιμή εισαγωγής ήταν στα 1,75 -1,80 ευρώ, η πορεία της μετοχής θα ήταν τελείως διαφορετική.

Οι μεγάλοι χαμένοι της υπόθεσης είναι το family Office της Μαριάννας Λάτση, ο Ευτύχης Βασιλάκης και οι 4 τράπεζες που φορτώθηκαν τα χαρτιά.

Και φυσικά οι εκατοντάδες μικρομέτοχοι που παρασύρθηκαν από το «όνειρο» του Φουρλή, να φτιάξει άλλη μια Εταιρεία Ακινήτων.

Βέβαια, το “όνειρο” του Φουρλή μπορεί να έφερε μεγάλες απώλειες στους άλλους, αλλά οι μόνοι που πανηγυρίζουν και ανοίγουν σαμπάνιες από την εισαγωγή της εταιρείας στο χρηματιστήριο, είναι ίδιος ο Βασίλης Φουρλης, και επιπλέον 14 στελέχη της Trade Estates.

Φουρλής και στελέχη έλαβαν 905.000 δωρεάν μετοχές γιατί λέει είχαν την «τεράστια» ιδέα να βάλουν την εταιρεία στο Ελληνικό Χρηματιστήριο.

Πρακτικά, Φουρλής και Σία πλουτίζουν με τις τσάμπα μετοχές που πήραν.

Και όλοι οι υπόλοιποι χάνουν…

Why not;

Ο Καραμούζης και το Patmos Aktis

Ας περάσουμε όμως στα περισσότερο χαλαρά και ευχάριστα νέα.

Λοιπόν από ότι μαθαίνω ο Νίκος Καραμούζης, ο πρόεδρος του fund SMERC, έχει βάλει ως στόχο της ζώνης του να αναβαθμίσει το Patmos Aktis, στην Πάτμο.

Ήδη από φέτος το καλοκαίρι το ξενοδοχείο έγινε talk of the town, καθώς εκεί «κατέβηκε» για καλοκαιρινές διακοπές η μισή Αθήνα.

To SMERC μάλιστα έχει αγοράσει και μια έκταση όμορη με το ξενοδοχείο, οπού και θα χτιστούν 20-22 μεγάλες βίλες με πισίνες, καθώς κάθε χρόνο το ξενοδοχείο έχει ολοένα και μεγαλύτερες κτιριακές ανάγκες.

Αυτό λοιπόν που πρέπει να σας πω είναι ότι η Marriott International, ανακοίνωσε την υπογραφή της συμφωνίας ένταξης του ξενοδοχείου Patmos Aktis Suites & Spa στo brand The Luxury Collection, μετά από την εκτεταμένη ανακαίνιση του ξενοδοχείου.

Το Patmos Aktis, a Luxury Collection Resort & Spa, Greece αναμένεται να ανοίξει το καλοκαίρι του 2024, και θα αποτελεί το μοναδικό πολυτελές θέρετρο στο νησί της Πάτμου.

SUPERBE για τον αεικίνητο Νίκο Καραμούζη!!!

Η Ράτκα, το Gallina και οι ισχυροί

Την Παρασκευή και το Σάββατο σε δυο εστιατόρια συγκεντρώθηκαν πολιτικοί και επιχειρηματίες.

Στη Ράτκα στο Κολωνάκι και στο Gallina στο Κουκάκι που άνοιξε πρόσφατα ο Φίλιππος Τσαγκρίδης (εγγονός του εφοπλιστή Περικλή Παναγόπουλου).

Λοιπόν την Παρασκευή στη Ράτκα εθεάθησαν ο Κυριάκος και η Μαρέβα Μητσοτάκη παρέα με τον Τάκη και την Νάντια Θεοχαράκη, η εφοπλιστής Ιωάννα Μαρτίνου με την Ιωάννα Μαρινοπούλου – Ferragamo, o μεγαλοεπενδυτής Τίμος Μελισσάρης με την παρέα του, ο Αναπληρωτής Διευθύνων Σύμβουλος της Eurobank, Κώστας Βασιλείου με την παρέα του κ.λ.π.

QUIZ

Ποια μεγάλη εταιρεία PR και Lobbying ακούγεται ότι συζητά να πουληθεί σε ιταλικό όμιλο;

Ο ρόλος της Morgan Stanley στην AEGEAN

Φίλοι αναγνώστες, αν σας προβληματίζει τελευταία ότι ο πλανήτης παραπαίει, δεν είστε μόνοι.

Ο Διευθύνων Σύμβουλος της JP Morgan Chase κ. Jamie Dimon δήλωσε πρόσφατα «Αυτή πιθανόν να είναι η πιο επικίνδυνη εποχή που έχει δει ο κόσμος εδώ και δεκαετίες».

Για αυτόν ακριβώς τον λόγο, κατά την ταπεινή άποψη του Wiseman, έχει τεράστια σημασία η πρόβλεψη της JP Morgan για την πορεία της τιμής του πετρελαίου.

Όλη η επενδυτική κοινότητα με το που ξεκίνησε ο πόλεμος στη Γάζα άρχισε να σκέφτεται τα χειρότερα δυνατά σενάρια για το πόσο ψηλά θα φτάσει η τιμή του πετρελαίου.

Έτσι, οι πανταχού διαχειριστές άρχισαν να πυροβολούν τις μετοχές των αεροπορικών εταιρειών.

Ειδικότερα για εμάς εδώ στην Ελλάδα άρχισαν να πυροβολούν μετά μανίας την μετοχή της Aegean.

Από υψηλό που έγραψε 13.78€ έγραψε χαμηλό τα 9.43€.

Πάμε, όμως, τώρα να δούμε τελικά τι έγινε στην τιμή του πετρελαίου τον τελευταίο μήνα.

Συγκεκριμένα στις 6 Οκτωβρίου, παραμονή της επίθεσης της Χαμάς στο Ισραήλ, η τιμή κλεισίματος του Brent βρισκόταν στα 84.58 δολάρια/βαρέλι, ενώ την Παρασκευή 10 Νοεμβρίου έκλεισε -3.40% χαμηλότερα, στα 81.70 δολάρια/βαρέλι.

Για να σας φρεσκάρουμε τη μνήμη, από την 6η Οκτωβρίου η τιμή του Brent διακυμάνθηκε σε συνάρτηση με τις εξελίξεις του πολέμου, ανερχόμενη ενδοσυνεδριακά έως τα 93.79 δολάρια/βαρέλι.

Την τρέχουσα περίοδο, τα προθεσμιακά συμβόλαια για το πετρέλαιο Brent κυμαίνονται ελαφρώς χαμηλότερα, στα 79.4 δολάρια/βαρέλι για τον Μάρτιο 2024 και στα 78.8 δολάρια/βαρέλι για τον Ιούνιο 2024.

Η JP Morgan έρχεται όμως τώρα να μας πει ότι αυτό που περίμεναν όλοι, δηλαδή την άνοδο της τιμής του πετρελαίου, δεν έγινε τελικά.

Θεωρεί πλέον, δε, σαν το πιο πιθανό σενάριο να μην γίνει γενική ανάφλεξη στη Μέση Ανατολή.

Έτσι πιστεύει ότι το Brent στο τέταρτο τρίμηνο του 2023 θα έχει μια μέση τιμή στα 85 δολάρια/βαρέλι και για το 2024 θα έχει μια μέση τιμή στα 83 δολάρια/βαρέλι.

Κατά την άποψη των ειδικών, αυτή η τιμή είναι μια τιμή που συμφέρει και τις Ηνωμένες Πολιτείες, αλλά και τη Σαουδική Αραβία.

Εφόσον λοιπόν επαληθευτεί η πρόβλεψη της JP Morgan αυτό σημαίνει ότι η πρόσφατη πτώση στη μετοχή της Aegean ήταν μια εξαιρετική ευκαιρία για τοποθετήσεις.

Φίλοι αναγνώστες, εδώ πρέπει να γνωρίζετε ότι στην περίπτωση της Aegean, κύριοι πωλητές στη μετοχή ήταν Έλληνες ιδιώτες και Έλληνες θεσμικοί.

Πάρα πολλοί Έλληνες ιδιώτες όχι απλώς πούλησαν π.χ. τη μισή τους θέση, αλλά τη μηδένισαν πλήρως.

Το ίδιο συνέβη και στους παίκτες των παραγώγων που υπέστησαν τεράστια ζημιά.

Στην κορύφωσή του το παράγωγο της Aegean είχε 7991 ανοιχτά συμβόλαια.

Την Παρασκευή τα ανοιχτά συμβόλαια έπεσαν στα 4596.

AEGEAΝ: Χτίζει θέση η Eaton Vance Corp (Morgan Stanley)

Εν αντιθέσει με την ελληνική επενδυτική κοινότητα που πουλούσε ασύστολα, μέσα σε αυτή την καταιγίδα ξεκίνησε να χτίζει θέση στην μετοχή της Aegean η Morgan Stanley μέσω της 100% αμερικάνικης θυγατρικής της Eaton Vance Corp.

Η Eaton Vance είναι μια από τις παλαιότερες επενδυτικές εταιρείες στις Ηνωμένες Πολιτείες με ιστορία που χρονολογείται από το 1924.

Την Eaton Vance την εξαγόρασε η Morgan Stanley τον Μάρτιο 2021 και αυτή τη στιγμή μαζί έχουν υπό διαχείριση 1.3 τρις δολάρια.

Σήμερα ο Wiseman σας αποκαλύπτει ότι στο road show της Morgan Stanley στις 27 & 28 Νοεμβρίου σημαίνοντα ρόλο φέτος θα έχει ο Πρόεδρος και βασικός μέτοχος της AEGEAN κ. Ευτύχης Βασιλάκης.

Τον αντίστοιχο ρόλο τον είχε πέρσι ο CEO της Mytilineos, κ. Ευάγγελος Μυτιληναίος.

Μην ξεχνάτε άλλωστε ότι στο Α’ τρίμηνο του 2024 θα γίνει και το IPO του αεροδρομίου Ελ. Βενιζέλος που ένας από τους κύριους αναδόχους θα είναι και η Morgan Stanley.

Σύμφωνα με τους ειδικούς από το City του Λονδίνου, για να ξεκινήσει να τοποθετείται η Eaton Vance στην Aegean ξεκοκάλισε τα reports που έχει βγάλει η Morgan Stanley για τη Ryanair και όχι μόνο.

Η Morgan Stanley έχει σαν top pick την Ryanair εδώ και πολύ καιρό.

Όμως στις 7 Νοεμβρίου αναβάθμισε και άλλο την τιμή στόχο και την πήγε από τα 24.30€ στα 24.80€.

Φίλοι αναγνώστες, το συγκεκριμένο report της Morgan Stanley για την Ryanair κρύβει όμως πραγματικό χρυσάφι για τη δικιά μας την Αεροπορία Αιγαίου.

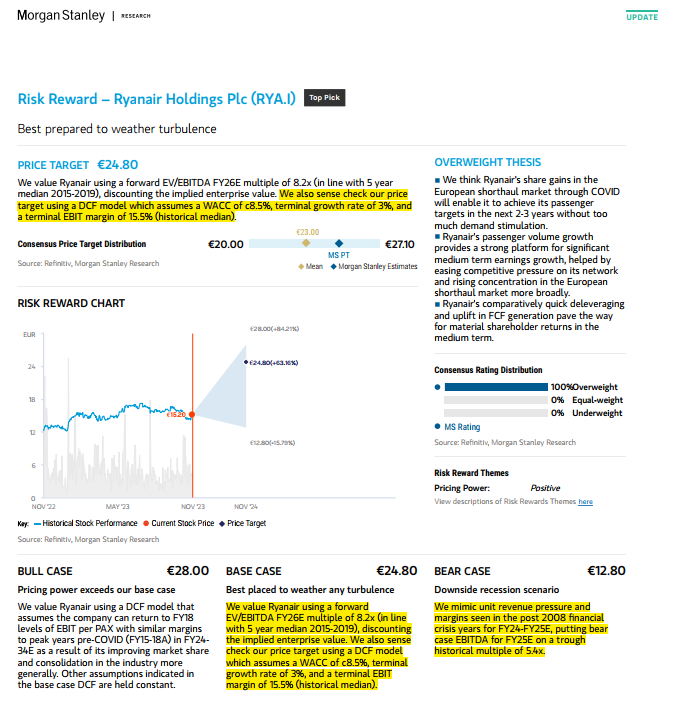

Ο αναλυτής της Morgan Stanley εκτιμά ότι η Ryanair θα εμφανίσει το 2026 EBITDA της τάξης των 3.917 δισ. ευρώ από 2.496 δισ. ευρώ το 2023.

Δηλαδή βλέπει μια άνοδο της τάξης του 57%.

Για να υπολογίσει την τιμή στόχο των 24.80€, ο αναλυτής χρησιμοποιεί το μοντέλο προεξόφλησης ταμειακών ροών DCF χρησιμοποιώντας για WACC 8.5%, για terminal growth rate 3% και για terminal EBIT margin 15.5%.

Εδώ όμως βρίσκεται όλο του ζουμί φίλοι αναγνώστες.

AEGEAΝ: 2η σε περιθώριο EBIT margin σε όλη την Ευρώπη

Κορυφαίος διαχειριστής από το Λονδίνο μας τόνισε ότι επειδή η Aegean πλέον έχει καπαρώσει τη δεύτερη θέση σε περιθώριο EBIT margin σε όλη την Ευρώπη, θεωρεί εύλογο στο μοντέλο προεξόφλησης ταμειακών ροών να χρησιμοποιεί ο εκάστοτε αναλυτής ένα terminal EBIT margin στο 12%, ένα terminal growth rate στο 2% και ένα WACC στο 7.5%.

Προσέξτε τώρα, το report όμως έχει και άλλο λαβράκι μέσα του.

Για να βγάλει την τιμή στόχο των 24.80€ για τη Ryanair, ο αναλυτής της Morgan Stanley χρησιμοποιεί τα νούμερα του 2026 παρακαλώ!!!

Ούτε του 2023, ούτε του 2024, ούτε του 2025.

Θεωρεί, δε, εύλογο να παίζει με ένα προσδοκώμενο πολλαπλασιαστή EV/EBITDA FY26E = 8.2.

Πάλι σας τονίζουμε ότι ο αναλυτής προβλέπει ότι τα EBITDA του 2026 θα είναι κατά 57% μεγαλύτερα από αυτά του 2023.

Κορυφαίος διαχειριστής από το Λονδίνο μας τόνισε ότι επειδή η Aegean θα έχει το 2ο υψηλότερο περιθώριο EBIT μετά τη Ryanair, θα δικαιολογούσε άνετα να παίζει και αυτή με ένα EV/EBITDA = 8.2 αλλά όχι με τα νούμερα του 2026 αλλά με το νούμερα του 2023 όπως λέει για να είμαστε ON THE SAFE SIDE.

AEGEAN: Τα σενάρια για τιμές στόχους 18,14 ευρώ και 30,35 ευρώ

Με βάση την εκτίμηση ότι η Aegean θα εμφανίσει φέτος EBITDA της τάξης των 390 εκ. ευρώ και θα έχει καθαρό δανεισμό 470 εκ. ευρώ, αυτό σημαίνει για να παίξει με ένα προσδοκώμενο EV/EBITDA 2023e = 8.2, η τιμή στόχος πρέπει να πάει στα 30.25€!!!

Ο κορυφαίος, όμως, διαχειριστής από το Λονδίνο μας τόνισε ότι για να κοιμόμαστε ήσυχοι και όχι ανήσυχοι πρέπει να χρησιμοποιήσουμε σαν μπούσουλα αποτίμησης το Bear σενάριο της Ryanair.

Ο αναλυτής της Morgan Stanley θεωρεί ότι η Ryanair στο Bear σενάριό του πρέπει να παίζει με ένα προσδοκώμενο EV/EBITDA 2025e = 5.4, όχι με του 2026 αλλά με του 2025.

Ο κορυφαίος διαχειριστής από το Λονδίνο με αυτή την παραδοχή μας τόνισε ότι η Aegean δικαιούται να παίζει ΤΩΡΑ με ένα προσδοκώμενο EV/EBITDA 2023e = 5.4 και όχι με αυτό του 2025 για να κοιμόμαστε ήσυχοι και όχι ανήσυχοι.

Έτσι, σε αυτή την περίπτωση, με την εκτίμηση ότι η Aegean θα εμφανίσει EBITDA της τάξης των 390 εκ. ευρώ και θα έχει καθαρό δανεισμό της τάξης των 470 εκ. ευρώ, η μετοχή πρέπει να πάει στα 18.14€.

Η Morgan Stanley μετά τον Μυτιληναίο και την Πειραιώς έχει βάλει στο στόχαστρό της τη μετοχή της Aegean και ήδη έχει αρχίσει να τοποθετείται μέσω της Eaton Vance.

Ο Wiseman πιστεύει ότι τα αποτελέσματα εννεαμήνου που βγάζει αυτή την εβδομάδα η Aegean, θα βάλουν κάθε κατεργάρη στον πάγκο του.

Ειδικότερα ο Wiseman πιστεύει ότι τα αποτελέσματα της Aegean θα συντρίψουν τις εκτιμήσεις του αναλυτή της Εθνικής Χρηματιστηριακής.

Να το θυμηθείτε…

Μετά το εννεάμηνο όλοι μα όλοι θα αλλάξουν άποψη για την Aegean.

Από ασχημόπαπο, λόγω του πολέμου στην Γάζα, θα γίνει κύκνος.

Αποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΙΟΒΕ: Μικρή υποχώρηση του δείκτη οικονομικού κλίματος – Εξασθένιση της καταναλωτικής εμπιστοσύνης

- Πιερρακάκης: Στρατηγικής σημασίας για τη θέση της χώρας η συνεργασία με την ΕΤΕπ

- ΕΥΔΑΠ: Απαντά στις δηλώσεις Δούκα για τις αυξήσεις στα τιμολόγια – «Η προστασία του νερού απαιτεί ευθύνη από όλους»

- CEO Outlook Survey: Εννιά στους 10 CEOs περιμένουν αύξηση σε έσοδα και κέρδη