ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Πρεμιέρα στο χρηματιστήριο του Άμστερνταμ πραγματοποιούν σήμερα οι μετοχές της κατασκευάστριας θωρακισμένων οχημάτων και πυρομαχικών Czechoslovak Group (CSG). Η εταιρεία και ο ιδιοκτήτης της, Michal Strnad, άντλησαν €3,3 δισ. ($3,9 δισ.) μέσω της αρχικής δημόσιας προσφοράς (IPO).

Η πρώτη διάθεση μετοχών, η οποία αποτίμησε την εταιρεία με έδρα την Πράγα στα 25 δισ. ευρώ, αποτελεί τη μεγαλύτερη IPO παγκοσμίως για εταιρεία που δραστηριοποιείται αποκλειστικά στον αμυντικό τομέα.

Οι μετοχές προσφέρθηκαν στους επενδυτές στην τιμή των €25 ανά μετοχή και η διαδικασία συγκέντρωσης εντολών διήρκεσε μόλις τρεις ημέρες, χρονικό διάστημα ιδιαίτερα σύντομο για μια συναλλαγή τέτοιου μεγέθους.

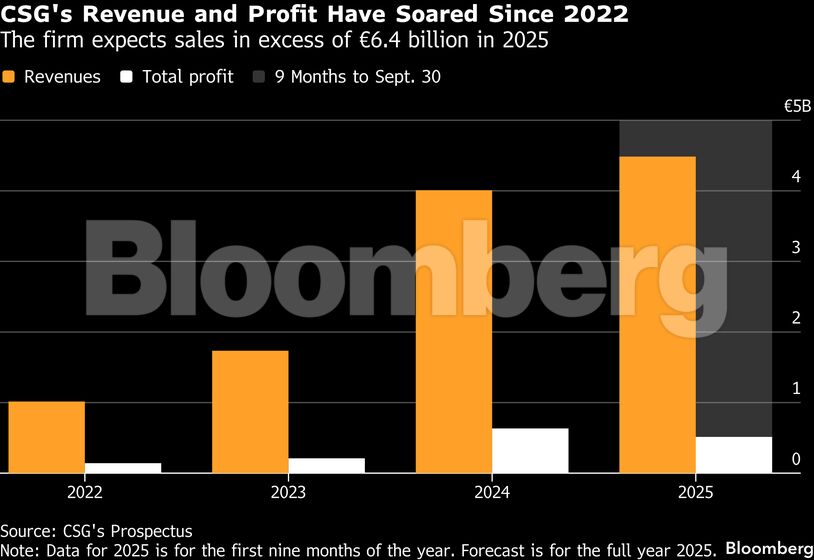

Η IPO ρεκόρ αποτελεί προϊόν της ραγδαίας μεταστροφής της αμυντικής βιομηχανίας από το 2022, με τη ρωσική εισβολή στην Ουκρανία να οδηγεί σε αυξημένη ζήτηση για τα βλήματα, τις σφαίρες και τα θωρακισμένα οχήματα που κατασκευάζει η CSG. Η οποία έχει συνεργασία και με την ελληνική εταιρεία «Ελληνικά Αμυντικά Συστήματα»–

Παράλληλα, οι εισηγμένες αμυντικές μετοχές στην Ευρώπη εκτοξεύθηκαν, με ένα καλάθι εταιρειών που συγκέντρωσε η Goldman Sachs Group να έχει τριπλασιαστεί τα τελευταία δύο χρόνια.

«Το επενδυτικό αφήγημα για τις ευρωπαϊκές αμυντικές εταιρείες παραμένει ισχυρό, με τις πρόσφατες συζητήσεις γύρω από το ΝΑΤΟ και τη Γροιλανδία να εντείνουν περαιτέρω το ενδιαφέρον για τον κλάδο», δήλωσε ο Raphael Thuin, επικεφαλής στρατηγικής κεφαλαιαγορών της Tikehau Capital στο Παρίσι.

«Η επερχόμενη IPO της CSG Group στο Άμστερνταμ θα μπορούσε να ενισχύσει ακόμη περισσότερο την αφήγηση ότι η άμυνα αποτελεί μια πολυγενεακή, μακροπρόθεσμη τάση ανάπτυξης, καθιστώντας τον κλάδο στρατηγική επιλογή για τα επενδυτικά χαρτοφυλάκια».

Ο πρόεδρος και 33χρονος ιδιοκτήτης της εταιρείας, Michal Strnad, πούλησε μετοχές αξίας 2,55 δισ. ευρώ στο πλαίσιο της προσφοράς.

Ενδέχεται επίσης να πουλήσει επιπλέον 496 εκατ. ευρώ εάν ασκηθεί το δικαίωμα υπερκατανομής. Παράλληλα, η ίδια η εταιρεία άντλησε 750 εκατ. ευρώ, τα οποία θα χρησιμοποιηθούν για γενικούς εταιρικούς σκοπούς.

Το χρηματιστηριακό ντεμπούτο της CSG σηματοδοτεί τη πρώτη μεγάλη IPO της χρονιάς στην Ευρώπη και τη μεγαλύτερη στο Άμστερνταμ εδώ και πάνω από μία δεκαετία, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Η εταιρεία θα διαπραγματεύεται με το σύμβολο «CSG». Ανάδοχοι της IPO ανέλαβαν οι BNP Paribas SA, Jefferies Financial Group Inc., JPMorgan Chase & Co. και Unicredit SpA.

Διαβάστε επίσης:

Eurobank: Στα €3,8 δισ. η ζήτηση για το Tier 2 ομόλογο – Στο 94% οι ξένοι επενδυτές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ: «Ο πόλεμος νομίζω θα τελειώσει πολύ σύντομα» – Εξετάζουμε άρση ορισμένων κυρώσεων στο πετρέλαιο (upd)

- ΕΟΔΥ: Τι λέει ο Χ. Χατζηχριστοδούλου στο Mononews – Η τοποθέτηση του Ά. Γεωργιάδη και το θρίλερ της επόμενης μέρας

- Τα αγρίμια, οι γονείς και μια γραμμή βοήθειας

- Γιώργος Λάνθιμος: Η πρώτη έκθεση φωτογραφίας του στη Στέγη

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.