ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Eurobank Equities και οι Ανδρέας Σουβλερός και Σταμάτης Δραζιώτης ξεκινούν την κάλυψη της μετοχής της Premia Properties με σύσταση αγοράς (Buy) και τιμή στόχο τα 1,48 ευρώ ανά μετοχή.

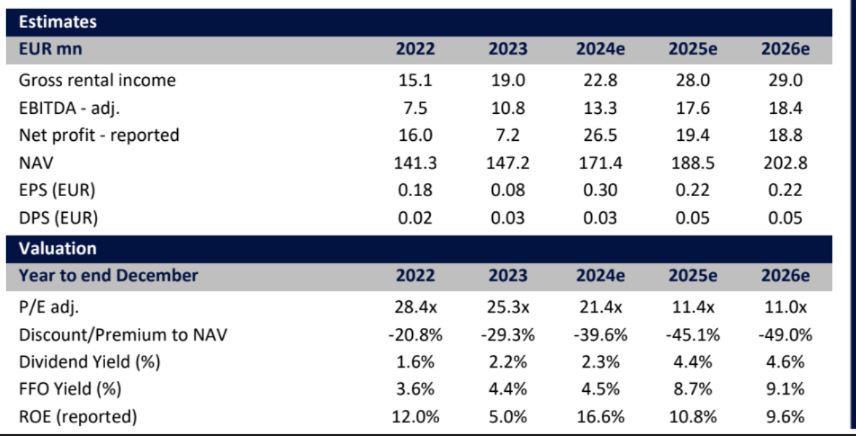

«Η Premia Properties (PP) είναι μία από τις μεγαλύτερες εταιρείες επενδύσεων σε ακίνητη περιουσία (ΑΕΕΑΠ) στην Ελλάδα με χαρτοφυλάκιο ύψους 307 εκατ. ευρώ και ετήσιο εισόδημα από ενοίκια ύψους 23 εκατ. ευρώ, που μεταφράζεται σε απόδοση 7,6% επί των περιουσιακών στοιχείων που παράγουν εισόδημα.

Το χαρτοφυλάκιο της PP είναι αρκετά διαφοροποιημένο, περιλαμβάνοντας Logistics/βιομηχανία (75% των ετησιοποιημένων μισθωμάτων), serviced διαμερίσματα (11%), κοινωνικές υποδομές/σχολεία (8%) και Big boxes (6%).

Τα ακίνητά της διαθέτουν άριστους ενοικιαστές και υψηλή πληρότητα (99% περίπου), ενώ ενσωματώνουν μακροχρόνιες μισθώσεις (περίπου 7 έτη) με μισθώματα αναπροσαρμοσμένα στον πληθωρισμό», εξηγεί το δίδυμο της Eurobank Equities.

Αναφορικά με την αποτίμηση, παρόμοια με άλλες ελληνικές ΑΕΕΑΠ, οι μετοχές της εταιρείας έχουν επιβαρυνθεί από την άνοδο των επιτοκίων και τους φόβους για στασιμοπληθωρισμό, με τις περισσότερες εταιρείες να βλέπουν τις αποτιμήσεις τους να υποχωρούν κοντά σε χαμηλά επίπεδα ρεκόρ, παρόμοια με εκείνα των ομοειδών εταιρειών της ΕΕ ή περίπου 30% discount σε σχέση με την τρέχουσα καθαρή εσωτερική αξία.

«Βλέπουμε περιθώρια ανάκαμψης, καθώς ο κύκλος νομισματικής χαλάρωσης θα ξεκινήσει, με περιθώρια συρρίκνωσης των εγχώριων αποδόσεων, ιδίως στα logistics/βιομηχανίες και στις φοιτητικές κατοικίες (ειδικά μετά την πρόσφατη νομοθεσία για τα ιδιωτικά πανεπιστήμια), όπου η Premia έχει αξιοσημείωτη παρουσία.

Σημειώνουμε ότι η εταιρεία είναι εκτεθειμένη σε μια δομικά ελκυστική αγορά με ευνοϊκή δυναμική προσφοράς-ζήτησης, ενώ ξεχωρίζει μεταξύ των ομοειδών της στην ΕΕ λόγω των προοπτικών για ισχυρή αύξηση της αξίας της.

Η αύξηση της εσωτερικής αξίας οδηγείται από τη συμπίεση των αποδόσεων, τα κέρδη ανάπτυξης και την αύξηση των λειτουργικών κερδών.

Η βασική μας αποτίμηση εφαρμόζει έκπτωση 15% επί της προσαρμοσμένης καθαρής αξίας ενεργητικού, στο χαμηλότερο σημείο της τρέχουσας αποτίμησης της ομάδας των ομοτίμων εταιρειών, δεδομένων των προαναφερθέντων πλεονεκτημάτων θέσης.

Τα παραπάνω αποδίδουν μια τιμή στόχο στα 1,48 ευρώ ανά μετοχή και ξεκινάμε την κάλυψη της μετοχής με buy.», καταλήγουν οι αναλυτές της χρηματιστηριακής.

Διαβάστε επίσης:

NBG Securities για Aegean Airlines: Παραμένει θετική για τις φετινές προοπτικές και τη μετοχή

Aegean: Στα 268,8 εκατ. ο κύκλος εργασιών το α΄ τρίμηνο του 2024

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ιράν: Στα χέρια των Φρουρών της Επανάστασης τα στενά του Ορμούζ – «Έχουμε τον πλήρη έλεγχο»

- Βεργίνα – Heineken: Στην τελική ευθεία η δικαστική διαμάχη – Τα επόμενα βήματα μετά την ενδιάμεση απόφαση

- Ιρανικός πύραυλος έπληξε την αμερικανική στρατιωτική βάση Αλ Ουντέιντ στο Κατάρ

- Οι ΗΠΑ κατέστρεψαν 17 πλοία και έπληξαν σχεδόν 2.000 στόχους στο Ιράν – Νεκρή 11χρονη από πτώση θραυσμάτων στο Κουβέιτ

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.