ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι νέες αποτιμήσεις και εκτιμήσεις για τις εγχώριες μετοχές. Οι νέες προβλέψεις του αμερικανικού οίκου για τα κέρδη ανά μετοχή φέτος και το 2023 και οι αποδόσεις στα υπέρ της πορείας των ελληνικών μετοχών.

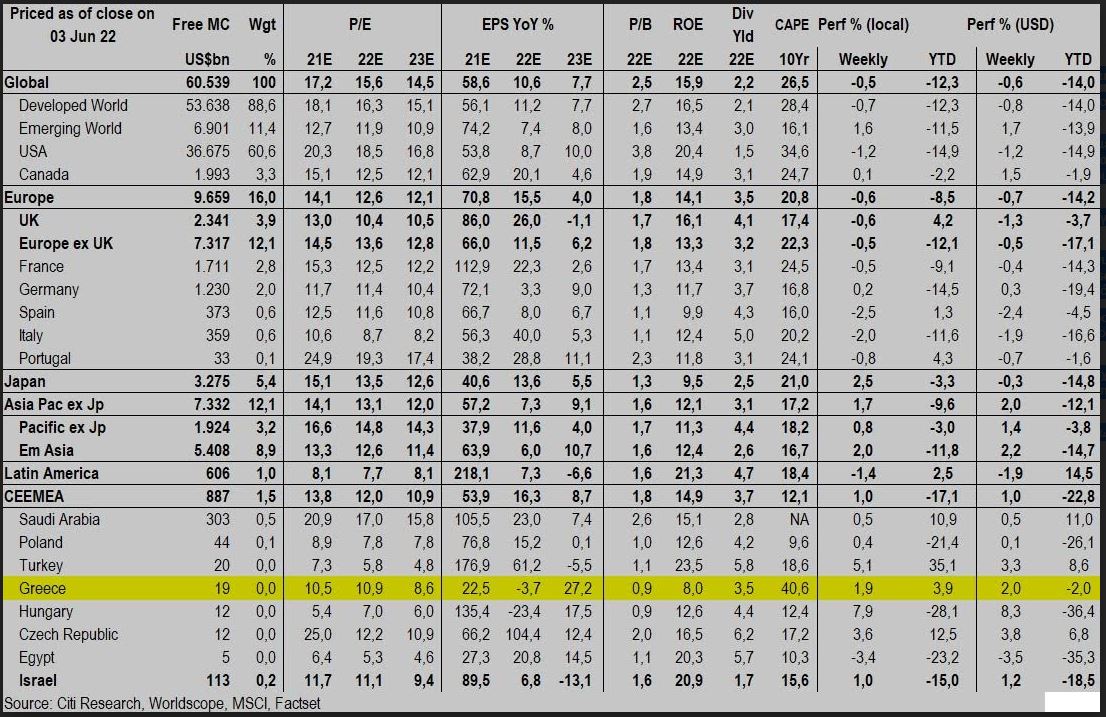

Οι δείκτες αποτίμησης των ελληνικών μετοχών σε όρους κερδοφορίας και εσωτερικής αξίας εμφανίζονται σε χαμηλότερα επίπεδα τόσο σε σχέση με τις αναπτυγμένες αγορές όσο και με τις αναδυόμενες αγορές της Νοτιοανατολικής Ευρώπης, σύμφωνα με τα στοιχεία της Citigroup (σ.σ. ημερομηνία αποτιμήσεων δεικτών στις 3/6/2022).

Το στοιχείο που δημιουργεί θετική έκπληξη για τις εγχώριες μετοχές είναι η υπεραπόδοση της φετινής χρονιάς των ελληνικών μετοχών, κόντρα στο ρεύμα των απωλειών για τις μεγάλες αγορές του εξωτερικού.

Ο δείκτης MSCI Greece αποδίδει από αρχές έτους 3,9% σε εγχώριο νόμισμα και -2% σε δολαριακούς όρους, όταν ο μέσος όρος στις αναδυόμενες αγορές της Νοτιοανατολικής Ευρώπης είναι -17,1% σε τοπικό νόμισμα και -22,8% σε όρους δολαρίου.

Η ίδια θετική απεικόνιση της αγοράς εμφανίζεται και εν συγκρίσει με τις αναπτυγμένες (DM) αλλά και τις αναδυόμενες αγορές (EM) συνολικά. Κατά μέσο όσο οι DM είναι κάτω από τις αρχές του έτους 12,3% (-14% σε δολάριο) και οι ΕΜ -11,5% (-13,9% σε δολάριο).

Αυτή η απόδοση τοποθετεί τον δείκτη στις υψηλές θέσεις των αποδόσεων παγκοσμίως, σε μια περίοδο που οι μετοχές συνολικά έχουν ξεκινήσει με σημαντικές απώλειες και η αγορά των ΗΠΑ π.χ. σημειώνει πτώση 15% σε ετήσια βάση.

Αναφορικά με την εγχώρια αγορά, σύμφωνα με τους υπολογισμούς της Citi και της Factset, ο δείκτης τιμής προς κέρδη (P/Ε) για φέτος εκτιμάται σε 10,9 φορές έναντι 12 φορές για τις αναδυόμενες αγορές της περιοχής μας και το επόμενο έτος θα διαμορφωθεί ακόμη χαμηλότερα στις 8,6 φορές έναντι 10,9 φορές για το peer group των χωρών της περιοχής μας, με την αποτίμηση να εμφανίζει discount. Σε όρους δείκτη λογιστικής αξίας, η εγχώρια αγορά εμφανίζει σημαντικό discount με αποτίμηση σε 0,9 φορές έναντι 1,6 φορές για τις αναδυόμενες αγορές της περιοχής μας και 1,8 φορές για τις παγκόσμιες αναδυόμενες αγορές.

H Ελλάδα επίσης δείχνει να είναι ‘φθηνότερη’ σε σχέση με τις αγορές μετοχών των ΗΠΑ, της Ευρώπης και του κόσμου, αφού ο δείκτης P/E στην αγορά των ΗΠΑ κινείται στις 18 φορές φέτος και 16,5 φορές το επόμενο έτος. Για την Ευρώπη ο δείκτης Ρ/Ε τοποθετείται στις 12,6 φορές και στις 12,1 φορές το 2023. Η αγορά της Ελλάδας εμφανίζει σημαντικό discount σε σχέση με το δείκτη τιμής προς κέρδη προσαρμοσμένο στον πληθωρισμό των προηγούμενων 10 ετών (δείκτης CAPE) που είναι στα επίπεδα των 40,6 φορών.

Αναφορικά με τις εκτιμήσεις της Citi για τα κέρδη ανά μετοχή, οι αναλυτές της τράπεζας αναμένουν μείωση σε σχέση με το 2021 στα κέρδη ανά μετοχή (EPS) των ελληνικών μετοχών κατά 4% περίπου το 2022, και αναμένουν ότι θα αυξηθούν κατά 27% περίπου το 2023. Η μερισματική απόδοση των ελληνικών μετοχών διαμορφώνεται χαμηλότερα στο 3,5% και είναι ελαφρώς χαμηλότερα από τις αγορές της περιοχής μας στο 3,7%, στα ίδια επίπεδα με τις αγορές στην Ευρώπη και υψηλότερα από τις αναδυόμενες αγορές συνολικά.

Τέλος, η σύγκριση της εγχώριας αγοράς με τις ευρωπαϊκές της Νοτιοανατολικής Ευρώπης αλλά και τις παγκόσμιες αναδυόμενες αγορές «χωλαίνει» σε όρους αποδοτικότητας ιδίων κεφαλαίων (RοΕ) με επίδοση 8% φέτος, έναντι 14,9% για τις αγορές της CEEMEA, 13,4% για τις αναδυόμενες αγορές παγκοσμίως και 14,1% για τις ευρωπαϊκές αγορές.

Διαβάστε επίσης

Mytilineos: Διπλάσιο μέρισμα το 2022 και απεξάρτηση από το ρωσικό αέριο βλέπει η Citi

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γερουλάνος: Δικαιώθηκα που έλεγα για μικρό παράθυρο μέχρι τα Χριστούγεννα γιατί έρχονται τα κόμματα Καρυστιανού και Τσίπρα

- Χρηματιστήριο: Μέσα σε δύο μήνες έχει πουληθεί το 12,2% της ΕΚΤΕΡ

- ΟΣΕ: Προκηρύχθηκαν 33 θέσεις διευθυντικών στελεχών – Άνοιγμα σε έμπειρα στελέχη από Ελλάδα και εξωτερικό

- Ταχιάος για Γραμμή 4: Στο τέλος του 2026 ολοκληρώνονται οι σήραγγες – Θα καθυστερήσει η παράδοση

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.