ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η επιστροφή στην κανονικότητα και η συνακόλουθη, ραγδαία αποκλιμάκωση του «διαβαθμισμένου» ρίσκου της τράπεζας Πειραιώς, αποτυπώνεται με τον πλέον παραστατικό τρόπο από τη «συμπεριφορά» των δύο ενεργών ομολόγων της.

Πρόκειται για ομόλογα μειωμένης εξασφάλισης (Tier 2) συνολικής αξίας 900 εκατ. ευρώ, τα οποία πέρσι και πρόπερσι. Έχοντας δεκαετή χρονική διάρκεια «ζωής», με δικαίωμα ανάκλησης από την τράπεζα στην 5ετία από την έκδοσή τους.

Οι τρέχουσες τιμές των ομολόγων, που αποτελούν αντικείμενο διαπραγμάτευσης στην ηλεκτρονική πλατφόρμα της αγοράς του Λουξεμβούργου, καταγράφουν άνοδο μέχρι…126% από τα χαμηλά τους. Ενώ σε ετήσια βάση οι αγοραίες τιμές τους έχουν ενισχυθεί μέχρι και 42,3%.

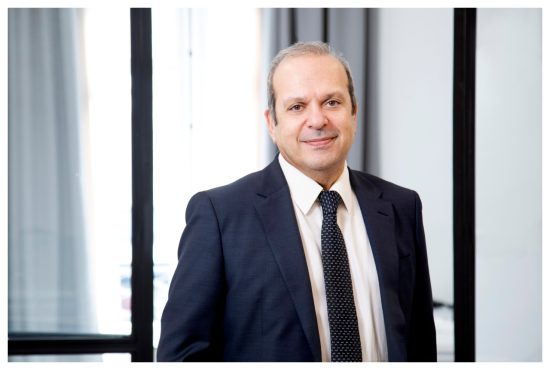

Όλα αυτά, έχουν ως συνέπεια την αποκλιμάκωση των αποδόσεων, που με τη σειρά τους εκφράζουν τη θεωρητική απομείωση του ρίσκου και του συνεπαγόμενου κόστους για την τράπεζα. Απόρροια των στρατηγικών επιλογών που έχουν γίνει από τον εξαιρετικά έμπειρο CEO Πειραιώς Χρήστο Μεγάλου. Επιλογές οι οποίες οδήγησαν στην άκρως επιτυχημένη αύξηση κεφαλαίου των 1,38 δις ευρώ και τη ριζική αντιμετώπιση των «κόκκινων» δανείων. Ανοίγοντας το «δρόμο» για την … ανατολή της επόμενης μέρας.

Καθώς τα δύο συγκεκριμένα ομόλογα απευθύνονται στους επαγγελματίες των αγορών ( με το ελάχιστο κόστος συμμετοχής να ανέρχεται στα 100.000 ευρώ της ονομαστικής αξίας των τίτλων) είναι προφανές ότι η τιμολόγησή τους αποκτά σημαντικό «ειδικό βάρος». Με την έννοια ότι αποτελούν ένα είδος πυξίδας και για τη νέα έκδοση της Πειραιώς. Η οποία βγαίνει τώρα στις αγορές με ένα νέο ομόλογο με στόχο την άντληση κεφαλαίων από 300 έως 400 εκατ. ευρώ.

Πρόκειται για ομόλογο τύπου Additional Tier I (AT1) το οποίο έχει διαφοροποιημένα χαρακτηριστικά από τα δύο προηγούμενα . Η έκδοση αυτή έρχεται να ολοκληρώσει το πλάνο τη κεφαλαιακής ενίσχυσης της Πειραιώς, η οποία και χαμήλωσε τις αρχικές απαιτήσεις της, μετά από την…πλεονασματική ΑΜΚ.

Με τα σημερινά δεδομένα η απόδοση των δύο Tier 2 ομολόγων της Πειραιώς οριοθετείται στα επίπεδα του 6%. Γεγονός που κάνει τους ανθρώπους της αγοράς να εκτιμούν ότι η (υψηλότερων απαιτήσεων) νέα έκδοση μπορεί να κινηθεί προς την περιοχή του 8%. Κάτι που βέβαια μένει να κριθεί εν τοις πράγμασι από τους ίδιους τους επενδυτές. Επαγγελματίες και σε αυτήν την περίπτωση, αφού η ελάχιστη συμμετοχή ξεκινά από τα 200.000 ευρώ.

Η περιρρέουσα ατμόσφαιρα, πάντως, δείχνει ότι οι επενδυτές θα δώσουν και πάλι «ψήφο εμπιστοσύνης» στο πλάνο της πολύπλευρης ανάταξης της Πειραιώς και την είσοδό της στον «ενάρετο κύκλο» της βιώσιμης κερδοφορίας.

Η «συμπεριφορά» των δύο εκδόσεων Tier 2

Το πρώτο(μειωμένης εξασφάλισης) ομόλογο της τράπεζας εκδόθηκε τον Ιούνιο του 2019 και λήγει στις 26 Ιουνίου του 2029. Για τα 400 εκατ. ευρώ που αντλήθηκαν, το σύνολο των προσφορών έφτασε στα 850 εκατ. ευρώ. Με 135 επενδυτές να εκδηλώνουν συμμετοχή στο βιβλίο προσφορών και το επιτοκιακό «κουπόνι» να ορίζεται στο 9,75%.

Τον Μάρτιο του 2020 και ενώ το ξέσπασμα της πανδημίας είχε προκαλέσει καθίζηση στις αγορές, η τιμή του ομολόγου έφτασε στο χαμηλό του 58,6 της ονομαστικής (και πληρωτέας αξίας του) που είναι το 100. Στις 7 Ιουνίου της περσινής χρονιάς η τιμή του ομολόγου αναρριχήθηκε στο 83,474 ενώ χθες βρέθηκε στο 110 της ονομαστικής αξίας του. Με τα κέρδη από τα χαμηλά να είναι 87,7% και 31,8% σε ετήσια βάση.

Στα τρέχοντα επίπεδα της τιμής, η ετησιοποιημένη απόδοση του ομολόγου κινείται στην περιοχή του 6% για τη λήξη του και στο περίπου 5,8% στην πενταετία ανάκλησης. Στην πρώτη περίπτωση και σε σχέση με το «κουπόνι» του 9,75% η απόδοση έχει κάνει «βουτιά» 38,5%…

Το δεύτερο ομόλογο της Πειραιώς, αξίας 500 εκατ. ευρώ, βγήκε τον Φεβρουάριο του 2020 και λήγει στις 19 Φεβρουαρίου του 2030. Για την έκδοση αυτή η ζήτηση (από 350 επενδυτές) έφτασε στα 4 δις ευρώ , ενώ το «κουπόνι» διαμορφώθηκε στο 5,5%.

Η τιμή του ομολόγου είδε τα χαμηλά τον Μάρτιο του 2020 (στο 43,439) πριν από 12 μήνες ήταν στο 69 και χθες βρέθηκε στο 98,2 της ονομαστικής του αξίας. Με τα κέρδη στη διαδρομή αυτή να μεταφράζονται σε 126% και 42,3% αντίστοιχα. Με τα τρέχοντα δεδομένα η απόδοση του ομολόγου στη λήξη του είναι στο 6%. Δηλαδή στα ίδια επίπεδα με το πρώτο.

Διαβάστε επίσης:

–Τι θα εξυπηρετήσει το ομόλογο της Τράπεζας Πειραιώς

-«Μάχη» Θοδωρή Καλαντώνη, Γιώργου Γεωρgακόπουλου, Αρτέμη Θεοδωρίδη για το Frontier της Εθνικής

-Roadshow Xρηματιστηρίου Aθηνών στη Ν. Υόρκη: ΟΤΕ, ΟΠΑΠ, Πειραιώς, Alpha και το outsider Εntersoft

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γαλλία, Γερμανία και Ηνωμένο Βασίλειο δηλώνουν έτοιμες για «αναλογικές αμυντικές ενέργειες» κατά του Ιράν

- Ντόναλντ Τραμπ: «Διαδικασία τεσσάρων εβδομάδων» οι επιθέσεις στο Ιράν

- ΗΠΑ: Το Πεντάγωνο δηλώνει ότι κατέστρεψε το αρχηγείο των Φρουρών της Επανάστασης του Ιράν – Έπληξε πάνω από 1.000 στόχους

- Επίθεση στο ελληνόκτητο OCEAN Electra του Γιάννη Δράγνη στον Περσικό Κόλπο – Το 4ο δεξαμενόπλοιο που πλήττεται

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.