Πόσο «βαραίνει» τις τράπεζες το πολιτικό ρίσκο – Τι θα ανακοινώσουν σήμερα Εθνική και Eurobank

Mέρα αποτελεσμάτων για τις Τράπεζες και η σημερινή με ανακοινώσεις από Eθνική ΕΤΕ 0% 7,87 και Eurobank ΕΥΡΩΒ 0% 2,10 .

Πολύ φοβάμαι, όμως, ότι οι θετικές προβλέψεις των αναλυτών και για τις δύο αυτές τράπεζες ίσως «καούν» στο ταμπλό με αρνητικό κλίμα που επικρατεί, αλλά ας μην γινόμαστε Κασσάνδρες.

Πάντως, μία και αναφέρθηκα στο κλίμα, να σας ενημερώσω από πρώτο χέρι, καθώς συνάντησα στέλεχος μεγάλου fund , ότι οι ξένοι πλέον αρχίζουν να λαμβάνουν τον «πολιτικό κίνδυνο» σοβαρά υπ’ όψιν τους στις επενδυτικές τους αποφάσεις.

Μέχρι πρότινος η κατάσταση ήταν διαφορετική: ο πρωθυπουργός, Κυριάκος Μητσοτάκης, όπως επιβεβαίωναν και οι δημοσκοπήσεις, ήταν ο αδιαμφισβήτητος κυρίαρχος του παιχνιδιού τόσο πριν όσο και μετά τις εκλογές.

Όταν όμως βρίσκεσαι αντιμέτωπος με “ομοβροντία” ρεπορτάζ σε διεθνή ΜΜΕ για τις υποκλοπές και όλα τα παρελκόμενα τους, είναι αναπόφευκτό να δημιουργείται ένα κλίμα το οποίο αυξάνει δραματικά το λεγόμενο πολιτικό ρίσκο.

Τη στιγμή μάλιστα που τα ίδια μέσα μέχρι είχαν φιλοτεχνήσει μία άλλη εικόνα για το μεταρρυθμιστικό προφίλ του πρωθυπουργού και την αποτελεσματικότητα της Κυβέρνησης στη διαχείριση της πανδημικής κρίσης ή ακόμη και τα επιτεύγματα της στο μέτωπο της οικονομίας.

Αλλά ας επιστρέψουμε στις τράπεζες και στην ψυχρή λογική των αριθμών.

Στο δια ταύτα λοιπόν, για τη Εurobank οι αναλυτές προεξοφλούν μία αύξηση προ φόρων της τάξεως του 20% με 25%, ενώ για το σύνολο του έτους η HSBC αναμένει η ενίσχυση της κερδοφορίας να φθάσει το 49%.

Ισχυρό ατού της Τράπεζας, σύμφωνα πάντα με τα τους αναλυτές, αποτελούν οι υψηλές προβλέψεις που έχει κάνει εως τώρα, οι οποίες μπορεί να αποτελέσουν «ασπίδα» προστασίας στην απευκταία αύξηση των κόκκινων δανείων.

Για την Εθνική, οι προβλέψεις βλέπουν μία αύξηση στα προ προβλέψεων έσοδα της τάξεως του 7%.

Το σημαντικότερο όμως είναι ότι με το μεγάλο βάρος των προβλέψεων να πέφτει στο προηγούμενο τρίμηνο, διαβλέπουν μία αύξηση των επαναλαμβανόμενων προ φόρων κερδών κατά 36%.

Τα μυστήρια του 25αρη και ποιος αγόρασε ΔΕΗ

Από την περασμένη Τετάρτη , όσοι παρακολουθούν από κοντά την ελληνική χρηματιστηριακή αγορά έχουν παρατηρήσει το εξής: ότι στο auction των συνεδριάσεων δηλαδή μετά τις 17:00 υπάρχουν μεγάλες εντολές αγορών σε αρκετές μετοχές του 25αρη.

Όχι σε όλες, αλλά κυρίως σε τράπεζες και ενεργειακές εταιρείες.

Χθες για παράδειγμα είχαμε αγορές σε μετοχές όπως Eurobank ΕΥΡΩΒ 0% 2,10 , Πειραιώς ΠΕΙΡ 0,27% 3,74 , Mytilineos ΜΥΤΙΛ 0% 36,70 , ΔΕΗ ΔΕΗ 0% 11,75 , ΤΕΝΕΡΓ ΤΕΝΕΡΓ -0,16% 19,32 , Αlpha Βank ΑΛΦΑ 0% 1,68 κλπ.

Πρόκειται για ένα αρκετά αισιόδοξο σενάριο που όμως προς ώρας δεν μπορεί να ερμηνευτεί.

Επίσης δεν είναι τυχαίο ότι χθες άλλαξε χέρια, άλλο ένα πακέτο της ΔΕΗ 2,2 εκατ. μετοχών, που το αγόρασε η Morgan Stanley, για πελάτη της.

Πιθανόν το πακέτο να το αγόρασε το Λονδρέζικο fund Covalis Capital που ήδη κατέχει το 5,3% των μετοχών της ΔΕΗ.

Intrakat: Η εμπιστοσύνη των μετόχων

Επιστολές με τις οποίες δηλώνουν την πρόθεσή τους να συμμετάσχουν στην επικείμενη αύξηση μετοχικού κεφαλαίου της εταιρείας και να ασκήσουν πλήρως τα δικαιώματα προτίμησης που τους αναλογούν, έλαβε η Intrakat ΙΝΚΑΤ -0,60% 4,95 από τους βασικούς της μετόχους.

Μάλιστα η Intrakat ανακοίνωσε ότι η WINEX INVESTMENTS LIMITED” (Εξάρχου, Μπάκος , Καυμενάκης) , η οποία κατέχει σήμερα ποσοστό 31,704% του μετοχικού κεφαλαίου της Εταιρείας, όχι μόνο θα συμμετάσχει αλλά και ταυτόχρονα θα ασκήσει το δικαίωμα προεγγραφής για την απόκτηση επιπλέον νέων μετοχών της Εταιρίας που τυχόν παραμείνουν αδιάθετες, ύψους τουλάχιστον 15 εκατ. ευρώ.

Not bad για τους ισχυρούς μετόχους της εισηγμένης, η μετοχή της οποίας τις τελευταίες ημέρες έχει κάνει και ένα μικρό ράλι και βρίσκεται στην περιοχή των 1,44 ευρώ.

Γιατί το χρηματιστήριο και οι εισηγμένες εταιρείες είναι πάνω από όλα εμπιστοσύνη.

Νέα «μετωπική» του δήμου 3Β με την Εκκλησία με φόντο 15 στρέμματα στη Βουλιαγμένη

Αντιδράσεις προκάλεσε το πρόσφατο σχόλιο του Wiseman για το ιερό real estate της Εκκλησίας στη Βουλιαγμένη.

Την ίδια ώρα λοιπόν που η Εκκλησία απευθύνει πρόσκληση σε υποψήφιους επενδυτές για «αυτοψία» στα ακίνητα που εκμισθώνει στο Μεγάλο Καβούρι, ο δήμαρχος Βάρης – Βούλας – Βουλιαγμένης Γρηγόρης Κωσταντέλλος καταγγέλλει τις κινήσεις της Αρχιεπισκοπής Αθηνών.

Η Εκκλησία τρέχει ήδη διαγωνισμό για ακίνητα συνολικής έκτασης άνω των 15 στρεμμάτων, σε μέρος των οποίων λειτουργεί ήδη εστιατόριο του Β. Σταθοκωστόπουλου, αλλά στεγάζεται και το Ορφανοτροφείο Βουλιαγμένης, κάτι που ξεσήκωσε τις αντιδράσεις του δήμου.

Το δημοτικό συμβούλιο αναφέρει ότι η Εκκλησία επιχειρεί «απροκάλυπτα και ενάντια στο σκοπό του ιδρύματος να μετατρέψει το φιλανθρωπικού χαρακτήρα νομικό πρόσωπο σε επιχείρηση real estate και να διακόψει οριστικά και παρανόμως την επί έναν αιώνα λειτουργία του», παρόλο που «απαλλοτριώθηκε από το Ελληνικό Δημόσιο αποκλειστικά και μόνο προκειμένου να εξυπηρετήσει τον σκοπό του και να αποτελέσει μια εστία για ορφανά παιδιά που χρειάζονται βοήθεια».

Προειδοποιεί μάλιστα και τους υποψήφιους επενδυτές, αφενός υπενθυμίζοντας ότι οι απαγορεύσεις στη χρήση των ακινήτων που προωθεί η Εκκλησία βαραίνουν τους ίδιους βάσει αποφάσεων του ΣτΕ, αφετέρου εφιστώντας την προσοχή ότι και οι μισθωτές θα βρουν απέναντί τους δήμο και κατοίκους.

Το δυνατό χαρτί των Σμπώκου – Βασιλάκη

Γύρισε το νόμισμα μετά την πανδημία η Golf Residencies, το κοινό επενδυτικό σχήμα των οικογενειών Ευτύχη Βασιλάκη και Αγάπης και Κωστάντζα Σμπώκου, στην ξενοδοχειακή αγορά της Κρήτης.

Η εταιρεία, που έχει πλέον στην κατοχή της τις τέσσερις μονάδες Blue Palace a Luxury Collection Resort & Spa, Cretan Malia Park, Village Heights, Koutouloufari Village Holiday Club, τζίραρε την πρώτη χρονιά μετά την πανδημία, το 2021, 34,8 εκατομμύρια, από 14,7 εκατ. το 2020, ενώ γύρισε τις ζημιές των 5,6 εκατομυρίων σε κέρδη 3,4 εκατ., αλλά δε φαίνεται αισιόδοξη για φέτος, δεδομένου ότι «η επίπτωση της έκρηξης των τιμών της ενέργειας και ο ρωσο-ουκρανικός πόλεμος θα έχουν επίπτωση στην παγκόσμια τουριστική βιομηχανία το 2023».

Από τα οικονομικά της στοιχεία φαίνεται ότι ο άσσος στο μανίκι των επιχειρηματιών είναι το Blue Palace, Resort & Spa, που το 2021 έκανε τζίρο 17 εκατομμυρίων (αυξημένο κατά 205%), ενώ το Village Heights Resort στη Χερσόνησο ήταν ζημιογόνο.

Οι δυο αδελφές Σμπώκου που “τρέχουν” την εταιρεία αποδεικνύονται ιδιαίτερα ικανές στις ξενοδοχειακές business.

Όλα αυτά τα χρόνια, οι δυο Κρητικές, έχουν αποδείξει ότι έχουν όραμα και σχέδιο.

Όσο για το Φώτη Σμπώκο, που αποχώρησε από την εταιρεία όταν εισήλθε σε αυτήν ο Ευτύχης Βασιλάκης, πέτυχε διάνα αγοράζοντας από αυτήν το Agapi Beach Resort, ένα θέρετρο με τζίρο 6,6 εκατ. και κέρδη 2 εκατομμύρια, δηλαδή το 1/3 του τζίρου.

Αθλητικές εγκαταστάσεις της Εκκλησίας χρηματοδοτεί το Υπουργείο Υποδομών

Το ότι ο Υπουργός Υποδομών, Κώστας Αχ. Καραμανλής, είχε ανέκαθεν καλές σχέσεις με την Εκκλησία το ξέραμε, και τώρα αυτές θα ενισχυθούν περαιτέρω, εκλογές πλησιάζουν άλλωστε όποτε το να τα έχεις καλά με τα Θεία μπορεί να αποβεί και χρήσιμο.

Oπως με ενημέρωσαν αρμοδίως ο Κώστας Αχ. Καραμανλής, έδωσε το πράσινο φως για τη χρηματοδότηση της ανακατασκευής των αθλητικών εγκαταστάσεων του Κέντρου Παιδείας και Πολιτισμού «Η Αγία Φιλοθέη η Αθηναία», που βρίσκεται στον Αυλώνα σε έκταση 51 στερεμάτων και ανήκει στην Ιερά Αρχιεπισκοπή Αθηνών.

Το ποσό που θα δοθεί στην Κτιριακές Υποδομές ΑΕ (ΚΤΥΠ ΑΕ) που θα τρέξει τα έργα ανέρχεται στα 1,3 εκατ. ευρώ και αφορά στις αθλητικές εγκαταστάσεις και τις υποδομές με στόχο τη βελτίωση των παροχών στις κατασκηνώσεις της Εκκλησίας.

Τα έργα αυτά θα χωριστούν σε δύο φάσεις.

Κατά τη διάρκεια της πρώτης θα προχωρήσει η ανακατασκευή πισινών, καθώς και η στέγαση της μεγαλύτερης πισίνας, ενώ η επόμενη φάση αφορά στα έργα υποδομής, τις παιδικές χαρές και τους υπαίθριους χώρους άθλησης.

Οι τράπεζες της ευρωζώνης αντέχουν το σοκ των επιτοκίων

Μας ξάφνιασε χθες ευχάριστα ο Ευρωπαίος επόπτης των τραπεζών, ο Αντρέα Ενρια, καθώς άφησε στην άκρη τις συνήθως απαισιόδοξες προβλέψεις του, δηλώνοντας ότι οι τράπεζες μπορούν ν’ αντισταθμίσουν τις απώλειες που μπορεί να έχουν εξαιτίας της ανόδου των επιτοκίων.

Βέβαια λέγοντας αυτά σίγουρα δεν θα είχε κατά νου τις ελληνικές τράπεζες, ο ι οποίες όπως δείχνουν τα στοιχεία που έχει στη διάθεση του ο Γιάννης Στουρνάρας, ήδη έχουν επωφεληθεί αυξάνοντας σημαντικά τα περιθώρια κέρδους.

Όμως φαίνεται ότι οι ευρωπαϊκές τράπεζες έχουν μείνει πίσω σε αυτό, εξού και η καθησυχαστική δήλωση του Ενρία. Βλέπετε στις ανεπτυγμένες αγορές η άνοδος στο κόστος του χρήματος δημιουργεί προβλήματα στην εξυπηρέτηση των δανείων κλπ κλπ.

Ο Ευρωπαίος επόπτης εκτιμά πάντως ότι το σοκ που προκαλεί μία αύξηση των επιτοκίων της τάξεως του 2% μπορούν να την απορροφήσουν εύκολα οι τράπεζες, καθώς η ενίσχυση της κερδοφορίας θα αντισταθμίσει τις όποιες κεφαλαιακές απώλειες.

Βέβαια δεν μας είπε τι γίνεται όταν η αύξηση των επιτοκίων ξεπεράσει το 2%, όπως είναι άλλωστε και το επικρατέστερο σενάριο.

«Ευτελείς συνήθειες» βάζουν σε κίνδυνο το fit & proper για τραπεζίτες

Τώρα που αναφέρθηκα στον Ευρωπαίο Επόπτη το μυαλό μου πήγε σε κάτι πιο πεζό, πλην όμως γαργαλιστικό.

Θα έχετε ακούσει βέβαια ότι ο εποπτικός βραχίονας της ΕΚΤ, ο περίφημος SSM, έχει «κόψει» κατά το πρόσφατο παρελθόν τραπεζίτες από θέσεις ευθύνες διότι δεν διέθεταν το περιβόητο fit and proper.

Κάτι δηλαδή σαν «πιστοποιητικό καταλληλόλητας» το οποίο για να το αποκτήσει ο υποψήφιος πλην των τυπικών προσόντων θα πρέπει να διαθέτει και άμεμπτο διαγωγή.

Μέχρι σήμερα η αξιολόγηση ως προς το δεύτερο σκέλος αφορούσε κατά κύριο λόγο την επαγγελματική διαδρομή του υποψηφίου και τυχόν εμπλοκή του σε υποθέσεις που αφορούν στο οικονομικό έγκλημα.

Αντιλαμβάνομαι ότι πλέον τα κριτήρια έχουν διευρυνθεί και σε αυτά συμπεριλαμβάνονται και πάσης φύσεως συμπεριφορές σεξουαλικής παρενόχλησης.

Οπότε όπως καταλαβαίνετε σκούρα τα πράγματα για τον «ξαναμμένο τραπεζίτη».

Όπως θα έλεγε και ποιητής «τι συμφορά ενώ είσαι καμωμένος για τα μεγάλα έργα…να σ’ εμποδίζουν ευτελείς συνήθειες».

Δεν θέλουν να αποχωρήσουν από την X-NET οι χρηματιστές

Μεγάλος ντόρος έγινε μέσα στην εβδομάδα μετά την απόφαση του επικεφαλής της ΕΧΑΕ, κ. Γιάννου Κοντόπουλου, να διακόψει την ηλεκτρονική πλατφόρμα συναλλαγών Χ-ΝΕΤ.

Πρόκειται για την πλατφόρμα που χρησιμοποιούσαν οι χρηματιστηριακές εταιρείες για να πραγματοποιούν συναλλαγές ταυτόχρονα με το Χ.Α. και στα ξένα χρηματιστήρια.

Η εξήγηση που δόθηκε από το Χ.Α. ήταν ότι δεν προσφέρει καμία προστιθέμενη αξία στην ΕΧΑΕ.

Ταυτόχρονα, οι χρηματιστηριακές εταιρείες έχουν τέσσερις μήνες προθεσμία για να βρουν άλλη πλατφόρμα πριν ο κ. Κοντόπουλος τραβήξει από την… πρίζα το Χ-ΝΕΤ.

Όπως ήταν αναμενόμενο προκλήθηκε θόρυβος μεταξύ των χρηματιστών.

Όπως εξηγούν οι ίδιοι δεν υπήρξε καμία επίσημη ενημέρωση από το Χ.Α. παρά μόνο ένα τηλεφώνημα.

Ούτε διαβούλευση, ούτε συνάντηση, ούτε παζάρι.

Οι χρηματιστές θεωρούν ότι το Χ-ΝΕΤ αποδίδει γιατί κρατά τους επενδυτές εντός Ελλάδος και εντός Χ.Α., ενώ ταυτόχρονα μπορούν να παρακολουθούν live την πορεία του χαρτοφυλακίου τους.

Οι χρηματιστηριακές που χρησιμοποιούν το Χ-ΝΕΤ, 13 συνολικά, πραγματοποιούν ετήσιο τζίρο 150 εκατ. ευρώ.

Οι αλλαγές προσώπων στην Mytilineos

Φίλοι αναγνώστες πρώτοι είχατε ενημερωθεί από αυτήν εδώ την στήλη ότι από 14 μέχρι και 18 Νοεμβρίου η εταιρεία Mytilineos θα βρίσκεται σε μεγάλο roadshow στη Νέα Υόρκη παρουσία του Ευάγγελου Μυτιληναίου.

Όμως η ζωή είναι γεμάτη ανατροπές.

Το roadshow μετακινήθηκε για τις αρχές Φεβρουαρίου του 2023.

Οι κακοπροαίρετοι θα πουν αυτό δεν είναι καλό.

Όμως σήμερα ο Wiseman κατ΄αποκλειστικότητα ενημερώνει τους αναγνώστες του ότι στην εταιρεία Mytilineos αυτή τη στιγμή που μιλάμε συντελείται κοσμογονία.

Ο κ. Ευάγγελος Μυτιληναίος ετοιμάζεται να βάλει την βούλα του για τη νέα εποχή στον μετασχηματισμό του Ομίλου.

Σύμφωνα με πληροφορίες του Wiseman η εταιρεία αλλάζει μορφή και μετασχηματίζεται.

Δηλαδή μεταξύ άλλων επίκεινται αλλαγές και σε επίπεδο προσώπων.

Η Mytilineos είναι έτοιμη να παίξει μπάλα επιπέδου στο ευρωπαϊκό Champions League και να μην είναι κομπάρσος.

Πάει για να πρωταγωνιστήσει.

Για να γνωρίζετε για πρώτη φορά η Mytilineos θα παρουσιαζόταν στην Morgan Stanley Αμερικής.

Μέχρι στιγμής έχει πάρε δώσε με την Morgan Stanley Λονδίνου.

Ο κ. Ευάγγελος Μυτιληναίος θα έβλεπε τώρα τον κ. Mohit Assomull, Global Head of Capital Markets.

Υψηλότερη θέση στις Κεφαλαιαγορές από αυτήν στον Οργανισμό της Morgan Stanley δεν υπάρχει!!!

Έχει από κάτω του τους πάντες.

Λονδίνο, Παρίσι, Σιγκαπούρη, Χονγκ Κονγκ κλπ.

Μετά όμως από συνεννόηση και επειδή επίκεινται αλλαγές και επειδή δεν έχει ξαναδεί την Mytilineos η Morgan Stanley Αμερικής, πολύ σωστά αποφασίστηκε από κοινού να παρουσιαστεί η Mytilineos αρχές Φεβρουαρίου που θα έχει βγάλει κιόλας και τα αποτελέσματα έτους.

Η συνάντηση με Morgan Stanley Αμερικής

Το πόσο σοβαρά βλέπει η Morgan Stanley Αμερικής την Mytilineos φαίνεται ότι στη μελλοντική συνάντηση θα παρευρίσκεται και ο κ. Stephen Byrd Head of North American Equity Research, Power/Utilities & Clean Tech of Morgan Stanley και ο κ. Mark Carlucci, Energy Utilities & Clean Tech Sector Specialist, Institutional Equity Devision.

Αυτό σημαίνει πλέον ότι το μετοχικό αφήγημα της Mytilineos αλλάζει.

Πλέον θα παρουσιάζεται σαν μια ενεργειακή εταιρεία που πρωτοστατεί στην πράσινη ενεργειακή παγκόσμια μετάβαση.

Δεν είναι τυχαίο άλλωστε ότι προχθές η Mytilineos ανακοίνωσε ένα νέο χαρτοφυλάκιο έργων αποθήκευσης ενέργειας, συνολικής ισχύος 367,5MW στο Ηνωμένο Βασίλειο.

Ο στόχος που έχει μπει πλέον είναι, επειδή η Mytilineos βρίσκεται ήδη μέσα στους 10 μεγαλύτερους κατασκευαστές φωτοβολταϊκών παγκοσμίως και πολύ σύντομα θα γίνει μία από τις μεγαλύτερες ευρωπαϊκές εταιρείες που θα παράγουν ενέργεια από φωτοβολταϊκά πάρκα, να συγκρίνεται με την SolarEdge Technologies.

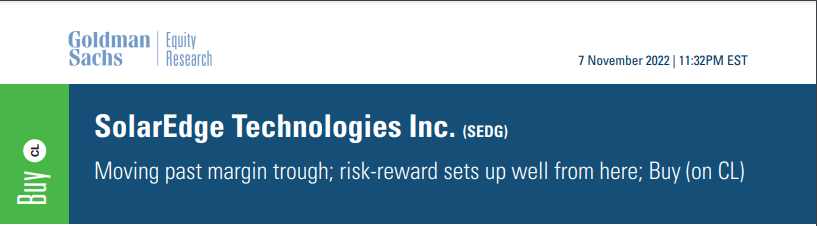

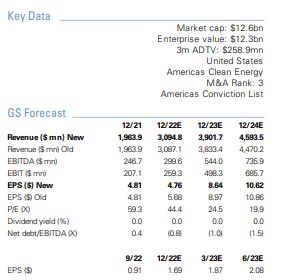

Για να γνωρίζετε η SolarEdge έβγαλε αποτελέσματα πριν από μερικές μέρες και η Goldman Sachs αμέσως μετά έδωσε τιμή στόχο για τη μετοχή τα 391 δολάρια.

Την προηγούμενη ημέρα πριν βγει το report η τιμή της SolarEdge ήταν στα 211.30 δολάρια.

Μετά το που βγήκε το report την επόμενη ημέρα, προχθές δηλαδή, η μετοχή ανέβηκε σε μία μέρα μέσα κατά 19,13% και έκλεισε στα 251,73 δολάρια, και σε μια κεφαλαιοποίηση της τάξης των 14.070 δισ. δολάρια.

Αυτό θα πει να έχεις δύναμη στην επενδυτική κοινότητα.

Έβγαλε η Goldman καινούργιο report, πάρε το χαρτί σε μία μέρα άνοδο 19,13%.

Για να γνωρίζετε στην τιμή στόχο των 391 δολαρίων η SolarEdge θα έχει μια κεφαλαιοποίηση της τάξης των 23,31 δισ. δολάρια.

Σύμφωνα με τις εκτιμήσεις της Goldman Sachs η SolarEdge το 2024 θα έχει κύκλο εργασιών 4,59 δισ. δολάρια, EBITDA 735,9 εκατ. δολάρια και κέρδη 483,8 εκατ. δολάρια, δηλαδή στην τιμή στόχο θα παίζει με ένα προβλεπόμενο EV/EBITDA2024e=30,15 και με ένα P/E2024e=48.

Αυτή τη στιγμή που μιλάμε η Mytilineos κοστίζει 2,4 δισ. ευρώ.

Η SolarEdge 14,07 δις. δολάρια.

Δηλαδή σχεδόν έξι φορές πιο μεγάλη.

Και στη τιμή στόχο η Solar Edge θα έχει σχεδόν 10 φορές μεγαλύτερη κεφαλαιοποίηση από την Mytilineos.

Αυτή είναι η ευκαιρία της Mytilineos.

Όμως όπως πολύ σοφά εκτιμούν οι ειδικοί επειδή η Mytilineos θα εμφανίσει το 2024 μεγαλύτερες πωλήσεις EBITDA και κέρδη από την SolarEdge δεν δικαιολογείται με τίποτα να έχει 10 φορές μεγαλύτερη κεφαλαιοποίηση.

Προσέξτε, το 2024 η Mytilineos πωλήσεις 5,2 δισ. ευρώ, η Solar Edge 4,59 δισ.

Η Mytilineos EBITDA 866,9 εκατ. ευρώ, η SolarEdge 735,9. εκατ.

Η Mytilineos κέρδη 531,9 εκατ., η SolarΕdge 483,8 εκατ.

Το μεγάλο στοίχημα για την Mytilineos είναι το 2023 να έχει η μετοχή μπροστά το 3.

Ο κ. Ευάγγελος Μυτιληναίος δεν αφήνει τίποτα στη τύχη.

Θέλει να πάρει αυτό που του αξίζει.

Η Motor Oil στον MSCI;

O wiseman πληροφορείται για το πόσο προσηλωμένη είναι η διοίκηση και η οικογένεια Βαρδινογιάννη και συγκεκριμένα ο κ. Γιάννης Βαρδινογιάννης (Τζίγγερ), στην πορεία της μετοχής της Motor Oil ΜΟΗ 1,86% 23,04 .

Τον ενδιαφέρει πραγματικά πολύ.

Η διοίκηση της Motor Oil θέλει να δημιουργήσει πλούτο για όλους τους μετόχους της.

Δεν είναι τυχαίο άλλωστε ότι πλέον η Motor Oil επί καθημερινής βάσεως αγοράζει πάρα πολλές μετοχές για το buyback.

H άποψη του Wiseman είναι ότι το 2023 η Motor Oil θα μπει στον MSCI.

Από τη στιγμή που «πρασίνισε» η Motor Oil άλλαξε και η εικόνα της στο χρηματιστηριακό ταμπλό.

Πάει από το καλό στο καλύτερο.

Οπότε κάθε αδυναμία της μετοχής είναι ευκαιρία για τοποθετήσεις.

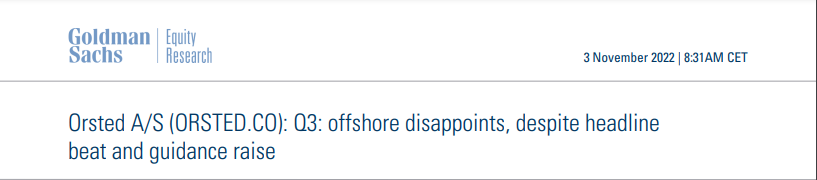

Το report της Goldman Sachs για την Orsted

Όσοι έχετε καλή μνήμη θα θυμάστε ότι το mononews και συγκεκριμένα η στήλη του Wiseman ήταν η μοναδική που σας έλεγε, προσοχή μάλλον ΔΕΝ θα γίνει το deal με την δανέζικη Orsted.

Κοντεύει ένας χρόνος από τότε που πρωτοεμφανίστηκε στα μέσα και ακόμα το deal δεν έχει γίνει.

Δυστυχώς στις 3 Νοεμβρίου το report της Goldman Sachs για την Orsted αποδεικνύει το πόσο δύσκολο είναι να γίνει το deal.

Συγκεκριμένα (βλ. πίνακα παρακάτω) η GS μας τονίζει ότι η Orsted θα χρειαστεί οπωσδήποτε αύξηση μετοχικού κεφαλαίου η οποία τοποθετείται από τις αρχές του 2023 έως το αργότερο το τέλος του 2024.

Αυτό με απλά ελληνικά φίλοι αναγνώστες σημαίνει ότι αν δεν τελειώσει η αύξηση δεν υπάρχει περίπτωση να γίνει το deal.

Όμως η Cenergy όπως ήδη γνωρίζετε είναι αγαπημένη μετοχή πολλών διαχειριστών Κεφαλαίων.

Είναι στα Τop 3 εταιρειών υποβρυχίων καλωδίων παγκοσμίως και πολύ ψηλά σε επίπεδο και ποιότητα χαλύβδινων σωλήνων.

Οπότε δεν συντρέχει λόγος ανησυχίας που πάει πολύ πίσω ή ακυρώνεται πλήρως η συμφωνία με τους Δανούς.

Η εταιρεία είναι ένα μικρό ακατέργαστο διαμάντι και υποτιμημένο.

Όμως κατά την ταπεινή άποψη του Wiseman χρειάζεται ένα μεγάλο Liquidity Event όπως είχε κάνει και η ΤΕΝΕΡΓ στα 4,5 ευρώ.

Πρέπει δηλαδή η Viohalco ΒΙΟ 0,99% 6,15 να κάνει ένα μεγάλο placement στη ξένη θεσμική κοινότητα σε αυτά τα επίπεδα τιμών με ένα εύλογο discount αλλά προσοχή, σε ποιοτικούς ξένους θεσμικούς.

Φίλοι αναγνώστες η ποιότητα είναι αυτή που μετράει στη ζωή, όχι η ποσότητα.

Είδατε τι έγινε στην περίπτωση της ΤΕΝΕΡΓ.

Από 4,5 ευρώ, πήγε στα 20 ευρώ.

Η Cenergy μπορεί κάλλιστα να γίνει το success story του Ομίλου Viohalco.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ουκρανία: Συνελήφθη ο πρώην υπουργός Ενέργειας – Προσπαθούσε να διαφύγει από τη χώρα

- Μήνυμα 112 σε Χίο και Σέριφο για ισχυρούς ανέμους – «Περιορίστε τις μετακινήσεις σας στις παράκτιες περιοχές»

- Ράμα: Συμμετοχή στην πρώτη συνεδρίαση του «Συμβουλίου Ειρήνης» του Τραμπ

- Οι ΗΠΑ εγκατέλειψαν ακόμη μία βάση στη Συρία – Την ανέλαβε ο συριακός στρατός

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.