ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Επίσημη ανακοίνωση για τη νέα έξοδο της Ελλάκτωρ στις αγορές έβγαλε πριν λίγο η διοίκηση της εταιρείας στο Χρηματιστήριο, επιβεβαιώνοντας το δημοσίευμα του mononews.

Όπως αναφέρει σε σχετική ανακοίνωση στο Χρηματιστήριο, η εξ ολοκλήρου θυγατρική της, ELLAKTOR VALUE PLC, η οποία είναι εταιρεία που έχει συσταθεί σύμφωνα με το δίκαιο της Αγγλίας και της Ουαλίας, προτίθεται να προβεί στην έκδοση και διάθεση πρώτης τάξεως (senior) ομολογιών, ονομαστικής αξίας €50 εκατομμυρίων με επιτόκιο 6,37% και λήξη το 2024, υπό την επιφύλαξη των συνθηκών της αγοράς και της ζήτησης.

Αναλυτικά η ανακοίνωση:

Η ΕΛΛΑΚΤΩΡ Α.Ε. («ΕΛΛΑΚΤΩΡ») ανακοινώνει σήμερα ότι η εξ ολοκλήρου θυγατρική της, ELLAKTOR VALUE PLC (η «Εκδότρια»), η οποία είναι εταιρεία που έχει συσταθεί σύμφωνα με το δίκαιο της Αγγλίας και της Ουαλίας, προτίθεται να προβεί στην έκδοση και διάθεση (η «Έκδοση») πρώτης τάξεως (senior) ομολογιών, ονομαστικής αξίας €50 εκατομμυρίων και λήξη το 2024 (οι «Νέες Ομολογίες»), υπό την επιφύλαξη των συνθηκών της αγοράς και της ζήτησης.

Οι όροι και οι προϋποθέσεις των Νέων Ομολογιών θα είναι οι ίδιοι/ες με εκείνους/νες των πρώτης τάξεως (senior) ομολογιών συνολικής ονομαστικής αξίας €600 εκατομμυρίων λήξεως το 2024, τις οποίες έχει ήδη εκδώσει η Εκδότρια στις 12 Δεκεμβρίου 2019 (οι «Υφιστάμενες Ομολογίες»), εκτός εάν εκεί προβλέπεται διαφορετικά.

Οι Νέες Ομολογίες θα αποτελούν ενιαία σειρά και αναμένεται να ανήκουν στην ίδια κατηγορία με τις Υφιστάμενες Ομολογίες για όλους τους σκοπούς, συμπεριλαμβανομένων, ενδεικτικά, απαλλαγών από υποχρεώσεις (waivers), τροποποιήσεων όρων, εξοφλήσεων και προσφορών για την επαναγορά τους. Οι πρόσοδοι της Έκδοσης θα διατεθούν

(i) για τη χρηματοδότηση κεφαλαιουχικών δαπανών σχετικών με τις δραστηριότητες των ανανεώσιμων πηγών ενέργειας και των παραχωρήσεων, οι οποίες έχουν προγραμματιστεί για το 2020,

(ii) για την καταβολή σχετικών αμοιβών και εξόδων, και

(iii) για γενικούς εταιρικούς σκοπούς. Δεν δύναται να διασφαλιστεί ότι η Έκδοση θα πραγματοποιηθεί για το προαναφερθέν συνολικό ποσό ή ότι θα ολοκληρωθεί.

Οι HSBC Bank plc, Citigroup Global Markets Limited και J.P. Morgan Securities plc, ενεργούν από κοινού ως Γενικοί Συντονιστές (Joint Global Coordinators) και Συνδιαχειριστές του Βιβλίου Προσφορών (Joint Bookrunners), η Goldman Sachs International ενεργεί ως Συνδιαχειριστής του Βιβλίου Προσφορών (Joint Bookrunner) και οι Alpha Bank A.E., Eurobank Ergasias A.E., Εθνική Τράπεζα της Ελλάδος Α.Ε., Τράπεζα Πειραιώς Α.Ε., Ambrosia Capital Ltd, AXIA Ventures Group Ltd και EUROXX Χρηματιστηριακή Α.Ε.Π.Ε.Υ, ενεργούν ως Συνδιαχειριστές (Co-Managers) σχετικά με την Έκδοση.

Όπως έγραφε νωρίτερα το mononews πηγές από διεθνή επενδυτικά «στρατηγεία» αναφέρουν ότι η διοίκηση Καλλιτσάντση αποφάσισε να ενεργοποιήσει εγκαίρως την τρίμηνη χρονική «ρήτρα» που συνόδευε την έκδοση του ευρωομολόγου των 600 εκατ. ευρώ. «Ρήτρα» η οποία δίνει την ευχέρεια στον επιχειρηματικό όμιλο να διευρύνει την κεφαλαιακή του ενίσχυση, με τους ίδιους όρους και τις ίδιες «προδιαγραφές» του πενταετούς High Yield Green Bond, που βγήκε στις 15 του μηνός του περασμένου Δεκεμβρίου.

Κατ’ ουσίαν δηλαδή η νέα έξοδος του «Ελλάκτωρα» στις αγορές είναι συνέχεια της πρώτης, χωρίς να απαιτείται κάποια επικαιροποιημένη εικόνα των οικονομικών του στοιχείων, ούτε και διεξοδικά roadshow. Άλλωστε, τα διεθνή Funds κατά κύριο λόγο έχουν δώσει εμπράκτως την ηχηρή τους «ψήφο εμπιστοσύνης» στα σχέδια της διοίκησης Καλλιτσάντση για τη συνολική αναδιάταξη του ομίλου Ελλάκτωρ.

Προφανέστατα, τα διεθνή χαρτοφυλάκια θα έχουν και πάλι τον πρώτο και καθοριστικό ρόλο στην κάλυψη της νέας ομολογιακής έκδοσης των 50 εκατ. ευρώ που θα έχει το ίδιο επιτοκιακό «κουπόνι» με εκείνο του ευρωομολόγου. Ήτοι 6,375%.

Επιτόκιο το οποίο είναι εντός της «ζώνης» του μέσου, σταθερού κόστους δανεισμού του Ομίλου (5,5% – 6%) ενώ κινείται κάτω από το συνολικό κόστος χρήματος του «Ελλάκτωρα», αν ληφθεί υπόψη το γεγονός ότι τα δάνεια με κυμαινόμενο επιτόκιο που έχει ο Όμιλος, κινούνται μεσοσταθμικά τουλάχιστον 1% υψηλότερα.

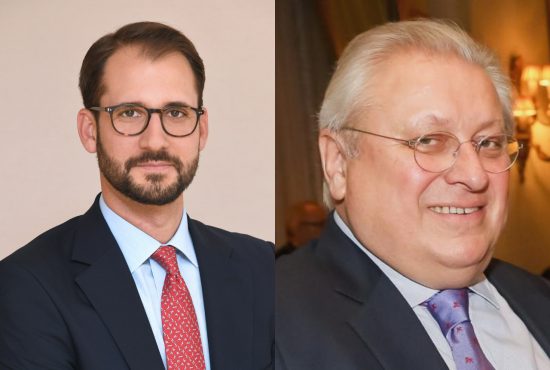

Οι στόχοι της διοίκησης Καλλιτσάντση

Σε κάθε περίπτωση, το σίγουρο είναι ότι η διοίκηση Καλλιτσάντση έχει ανοίξει έναν αξιόπιστο «δίαυλο επικοινωνίας» με ισχυρά διεθνή χαρτοφυλάκια, στα οποία και απευθύνεται για να αντλήσει σημαντικά κεφάλαια. Προκειμένου να χρηματοδοτήσει μεγάλες επενδυτικές κινήσεις όπως είναι η διεκδίκηση νέων έργων παραχώρησης, η περαιτέρω αύξηση της εγκατεστημένης ισχύος των αιολικών πάρκων, η υλοποίηση ΣΔΙΤ στη διαχείριση απορριμμάτων, αλλά και άλλα που ενδεχομένως να προκύψουν.

Εξ ίσου σημαντικό είναι και το γεγονός ότι ο «Ελλάκτωρας» έχει βρει μια ρεαλιστική, εναλλακτική λύση για τη χρηματοδότησή του, δεδομένου ότι ο Όμιλος έχει σχεδόν εξαντλήσει τα περιθώρια δανειοδότησης από τις ελληνικές τράπεζες. Είναι δε χαρακτηριστικό ότι το μεγαλύτερο μέρος από τα 600 εκατ. ευρώ του ευρωομολόγου, προορίζονται για τη μείωση του δανεισμού της μητρικής εταιρείας, της «Άκτωρ Παραχωρήσεις» και της «Άκτωρ».

Παράλληλα, η χρηματοδότηση από τις αγορές έρχεται να απελευθερώσει τις ταμειακές ροές του ομίλου, ενώ τα κεφάλαια που αντλούνται δεν συνοδεύονται με ενέχυρα, όπως συμβαίνει με τα τραπεζικά δάνεια. Ως εκ τούτου επιτρέπει στον επιχειρηματικό Όμιλο να αποδεσμεύσει και να ρευστοποιήσει μία σειρά από σημαντικά assets, εξασφαλίζοντας επιπλέον κεφάλαια.

Αναμφίβολα, τα 600+50 εκατ. ευρώ που αντλούνται από τον όμιλο Ελλάκτωρ στο πλαίσιο των φιλόδοξων σχεδιασμών για την «επόμενη μέρα», δημιουργούν ιδιαίτερη αίσθηση. Δεν περνά άλλωστε απαρατήρητο το γεγονός το High Yield Green Bond ήταν η μεγαλύτερη έκδοση σε όλη την Ευρώπη για το 2019, ενώ συνάμα ήταν και μεγαλύτερη έκδοση ελληνικού ομολόγου High yield, που έγινε μετά από την ελληνική κρίση.

Μεγάλη αποκλιμάκωση στην απόδοση του ευρωομολόγου

Το συγκεκριμένο ομόλογο, του οποίου το ποσό της έκδοσης καλύφθηκε κατά 75% από ξένους και κατά 25% από Έλληνες, είναι εισηγμένο και στις τέσσερις αγορές της Γερμανίας (Φρανκφούρτη, Βερολίνο, Μόναχο, Στουτγάρδη) με το ελάχιστο κόστος συναλλαγών να είναι στα 100.000 ευρώ.

Εξ αρχής η ζήτηση ήταν έντονη, με συνέπεια να ανεβαίνει η τιμή του και αντίστοιχα να μειώνεται η απόδοσή του. Η οποία και αντικατοπτρίζει την απομείωση του εκτιμώμενου ρίσκου για τον επιχειρηματικό όμιλο, αλλά και την υποχώρηση του θεωρητικού κόστους δανεισμού του.

Χθες το ομόλογο του «Ελλάκτωρα» που έχει εκδοθεί στο 100% της ονομαστικής του αξίας (600 εκατ. ευρώ) έκανε πράξεις στο 104,3. Οδηγώντας την ετησιοποιημένη του απόδοση στο 5,43%. Δηλαδή 14,8% πιο κάτω από την αρχική απόδοση του 6,375%. Και όλα αυτά μέσα σε χρονικό διάστημα κατά τι μεγαλύτερο από ένα μήνα…

Επιπρόσθετο στοιχείο ελκυστικότητας του ομολόγου, που λήγει το 2024, είναι και η δυνατότητα ανάκλησής του. Διότι από τις 15 Δεκεμβρίου του 2021, μπορεί να ανακληθεί στο 103,18 επί της ονομαστικής του αξίας. Τιμή η οποία πέφτει στο 101,59 το 2022 και έκτοτε οριοθετείται η αποπληρωμή στο 100% της ονομαστικής του αξίας.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πιερρακάκης στη Handelsblatt: Ανακτήσαμε €3,9 δισ. μέσω μέτρων για την καταπολέμηση της φοροδιαφυγής

- ΔΕΣΦΑ: Σημαντικό ενδιαφέρον στις δημοπρασίες για εκφόρτωση LNG στον Τερματικό Σταθμό της Ρεβυθούσας

- METRO (My market & METRO Cash & Carry): Top Employer και για το 2026!

- Energean: Θετική γνωμοδότηση της Ευρωπαϊκής Επιτροπής για την Άδεια Αποθήκευσης CO2 στον Πρίνο

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.