ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το επόμενο 20ήμερο κρίνει το μέλλον της Εθνικής Ασφαλιστικής. Στις 31 Ιανουαρίου θα έχει ληφθεί η τελική απόφαση, αν η Εθνική Ασφαλιστική θα περάσει στο CVC ή την πύλη του Χρηματιστηρίου Αθηνών.

Την υπόθεση χειρίζεται αποκλειστικά ο CEO της Εθνικής Τράπεζας κ. Παύλος Μυλωνάς και τώρα είναι έτοιμος για το plan B.

«Είμαστε πολύ κοντά» δήλωνε στις 30 Νοεμβρίου 2020, για την πώληση του ασφαλιστικού βραχίονα της ΕΤΕ στο CVC, ο κ. Μυλωνάς κατά την ενημέρωση των αναλυτών για τα αποτελέσματα 9μηνου.

Σαράντα τρεις μέρες μετά, μάλλον οι δύο πλευρές έχουν απομακρυνθεί και ο επικεφαλής της Εθνικής Τράπεζας φαίνεται αποφασισμένος να προχωρήσει στο εναλλακτικό σχέδιο μέσω της δημόσιας προσφοράς μετοχών (IPO) στο Χρηματιστήριο Αθηνών.

Σύμφωνα με πληροφορίες η Εθνική έχει ενημερώσει σχετικά τη Γενική Διεύθυνση Ανταγωνισμού της Κομισιόν, σημειώνοντας πως το προσφερόμενο τίμημα από το CVC είναι εξαιρετικά χαμηλό, συγκρινόμενο με άλλες ανάλογες συναλλαγές.

«Πρόκειται για μία δύσολη διαπραγμάτευση» αναφέρει στο mononews.gr πηγή με γνώση του θέματος και των διαδικασιών, σημειώνοντας: «έχουμε απόλυτη εμπιστοσύνη στη διαπραγμάτευση του Παύλου Μυλωνά. Οι χειρισμοί του είναι προσεκτικοί και σε συνεννόηση με τον βασικό μέτοχο, το ΤΧΣ.

»Άλλος ενδιαφερόμενος δεν υπάρχει και αν ναυαγήσει το deal με το CVC η Εθνική Τράπεζα είναι υποχρεωμένη να βρει λύση. Ηδη η DGComp έχει ενημερωθεί ότι πάμε για άλλη λύση. Είναι που είναι ένας ο ενδιαφερόμενος δεν θα του το κάνουμε και εύκολο….σημειώνει η ίδια πηγή.

Το αγκάθι από την αρχή ήταν το τίμημα. Η Εθνική Τράπεζα εξαρχής το θεωρούσε χαμηλό για μία θυγατρική με ισχυρές προοπτικές.

Σύμφωνα με όλες τις πληροφορίες, που δεν απέχουν από την πραγματικότητα, το τίμημα που προσφέρει το CVC διαμορφώνεται στην περιοχή των 420-450 εκατ ευρώ. Η αγορά το κρίνει χαμηλό για το 80% της Εθνικής Ασφαλιστικής.

Από την άλλη το αμερικανικό fund CVC, αν και βλέπει «τεράστια προοπτική για νέες επενδύσεις στη χώρα μας και πολλές ευκαιρίες σε μια σειρά από κλάδους», όπως χαρακτηριστικά είχε δηλώσει ο επικεφαλής του CVC Capital στην Ελλάδα, Άλεξ Φωτακίδης στο πλαίσιο του συνεδρίου του Capital Link τον περασμένο Δεκέμβριο, μέχρι στιγμής δεν δείχνει διατεθειμένο να αυξήσει το τίμημα ώστε να είναι συμβατό με την εύλογη αξία της Εθνικής Ασφαλιστικής και την κερδοφορία της.

Οι διαδικασίες για την πώληση της ασφαλιστικής κρατάνε σχεδόν πέντε χρόνια τώρα, διαγωνισμοί, προσφορές και πλέον έχει φτάσει η ώρα μηδέν και μέχρι το τέλος του μήνα, θα έχουν ληφθεί οι τελικές αποφάσεις.

Και ο CEO θα πρέπει να είναι βέβαιος ότι όποια πρόταση φέρει στο ΔΣ της τράπεζας θα μπορεί να σταθεί…

Τέλος για την ιστορία αναφέρουμε ότι ένα χρόνο πριν, τον Ιανουάριο του 2020, σε γεύμα που είχε παραθέσει σε δημοσιογράφους ο κ. Μυλωνάς απαντώντας σε σχετική ερώτηση είχε παραδεχθεί πως η πώληση της Εθνικής Ασφαλιστικής «είναι από μία άποψη τραγωδία» καθώς επιμένει η DGComp, με το σκεπτικό ότι αφού η ΕΤΕ έλαβε κρατική βοήθεια θα πρέπει να την πουλήσει….

Διαβάστε επίσης:

CVC: Έτοιμο να «ρίξει» άλλο 1 δισ. στην Ελλάδα – «Σκανάρει» την αγορά για νέες ευκαιρίες

Ένα βήμα πιο κοντά CVC και ΕΤΕ για την πώληση της Εθνικής Ασφαλιστικής

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ιταλία: Σε 4 πόλεις η τελετή έναρξης των χειμερινών ολυμπιακών αγώνων

- Η είσοδος της ελληνικής αποστολής στην τελετή έναρξης των Χειμερινών Ολυμπιακών Αγώνων, βίντεο

- Πετρέλαιο: Οριακή άνοδος με το βλέμμα στις συζητήσεις ΗΠΑ-Ιράν

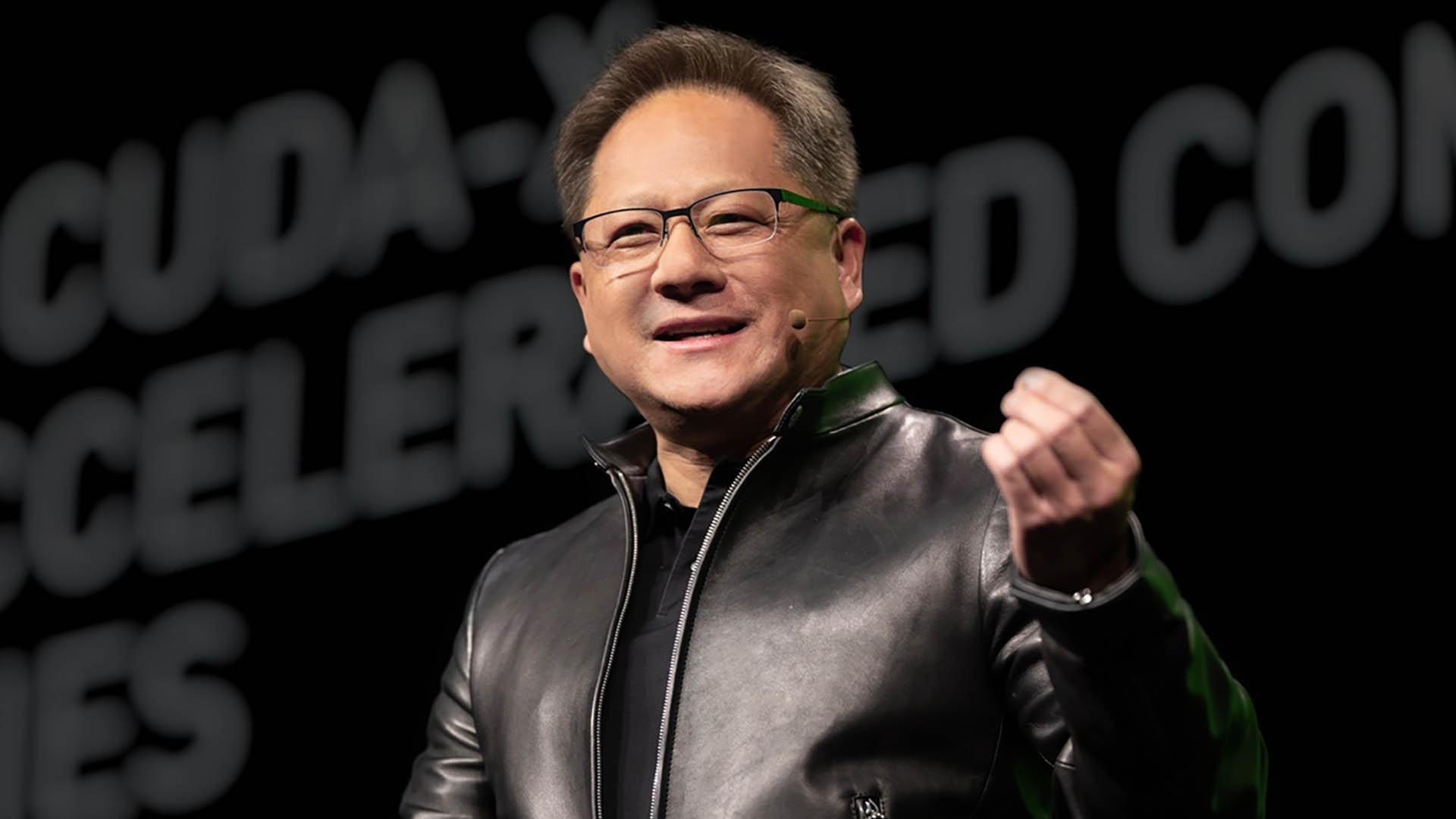

- Τζένσεν Χουάνγκ (Nvidia): Εύλογες και βιώσιμες οι δαπάνες 650 δισ. δολαρίων των Big Tech στην Τεχνητή Νοημοσύνη

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.