ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τις λεπτομέρειες του σχεδιασμού αλλά και το χρονοδιάγραμμα της αύξησης μετοχικού κεφαλαίου, ύψους 650 εκατ. ευρώ, περιγράφει το ενημερωτικό δελτίο της Lamda Development.

H αύξηση του μετοχικού κεφαλαίου της εταιρείας είναι μέχρι του ποσού των 29.104.482,00, με καταβολή μετρητών και δικαίωμα προτίμησης υπέρ των παλαιών μετόχων της, με αναλογία 1,216918965991410 νέες μετοχές για κάθε 1 παλαιά και την έκδοση έως 97.014.940 νέων, κοινών, ονομαστικών, μετά ψήφου μετοχών, ονομαστικής αξίας €0,30 εκάστης και τιμής διάθεσης 6,70 ευρώ για κάθε μία νέα μετοχή, με σκοπό την άντληση κεφαλαίων μέχρι του ποσού των €650.000.098, σύμφωνα με την απόφαση της έκτακτης γενικής συνέλευσης της 10.10.2019 και την απόφαση δ.σ. της εταιρείας της 21.11.2019.

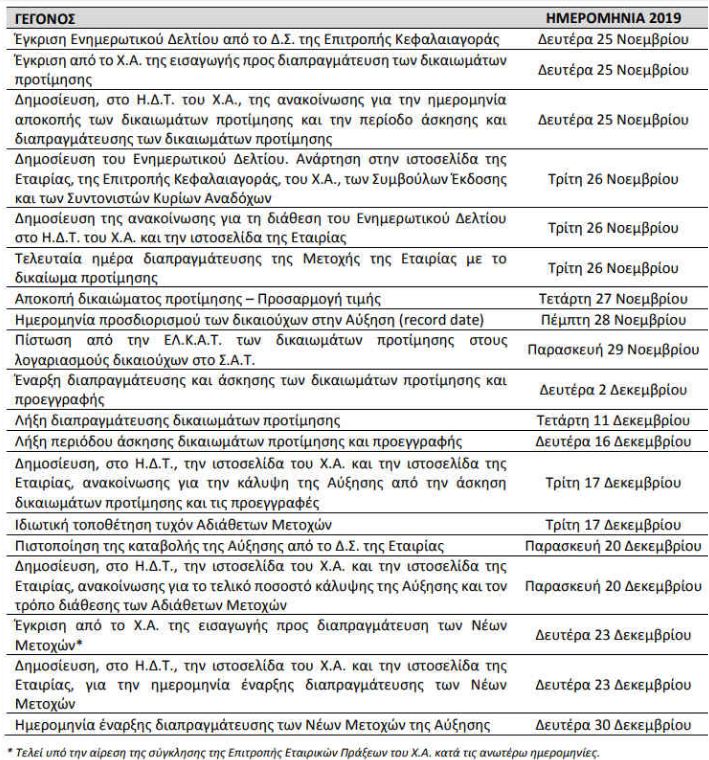

Το χρονοδιάγραμμα

Σήμερα, Τρίτη 26 Νοεμβρίου είναι η τελευταία ημέρα διαπραγμάτευσης της μετοχής της εταιρείας με το δικαίωμα προτίμησης, ενώ η αποκοπή δικαιώματος προτίμησης – προσαρμογή τιμής θα πραγματοποιηθεί στις 27 Νοεμβρίου. Τη Δευτέρα 30 Δεκεμβρίου θα ξεκινήσει η διαπραγμάτευση των νέων μετοχών της Αύξησης.

Τα κεφάλαια

Αναλυτικά στο ενημερωτικό δελτίο, σε περίπτωση πλήρους κάλυψης της Αύξησης, τα συνολικά καθαρά αντληθέντα κεφάλαια που θα προέλθουν από την Αύξηση ύψους έως 650 εκατ. ευρώ, αφαιρουμένων των δαπανών της παρούσας έκδοσης ύψους 10 εκατ. ευρώ, θα χρησιμοποιηθούν για την ενίσχυση της κεφαλαιακής βάσης και της ρευστότητας της Εταιρείας με σκοπό την απόκτηση του 100% των μετοχών της Ελληνικό, σύμφωνα με τα οριζόμενα στην από 14.11.2014 Σύμβαση μεταξύ του ΤΑΙΠΕΔ και της Hellinikon Global, της Lamda Development (ως εγγυητή της Hellinikon Global) και του Ελληνικού Δημοσίου, ως εκ τρίτου συμβαλλόμενου και της από 19.07.2016 Τροποποιητικής αυτής Σύμβασης, οι οποίες αμφότερες κυρώθηκαν με τον Ν. 4422/2016 (ΦΕΚ 181Α/2016) και την υλοποίηση της σχετικής επένδυσης.

Ειδικότερα, η εν λόγω επένδυση αφορά στην απόκτηση του 100% των μετοχών της Ελληνικό Α.Ε. έναντι συνολικού τιμήματος ποσού 915 εκατ. ευρώ και την ανάπτυξη του Μητροπολιτικού Πόλου Ελληνικού – Αγίου Κοσμά σύμφωνα με το Σχέδιο Ολοκληρωμένης Ανάπτυξης που έχει εγκριθεί με το από 28.2/01.03.2018 Προεδρικό Διάταγμα.

Τα συνολικά καθαρά αντληθέντα κεφάλαια που θα προέλθουν από την Αύξηση θα χρησιμοποιηθούν ως ακολούθως και με την κατωτέρω προτεραιότητα ανεξαρτήτως πλήρους ή μερικής κάλυψης:

– ποσό €467 εκατ. θα διατεθεί άμεσα για συμμετοχή σε αύξηση μετοχικού κεφαλαίου της Hellinikon Global I S.A. προκειμένου να χρησιμοποιηθεί από αυτή για την καταβολή ως Αγοραστή των δύο πρώτων δόσεων του Τιμήματος Αγοραπωλησίας Μετοχών υπό τους όρους και τις προϋποθέσεις της Σύμβασης και της ως άνω Τροποποιητικής Σύμβασης, ήτοι ποσό €300 εκατ. θα χρησιμοποιηθεί για την καταβολή της πρώτης δόσης κατά την Ημερομηνία Μεταβίβασης και ποσό €167 εκατ. θα χρησιμοποιηθεί για την καταβολή της δεύτερης δόσης κατά τη δεύτερη επέτειο από την Ημερομηνία Μεταβίβασης, υπό την προϋπόθεση ότι έως τότε θα έχουν εκδοθεί άδειες δόμησης για όλα τα κτίρια -τοπόσημα

– ποσό 133 εκατ. ευρώ θα χρησιμοποιηθεί εντός 3 ετών από την ολοκλήρωση της Αύξησης με σκοπό την ανάπτυξη δυο εμπορικών κέντρων εντός του Ακινήτου μέσω συμμετοχής σε αύξηση μετοχικού κεφαλαίου εταιρείας που θα ιδρυθεί για το σκοπό αυτό και

– ποσό 40 εκατ. ευρώ θα χρησιμοποιηθεί εντός 3 ετών από την ολοκλήρωση της Αύξησης για την κάλυψη αναγκών κεφαλαίου κίνησης.

Όσον αφορά το κεφάλαιο κίνησης, αναφέρεται ότι για τους επόμενους δώδεκα μήνες το κεφάλαιο κίνησης δεν επαρκεί για τις δραστηριότητες τόσο της εταιρείας, όσο και του ομίλου. Συγκεκριμένα, το έλλειμμα σε κεφάλαιο κίνησης ανέρχεται σε 786,5 εκατ. ευρώ για την εταιρεία και 685,1 εκατ. ευρώ για τον όμιλο και προέρχεται κατά κυριότητα από τις υποχρεώσεις της εταιρείας σε συνάρτηση με την αγορά του συνόλου των μετοχών της Ελληνικό Α.Ε. και την αξιοποίηση του ακινήτου.

Η Διοίκηση της εταιρείας εκτιμά ότι θα καλύψει τις ανάγκες σε κεφάλαιο κίνησης κατά τους επόμενους δώδεκα μήνες ως ακολούθως:

-Με ποσό ύψους 650 εκατ. ευρώ από τα αντληθέντα κεφάλαια της παρούσας Αύξησης τα οποία θα διατεθούν για την χρηματοδότηση των υποχρεώσεων της Εταιρείας σε συνάρτηση με την επένδυση στο Ακίνητο, καθώς και την κάλυψη των αναγκών σε κεφάλαιο κίνησης. Σημειώνεται ότι η Consolidated Lamda Holdings S.A., ως βασικός μέτοχος της Εταιρείας, δεσμεύτηκε να καλύψει τις μετοχές, που τυχόν θα παραμείνουν αδιάθετες.

– Η εταιρεία προτίθεται να προβεί σε έκδοση κοινού ομολογιακού δανείου με δημόσια προσφορά μέχρι και 300 εκατ. ευρώ, την οποία στοχεύει να πραγματοποιήσει σε σύντομο χρονικό διάστημα μετά την ολοκλήρωση της Αύξησης και μετά από τη λήψη της σχετικής απόφασης του Διοικητικού Συμβουλίου της Εταιρείας και την ολοκλήρωση των σχετικών διαδικασιών και εγκρίσεων για τη δημόσια προσφορά των ομολογιών.

Oι επενδύσεις της πρώτης 5ετίας

Σύμφωνα με το Ενημερωτικό Δελτίο, στον σχεδιασμό του ομίλου για την αξιοποίηση του Ελληνικού εντός της πρώτης 5ετίας θα δοθεί έμφαση στην ανάπτυξη της παραλιακής ζώνης, τμήματος του Πολεοδομικού Κέντρου επί της Λεωφόρου Βουλιαγμένης καθώς και σε ένα σημαντικό τμήμα του Μητροπολιτικού Πάρκου, το οποίο θα συνδέει το παραλιακό μέτωπο με τη Λεωφόρο Βουλιαγμένης.

Όπως αναφέρει η εταιρεία, βασικός στρατηγικός στόχος για την πρώτη πενταετία είναι να υλοποιηθούν εγκαταστάσεις που θα δημιουργήσουν ένα ελκυστικό περιβάλλον για την ευρύτερη τοπική κοινότητα και τους επισκέπτες, ενώ ταυτόχρονα θα αυξήσουν την αναγνωρισιμότητα του Μητροπολιτικού Πόλου Ελληνικού – Αγίου Κοσμά στη διεθνή κοινότητα.

Οι επενδύσεις:

1. Υλοποίηση της ζώνης ανάπτυξης «Γειτονιά Ενυδρείου Αγίου Κοσμά» στην οποία περιλαμβάνονται χρήσεις τουρισμού αναψυχής με μέγιστη εκτιμώμενη επιφάνεια δόμησης περίπου 24.600 τ.μ. τα οποία αφορούν στην κατασκευή ενός παραθαλάσσιου πολυτελούς ξενοδοχείου (5 αστέρων) 170 περίπου δωματίων. Επιπλέον σχεδιάζεται η υλοποίηση ενός ενυδρείου-κέντρου θαλασσίων ερευνών, μέγιστης εκτιμώμενης επιφάνειας περίπου 7.900 τ.μ. στο οποίο θα αναπτυχθούν εκπαιδευτικές, ερευνητικές και ψυχαγωγικές δραστηριότητες.

2. Υλοποίηση τμήματος της ζώνης ανάπτυξης «Γειτονιά Μαρίνας Αγίου Κοσμά» συνολικής επιφανείας 334.854,75 τ.μ. με συνολική επιτρεπόμενη δόμηση περίπου 67.000 τ.μ. με χρήσεις τουρισμού – αναψυχής. Ειδικότερα προβλέπεται η αναβάθμιση της υφιστάμενης μαρίνας του Αγίου Κοσμά 308 θέσεων ελλιμενισμού, καθώς και η ανάπτυξη εμπορικού κέντρου/καταστημάτων εκτιμώμενης δόμησης περίπου 30.000 τ.μ., στον χερσαίο χώρο της μαρίνας. Σημειώνεται ότι η ανάπτυξη του εμπορικού κέντρου/καταστημάτων θα χρηματοδοτηθεί εν μέρει από την Αύξηση μέσω συμμετοχής της Εταιρίας στο μετοχικό κεφάλαιο εταιρίας που θα ιδρυθεί για το σκοπό αυτό.

3. Ανέγερση παραθαλάσσιου πύργου κατοικιών σε περιοχή με χρήσεις αμιγούς κατοικίας, που γειτνιάζει με τη «Γειτονιά Μαρίνας Αγίου Κοσμά», με επιτρεπόμενο ύψος έως 200 μ. από την επιφάνεια της θάλασσας και μέγιστη εκτιμώμενη επιφάνεια δόμησης περίπου 45.000 τ.μ. Το κτίριο αυτό θα αποτελέσει τοπόσημο της περιοχής (Landmark) (πύργος κατοικιών στη μαρίνα).

4. Ανέγερση παραθαλάσσιου οικισμού κατοικιών ήπιας δόμησης (μονοκατοικίες, συγκροτήματα κατοικιών-διαμερισμάτων μέγιστου ύψους 11 μ.), σε περιοχή με χρήσεις αμιγούς κατοικίας, που γειτνιάζει με τη «Γειτονιά Ενυδρείου Αγίου Κοσμά», με μέγιστη εκτιμώμενη επιφάνεια δόμησης περίπου 43.500 τ.μ.

5. Τμηματική ανέγερση συγκροτημάτων κατοικιών διαφόρων τύπων (κτίρια ύψους έως 50 μ., διαμερίσματα, κ.λπ.), εκτιμώμενης δόμησης περίπου 40.000 τ.μ. εντός της Πολεοδομικής Ενότητας Α-Π1 «Γειτονιά πρώην Ολυμπιακής Αεροπορίας». Οι προαναφερθείσες οικιστικές αναπτύξεις εκτιμάται ότι θα ανέρχονται σε περίπου 800 κατοικίες /μονάδες.

6. Ανάπτυξη εμπορικού κέντρου εντός του πολεοδομικού κέντρου επί της Λεωφόρου Βουλιαγμένης, πλησίον της στάσης μετρό «Ελληνικό» και εκτιμώμενη μεικτή εκμισθώσιμη επιφάνεια περίπου 72 χιλ. τ.μ. (η τελική επιφάνεια θα καθοριστεί κατά τη φάση σχεδιασμού με βάση τις ισχύουσες πολεοδομικές διατάξεις και συνθήκες της αγοράς). Σημειώνεται ότι η ανάπτυξη εμπορικού κέντρου θα χρηματοδοτηθεί εν μέρει από την Αύξηση μέσω συμμετοχής της Εταιρίας στο μετοχικό κεφάλαιο εταιρίας που θα ιδρυθεί για το σκοπό αυτό.

7. Υλοποίηση ενός σημαντικού τμήματος του Μητροπολιτικού Πάρκου με χρήσεις πρασίνου, αναψυχής, ελευθέρων χώρων, αθλητισμού, πολιτισμού, κοινωφελών λειτουργιών και πρότυπων αστικών υποδομών ως προς την λειτουργία τους. Οι αναπτύξεις εντός του μητροπολιτικού πάρκου πρασίνου που προβλέπεται να υλοποιηθούν εντός της πρώτης πενταετίας είναι οι εξής:

* Αθλητικές εγκαταστάσεις που περιλαμβάνουν ενδεικτικά: ανοικτά προπονητήρια, κλειστά προπονητήρια, καθώς και κολυμβητικό συγκρότημα.

* Μετατροπή της δεξαμενής της πρώην ολυμπιακής εγκατάστασης Κανόε Καγιάκ σε υδάτινο στοιχείο, και επαναχρησιμοποίηση υφιστάμενων κτιρίων.

* Η αξιοποίηση του χαρακτηρισμένου ως νεότερου μνημείου κτιρίου του πρώην «Ανατολικού Αεροδρομίου Αθηνών» (κτίριο Saarinen) ως εκθεσιακού κέντρου σύμφωνα με την κείμενη νομοθεσία.

* Η μετατροπή των υπόστεγων της Πολεμικής Αεροπορίας που έχουν χαρακτηρισθεί ως μνημεία, σε μουσεία.

* Χώροι εστίασης / αναψυχής

8. Υλοποίηση λοιπών έργων υποδομής όπως η ανάπλαση και διαμόρφωση αμμώδους παραλίας σε μήκος 1 χλμ., λιμενικά έργα για τον εμπλουτισμό και προστασία των παραλιών, του τουριστικού καταφυγίου και της ναυταθλητικής εγκατάστασης, ειδικά έργα πρόσχωσης για την κατασκευή ενυδρείου, έργα προστασίας της εκβολής του ρέματος Τραχώνων, νέα χάραξη γραμμής Τραμ η οποία θα συνδέει το υφιστάμενο δίκτυο επί της παραλιακής λεωφόρου με το πολεοδομικό κέντρο επί της Λ. Βουλιαγμένης δια μέσου του Μητροπολιτικού Πάρκου, έργο παράκαμψης και υπογειοποίησης τμήματος της παραλιακής λεωφόρου Ποσειδώνος (έργο που θα επιτρέψει την ενοποίηση του μητροπολιτικού πάρκου με το παραλιακό μέτωπο), έργα ανασύστασης / διευθέτησης ρεμάτων, εγκαταστάσεις διαχείρισης στερεών αποβλήτων, εγκατάσταση επεξεργασίας λυμάτων με σκοπό την άρδευση του Μητροπολιτικού Πάρκου και των λοιπών πράσινων κοινόχρηστων και ανοικτών χώρων εντός του Μητροπολιτικού Πόλου, τα έργα προετοιμασίας του Ακινήτου και οι απαιτούμενες εργοταξιακές υποδομές καθώς και κατεδαφίσεις υφιστάμενων κτιρίων, εκτεταμένο Δίκτυο πεζοδρόμων και ποδηλατοδρόμων και φυσικά το δίκτυο δρόμων και δικτύων που είναι απαραίτητα για την λειτουργία των εγκαταστάσεων που αναμένεται να λειτουργήσουν εντός της πρώτης πενταετίας.

Επενδύσεις 1,25 δισ. ευρώ

Οι εκτιμήσεις αναφορικά με το ύψος των ανωτέρω επενδύσεων, ανέρχονται σε €1,25 δισ. (μη συμπεριλαμβανομένου του ΦΠΑ, εξόδων χρηματοδότησης, κ.λπ.). Εξ ’αυτών το 37% περίπου αφορά επενδύσεις σε έργα υποδομής και το Μητροπολιτικό Πάρκο για τις οποίες η Εταιρία έχει δεσμευτεί να καταβάλει κάθε δυνατή προσπάθεια να υλοποιηθούν σύμφωνα με τους όρους της Τροποποιητικής Σύμβασης.

Επιπλέον, η Εταιρία εκτιμά ότι θα απαιτηθούν κεφάλαια ύψους €250 εκατ., που αφορούν σε χρηματοοικονομικά έξοδα (η τελική εκτίμηση για το ύψος των χρηματοοικονομικών εξόδων θα διαμορφωθεί με την ολοκλήρωση της συμφωνίας χρηματοδότησης), έξοδα κατά τη φάση ωρίμανσης του Έργου, έξοδα marketing και εμπορικής προώθησης και λοιπά έξοδα λειτουργίας του Έργου εντός της πρώτης πενταετίας.

Επιπλέον του ανωτέρω ποσού, η Εταιρία αναλαμβάνει να χρηματοδοτήσει: Το ποσό των €467 εκατ. που αντιστοιχεί στο ύψος των δύο δόσεων που, με την επιφύλαξη των σχετικών διατάξεων της Σύμβασης, προβλέπεται να καταβληθούν για την απόκτηση των μετοχών της Ελληνικό Α.Ε. εντός της πρώτης πενταετίας.

Πηγές χρηματοδότησης

Συνολικά, το ύψος των κεφαλαίων τα οποία θα επενδύσει ο Όμιλος μέσα στην πρώτη πενταετία, συμπεριλαμβανομένων των δύο πρώτων δόσεων για την καταβολή του Τιμήματος ύψους €467 εκατ., ανέρχεται σε περίπου €2,0 δισ. (μη συμπεριλαμβανομένου του ΦΠΑ).

Το ανωτέρω ποσό αναμένεται να καλυφθεί από συνδυασμό κεφαλαίων και ειδικότερα μέσω:

i) μέρους της παρούσας Αύξησης (€600 εκατ.), ii) τραπεζικού δανεισμού (περίπου €850 εκατ.) από την Eurobank και την Εθνική , iii) μέρους εκτιμώμενων εσόδων του Έργου εντός της πρώτης πενταετίας (περίπου €400 εκατ.) τα οποία θα προέλθουν κυρίως από προπωλήσεις και πωλήσεις κατοικιών, εκμετάλλευση εμπορικών αναπτύξεων, ενοικίαση του γηπέδου που θα αφορά τον όποιο κάτοχο και λειτουργό του IRC καθώς και iv) από μέρος έκδοσης κοινού ομολογιακού δανείου με δημόσια προσφορά (περίπου €150 εκατ.). Οι αποφάσεις για τη χρηματοδότηση των ανωτέρω αναφερόμενων επενδύσεων θα λαμβάνουν πάντα υπόψη και το ενδεχόμενο σύναψης στρατηγικών συνεργασιών / συμφωνιών με τρίτα μέρη, όπως αυτές μνημονεύονται στην παρούσα ενότητα.

Η χρηματοδότηση του Φ.Π.Α. ύψους έως €303 εκατ. αναμένεται να πραγματοποιηθεί μέσω ειδικής χρηματοδοτικής γραμμής από τις δανείστριες τράπεζες.

Οι όροι του δανεισμού με Eurobank – Πειραιώς

Όπως αναφέρεται μέρος του ύψους των κεφαλαίων τα οποία θα επενδύσει ο Όμιλος μέσα στην πρώτη πενταετία για την αξιοποίηση του Ακινήτου αναμένεται να καλυφθεί μέσω τραπεζικού δανεισμού, οι βασικοί επιχειρηματικοί όροι του οποίου αναμένεται να περιλαμβάνουν τα αναφερόμενα κατωτέρω.

Συγκεκριμένα, η Lamda, έχει καταρχήν συμφωνήσει υπό μορφή τελικών, μη υπογεγραμμένων, σχεδίων με τις τράπεζες «Τράπεζα Eurobank Ergasias A.E.» και «Τράπεζα Πειραιώς» τους βασικούς επιχειρηματικούς όρους, οι οποίοι προβλέπουν ότι ο εν λόγω τραπεζικός δανεισμός θα αφορά στα κάτωθι:

(α) τη χρηματοδότηση για την αξιοποίηση του Ακινήτου κατά την πρώτη πενταετία (Φάση Α), που θα περιλαμβάνει κυρίως την ενίσχυση της παραλιακής ζώνης, την ανάπτυξη συγκροτημάτων κατοικιών, εμπορικών χρήσεων και των σχετικών υποδομών, καθώς και τη χρηματοδότηση του ΦΠΑ, με την έκδοση από την εταιρία Ελληνικό Α.Ε. ομολογιακού δανείου ύψους έως €546 εκατ. (επιπλέον ποσού έως €231 εκατ. για τη χρηματοδότηση του ΦΠΑ), διάρκειας έως τη συμπλήρωση 10 ετών από την Ημερομηνία Μεταβίβασης,

(β) τη χρηματοδότηση για την ανάπτυξη και λειτουργία ενός εμπορικού κέντρου (Mall) στη Λ. Βουλιαγμένης, καθώς και τη χρηματοδότηση του ΦΠΑ, με την έκδοση από εταιρία ειδικού σκοπού ελεγχόμενη από τη Lamda Development ομολογιακού δανείου ύψους έως €237 εκατ. (επιπλέον ποσού έως €53 εκατ. για τη χρηματοδότηση του ΦΠΑ), διάρκειας έως τη συμπλήρωση 4 ετών από την πρώτη εκταμίευση (με δυνατότητα της εκδότριας εταιρίας για παράταση για περαιτέρω 7 έτη, ήτοι συνολικά για 11 έτη από την πρώτη εκταμίευση) (η «Χρηματοδότηση Mall Βουλιαγμένης»),

(γ) τη χρηματοδότηση για την ανάπτυξη και λειτουργία ενός εμπορικού κέντρου (Mall) στο χερσαίο χώρο της μαρίνας Αγ. Κοσμά, καθώς και τη χρηματοδότηση του ΦΠΑ, με την έκδοση από εταιρία ειδικού σκοπού ελεγχόμενη από τη Lamda Development ομολογιακού δανείου ύψους έως €96 εκατ. (επιπλέον ποσού έως €19 εκατ. για τη χρηματοδότηση του ΦΠΑ), διάρκειας ομοίως όπως προβλέπεται για τη Χρηματοδότηση Mall Βουλιαγμένης (η «Χρηματοδότηση Mall Mαρίνας» και από κοινού με τις χρηματοδοτήσεις που αναφέρονται υπό (α) και (β) ανωτέρω, οι «Χρηματοδοτήσεις»).

Σημειώνεται ότι το επιτόκιο όλων των Χρηματοδοτήσεων θα είναι κυμαινόμενο και το προβλεπόμενο περιθώριο θα είναι σύμφωνα με τους όρους της αγοράς. Στο πλαίσιο των Χρηματοδοτήσεων, οι οποίες προβλέπεται να διέπονται από το ελληνικό δίκαιο, και προς εξασφάλιση της αποπληρωμής τους, προβλέπεται η παροχή εξασφαλιστικών δικαιωμάτων, τα οποία είναι συνήθη σε τέτοιου είδους χρηματοδοτήσεις (project finance) όπως ενδεικτικά, η σύσταση υποθήκης σε ή/και η κατά περίπτωση ενεχυρίαση των δικαιωμάτων επιφανείας τμήματος των ακινήτων της ΕΛΛΗΝΙΚΟΝ Α.Ε. τα οποία σχεδιάζεται να αναπτυχθούν, η ενεχυρίαση των μετοχών του εκδότη του δανείου, η ενεχυρίαση μέρους των απαιτήσεων και πηγών εσόδων από την εκμετάλλευση του έργου, καθώς και των απαιτήσεων από τη Σύμβαση της 14.11.2014.

Επίσης σημειώνεται ότι, αναφορικά με τη Χρηματοδότηση Φάσης Α, θα προβλέπεται συγκεκριμένος μηχανισμός χρήσης των προσόδων από πωλήσεις περιουσιακών στοιχείων και, μεταξύ άλλων, μέρος αυτών θα χρησιμοποιούνται για τη χρηματοδότηση του προϋπολογισμού του Έργου. Αναφορικά με όλες τις Χρηματοδοτήσεις, σημειώνεται ότι θα προβλέπονται και περιορισμοί στη διανομή μερίσματος από την εκδότρια εταιρία εκάστου δανείου (περιλαμβανομένης της υποχρεώσης τήρησης ορισμένων χρηματοοικονομικών δεικτών).

Στα πλαίσια της Χρηματοδότησης Φάσης Α προβλέπεται η έκδοση εγγυητικής επιστολής ύψους €150 εκατ., προς εξασφάλιση της εκπλήρωσης των υποχρεώσεων της Lamda για την κάλυψη τυχόν υπερβάσεων του προϋπολογισμένου κόστους του Έργου, καθώς και την κάλυψη τυχόν μειωμένων προσόδων από πωλήσεις ή/και εκμετάλλευση περιουσιακών στοιχείων που προορίζονται για τη χρηματοδότηση του προϋπολογισμού του Έργου.

Η τελική αξιοποίηση του Ακινήτου εντός της πρώτης πενταετίας και οι σχεδιαζόμενες από τον Όμιλο επενδύσεις, που εντάσσονται σε αυτήν δύναται να διαφοροποιούνται από τα ανωτέρω, αφού ληφθούν υπόψη οι εκάστοτε συνθήκες της αγοράς.

Σύμφωνα με την Εταιρία, η συνολική αξία που θα δημιουργηθεί από τις επενδύσεις της πρώτης πενταετίας εκτιμάται ότι θα προέλθει κατά 43% από πωλήσεις κατοικιών, κατά 35% από την αποτίμηση των δύο εμπορικών κέντρων μετά την ολοκλήρωση και τη λειτουργία τους, κατά 10% από την προεξόφληση μελλοντικών εσόδων από την παραχώρηση χρήσης του ακινήτου στο οποίο θα λειτουργήσει το IRC και κατά 12% από τη λειτουργική εκμετάλλευση ή πώληση λοιπών ακινήτων.

Πρόθεση της LAMDA για την αξιοποίηση του Ακινήτου και την υλοποίηση των επενδύσεων ύψους €1,5 δισ. της πρώτης πενταετίας είναι να επιδιώξει την σύναψη στρατηγικών συνεργασιών / συμφωνιών με τρίτα μέρη (ενδεικτικά κοινοπραξίες, πλειοψηφικές ή / και μειοψηφικές συμμετοχές σε επιμέρους αναπτύξεις, παραχωρήσεις εκμετάλλευσης), με εξαίρεση την υλοποίηση των 2 εμπορικών κέντρων η οποία θα πραγματοποιηθεί κατά κύριο λόγο από τον Όμιλο. Στον βαθμό που δεν συναφθούν στρατηγικές συνεργασίες/συμφωνίες με τρίτα μέρη, έχοντας ήδη εξασφαλίσει την αντίστοιχη χρηματοδότηση, ο Όμιλος θα υλοποιήσει τις εν λόγω επενδύσεις.

Δείτε ΕΔΩ όλο το ενημερωτικό δελτίο της Lamda Development

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γαλλία: Η Βουλή ενέκρινε τον προϋπολογισμό του 2026 – Απορρίφθηκαν οι νέες προτάσεις μομφής (upd)

- Τραμπ: Μίλησε με τους πράκτορες του FBI που που ερεύνησαν εκλογικό γραφείο στη Τζόρτζια για εκλογική νοθεία το 2020

- Κυριάκος Πιερρακάκης: Το 2026 θα κινηθούμε ακόμη πιο γρήγορα – Λέξη κλειδί η «επενδύσεις»

- Πορτογαλία: Προς απαγόρευση η χρήση social media από εφήβους κάτω των 16 ετών

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.