ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H J.P. Morgan και η αναλύτρια του οίκου Anna Antonova ξεκινούν την κάλυψη της μετοχής της ΔΕΗ, της μεγαλύτερης ολοκληρωμένης ελληνικής εταιρείας κοινής ωφέλειας όπως επισημαίνει, με τιμή-στόχο στα €13,5 στο τέλος του 2024 και σύσταση υπεραπόδοσης (overweight).

«Η ΔΕΗ είναι η προτιμώμενη εταιρεία στο χώρο των επιχειρήσεων κοινής ωφέλειας της περιοχής της κεντρικής και ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA) και η σύσταση υποστηρίζεται από ένα συνεχιζόμενο πρόγραμμα επαναγοράς μετοχών.

Βλέπουμε ένα ελκυστικό προφίλ κινδύνου/απόδοσης για την ΔΕΗ και την τοποθετούμε στη λίστα μετοχών on Positive Catalyst Watch μέσα στο έτος, καθώς αναμένουμε το κλείσιμο της εξαγοράς της Enel Romania στο τέλος του γ’ τριμήνου, ενώ στο δ’ τρίμηνο η ΔΕΗ θα παράσχει ενημέρωση σχετικά με τους μεσοπρόθεσμους στρατηγικούς στόχους ανάπτυξής της.

Η συγχώνευση και εξαγορά της Enel Romania ύψους περίπου €1,3 δισ. θα ολοκληρωθεί έως το τέλος του γ΄ τριμήνου.

Η συμφωνία δεν περιλαμβάνεται στα τρέχοντα μεγέθη μας ακόμη, αλλά μπορεί δυνητικά να προσθέσει αξία από €1 έως €4 στην τιμή στόχο μας.

Επί του παρόντος έχουμε περιορισμένες λεπτομέρειες και χαμηλή ορατότητα.

Το ευμετάβλητο ιστορικό της ρουμανικής νομοθεσίας δικαιολογεί επίσης ένα βαθμό επιφυλακτικότητας σχετικά με τη δυνατότητα δημιουργίας αξίας της συμφωνίας, κατά την άποψή μας», επισημαίνει η Antonova.

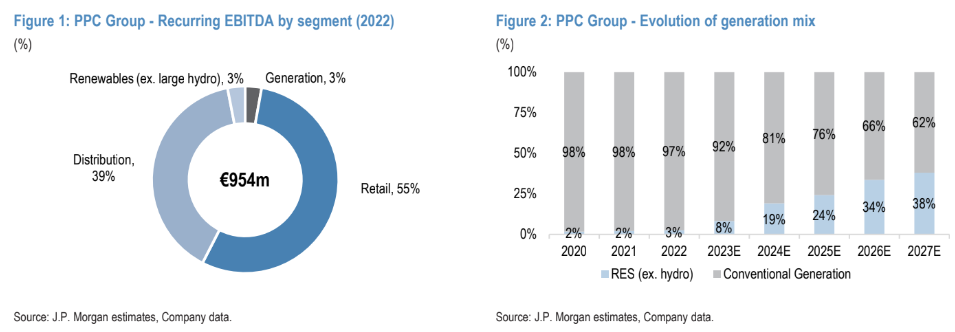

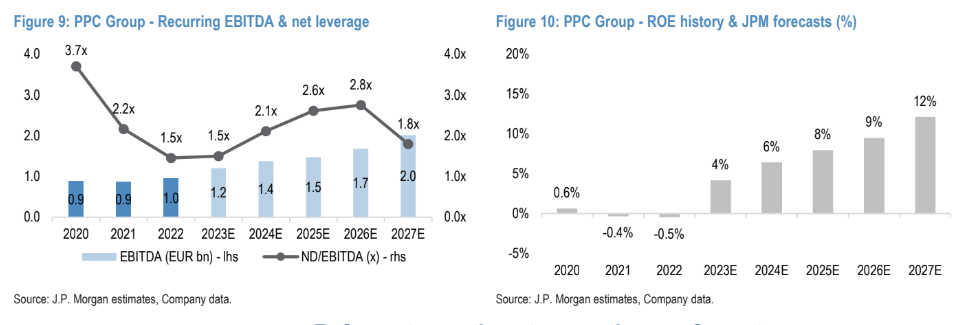

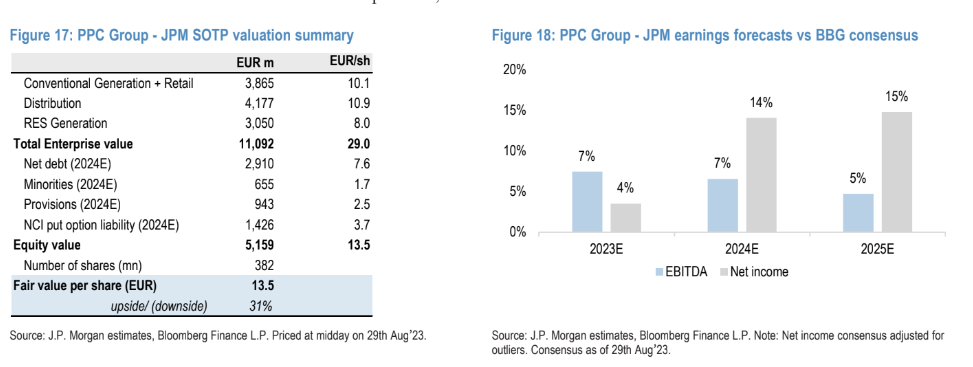

«Η τιμή στόχος των €13,5 ευρώ ανά μετοχή συνεπάγεται 4 φορές τον δείκτη EV/EBITDA για το 2026, όταν όλα τα έργα θα είναι σε λειτουργία. Οι εκτιμήσεις της JPM για τα EBITDA και τα κέρδη ανά μετοχή την περίοδο 2023-2025 είναι κατά μέσο όρο +6% και +11% υψηλότερα έναντι των εκτιμήσεων του consensus των αναλυτών του Bloomberg.

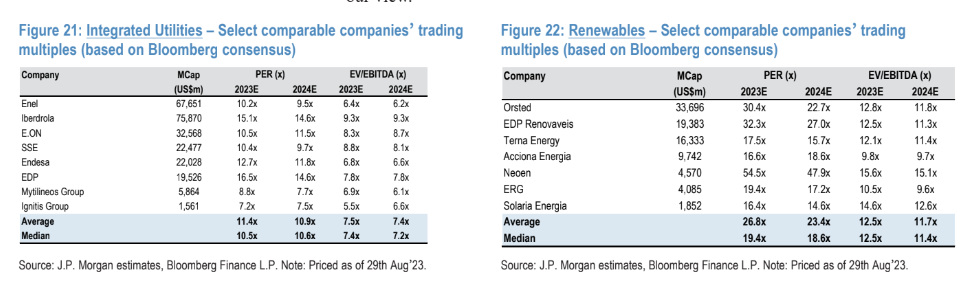

Η ΔΕΗ διαπραγματεύεται με πολλαπλασιαστή P/E για το 2024 στις 13 φορές με αύξηση +40% στα κέρδη ανά μετοχή για την περίοδο 2023-2026 (ή +30% βάσει των εκτιμήσεων του consensus των αναλυτών του Bloomberg), ενώ οι ομοειδείς επιχειρήσεις είναι διαπραγματεύσιμες στις 11 φορές τον δείκτη Ρ/Ε που συνδυάζεται με 5% περίπου αύξηση στα κέρδη ανά μετοχή», συνεχίζει η Anna Antonova.

H εξαγορά της ΕΝΕL Romania και τι σηματοδοτεί για τη ΔΕΗ

Το Μάρτιο, η ΔΕΗ ανακοίνωσε την πρώτη ουσιαστική επέκτασή της στο εξωτερικό, συνάπτοντας μια δεσμευτική συμφωνία με την Enel για την απόκτηση του συνόλου των μετοχών που κατείχε η Enel και οι θυγατρικές της στη Ρουμανία έναντι συνολικού τιμήματος €1,26 δισ. και συνολική αξία επιχείρησης περίπου €1,9 δισ.

Η ολοκλήρωση της εξαγοράς αναμένεται μέχρι το τέλος του τρίτου τριμήνου φέτος, με την επιφύλαξη της λήψης όλων των απαραίτητων κανονιστικών εγκρίσεων.

Η ΔΕΗ προτίθεται να χρηματοδοτήσει την εξαγορά με συνδυασμό δανεισμού, συμπεριλαμβανομένων €800 εκατ. ήδη δεσμευμένης τραπεζικής χρηματοδότησης και μετρητών.

Η Enel Romania είναι ένας βασικός ολοκληρωμένος ενεργειακός παίκτης στη χώρα με εκτεταμένο δίκτυο διανομής, σημαντική παρουσία στον τομέα της προμήθειας και μεγάλο χαρτοφυλάκιο ΑΠΕ, συμπεριλαμβανομένων 0,5GW περίπου λειτουργικής δυναμικότητας και πάνω από 5GW αιολικής και ηλιακής ενέργειας.

Κατά την άποψη της J.P. Morgan, η εξαγορά των περιουσιακών στοιχείων της Enel Romania είναι σύμφωνη με τη δηλωμένη στρατηγική της ΔΕΗ για επέκτασης εκτός Ελλάδας, αύξηση του μεριδίου αγοράς της στη ΝΑ Ευρώπη και επέκτασης τoy χαρτοφυλακίου παραγωγής ΑΠΕ (η συμφωνία προσθέτει πάνω από 5GW ΑΠΕ στη ΔΕΗ.

«Παρά την πολυπλοκότητα των κανονιστικών ρυθμίσεων στη Ρουμανία και τη σχέση της Enel με τη ρυθμιστική αρχή ιστορικά να είναι μάλλον δύσκολη, η στάση της διοίκησης είναι αρκετά εποικοδομητική, όπως αντικατοπτρίζεται στην καθοδηγούμενη ετήσια απόδοση EBITDA στα €300 εκατ. από τα περιουσιακά στοιχεία, ενώ μετά τη συναλλαγή, το καθαρό χρέος ως προς το δείκτη EBITDA αναμένεται να παραμείνει κάτω από το στόχο των 3,5 φορών.

Καθώς η συναλλαγή δεν έχει ακόμη ολοκληρωθεί, δεν την συμπεριλαμβάνουμε στην αποτίμηση της βασικής μας περίπτωσης για τον Όμιλο ΔΕΗ και αναμένουμε μια πιο ολοκληρωμένη ενημέρωση από τη ΔΕΗ κάποια στιγμή το τέταρτο τρίμηνο και με την επιφύλαξη επιτυχούς ολοκλήρωσης της συναλλαγής», εξηγεί η Antonova.

«Εν μέσω ενός ομαλοποιημένου σκηνικού αγοράς και πολιτικής, η μετοχή σημειώνει άνοδο +56% φέτος, ωστόσο βλέπουμε περιθώρια για περαιτέρω υπεραπόδοση.

Με τις αναμενόμενες επεκτάσεις δυναμικότητας ΑΠΕ στην Ελλάδα σε 5GW περίπου έως το 2027 (έναντι τρέχουσας κάτω του 1GW), προβλέπουμε ότι η ΔΕΗ θα επιτύχει κορυφαία αύξηση κερδών (2023-26 ετήσια αύξηση 40% έναντι μέσο όρο 5% των ολοκληρωμένων εταιρειών) με πρόσθετη άνοδο από την επιτυχή ολοκλήρωση της εξαγοράς περιουσιακών στοιχείων της Enel Romania ύψους €1,3 δισ. περίπου.

Τα (γεω)πολιτικά γεγονότα και τα γεγονότα της αγοράς της 2022 έχουν αποπροσανατολίσει τη ΔΕΗ από την αρχική στρατηγική της πορεία που είχε οριστεί το Νοέμβριο του 2021.

Η διοίκηση επανέλαβε τις σταθερές προθέσεις της να παροπλίσει τη παραγωγή μέσω του λιγνίτη, το οποίο θα βελτιώσει το μείγμα παραγωγής, ενώ οι ΑΠΕ παραμένουν στο στόχο των 5GW περίπου μέχρι το 2026/27», καταλήγει η Antonova.

Διαβάστε επίσης:

ΑΑΔΕ: Νέα ηλεκτρονικά ελεγκτικά «όπλα» για την αντιμετώπιση του λαθρεμπορίου

Τι γυρεύει η Moody’s στην Αθήνα – Ελπίδες για αναβάθμιση το Σεπτέμβριο

Άδωνις Γεωργιάδης στο Mononews – Έκδοση συντάξεων μέσω Skype

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κωνσταντίνος Κυρανάκης: Σε δημόσια διαβούλευση το νομοσχέδιο για τον εκσυγχρονισμό και την αναβάθμιση των μεταφορών

- Τραμπ για Όρμπαν: «Δεν θα αφήσει ποτέ τον λαό της Ουγγαρίας»

- Πανελλήνια Ομοσπονδία Ενώσεων Προσωπικού Λιμενικού Σώματος προς «επαγγελματίες» προστάτες: Οι Λιμενικοί σώζουν ζωές – Στηρίζουμε τους συναδέλφους μας

- Τραμπ: Ζητά νέα, βελτιωμένη πυρηνική συμφωνία αντί της παράτασης της New START

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.