ΣΧΕΤΙΚΑ ΑΡΘΡΑ

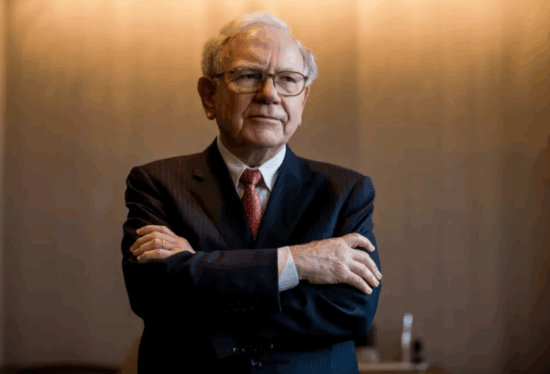

Τα «ψιλά» της συμφωνίας εξυγίανσης που υπέγραψε με την Premia Properties και τα οποία αφορούν κυρίως στην εξόφληση των πιστωτών, δημοσίευσε η οινοποιητική του Κώστα Μπουτάρη, σχεδόν 20 μέρες πριν συζητηθεί στο Πρωτοδικείο Βέροιας η επιχείρηση διάσωσης της εταιρείας.

Σύμφωνα με μερικά από τα βασικά σημεία της συμφωνίας εξυγίανσης, οι οφειλές των 27,5 εκατομμυρίων προς τις DoValue και Intrum, ως διαχειρίστριες των δανείων της Eurobank και της Sunrise Ι (διαδόχου της Πειραιώς) θα εξοφληθούν με ποσό 6,6 εκατ. ευρώ μέσω δύο καταβολών. Η DoValue θα λάβει επίσης 2,23 εκατ. για οφειλές 3,6 εκατομμυρίων της Eagle Issuer (διάδοχος της Εθνικής Τράπεζας) τις οποίες διαχειρίζεται

Οι οφειλές της οινοποιητικής προς το δημόσιο και τους ασφαλιστικούς φορείς θα ικανοποιηθούν κατά 49,8% και 56,4%, με ποσά 703 χιλ. και 172 χιλ. ευρώ αντίστοιχα.

Τα παραπάνω αφορούν τα δάνεια της μητρικής, Μπουτάρης και Υιός Holdings, ενώ αναφορικά με τα χρέη της Μπουτάρης Οινοποιητική ισχύουν τα εξής:

Οι συνολικές οφειλές 31 εκατομμυρίων προς τη Cepal Hellas, ως διαχειρίστρια των απαιτήσεων της Galaxy IV – διαδόχου της Alpha Bank –, της DoValue, διαχειρίστριας της Eurobank και της Intrum, διαχειρίστριας των δανείων που έχει μεταβιβάσει η Τράπεζα Πειραιώς στη Sunrise Ι θα εξοφληθούν με καταβολή 7,2 εκατομμυρίων ευρώ

Οι οφειλές της θυγατρικής της εισηγμένες προς το δημόσιο και τα ασφαλιστικά ταμεία θα ικανοποιηθούν κατά 18,2% και 18,6%, έναντι ποσών 1,6 εκατ. και 1,8 εκατομμυρίων, αντίστοιχα.

Οι υποχρεώσεις των μη ουσιωδών πιστωτών θα διαγραφούν κατά 95%, ενώ οι οφειλές προς πιστωτές που θεωρούνται απαραίτητοι για να συνεχίσει τη δραστηριότητά της η οινοποιητική θα διαγραφούν κατά 50% ή 1,04 εκατ. ευρώ.

Στις 11 Μαΐου κρίνεται η τύχη του deal από το Πρωτοδικείο

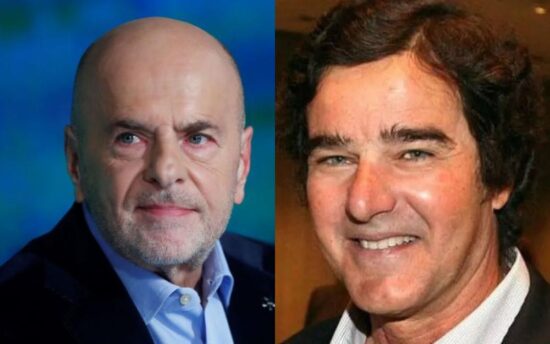

Αυτά είναι τα βασικά σημεία που ενέκριναν τη Μεγάλη Πέμπτη οι μέτοχοι της Μπουτάρης, αναμένοντας πλέον τη δικάσιμο της 11ης Μαΐου που θα ανάψει το καθοριστικό πράσινο φως για να προχωρήσει η συμφωνία με το βασικό μέτοχο της ΑΕΕΑΠ, Ελληνοσουηδό Ηλία Γεωργιάδη.

Η νέα εταιρεία που θα δημιουργηθεί θα αναλάβει εκτός των άλλων υποχρεώσεις 100 χιλ. ευρώ και θα καταβάλει περί τα 2,8 εκατομμύρια για τη μεταβίβαση ακινήτων και εξοπλισμού.

Όπως έχει γίνει ήδη γνωστό, η συμφωνία ρυθμίζει εν γένει υποχρεώσεις 74 εκατομμυρίων, εκ των οποίων 35 εκατ. τραπεζικών δανείων, 20 εκατ. χρέη προς το δημόσιο, 11 εκατ. υποχρεώσεις σε συνδεδεμένα μέρη και 7,5 εκατ. ευρώ σε τρίτους.

Η νέα εταιρεία θα συνδεθεί με την SSG Ελληνικά Οινοποιεία που ίδρυσε ο βασικός μέτοχος της Premia Properties, ενώ η Μπουτάρης θα δει την έξοδο του Χρηματιστηρίου, τέσσερα χρόνια αφότου η μετοχή της άρχισε να τελεί υπό καθεστώς αναστολής διαπραγμάτευσης.

Σύμφωνα με το «συντηρητικό» business plan της Μπουτάρης, εντός πενταετίας θα βελτιωθεί η μεικτή κερδοφορία κατά 40% και πλέον, το EBITDA θα αυξηθεί στο 18% του τζίρου, ενώ οι πωλήσεις κρασιού με το σήμα BOUTARI θα διπλασιαστούν.

Πρόκειται για τη δεύτερη προσπάθεια διάσωσης της εισηγμένης, η οποία το 2017 κι ενώ είχε λάβει τόσο την έγκριση των τεσσάρων πιστωτών, Eurobank, Τράπεζα Πειραιώς, Alpha Bank και Εθνικής Τράπεζας, όσο και του Πρωτοδικείου Βέροιας, έβαλε στο ιστορικό της ένα σχέδιο που ναυάγησε, αφού η καθυστερημένη πώληση της γαλλικής θυγατρικής, Millesime φρέναρε τη συμφωνία εξυγίανσης.

Διαβάστε επίσης:

Γιατί η Καίτη Κουτσολιούτσου και ο Κώστας Μπουτάρης δεν θέλουν να τελειώσει το lockdown

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κυριάκος Μητσοτάκης: Απόλυτη προτεραιότητα η ασφάλεια των Ελλήνων πολιτών στη Μέση Ανατολή

- Ιράν: Στοχοθέτησε αμερικανικές βάσεις σε Ιράκ και Κόλπο – Drones έπληξαν το λιμάνι Ντουκμ του Ομάν

- Πέθανε η αρχαιολόγος Λιάνα Παρλαμά

- Η εγγύτητα σε πυρηνικούς σταθμούς συνδέεται με αυξημένη θνησιμότητα από καρκίνο – Έρευνα του Χάρβαρντ με επικεφαλής Έλληνα καθηγητή

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.