ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στη δημοσιότητα έδωσε η Noval Property το ενημερωτικό δελτίο για τη Δημόσια Προσφορά στην Ελλάδα έως 17.388.025 νέων, κοινών, ονομαστικών, άυλων, με δικαίωμα ψήφου μετοχών της Εταιρείας, ονομαστικής αξίας €2,50.

Οι μετοχές θα εκδοθούν στο πλαίσιο της αύξησης του μετοχικού κεφαλαίου της Εταιρείας κατά ποσό έως €43.470.062,50 και θα εισαχθούν στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών.

Σημειώνεται πως μετά την ολοκλήρωση της Δημόσιας Προσφοράς, το μετοχικό κεφάλαιο της Εταιρείας θα προσαρμοσθεί περαιτέρω, καθώς θα προχωρήσει η μετατροπή σε κοινές, ονομαστικές άυλες μετά ψήφου μετοχές, των μετατρέψιμων ονομαστικών ομολογιών, ύψους 10,050 εκατ. ευρώ, που βρίσκονται στην κατοχή της Ευρωπαϊκής Τράπεζας Ανασυγκρότησης και Ανάπτυξης (EBRD).

Η μετατροπή θα πραγματοποιηθεί κατά την ίδια ημερομηνία με την πιστοποίηση καταβολής από το Δ.Σ. της Εταιρείας του ποσού της Αύξησης με αμέσως επόμενη απόφαση του Δ.Σ. της Εταιρείας, με την έκδοση 1.576.769 νέων κοινών, ονομαστικών, άυλων, με δικαίωμα ψήφου μετοχών ονομαστικής αξίας €2,50 εκάστη, σύμφωνα με τους όρους του ΜΟΔ, οι οποίες θα αναληφθούν στο σύνολό τους από την EBRD και δεν αποτελούν αντικείμενο της Δημόσιας Προσφοράς.

Το σύνολο των Μετοχών της Εταιρείας, δηλαδή έως 126.431.958 Μετοχές, θα εισαχθούν προς διαπραγμάτευση στη Ρυθμιζόμενη Αγορά του Χ.Α., δυνάμει της από 04.09.2023 απόφασης της έκτακτης αυτόκλητης γενικής συνέλευσης των μετόχων της Εταιρείας.

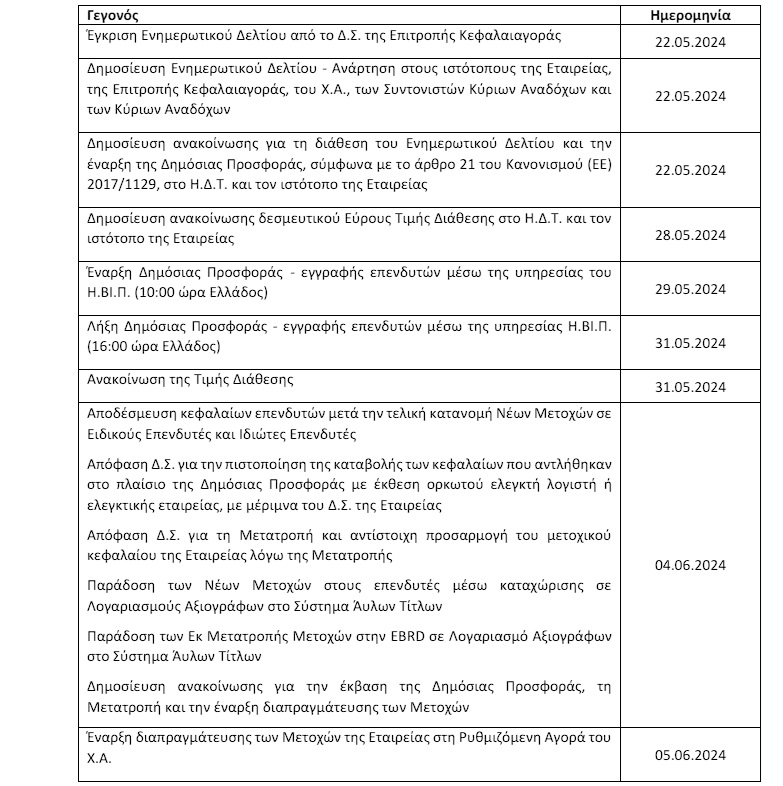

Το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Δημόσιας Προσφοράς και της Εισαγωγής του συνόλου των Μετοχών της Εταιρείας στη Ρυθμιζόμενη Αγορά του Χ.Α.:

Σημειώνεται ότι το ανωτέρω χρονοδιάγραμμα εξαρτάται από αρκετούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Στην περίπτωση αυτή θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση στο Η.Δ.Τ. και τον ιστότοπο της Εταιρείας.

Το Ενημερωτικό Δελτίο, όπως εγκρίθηκε από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς στις 22.05.2024, θα είναι διαθέσιμο αυθημερόν, σύμφωνα με το άρθρο 21, παρ. 2 του Κανονισμού (ΕΕ) 2017/1129, σε ηλεκτρονική μορφή, στις ακόλουθες ιστοσελίδες:

• της «Ελληνικά Χρηματιστήρια Α.Ε. – Χρηματιστήριο Αθηνών»: athexgroup.gr/el/web/guest/companiesnew-listings,

• της Εταιρείας: https://noval-property.com/ependytes/ipo-prospectus/,

των Συντονιστών Κύριων Αναδόχων:

• Εθνική Τράπεζα της Ελλάδος Α.Ε.: https://www.nbg.gr/el/footer/enimerwtika-deltia,

• Τράπεζα Eurobank Α.Ε.: https://www.eurobank.gr/el/omilos/enimerosi-ependuton/enimerotikadeltia/enimerotika-deltia-sumboulos-anadoxos-trapeza-eurobank-ergasias-ae,

• ΑΛΦΑ Τράπεζα Α.Ε.: https://www.alpha.gr/el/idiotes/ependuseis/xrimatistiriakesupiresies/Enimerotika-deltia,

• Τράπεζα Πειραιώς Α.Ε.: https://www.piraeusholdings.gr/novalipo,

και των Κύριων Αναδόχων:

• Optima bank Α.Ε.: https://www.optimabank.gr/business/investment-banking/enimerotika-pliroforiakadeltia,

• Ambrosia Capital Hellas ΑΕΠΕΥ: https://ambrosiacapital.gr/noval/,

• AXIA Ventures Group Ltd: https://www.axiavg.gr/prospectus/,

• BETA Χρηματιστηριακή ΑΕΠΕΥ: https://betasecurities.com/wp-content/uploads/2024/05/novalnewsletter.pdf ,

• Euroxx Χρηματιστηριακή ΑΕΠΕΥ: https://www.euroxx.gr/gr/content/article/npr,

• Παντελάκης Χρηματιστηριακή ΑΕΠΕΥ: https://www.pantelakis.gr/pantelakis/services/noval.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΑΒΑΞ: Τα επόμενα ορόσημα στη Γραμμή 4 του Μετρό – Μπλοκαρισμένος παραμένει ο σταθμός «Ευαγγελισμός»

- Στα χέρια ΤΕΡΝΑ – ΜΕΤΚΑ η ανάπλαση του Φαληρικού Όρμου – Σύμβαση 300 εκατ. ευρώ

- H super Eurobank και το θολό story της Alpha, το ράλι της ΕΥΔΑΠ, o Paulson και ο Εξάρχου, τo shopping της Αγγελικούση, το placement του Σίψα, o Greg και οι 15 βουλευτές, o Μαργώνης της Παπαστράτος στο My Story και ποιος επιχειρηματίας «αποθεώνει» Τσίπρα!!

- Διονύσης Θεοδωράτος: Απαιτείται συλλογική προσπάθεια και τρεις προϋποθέσεις για την ηλεκτροδότηση των ακτοπλοϊκών πλοίων στα λιμάνια

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.