ΣΧΕΤΙΚΑ ΑΡΘΡΑ

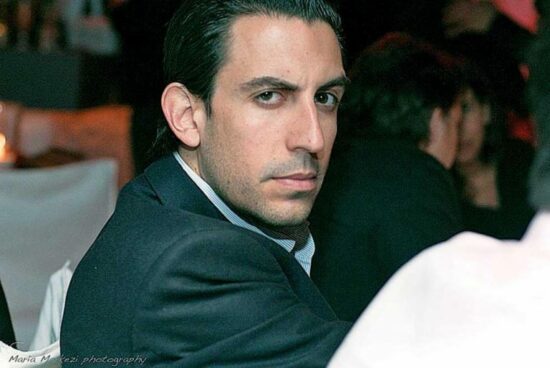

Ζητούσε 50 εκατ. ευρώ και οι επενδυτές του έδωσαν 124 εκατ. ευρώ. Με μια άνευ προηγουμένου επιτυχία ολοκληρώθηκε η δημόσια προσφορά για το 5ετές κοινό ομόλογο της “Συστήματα Sunlight” (βασικός μέτοχος o κ. Πάνος Γερμανός). Σύμφωνα με ανακοίνωση, διατέθηκαν συνολικά 50.000 κοινές ανώνυμες ομολογίες της εταιρείας με ονομαστική αξία €1.000 εκάστη με συνέπεια την άντληση κεφαλαίων ύψους 50.000.000 ευρώ.

Η συνολική ζήτηση, που εκδηλώθηκε εντός του εύρους απόδοσης από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά, ανήλθε σε 124,416 εκατ. ευρώ -υπερδιπλάσια του στόχου της εταιρείας.

Η τελική απόδοση των ομολογιών ορίστηκε σε 4,25%, το επιτόκιο των ομολογιών σε 4,25% και η τιμή διάθεσης των ομολογιών σε 1.000 ευρώ εκάστη, ήτοι 100% της ονομαστικής αξίας της.

Η διαδικασία πραγματοποιήθηκε μέσω της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αξιών και το σχήμα των συντονιστών της δημόσιας προσφοράς (Alpha Bank, Eurobank και Euroxx Χρηματιστηριακή) και του συμβούλου της έκδοσης (Euroxx Χρηματιστηριακή) έγινε αποδέκτης ισχυρού επενδυτικού ενδιαφέροντος από έλληνες και ξένους επενδυτές.

Υπενθυμίζεται ότι οι ομολογίες που θα εκδοθούν Θα καταχωρηθούν στο ΣΑΤ και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Οργανωμένης Αγοράς του Χρηματιστηρίου. Συνολικά θα εκδοθούν προς διαπραγμάτευση στην κατηγορία τίτλων σταθερού εισοδήματος της Οργανωμένης Αγορά του Χ.Α. έως 50.000 κοινές ομολογίες, ονομαστικής αξίας 1.000 ευρώ και συνολικού ποσού έως 50.000.000 ευρώ. Ποσοστό τουλάχιστον 30% των oμολογιών θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και το υπόλοιπο 70% των oμολογιών θα κατανεμηθεί μεταξύ των Ειδικών Επενδυτών και των Ιδιωτών Επενδυτών.

Σύμφωνα με το ενημερωτικό δελτίο και την παρουσίαση της εταιρείας, από τα κεφάλαια που θα συγκεντρωθούν θα επιμεριστούν:

*27 εκατ. για την αποπληρωμή μέρους υφιστάμενου βραχυπρόθεσμου

και μακροπρόθεσμου τραπεζικού δανεισμού της Εταιρείας, εντός του 2017

*3 εκατ. θα διατεθούν κατά την περίοδο 2017-2019, για την ενίσχυση της εμπορικής παρουσίας της Εταιρείας στο εξωτερικό. Θα ιδρυθούν δύο θυγατρικές εταιρείες (service hubs) με αντικείμενο τη συναρμολόγηση μπαταριών, την υποστήριξη μεταπώλησης (after sales), τη συλλογή συσσωρευτών κλπ.

*7 εκατ. θα διατεθούν για αγορά μηχανολογικού εξοπλισμού με στόχο τη λελογισμένη αύξηση της παραγωγικής δυναμικότητας, τη μείωση του κόστους παραγωγής, τη διεύρυνση της προσφερόμενης γκάμας προϊόντων και την εν γένει την ενίσχυση της ανταγωνιστικής θέσης της Εταιρείας στις αγορές του εξωτερικού

*8 εκατ. θα διατεθούν για τη χρηματοδότηση αναγκών σε κεφάλαιο κίνησης

*5 εκατ. θα διατεθούν, εντός του 2017, για τη συμμετοχή της Εταιρείας στην αύξηση μετοχικού κεφαλαίου της θυγατρικής εταιρείας SUNLIGHT Recycling A.E., με σκοπό τη μερική μείωση του δανεισμού της, τη βελτίωση των δεικτών μόχλευσης και τη σταδιακή ενίσχυση της κερδοφορίας της”.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αποκάλυψη: Γιατί ο Λαμότ προσέφυγε κατά της Λένας Οικονομίδη – Το διαζύγιο εκατομμυρίων, το προγαμιαίο συμβόλαιο και οι κατηγορίες για απόκρυψη περιουσίας

- Πληροφορική: Συνωστισμός για έργα Άμυνας €60 εκατ.

- Μητσοτάκης χωρίς αυτοδυναμία, Ανδρουλάκης χωρίς αφήγημα, Τσίπρας χωρίς ταυτότητα

- Α. Κοτταράς (ΣΤΑΣΥ) στο mononews: Πρόκληση η άμεση υλοποίηση όλων των έργων σε μετρό, τραμ και ηλεκτρικό

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.