ΣΧΕΤΙΚΑ ΑΡΘΡΑ

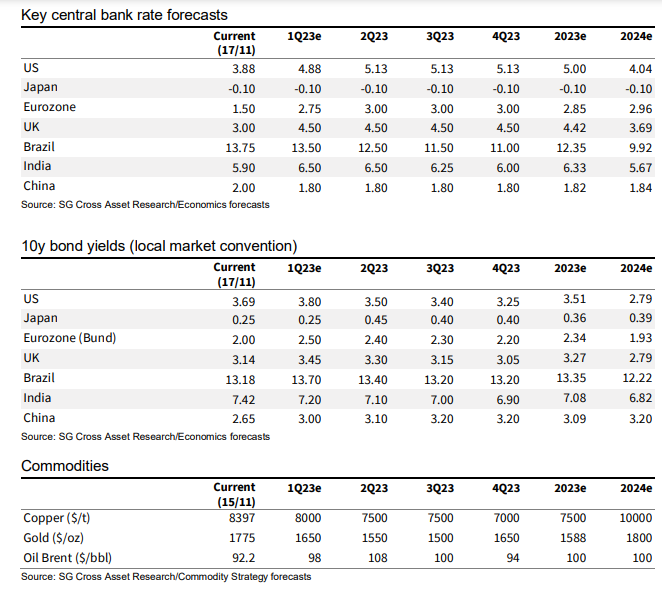

«Το 2023 αναμένεται να είναι ένα έτος κατά το οποίο η πραγματική οικονομία θα επιδεινωθεί σε ήπια ύφεση, οι νομισματικές συνθήκες θα σταματήσουν σταδιακά να συσφίγγονται, ενώ ο συστημικός κίνδυνος θα αυξηθεί: όλα αυτά τα χαρακτηριστικά συνεπάγονται την ανάγκη να γίνουν σημαντικές αλλαγές στη δομή του χαρτοφυλακίου», εξηγεί η Société Générale στην ετήσια στρατηγική της για το 2023, υπό την ομάδα του Alain Bokobza.

«Εν ολίγοις, αυτό το σενάριο φαίνεται καλύτερο για όλους τους τύπους ομολόγων, από τα κρατικά έως τα εταιρικά, παρά για τις μετοχές και ορισμένα εμπορεύματα.

Συνολικά, η αναμενόμενη απόδοση θα πρέπει να είναι πιο θετική από ότι το 2022, με ιδιαίτερη έμφαση στα κρατικά ομόλογα, τις αναδυόμενες αγορές (EM) και τα εταιρικά ομόλογα. Η αμερικανική τεχνολογία παραμένει σε κίνδυνο και τα κινεζικά περιουσιακά στοιχεία δεν εμπνέουν», συμπεραίνει ο Bokobza.

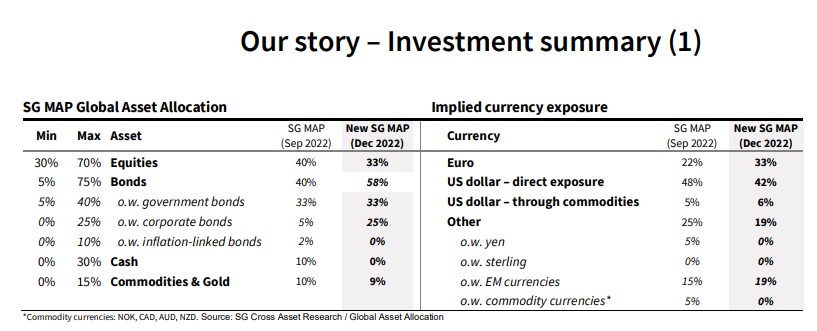

«Συνολικά, προτείνουμε ένα πολύ ισορροπημένο χαρτοφυλάκιο, με 33% μετοχές (-7 μονάδες), 33% κρατικά ομόλογα (-10 μονάδες στο 15% για τα κρατικά ομόλογα των ΗΠΑ, +9 μονάδες στο 14% για τα ομόλογα των EM) και 34% ένα μείγμα από εταιρικά ομόλογα (+20 μονάδες στο 25%) και εμπορεύματα (-1 στο 9%)- ενώ τα μετρητά πέφτουν στο μηδέν (-10 μονάδες)», εξηγεί η ομάδα στρατηγικής της γαλλικής τράπεζας.

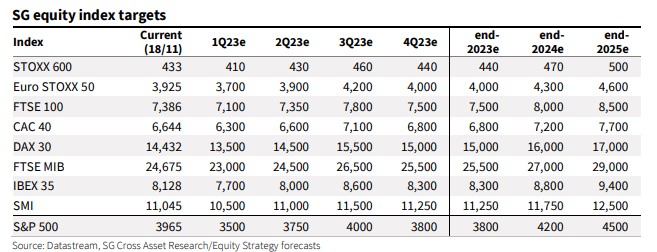

«Αναμένουμε αρκετές στροφές το 2023, οι οποίες πιθανότατα θα ανοίξουν νέα κεφάλαια στην ιστορία της αγοράς. Ο εντοπισμός της σωστής ακολουθίας θα είναι σημαντικός, με το Ηνωμένο Βασίλειο, τις περισσότερες αναπτυγμένες αγορές και τις ΗΠΑ να έχουν την πρωτοκαθεδρία, ενώ η ευρωζώνη, η Ιαπωνία, η Κίνα και οι περισσότερες συνοριακές αγορές είναι πιθανό να υστερούν», εξηγεί η SG.

«Πιστεύουμε ότι η σαφής προοπτική μιας επικείμενης στροφής της Fed προσφέρει την ευκαιρία να αυξήσουμε τις πιστώσεις φθηνής ποιότητας και να επανατοποθετήσουμε έντονα τη στρατηγική μας προς τα φθηνά περιουσιακά στοιχεία των αναδυόμενων αγορών από τα μη αντισταθμισμένα ομόλογα σε τοπικό νόμισμα έως τις ασιατικές μετοχές (κυρίως) εκτός Κίνας», δηλώνει ο Bokobza.

Από πλευράς νομισμάτων, συνεχίζει να μειώνει σταδιακά τη στάθμιση του δολαρίου ΗΠΑ (άλλες πέντε μονάδες στο 48%), αλλά λαμβάνει νέες θέσεις στα νομίσματα των οικονομιών της Ευρώπης (+4 μονάδες στο 19%), συμπεριλαμβανομένης της αναδυόμενης Ευρώπης. Προτιμάμε το ευρώ έναντι του γεν και δεν έχουμε καμία έκθεση στη στερλίνα.

Οι επτά βασικές προτάσεις της γαλλικής τράπεζας

Βασική πρόταση 1: Πάρτε τα ρίσκα αν οι κεντρικές τράπεζες αλλάξουν πολιτική νωρίτερα σε ΗΒ και ΗΠΑ και επιλέξτε:

– Μακράς διάρκειας αμερικανικά ομόλογα και βρετανικά gilts

– Απότομη κλίση της καμπύλης αποδόσεων των ΗΠΑ στα 5ετή και 30ετή ομόλογα (5s30s)

– Μείνετε μακριά από την αμερικανική τεχνολογία, κερδοσκοπική ανάπτυξη

Κίνδυνος: ακόμη ισχυρότερος πληθωρισμός μισθών και υπηρεσιών που αναιρεί την πτώση του πληθωρισμού αγαθών.

Βασική πρόταση 2: Πάρτε τα ρίσκα αν οι κεντρικές τράπεζες αλλάξουν πολιτική νωρίτερα στις αναδυόμενες αγορές και επιλέξτε:

– Ομόλογα σε τοπικό νόμισμα των ΕΜ: Νότια Αφρική, Πολωνία, Κορέα, Ινδία

– Μετοχές των ΕΜ, υπερεπενδεδυμένες στην Ασία

– Προτιμήστε μετοχές εκτός Κίνας εντός των ΕΜ

Κίνδυνος: έντονη άνοδος του δολαρίου ΗΠΑ λόγω γεωπολιτικού κινδύνου από Κίνα-Ταϊβάν.

Βασική πρόταση 3: Πιστωτική ποιότητα: αναβάθμιση

– Ομόλογα επενδυτικής βαθμίδας των ΗΠΑ και του ευρώ

– Υπερεπενδεδυμένη θέση σε ομόλογα αξιολόγησης Α, υποεπενδεδυμένη σε ομόλογα BBB

– Υπερεπενδεδυμένες θέσεις σε τράπεζες και επιχειρήσεις κοινής ωφέλειας σε ευρώ, υποεπενδεδυμένες θέσεις σε κυκλικές επιχειρήσεις και ακίνητη περιουσία

Κίνδυνος: υψηλότερα ποσοστά αθέτησης εάν παραταθεί ο κύκλος αύξησης των επιτοκίων της κεντρικής τράπεζας και τα επιτόκια δεν μειωθούν το 2024

Βασική πρόταση 4: Η αρχή του τέλους για την άνοδο στο δολάριο

– Long θέση σε EUR

– Long θέση σε NZD, AUD

– Long θεση σε CEEMEA (TRY, HUF, CZK, PLN)

Κίνδυνος: Ευρωπαϊκός γεωπολιτικός κίνδυνος και παράταση του κύκλου αύξησης της Fed στο 2ο εξάμηνο του 2023.

Βασική πρόταση 5: Φθηνά περιουσιακά στοιχεία που επωφελούνται από την πρώιμη ανάκαμψη

– Long θέσεις για μετοχές Ιαπωνίας, πλήρως αντισταθμισμένες

– Long θέσεις για Ταϊβάν και κορεατικές μετοχές

– Long θέσεις σε προθεσμιακά συμβόλαια στον δείκτη Euro Stoxx 50 Dec24 και Dec25 μερισμάτων

– Long θέσεις για μετοχές της Ασίας

Κίνδυνος: πρόωρη και βαθύτερη ύφεση στις ΗΠΑ.

Βασική πρόταση 6: Πράσινα χαρτοφυλάκια και αντίστροφη παγκοσμιοποίηση

– Πράσινοι δείκτες μετοχών

– Επενδύστε σε μετοχές ‘χωρίς άνθρακα’: Μακροπρόθεσμες παγκόσμιες πυρηνικές μετοχές

– Αμερικανικές μετοχές με θεματική ανασυγκρότηση

Κίνδυνος: βραδύτερη μετάβαση στην ενεργειακή μετάβαση και αυξανόμενη πίεση κόστους λόγω του πράσινου πληθωρισμού.

Βασική πρόταση 7: Προστασία από συστημικό κίνδυνο

– Long θέσεις σε χρυσό και ελβετικό φράγκο (CHF)

– Long θέσεις σε μετοχές ΗΠΑ με ισχυρούς ισολογισμούς, short θέσεις στο δείκτη Russell 2000

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΕΛΣΤΑΤ: Μείωση 4,1% σημείωσαν οι πωλήσεις των αυτοκινήτων στη χώρα τον Ιανουάριο φέτος

- Μαρινάκης: Η πραγματική Κωνσταντοπούλου είναι αυτή, που λένε οι υπάλληλοι της Βουλής

- Μήνυμα Μητσοτάκη για την εξάρθρωση κυκλωμάτων από ΑΑΔΕ και ΕΛΑΣ: Η «Νομιμότητα Παντού» μετατρέπεται σε πράξη

- Ο Τσίπρας απάντησε στον Στουρνάρα: Μια τρίτη θητεία αξίζει κάθε κόπο

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.