ΣΧΕΤΙΚΑ ΑΡΘΡΑ

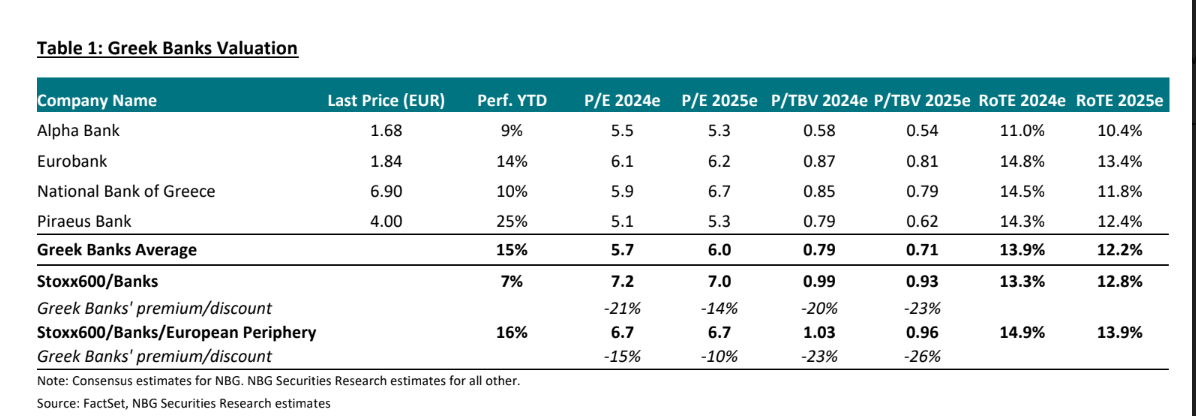

Η NBG Securities και ο Αλέξανδρος Παπαγεωργίου εκτιμούν ότι οι ελληνικές τράπεζες παρουσίασαν συνολικά ένα ισχυρό τέταρτο τρίμηνο πέρυσι με βελτιωμένες τάσεις στον πυρήνα των βασικών κερδών.

Τα ισχυρά βασικά κέρδη προ προβλέψεων (Core PPI) αντανακλούν κυρίως

α) το όφελος από τις αυξήσεις των επιτοκίων της ΕΚΤ, οι οποίες αντιστάθμισαν τη μείωση του καθαρού εσόδου από τόκους (NII) λόγω του τερματισμού του προνομιακού επιτοκίου TLTRO κατά 50 μ.β.,

β) την επέκταση του δανειακού χαρτοφυλακίου με νέες εκταμιεύσεις άνω των 8,3 δισ. ευρώ σωρευτικά και

γ) τη βελτιωμένη δημιουργία εσόδων από αμοιβές, λόγω του υψηλότερου όγκου εργασιών.

Οι τάσεις αυτές αντιστάθμισαν την αύξηση των λειτουργικών εξόδων (OpEx) και των προβλέψεων. Επιπλέον, η ποιότητα των στοιχείων ενεργητικού συνέχισε να βελτιώνεται, με τον μέσο δείκτη μη εξυπηρετούμενων δανείων (NPEs) να μειώνεται κατά 113 μ.β. τριμηνιαίως, χάρη σε οργανικές δράσεις καθώς και σε πωλήσεις NPEs.

Οι ελληνικές τράπεζες διατήρησαν τα ισχυρά κεφάλαιά τους και την άφθονη ρευστότητά τους, η οποία μπορεί να συνεχίσει να επενδύεται σε περιουσιακά στοιχεία με υψηλότερες αποδόσεις.

Τέλος, και οι τέσσερις τράπεζες καθοδήγησαν για διανομή μερίσματος από τα κέρδη του 2023, με την επιφύλαξη της έγκρισης του SSM, για πρώτη φορά μετά από 10 και πλέον χρόνια.

Alpha Bank

Η Alpha Bank ανακοίνωσε το τέταρτο τρίμηνο Core PPI ύψους 353 εκατ. ευρώ (+3,6% τριμηνιαίως), επωφελούμενη από τα υψηλότερα επιτόκια, τον όγκο δανείων, την αυξημένη συνεισφορά των τίτλων και τη μείωση των Opex, αντισταθμίζοντας το υψηλότερο κόστος χρηματοδότησης από την ΕΚΤ και το υψηλότερο κόστος καταθέσεων.

Στην τελική γραμμή, η Alpha ανακοίνωσε κέρδη από συνεχιζόμενες δραστηριότητες ύψους 196 εκατ. ευρώ έναντι 190 εκατ. ευρώ το τρίτο τρίμηνο, μετά την επαναταξινόμηση της ρουμανικής δραστηριότητας ως κατεχόμενης προς πώληση (HFS).

Τα μη εξυπηρετούμενα ανοίγματα μειώθηκαν κατά 625 εκατ. ευρώ σε τριμηνιαία βάση σε 2,2 δισ. ευρώ, λόγω της αναταξινόμησης σε HFS χαρτοφυλακίων μη εξυπηρετούμενων ανοιγμάτων που σχετίζονται κυρίως με τη συναλλαγή “Gaia” συνολικού ύψους 0,5 δισ. ευρώ.

Ο δείκτης NPEs συρρικνώθηκε στο 6,0%, μειωμένος κατά 114 μ.β. σε σχέση με το τρίτο τρίμηνο, ενώ η κάλυψη των NPEs διαμορφώθηκε στο 45,0%, αυξημένη κατά 4,2% τριμηνιαίως.

Η κεφαλαιακή θέση της Alpha Bank ενισχύθηκε το τέταρτο τρίμηνο, με τον δείκτη βασικών εποπτικών κεφαλαίων (FL CET1) να διαμορφώνεται σε 14,6%, έναντι 13,9% το τρίτο τρίμηνο του 23, ενώ ο δείκτης συνολικών κεφαλαίων διαμορφώθηκε σε 19,1% το τέταρτο τρίμηνο έναντι 18,2% το τρίτο τρίμηνο.

Η διοίκηση προσδιόρισε για το 2023 το μέρισμα στο 20% των καθαρών κερδών, που αντιστοιχεί σε 0,05 ευρώ/μετοχή.

Eurobank

Η Eurobank ανακοίνωσε Core PPI ύψους 484 εκατ. ευρώ (+4,8% σε τριμηνιαία βάση), χάρη στα δάνεια, τα ομόλογα, τα παράγωγα προϊόντα και τις διεθνείς δραστηριότητες.

Το τελικό αποτέλεσμα διαμορφώθηκε στα 340 εκατ. ευρώ (+6,9% τριμηνιαίως) προ έκτακτων αποτελεσμάτων, καθώς τα αυξημένα NII και οι υψηλότερες προμήθειες συνδυάστηκαν με αυξημένα έσοδα από συναλλαγές και λοιπά έσοδα και σταθερά OpEx. Τα ακαθάριστα δάνεια διευρύνθηκαν κατά 550 εκατ. ευρώ τριμηνιαίως σε 42,8 δισ. ευρώ το τέταρτο τρίμηνο.

Τα μη εξυπηρετούμενα ανοίγματα μειώθηκαν κατά 541 εκατ. ευρώ τριμηνιαίως σε 1,5 δισ. ευρώ το τέταρτο τρίμηνο. Ο δείκτης μη εξυπηρετούμενων ανοιγμάτων μειώθηκε σε 3,5% από 4,9% το τρίτο τρίμηνο και 5,2% το τέταρτο τρίμηνο.

Η κεφαλαιακή θέση της Eurobank ενισχύθηκε με συνολικό δείκτη κεφαλαιακής επάρκειας (CAD) σε 20,2% και τον δείκτη FL CET1 σε 17,0%, αυξημένο κατά 117 μ.β. και 177 μ.β. σε ετήσια βάση αντίστοιχα. Η διοίκηση έδωσε κατευθυντήριες γραμμές για μέρισμα 2023 ύψους 0,09 ευρώ ανά μετοχή, που αντιστοιχεί σε δείκτη διανομής περίπου 29%.

Εθνική Τράπεζα

Η Εθνική Τράπεζα σημείωσε Core PPI ύψους 499 εκατ. ευρώ (+3,7% τριμηνιαίως), καθώς τα υψηλότερα μέσα βασικά επιτόκια, συμπληρωμένα από τη σταθερή εγχώρια επέκταση δανείων κατά +0,8 δισ. ευρώ το τρίμηνο, απορρόφησαν με άνεση μια μικρή αύξηση του κόστους καταθέσεων και χονδρικής χρηματοδότησης και των αυξήσεων των λειτουργικών δαπανών (OpEx). Τα κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες διαμορφώθηκαν σε 375 εκατ. ευρώ (+6,3% τριμηνιαίως).

Το απόθεμα μη εξυπηρετούμενων ανοιγμάτων αυξήθηκε κατά 35 εκατ. τριμηνιαίως σε 1,3 δισ. ευρώ παραμένοντας σαφώς εντός των κατευθυντήριων οδηγιών, με τις αθετήσεις και τις επαναλήψεις να αντισταθμίζονται από τις θεραπεύσεις σε μεγάλο βαθμό στον τομέα της λιανικής.

Ο δείκτης NPEs παρέμεινε αμετάβλητος τριμηνιαίως στο 3,7% και η κάλυψη μειώθηκε στο 87,5% (έναντι 93,1% το 3ο τρίμηνο του 23). Ο δείκτης FL CET1 μειώθηκε κατά 0,1% τριμηνιαίως σε 17,9%, συμπεριλαμβανομένης πρόβλεψης μερίσματος 90 μ.β. για διανομή 30%. Ο δείκτης συνολικών ιδίων κεφαλαίων (CAD) ανήλθε σε 20,2%. Η διοίκηση προσδιόρισε για το 2023 μέρισμα 25% – 30% των καθαρών κερδών, που αντιστοιχεί σε 0,10-0,12 ευρώ/μετοχή.

Τράπεζα Πειραιώς

Η Τράπεζα Πειραιώς κατέγραψε Core PPI ύψους 484 εκατ. ευρώ (+1,5% τριμηνιαίως), υποστηριζόμενο κυρίως από τα υψηλότερα επιτόκια στο χαρτοφυλάκιο δανείων και ομολόγων, τα οποία αντιστάθμισαν το υψηλότερο κόστος καταθέσεων και το υψηλότερο OpEx που επιβαρύνθηκε από εφάπαξ έξοδα που σχετίζονται με το Πρόγραμμα Εθελούσιας Εξόδου (VES), δεδουλευμένα για επαναγορά μετοχών που δαπανήθηκαν για τη διατήρηση ταλέντων, καθώς και επιδότηση σε χαμηλά αμειβόμενους υπαλλήλους.

Τα καθαρά κέρδη από συνεχιζόμενες δραστηριότητες διαμορφώθηκαν σε 211 εκατ. ευρώ (-23,8% τριμηνιαίως), επηρεασμένα επίσης από ζημιές απομείωσης ύψους 52 εκατ. ευρώ, που σχετίζονται κυρίως με προβλέψεις σχετικά με την ταξινόμηση ενός χαρτοφυλακίου μη εξυπηρετούμενων ανοιγμάτων ύψους 0,3 δισ. ευρώ ως κατεχόμενου προς πώληση τον Δεκέμβριο πέρυσι.

Τα NPEs μειώθηκαν κατά 716 εκατ. σε τριμηνιαία βάση, πέφτοντας σε 1,3 δισ. ευρώ λόγω της επιτάχυνσης των συναλλαγών εξυγίανσης NPEs, καθώς και των θετικών αποτελεσμάτων από την οργανική προσπάθεια. Κατά συνέπεια, ο δείκτης NPEs μειώθηκε σε 3,5% έναντι 5,5% το τρίτο τρίμηνο.

Ο δείκτης FL CET1 της Τράπεζας Πειραιώς έφτασε στο επίπεδο του 13,2%, κυρίως λόγω της οργανικής δημιουργίας κεφαλαίων. Ο συνολικός δείκτης πλήρως επιβαρυμένου CAD διαμορφώθηκε στο 18,3%, άνετα πάνω από τις κεφαλαιακές απαιτήσεις, καθώς και τις εποπτικές οδηγίες. Η διοίκηση έδωσε κατευθυντήριες γραμμές για μέρισμα 2023 ύψους 0,05 ευρώ/μετοχή, που αντιστοιχεί σε δείκτη διανομής περίπου 10%.

Διαβάστε επίσης

UBS: Γιατί οι μακροοικονομικές προοπτικές στην Ελλάδα διατηρούνται θετικές

Πειραιώς: Πόσο αυξήθηκε η επιδραστικότητα της μετοχής στους χρηματιστηριακούς Δείκτες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η Ντρου Μπάριμορ σπάει πιάτα και φωνάζει «Ώπα!» μέσα σε κρουαζιερόπλοιο (video)

- Ντόναλντ Τραμπ για την αύξηση των δασμών στην Ελβετία: «Δεν μου άρεσε ο τρόπος που μου μίλησαν»

- ΒΕΑ: Μόνιμη παθογένεια οι διακοπές ρεύματος – Απαιτούνται θεσμικές λύσεις τώρα

- Μελέτη Alpha Bank: Η στεγαστική κρίση, ο σφυγμός της αγοράς και το «ελληνικό παράδοξο»

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.