ΣΧΕΤΙΚΑ ΑΡΘΡΑ

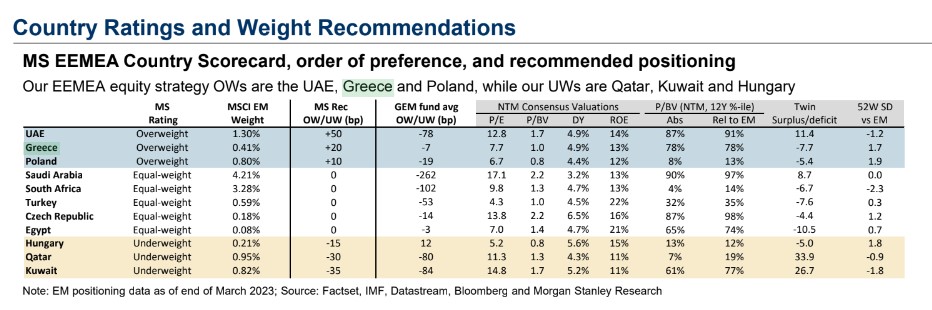

Η Morgan Stanley στη στρατηγική της για τις αναδυόμενες χώρες στις περιοχές της Ευρώπης, Μέσης Ανατολής και Αφρικής (EEMEA) τοποθετεί την Ελλάδα στις overweight επιλογές της και για την περιοχή της αναδυόμενης Ευρώπης (Εmerging Europe) είναι η κορυφαία επιλογή.

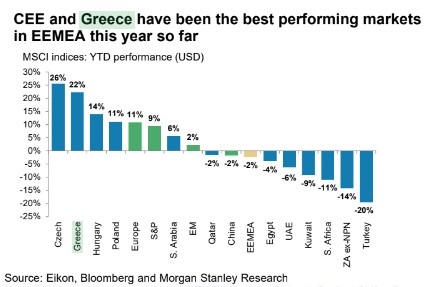

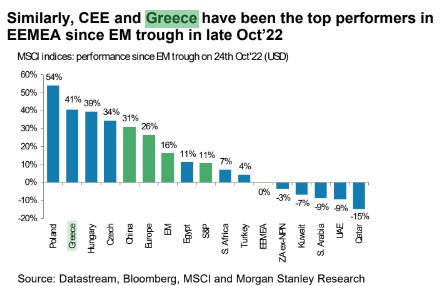

Οι αγορές της Κεντρικής και Ανατολικής Ευρώπης και της Ελλάδας έχουν τις καλύτερες επιδόσεις στην περιοχή ΕΕΜΕΑ φέτος μέχρι στιγμής. Παρομοίως, η Κεντρική και Ανατολική Ευρώπη και η Ελλάδα είναι οι αγορές με τις καλύτερες επιδόσεις στην ΕΕΜΕΑ από το κατώτατο σημείο των αγορών στα τέλη Οκτωβρίου του 2022.

Η αμερικανική επενδυτική τράπεζα εξηγεί ότι το μέγεθος των κεφαλαίων του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF) στην Ελλάδα είναι υψηλό, τόσο σε ευρωπαϊκό όσο και σε αναδυόμενο ευρωπαϊκό πλαίσιο. Η Ελλάδα έχει λάβει μέχρι στιγμής συνολικά 11 δισ. ευρώ στο πλαίσιο του Ταμείου, εκ των οποίων 5,75 δισ. ευρώ σε δάνεια και 5,34 δισ. ευρώ σε επιχορηγήσεις.

Οι άμεσες ξένες επενδύσεις έφθασαν σε επίπεδο ρεκόρ το 2022, με τις επενδύσεις στη μεταποίηση και τα ακίνητα να αυξάνονται επίσης με ταχείς ρυθμούς. Σύμφωνα με τις εκτιμήσεις του ΔΝΤ, η Ελλάδα αναμένεται να επιτύχει την τρίτη υψηλότερη αύξηση του πραγματικού ΑΕΠ το 2023 εντός της ζώνης του ευρώ.

Η Μorgan Stanley μελετά τον τρόπο με τον οποίο συμπεριφέρονται οι μετοχικές αγορές και οι αποδόσεις τους πριν και μετά από τις αναβαθμίσεις σε επενδυτική βαθμίδα (IG). Οι μετοχικές αγορές τείνουν να υπεραποδίδουν κατά 22% κατά μέσο όρο 8 μήνες πριν από την πρώτη αναβάθμιση σε επενδυτική βαθμίδα. Το σημείο εκκίνησης της αποτίμησης έχει σημασία, καθώς οι αγορές που διαπραγματεύονταν δείκτες αποτίμησης σε όρους Ρ/E των επόμενων 12 μηνών (ΝΤΜ) χαμηλότερα των 10 φορών, στην αρχή του ράλι, απέδωσαν τις υψηλότερες αποδόσεις.

Οι εκτιμήσεις για τα κέρδη και τις αποτιμήσεις

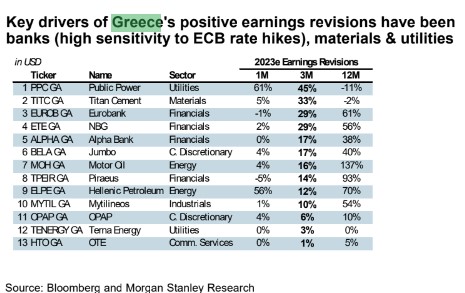

Μετά από ένα βραχυπρόθεσμο sell-off, η Ελλάδα ανέκαμψε έναντι των αναδυόμενων αγορών (EM) και άρχισε να ανακτά τις απώλειές της έναντι της Ευρώπης και της Κεντρικής και Ανατολικής Ευρώπης αυτόν τον μήνα. Οι τάσεις των κερδών της Ελλάδας συνεχίζουν να ξεπερνούν εκείνες των EM, της Ευρώπης και της Κεντρικής και Ανατολικής Ευρώπης. Σε απόλυτους όρους, οι συνολικές εκτιμήσεις των κερδών της Ελλάδας για το 2023 και το 2024 βρίσκονται σε ανοδική πορεία. Βασικοί παράγοντες των θετικών αναθεωρήσεων των κερδών της Ελλάδας ήταν οι τράπεζες (υψηλή ευαισθησία στις αυξήσεις των επιτοκίων της ΕΚΤ), τα υλικά και οι επιχειρήσεις κοινής ωφέλειας.

Οι αποτιμήσεις στις ελληνικές μετοχές παραμένουν φθηνές. Η αξία των μετοχών είναι ακόμη πολύ υψηλή, αλλά η αποτίμηση των μετοχών είναι ακόμη πολύ χαμηλή. Με βάση τον δείκτη P/E, η Ελλάδα διαπραγματεύεται στις 7,7 φορές, εξακολουθώντας να βρίσκεται 1,1 τυπικές αποκλίσεις χαμηλότερα από το μακροπρόθεσμο μέσο όρο. Ο δείκτης της μερισματικής απόδοσης (DY) της Ελλάδας έχει απομακρυνθεί από την πρόσφατη κορύφωσή του και βρίσκεται τώρα στο 4,9% ή 1,4 τυπικές αποκλίσεις υψηλότερα από το μέσο όρο του. Ο δείκτης P/BV της Ελλάδας είναι υψηλότερος έναντι του ιστορικού στη μία φορά, ο οποίος εξηγείται από την ταχεία ανάκαμψη της χώρας.

Οι εκπτώσεις αποτίμησης της Ελλάδας έναντι των αναδυόμενων οικονομιών και της Ευρώπης παραμένουν υψηλές, και είναι περίπου σύμφωνες με τις χώρες της Κεντρικής και Ανατολικής Ευρώπης, παρά τους χαμηλότερους ρυθμιστικούς κινδύνους. Η διαρθρωτικά υψηλή έκπτωση σε όρους P/BV της Ελλάδας έναντι της Ευρώπης (που οφείλεται στις τράπεζες) φαίνεται να περιορίζεται διαρθρωτικά.

Ειδικά για τις ελληνικές τράπεζες, η Morgan Stanley εκτιμά ότι επωφελούνται από τις αυξήσεις των επιτοκίων. Οι χρηματοπιστωτικές επιχειρήσεις αποτελούν το 38% του δείκτη MSCI Greece, ενώ οι αμυντικές καταναλωτικές επιχειρήσεις και οι τηλεπικοινωνίες αποτελούν άλλο ένα 34% του δείκτη. Οι ελληνικές τράπεζες έχουν δει σημαντική μείωση των NPEs, με όλες τις τράπεζες να επιτυγχάνουν μονοψήφιο δείκτη NPEs από το τέταρτο τρίμηνο του 2022. Οι ελληνικές μετοχές έχουν σημειώσει ισχυρές επιδόσεις σε ετήσια βάση και τα τεχνικά στοιχεία δείχνουν ότι βρίσκονται τώρα σε «υπεραγορασμένη» περιοχή, αν και λιγότερο από ότι ήταν πριν τρεις μήνες.

Τέλος, η αμερικανική τράπεζα επισημαίνει ότι τα επενδυτικά κεφάλαια των αναδυόμενων αγορών (GEM) παραμένουν ελαφρώς υπο-επενδεδυμένα στην Ελλάδα, παρά την αύξηση της έκθεσης σε απόλυτους όρους και κυρίως στις τραπεζικές μετοχές.

Διαβάστε επίσης:

Χρηματιστήριο: Aegean, ΟΠΑΠ και Quest υπεραποδίδουν

Εθνική Τράπεζα: Πώς είδαν τα αποτελέσματα οι ξένοι επενδυτικοί οίκοι

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΑΑΔΕ: Πλήρης ανανέωση του Taxisnet μέσα στο 2026 – Οι 11 λειτουργίες

- ΕΦΕΤ: Ανακαλεί γνωστά ζελεδάκια

- Χρηματιστήριο: Πώς συνδέεται το ασανσέρ στις τράπεζες με την ετυμηγορία του MSCI – Tι συμβαίνει σε Ευρώπη Holdings και Credia

- ΑΣΕΠ: Βγήκαν τα αποτελέσματα για τις 24 θέσεις στο Υπουργείο Περιβάλλοντος και Ενέργειας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.