ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι υπέροχες 15, οι φήμες για την ACAG, οι άγριες διαθέσεις σε Metlen και ΔΕΗ, το «φάντασμα» της Προοδευτικής, τι λέει η Αλεξία για την πώληση της Aea, η πίεση της Κίμπερλι και οι νέες κινήσεις Λασκαρίδη, Μαρτίνου, Ιγγλέση

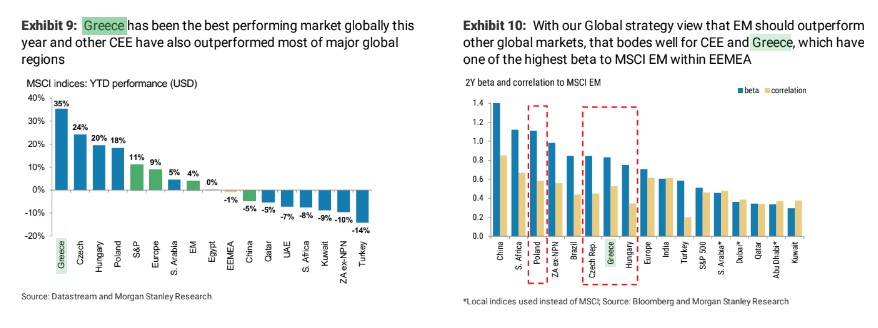

Η Ελλάδα είναι η αγορά μετοχών με τις καλύτερες επιδόσεις στον κόσμο φέτος και η ανάλυση δείχνει περαιτέρω περιθώρια υπεραπόδοσης, εξηγεί η Morgan Stanley.

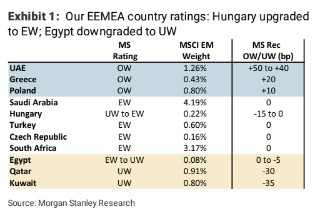

«Εμείς διατηρούμε τη σύσταση υπεραπόδοσης (overweight) για την Ελλάδα και την Πολωνία στην αναδυόμενη Ευρώπη και αναβαθμίζουμε την Ουγγαρία σε ίση απόδοση (equalweight)», εξηγεί η ομάδα ανάλυσης των μετοχικών αγορών και η Regiane Yamanari.

«Η Ελλάδα παραμένει η προτιμώμενη αγορά μας στην Ευρώπη, με τις καλύτερες επιδόσεις παγκοσμίως φέτος (+35%) και βλέπουμε πρόσθετους παράγοντες που υποστηρίζουν περαιτέρω την υπεραπόδοση: ισχυρά και ανθεκτικά μακροοικονομικά μεγέθη, πιθανή επενδυτική βαθμίδα (investment grade – IG), συμπίεση του σχετικού ασφαλίστρου κινδύνου σε σχέση με την Ευρώπη και τις ανεπτυγμένες αγορές», επισημαίνει η Morgan Stanley.

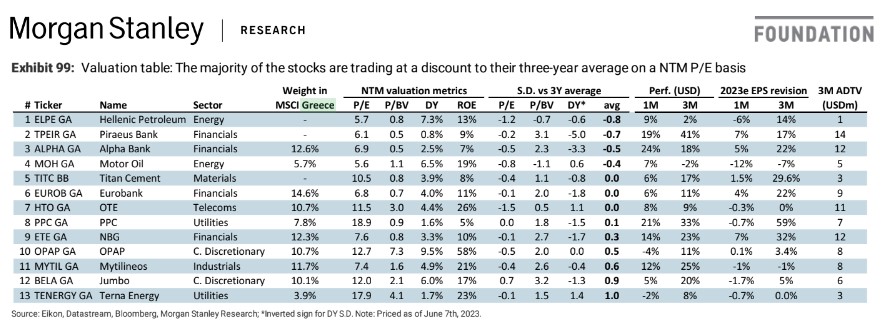

«Συνεχίζουμε να προτιμούμε τις τράπεζες ως τον προτιμώμενο τρόπο για να έχουμε έκθεση στα ισχυρά μακροοικονομικά μεγέθη, σε συνδυασμό με την υψηλή ευαισθησία τους στις αυξήσεις των επιτοκίων της ΕΚΤ και τους μειωμένους κινδύνους ποιότητας ενεργητικού μετά την εξυγίανση των ισολογισμών μετά τον τελευταίο καθοδικό κύκλο. Έχουμε την Eurobank ως ένα από τα προτιμώμενα ονόματά μας, και αποτελεί μέρος της λίστας εστίασης στην περιοχή της αναδυόμενης Ευρώπης, Αφρικής και Μέσης Ανατολής (EEMEA)», συνεχίζει η Yamanari.

Oι τέσσερις λόγοι που οι ελληνικές μετοχές θα συνεχίζουν να υπεραποδίδουν

H Morgan Stanley επισημαίνει τέσσερις παράγοντες που δημιουργούν το υπόβαθρο για να συνεχίσει η εγχώρια μετοχική αγορά να υπεραποδίδει:

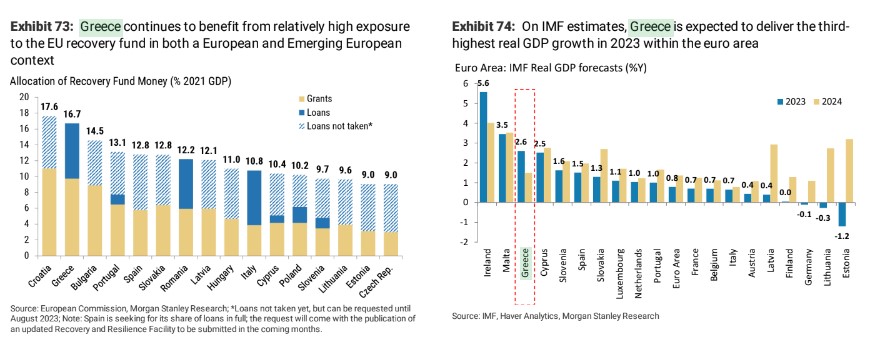

1) Από μακροοικονομικής πλευράς, η ανάκαμψη της ελληνικής οικονομίας συνεχίζεται, με τους οικονομολόγους της αμερικανικής τράπεζας να αναμένουν σχετική ανθεκτικότητα σε σύγκριση με την υπόλοιπη Ευρώπη για το 2023 και το 2024. Η σφιχτή νομισματική πολιτική είναι πιθανό να επιβαρύνει την οικονομία, αλλά οι επενδύσεις στην Ελλάδα θα πρέπει να συνεχίσουν να υποστηρίζονται από την εφαρμογή του προγράμματος ανάκαμψης και ανθεκτικότητας (RRF) και από την εισροή άμεσων ξένων επενδύσεων σε επίπεδο ρεκόρ.

Η ανάπτυξη του ΑΕΠ για φέτος θα είναι 2,5% και 2,2% το 2024. Επιπλέον, η μείωση του πληθωρισμού και του πραγματικού εισοδήματος, η αύξηση του ρυθμού ανάπτυξης που μετατρέπεται σε θετική θα στηρίξουν την ιδιωτική κατανάλωση το β’ εξάμηνο. Στην πολιτική πλευρά, η Νέα Δημοκρατία (ΝΔ) κέρδισε 146 έδρες στο κοινοβούλιο στον πρώτο γύρο των εκλογών. Εάν η ΝΔ εμφανίσει ένα αποτέλεσμα παρόμοιο με αυτό του πρώτου γύρου, αυτό θα σήμαινε ότι θα κέρδιζε 180 έδρες στο κοινοβούλιο και τη δυνατότητα σχηματισμού μονοκομματικής κυβέρνησης πλειοψηφίας.

2) Όπως υποστήριξε και η οικονομολόγος της Morgan Stanley, η Ελλάδα είναι σε μια σαφή πορεία προς την επενδυτική βαθμίδα. Μια κυβέρνηση πλειοψηφίας της Νέας Δημοκρατίας (ΝΔ) θα συνεχίσει να οδηγεί τη χώρα στην πορεία προς τη δημοσιονομική εξυγίανση και την εφαρμογή του RRF. H οικονομολόγος υποστηρίζει την άποψη ότι η Ελλάδα θα μπορέσει να φτάσει σε καθεστώς IG από τρεις οργανισμούς το α’ εξάμηνο του 2024, αλλά οι στρατηγικοί αναλυτές μετοχών αναγνωρίζουν ότι υπάρχει κίνδυνος αναβάθμισης νωρίτερα, εάν η ανάπτυξη εκπλήξει και η δημοσιονομική εξυγίανση γίνει με ταχύτερο ρυθμό από ό,τι προβλέπει η τράπεζα.

Η αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα τους επόμενους μήνες μπορεί να στηρίξει την τρέχουσα δυναμική των ελληνικών μετοχών, καθώς οι αγορές μετοχών τείνουν να ξεκινούν να κινούνται ανοδικά περίπου οκτώ μήνες πριν από την πρώτη αξιολόγηση. Η MS εκτιμά ότι το σημερινό τεκμαρτό κόστος κεφαλαίου (CoE) για τις ελληνικές μετοχές ανέρχεται σε 11,7%, το οποίο είναι υψηλότερο από τον πρόσφατο μέσο όρο (μέσος όρος 5 ετών 8,8%). Η αύξηση από τα χαμηλά επίπεδα του 2020-2021 οφείλεται κυρίως στην ισχυρή αύξηση των κερδών και τις θετικές αναθεωρήσεις, ιδίως κατά το προηγούμενο έτος. Η επενδυτική τράπεζα υπολογίζει ότι αν το CoE μειωθεί από 11,7% σε 9,4%, αυτό θα σήμαινε, μια δυνητική ανοδική τάση +32%. Παρόλο που αυτό είναι μόνο μια θεωρητική άσκηση, παρέχει το μέγεθος μιας πιθανής επαναξιολόγησης των ελληνικών μετοχών, βραχυπρόθεσμα.

3) Η θετική δυναμική των κερδών, ιδίως για τις τράπεζες, συνεχίζεται και στηρίζει την υπεραπόδοση: Παρά το sell-off το Μάρτιο, ο MSCI Greece ήταν η αγορά με τις καλύτερες επιδόσεις μεταξύ των αγορών MSCI EM και DM χωρών, υποστηριζόμενη από μια πολύ ισχυρή θετική κερδοφορία και τις αναθεωρήσεις. Στο μέλλον, αναμένει περαιτέρω αναβαθμίσεις για το 2023 και το 2024, αν και με βραδύτερο ρυθμό από ό,τι έχουμε δει μέχρι σήμερα. Ωστόσο, οι τράπεζες αποτελούν το 39% του MSCI δείκτη και η ομάδα της MS για τις τράπεζες στην περιοχή EMEA κινείται 23% και 16% πάνω από το consensus για τα κέρδη του 2023 και του 2024, κατά μέσο όρο, αντίστοιχα.

4) Οι αποτιμήσεις παραμένουν φθηνές σε απόλυτη και σχετική βάση. Παρά τα μακροοικονομικά μεγέθη της Ελλάδας και την ανθεκτικότητα των κερδών ανά μετοχή (EPS) και τις ισχυρές επιδόσεις των μετοχών από έτος σε έτος, οι μεγάλες εκπτώσεις παραμένουν σε απόλυτους και σχετικούς όρους. Η αγορά εξακολουθεί να διαπραγματεύεται με υψηλές εκπτώσεις σε σχέση με τις αναδυόμενες αγορές (ΕΜ) και την Ευρώπη. Σε σχετική βάση, οι εκπτώσεις αποτίμησης της Ελλάδας έναντι της EM και της Ευρώπης παραμένουν υψηλές (-28% και -31% σε βάση NTM P/E, αντίστοιχα). Σε σχέση με την Ευρωζώνη, διαπραγματεύεται τώρα με ένα μικρό premium, το οποίο δικαιολογείται δεδομένων των σχετικά χαμηλότερων ρυθμιστικών κινδύνων στην Ελλάδα.

Οι πιθανοί κίνδυνοι στην overweight σύσταση της Morgan Stanley

- Ο τουρισμός και ο αντίκτυπος στην αύξηση του ΑΕΠ είναι σημαντικά, καθώς η οικονομία της Ελλάδας βασίζεται σε μεγάλο βαθμό στον τουρισμό, περίπου το 15% του ΑΕΠ. Μια παγκόσμια οικονομική επιβράδυνση που θα οδηγήσει σε μείωση των καταναλωτικών δαπανών θα είχε τελικά αρνητικό αντίκτυπο στον τουρισμό και τις ροές του, και ως εκ τούτου, στο ΑΕΠ της Ελλάδας.

- Η απορρόφηση των κονδυλίων της ΕΕ είναι ασθενέστερη του αναμενόμενου, οδηγώντας σε χαμηλότερη αύξηση του ΑΕΠ.

- Η τοποθέτηση των ξένων επενδυτών στις μετοχές έχει αυξηθεί τα τελευταία τρίμηνα. Σχετικά με τη τοποθέτηση των παγκόσμιων αμοιβαίων κεφαλαίων (GEM) στην ευρύτερη περιοχή (ΕΜΕΑ), η τοποθέτηση των αμοιβαίων κεφαλαίων στην Ελλάδα έχει αυξηθεί τα τελευταία τρίμηνα, αν και συνολικά, τα κεφάλαια GEM εξακολουθούν να είναι ελαφρώς υποεπενδεδυμένα σε ελληνικές μετοχές. Η αύξηση της τοποθέτησης προήλθε κυρίως από την αύξηση της έκθεσης στις τράπεζες. Μετά τις πρόσφατες ισχυρές επιδόσεις, τα τεχνικά στοιχεία βρίσκονται σε υπεραγορασμένα επίπεδα, αρκετό καιρό, τόσο σε απόλυτο όσο και σε σχετικό επίπεδο.

- Παγκόσμιοι κίνδυνοι: Οι ομάδες στρατηγικής για τις αμερικανικές και ευρωπαϊκές μετοχές αναμένουν αδυναμία της αγοράς, βραχυπρόθεσμα. Οι ελληνικές μετοχές, ιδίως οι τράπεζες, έχουν από τα υψηλότερα beta σε σχέση με τις δύο αγορές. Ως εκ τούτου, μια διόρθωση σε μία από αυτές τις αγορές, αποτελεί βραχυπρόθεσμο κίνδυνο.

Διαβάστε επίσης:

Τι είναι το Buffett effect και πώς μπορεί να σώσει μία μετοχή

Χρηματιστήριο: Πάνω από τα €3 η Πειραιώς, στα 10,10 η Aegean και €15 ο ΟΤΕ

Μοτοδυναμική: Τι είπε για το συμβόλαιο και τις δωρεάν μετοχές στον Σωτήρη Χατζίκο

──────────────────

Εκλογές 2023

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βουλή: «Ενός λεπτού σιγή» για τις νεκρές εργαζόμενες στη Βιολάντα και τους νεαρούς που σκοτώθηκαν στη Ρουμανία

- Υπ. Παιδείας: Δεν θα υπολογίζονται οι απουσίες έως 5 ημέρες για μαθητές με ιογενείς λοιμώξεις του αναπνευστικού

- Σκέρτσος: «Η Ελλάδα μεταξύ των 3 ευρωπαϊκών χωρών με τα λιγότερα εργατικά δυστυχήματα»

- Προβλήματα σε ακτοπλοϊκά δρομολόγια λόγω ισχυρών ανέμων

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.