ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η «κόκκινη κάρτα» της εξόδου από τη χρηματιστηριακή αγορά της Αθήνας, συνιστά μια αιωρούμενη απειλή για 37 από τις συνολικά 135 εισηγμένες εταιρείες. Σε περίπτωση βεβαίως που σε βάθος χρόνου δεν θα συμμορφωθούν με τα προωθούμενα νέα, κανονιστικά δεδομένα της ελεύθερης διασποράς των μετοχών τους.

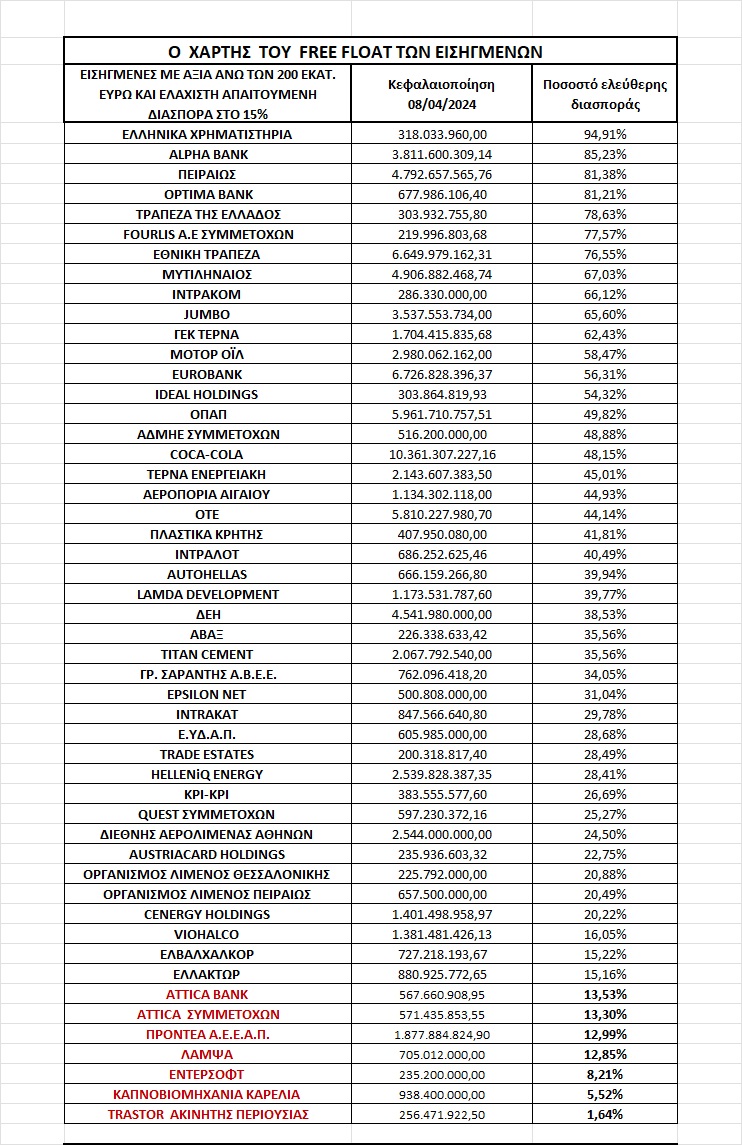

Τα στοιχεία του χρηματιστηρίου δείχνουν ότι στην παρούσα φάση οι 7 από τις 50 εταιρείες που διαθέτουν κεφαλαιοποίηση άνω των 200 εκατ. ευρώ, παρουσιάζουν έλλειμμα στο free float. Καθώς η μετοχική τους διασπορά είναι χαμηλότερη του απαιτούμενου 15%.

Επίσης άλλες 30 από τις 85 εταιρείες με χρηματιστηριακή αξία κάτω των 200 εκατ. ευρώ, δεν ανταποκρίνονται στο ελάχιστο όριο διασποράς μετοχών, το οποίο σε αυτήν την κατηγορία είναι στο 25%.

Επί της παρούσης οι απειλούμενες με «κόκκινη κάρτα» εταιρείες αντιπροσωπεύουν το 27,4% του συνόλου των εισηγμένων. Ενώ με όρους κεφαλαιοποίησης αντιστοιχούν στο 7,17% της αγοράς, αφού η αξία τους ανέρχεται σε 6,9 δισ. έναντι του συνόλου των 96,3 δισ. ευρώ, που ήταν την περασμένη Δευτέρα 8 του μηνός.

Λαμβάνοντας ως δεδομένο ότι θα εγκριθεί ο νέος κανονισμός και από την Επιτροπή Κεφαλαιαγοράς (παρά τις «αψιμαχίες» Λαζαράκου-Κοντόπουλου) οι εισηγμένες έχουν αρκετό χρόνο μπροστά τους για να διορθώσουν τα επίπεδα του free float. Δεν λείπουν όμως και ορισμένα «παράθυρα» διαφυγής, που μπορούν να τα χρησιμοποιήσουν κατά το δοκούν.

Οι μεγάλες εταιρείες με έλλειμμα διασποράς

Για το χρηματιστήριο, καθοριστικό στοιχείο μέτρησης της μετοχικής συγκέντρωσης, είναι το άθροισμα των κοινοποιήσεων όσων κατέχουν σε μια εταιρεία ποσοστά άνω του 5%. Το ποσοστό που απομένει αποτελεί αθροιστικά κι αυτό, την ελεύθερη διασπορά.

Όπως έχουν τώρα τα πράγματα και από τις μεγαλύτερες εταιρείες free float κάτω του 15% έχουν οι: Attica Bank, Attica Συμμετοχών, Προντέα, Λάμψα ξενοδοχειακή, Έντερσοφτ, Καρέλιας, και Trastor.

Στην περίπτωση της Attica Bank που έχει μπροστά της τη συγχώνευση με την Παγκρήτια, ενώ φαντάζει διαχειρίσιμη και η απαιτούμενη αύξηση του free float κατά περίπου 1,5%. Μέχρι το πρώτο εξάμηνο του 2026…

Ως τότε βέβαια μπορεί η τράπεζα να έχει ανέλθει και στην κατηγορία της υψηλής συναλλακτικής δραστηριότητας, που αποσβένει κάθε επίπτωση από τη μειωμένη μετοχική διασπορά.

Πέραν της τράπεζας και οι άλλες τρείς εταιρείες (Attica Συμμετοχών, Προντέα, Λάμψα) μπορούν εύκολα να αυξήσουν λίγο τη μετοχή τους διασπορά -από 1,7% έως 2,2%- έτσι ώστε να πιάσουν το απαιτούμενο όριο.

Από την άλλη πλευρά, κινήσεις αναμένεται να γίνουν και από την πλευρά της Πειραιώς που έχει τώρα τον πλήρη μετοχικό έλεγχο της Trastor ακινήτων.

Δυσκολότερη από όλες τις περιπτώσεις των μεγαλύτερης κεφαλαιοποίησης εταιρειών είναι σαφώς εκείνης της καπνοβιομηχανίας Καρέλιας, όπου οι δύο αντιμαχόμενες πτέρυγες των μετόχων ελέγχουν εν συνόλω το 94,48%. Αφήνοντας στην ελεύθερη διασπορά μόλις το 5,52%.

Η ιστορική εταιρεία που έχει 48 χρόνια παρουσίας στο χρηματιστήριο, αλλά βρίσκεται στην κατηγορία της χαμηλής συναλλακτικής δραστηριότητας, θα βρεθεί κάποια στιγμή σε ώρα αποφάσεων.

Οι μικρότερες με το λιγοστό free float

Πέραν τούτων και σε ότι αφορά τις εταιρείες κάτω των 200 εκατ. ευρώ, υπάρχουν αρκετές που θα πρέπει να προχωρήσουν σε σχετικά εύκολη διεύρυνση του free float (από 0,20% έως 4,6%), έτσι ώστε να καλύψουν το ελάχιστο ζητούμενο του 25%.

Πρόκειται κατά σειράν για τις εταιρείες Flexopack, Loulis, Εβροφάρμα, Μύλοι Σαραντόπουλου, Κέκροψ, Νάκας, Έλτον, Intercontinental ΑΕΕΑΠ, Ακρίτας, ΕΥΑΘ, Premia, Σίδμα, Αλουμίλ, Λαζαρίδης.

Σαφώς πιο αυξημένες είναι οι απαιτήσεις για τις έχουσες ακόμη μικρότερη διασπορά. Δηλαδή τις εταιρείες Αττικές Εκδόσεις, Ιατρικό Αθηνών, Λαδένης, Μαθιός, Βογιατζόγλου, Μπλε Κέδρος, Δάιος, MIG, Μύλοι Κεπενού, Moda Bagno.

Στην περίπτωση της Κλουκίνας-Λάππας, η νέα της επιχειρηματική οντότητα ως Intracom Properties, προφανώς θα βελτιώσει και το free float που τώρα είναι στο 12,27%.

Χαμηλότερα και από το 10% βρίσκεται η μετοχική διασπορά των εταιρειών AVE, συμφερόντων των παιδιών του Θόδωρου Βαρδινογιάννη, Alpha real estate και Reds ανάπτυξης ακινήτων, η οποία είναι ελεγχόμενη από τον Χένρι Χόλτερμαν.

Κρίσιμη παράμετρο αποτελούν επίσης και οι 10 εταιρείες που βρίσκονται σε καθεστώς επιτήρησης, που εκτός από ζητήματα free float έχουν να αντιμετωπίσουν και το νέο πλαίσιο του κανονισμού. Το οποίο θέτει όριο διετίας για την παραμονή στην επιτήρηση.

Κι αν στο διάστημα αυτό δεν υπάρξει αποκατάσταση των οικονομικών ανισορροπιών, τότε ακολουθεί η αναστολή διαπραγμάτευσης. Προφανώς η διετία θα αρχίσει να μετρά από το ξεκίνημα του 2025, όταν και αναμένεται η εφαρμογή του κανονισμού. Εκτός κι αν οριστεί κάτι διαφορετικό.

Σήμερα σε καθεστώς επιτήρησης και με ανεπαρκές free float βρίσκονται οι εταιρείες Μπήτρος και ΒΙΣ. Ενώ με επαρκή διασπορά είναι οι Βιοτέρ, Προοδευτική, Frigoglass, Yalco, Σπύρου, Τρία Άλφα, Επίλεκτος και Sato.

Οι χρονικές προθεσμίες συμμόρφωσης

Εκ των πραγμάτων ο χρόνος θα αρχίσει να μετράει αντίστροφα με την εφαρμογή του κανονισμού και την πρώτη αξιολόγηση της κεφαλαιοποίησης των εταιρειών και της μετοχικής τους διασποράς, που προβλέπεται να λάβει χώρα τον Ιούλιο του 2025.

Για την κεφαλαιοποίηση θα ληφθούν υπόψη τα δεδομένα του πρώτο εξαμήνου, με την κατάταξη των εισηγμένων σε άνω των 200 εκατ. ευρώ και κάτω από το όριο αυτό. Αυτό θα γίνει εφάπαξ για τις εταιρείες που είναι και τώρα στο «ταμπλό».

Δεν θα γίνει δηλαδή άλλη μέτρηση, μελλοντικά, της χρηματιστηριακής τους αξίας, βάσει της οποίας θα προκύψει και το ελάχιστο ζητούμενο free float.

Mετά από την πάροδο διετίας, αν μια εισηγμένη ανεβεί στην πρώτη από την δεύτερη κατηγορία κεφαλαιοποίησης, τότε θα μπορεί να αιτηθεί μείωσης της ελεύθερης διασποράς. Από το 25% στο 15%.

Τον Ιανουάριο του 2026, θα γίνει η πρώτη κρίση της εφαρμογής του κανονισμού για το free float. Αν μια εταιρεία έχει κάνει κινήσεις αύξησης της διασποράς αλλά δεν την έχει ολοκληρώσει, θα μπορεί να αιτηθεί άλλο ένα εξάμηνο παράτασης.

Εάν ως τον Ιούλιο του 2026 δεν έχει τηρήσει τα απαιτούμενα, τότε η εταιρεία αυτή θα πηγαίνει σε επιτήρηση. Δύο χρόνια μετά, δηλαδή τον Ιούλιο του 2028 αν η εταιρεία δεν έχει συμμορφωθεί με τα οριζόμενα, τότε θα οδηγείται σε αναστολή διαπραγμάτευσης. Και μετά από έναν χρόνο θα οδηγείται σε διαγραφή από το χρηματιστήριο.

Τα ζητήματα γίνονται πιο δύσκολα για τις εταιρείες που έως τον Ιανουάριο του 2026 δεν έχουν κάνει τίποτα για να αυξήσουν τη μετοχική τους διασπορά, που είναι κάτω από το 10%. Οι εν λόγω εταιρείες θα τίθενται σε αναστολή διαπραγμάτευσης.

Τα «παράθυρα» και οι εξαιρέσεις

Μέσα σε όλα αυτά κανείς δεν μπορεί να αποκλείσει το ενδεχόμενο, κάποιος από τους βασικούς μετόχους να «σπάσει» τα ποσοστά του σε φίλια χαρτοφυλάκια, με μη εμφανιζόμενες στο σύστημα συμμετοχές, κάτω του 5% ανά περίπτωση. Θα δημιουργεί δηλαδή πλασματική αύξηση διασποράς…

Ο κανονισμός δεν εξαιρεί τις εταιρείες ανάπτυξης ακινήτων, που αν έχουν κάτω από τη δέουσα διασπορά και δεν τη διορθώσουν, θα οδηγούνται εκτός αγοράς, χάνοντας και τα νομοθετημένα φορολογικά οφέλη.

Ένα άλλο «παράθυρο» για τις εισηγμένες με μικρή διασπορά, είναι και η πρόθεση μετακίνησής τους στην ελαστικότερων προϋποθέσεων Εναλλακτική Αγορά.

Για τις εταιρείες που είναι πρωτογενώς εισηγμένες σε άλλη αγορά (Coca Cola, Viohalco, Cenergy, Titan, Austria Card) ισχύουν οι κανόνες διασποράς που έχει το βασικό τους χρηματιστήριο. Αν όμως το free float υποχωρήσει κάτω από το 10% τότε το χρηματιστήριο της Αθήνας θα αναστέλλει την εδώ παράλληλη διαπραγμάτευσή τους.

Η αγορά του Euronext είναι εκείνη με τις ελαστικότερες προϋποθέσεις, καθώς επιτρέπει τη διαπραγμάτευση εταιρειών με διασπορά 5%…Αρκεί αυτή η διασπορά να αντιπροσωπεύει αγοραία αξία 5 εκατ. ευρώ. Κάτι που αφορά εταιρείες κεφαλαιοποίησης άνω των 100 εκατ. ευρώ.

Οι εταιρείες που βρίσκονται σε παράλληλη διαπραγμάτευση στην ελληνική αγορά, μπαίνουν στην κατηγορία της υψηλής συναλλακτικής δραστηριότητας.

Σήμερα στη συγκεκριμένη κατηγορία τελούν σε διαπραγμάτευση οι μετοχές 38 εταιρειών για τις οποίες δεν τίθεται ζήτημα διασποράς. Τα στοιχεία της λίστας επικαιροποιούνται ανα τρίμηνο, με την προϋπόθεση ότι στις εταιρείες αυτές διενεργούνται κατά μέσο όρο 200 πράξεις ημερησίως και η κυκλοφοριακή τους ταχύτητα είναι άνω του 0,05%. Προκύπτει, δε, αν η μέση αξία των συναλλαγών χωρίς τα «πακέτα» διαιρεθεί με την κεφαλαιοποίησή τους.

Σε αδρές γραμμές για τη συμμετοχή στην κατηγορία της υψηλής συναλλακτικής δραστηριότητας, μια εταιρεία των 100 εκατ. ευρώ θέλει «καθαρό» τζίρο συναλλαγών 50.000 ευρώ ανά ημέρα, ενώ για μια των 200 εκατ. ευρώ, απαιτείται τζίρος 100.000 ευρώ. Επίσης ανά ημέρα, κατά μέσο όρο στο εξεταζόμενο κάθε φορά τρίμηνο.

Για την εφαρμογή του νέου κανονισμού το αρχικό χρονοδιάγραμμα ήταν στο ξεκίνημα της εφετινής χρονιάς, αλλά πήγε ένα χρόνο πίσω. Το τι θα γίνει στο εξής θα κριθεί στην πράξη. Το «στοίχημα» του διοικητικού ηγέτη της ΕΧΑΕ Γιάννου Κοντόπουλου είναι να διαψεύσει τις «Κασσάνδρες» που λένε ότι στο τέλος της ημέρας δεν θα συμβεί επί της ουσίας τίποτα…

Διαβάστε επίσης:

Morgan Stanley για ελληνικές τράπεζες: Έρχεται re-rating στις τιμές των μετοχών τους

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ελ. Προδρόμου (BMS) για καινοτόμα φάρμακα: Η υποχρηματοδότηση, τα αδιέξοδα και οι αναγκαίες λύσεις

- The Billionaires Club: Ποιοι είναι οι 19 δισεκατομμυριούχοι που βρίσκονται στη λίστα των επιδραστικών του mononews100

- Υπερταμείο: Ενδιαφέρον από πέντε επενδυτικά σχήματα για τις Ελληνικές Αλυκές

- Νέο Αντικαρκινικό Νοσοκομείο Θεσσαλονίκης: Στη Β΄ φάση του διαγωνισμού οι ΓΕΚ ΤΕΡΝΑ, AKTOR–METLEN και ΑΒΑΞ

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.