ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η γερμανική Deutsche Bank και οι Maximilian Uleer και Carolin Raab, μέλη της ομάδας European Equity and Cross Asset Strategy εξηγούν ότι το 2024 θα είναι η χρονιά της Ευρώπης και οι αποδόσεις των ευρωπαϊκών μετοχών θα ξεπεράσουν τις αντίστοιχες των ΗΠΑ.

«Μετά το ράλι του περασμένου τελευταίου τριμήνου, ελέω έλλειψης καταλυτών, οι αγορές φαίνεται να έχουν μπει σε χειμερία νάρκη, και ο πανευρωπαϊκός δείκτης Stoxx 600 θα ήταν αμετάβλητος σε ετήσια βάση αν έλειπαν μερικές εταιρείες που υπεραποδίδουν.

Παραμένουμε θετικοί για τις μετοχές, αλλά προτιμάμε να τοποθετηθούμε στην αγορά με relative trades, παρά να κυνηγάμε τις κινήσεις της», εξηγεί το δίδυμο στρατηγικής ανάλυσης της Deutsche Bank.

Οι επιλογές της γερμανικής τράπεζας για το 2024 είναι:

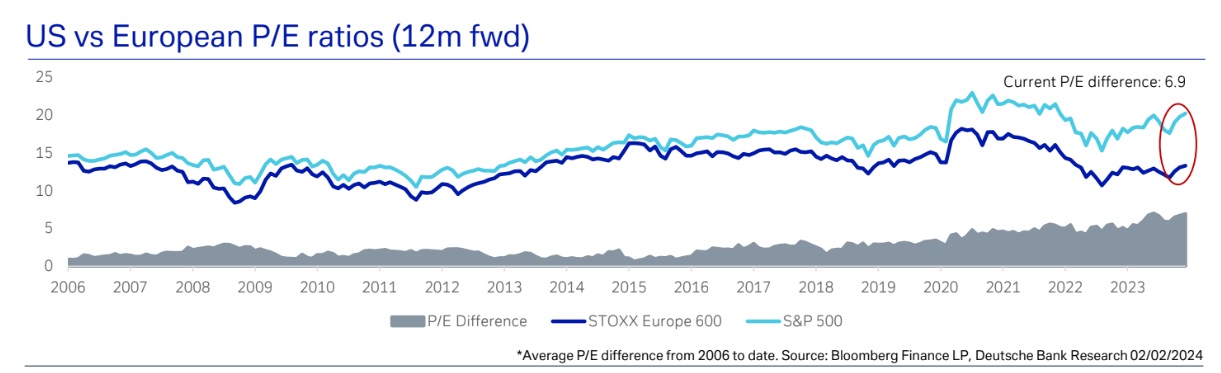

· Ευρώπη έναντι ΗΠΑ. Το ρεκόρ στη διαφορά αποτίμησης μεταξύ S&P 500 και Stoxx 600 κατά 6,9 φορές σε όρους P/E και οι πολύ χαμηλότερες προβλέψεις κερδών με +8% για τις ΗΠΑ έναντι 0% για την Ευρώπη αφήνουν χώρο για ανοδικές εκπλήξεις στην Ευρώπη.

Η ταχύτερη τάση αποπληθωρισμού στην Ευρώπη μπορεί να οδηγήσει σε περισσότερες μειώσεις επιτοκίων από την ΕΚΤ σε σχέση με τη Fed και σε κλείσιμο της ψαλίδας στην οικονομική ανάπτυξη.

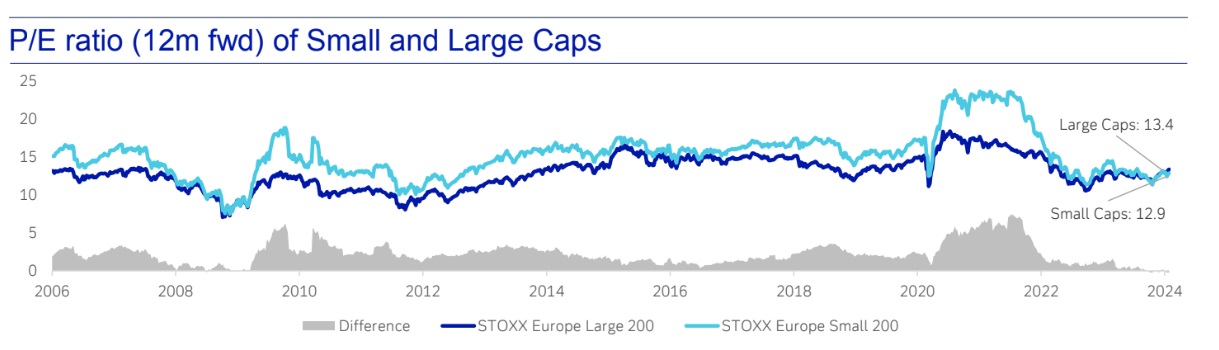

· Small caps έναντι Large caps. Οι ευρωπαϊκές μετοχές μικρής κεφαλαιοποίησης διαπραγματεύονται με έκπτωση σε σχέση με τις μετοχές μεγάλης κεφαλαιοποίησης, κάτι που δεν είναι σύνηθες, καθώς τα small caps έχουν υψηλότερη μακροπρόθεσμη ανάπτυξη και αυτό προσθέτει premium αποτίμησης.

Με τις αυξανόμενες προοπτικές μιας ‘ήπιας προσγείωσης’, το χάσμα αποτίμησης μεταξύ small caps και large caps θα πρέπει να κλείσει.

Επίσης οι ευρωπαϊκές εταιρείες small caps είναι προτιμητέες έναντι των αμερικανικών small caps λόγω αποτίμησης.

· Μετοχές. Αμυντικές μετοχές με χαρακτηριστικά όπως λιγότερο υπεραγορασμένες μετά το περσινό ράλι, ωφελούνται από το περιβάλλον χαμηλότερων επιτοκίων και υπόσχονται turnaround από ζημιές σε κέρδη.

Ο τομέας με τα διαρκή καταναλωτικά αγαθά και οι τηλεπικοινωνίες είναι οι κορυφαίες επιλογές και στον αντίποδα, οι μετοχές κοινής ωφέλειας είναι πολύ χαμηλά. Από τους κυκλικούς τομείς επιλέγονται τα χημικά έναντι των βιομηχανικών.

Οι βιομηχανικές εταιρείες θα μπορούσαν να είναι μεταξύ των ασθενέστερων τομέων κατά τη διάρκεια αυτής της περιόδου κερδών, καθώς η ορατότητα για τα κέρδη παραμένει χαμηλή.

Ο κλάδος των βασικών υλικών φαίνεται όλο και πιο ελκυστικός μετά τις αδύναμες επιδόσεις του περασμένου έτους.

· Τα επόμενα έτη προσδοκά ότι η αυξανόμενη ζήτηση για μέταλλα θα ξεπεράσει την αύξηση της παραγωγής. Η περσινή χαμηλότερη από την αναμενόμενη παραγωγή π.χ. χαλκού και η υψηλότερη από την αναμενόμενη ζήτηση από έργα ανανεώσιμων πηγών ενέργειας στην Κίνα είναι ελπιδοφόρα στοιχεία για αυτόν τον κλάδο.

Η αδυναμία στην παγκόσμια μεταποίηση και η ανάπτυξη της Κίνας περιορίζουν την ανοδική πορεία του τομέα των μετάλλων. Μόλις όμως έρθει η επιβεβαίωση της κινεζικής οικονομικής ανάπτυξης η οπτική θα αλλάξει.

Διαβάστε επίσης:

Deutsche Bank: Δεύτερο στις μετοχικές αγορές το Χ.Α. τον Ιανουάριο

Χρηματιστήριο Αθηνών: Οι κορυφαίες μετοχές για τους αναλυτές το 2024

ΓΕΚ ΤΕΡΝΑ: Γιατί οι αναλυτές δίνουν τιμή-στόχο για την μετοχή πάνω από 20 ευρώ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Red Hills με την υπογραφή της Georges Batzios Architects

- Έβαλε μπροστά την κομματική μηχανή ο Κυριάκος Μητσοτάκης

- H επίθεση των αγοραστών στις τράπεζες, τα κέφια σε Optima και 3Ε, η 27χρονη «διάδοχος» του Βακάκη, η νέα super manager του ΔΕΣΦΑ, τι αγοράζει ο Πιστιόλης και ένα hot quiz με το εφοπλιστικό χαστούκι στις χιονισμένες Άλπεις

- Τραγωδία στα Τέμπη: Γκρίζο κενό η πυρασφάλεια των καθισμάτων – Η ΕΔΑΠΟ κρούει τον κώδωνα του κινδύνου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.