ΣΧΕΤΙΚΑ ΑΡΘΡΑ

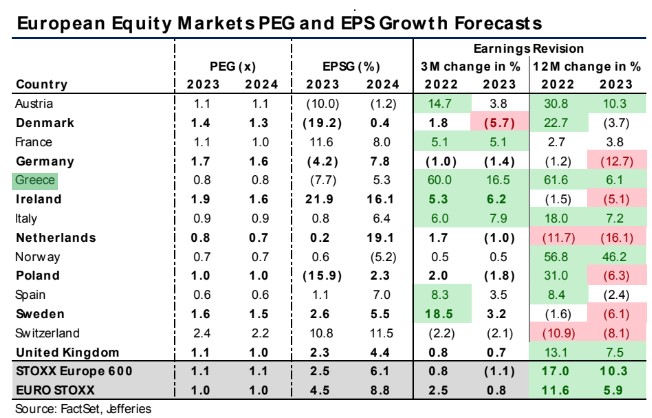

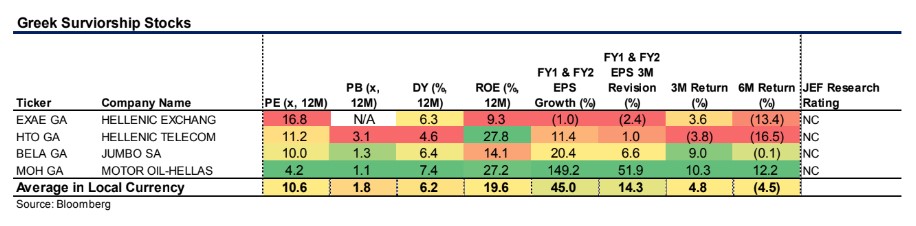

Η Ελλάδα ηγείται με το παράδειγμά της και η σύσταση είναι θετική (bullish), αναφέρουν στην ετήσια στρατηγική για τις μετοχικές αγορές το 2023, οι Sean Darby και Kenneth Chan της αμερικανικής επενδυτικής εταιρείας Jefferies.

«Η χώρα επιβράβευσε την πίστη μας στην οικονομική της ανάκαμψη, καθώς οι τουριστικές αφίξεις το 2022 έπιασαν νέα υψηλά επίπεδα, συμβάλλοντας στην ενίσχυση του θετικού ισοζυγίου τρεχουσών συναλλαγών. Μια ισχυρή ονομαστική έκρηξη το 2022 θα επισκιαστεί από μια ρηχή επιβράδυνση (ύφεση) το 2023. Ωστόσο, οι ανισορροπίες αυξάνονται, με τον ραγδαίο πληθωρισμό (12%) και μια βαθιά διαφορά στο μηχανισμό TARGET 2, αλλά παραμένουμε αισιόδοξοι», συνεχίζει ο οίκος.

Το ελληνικό ονομαστικό ΑΕΠ έχει διαμορφωθεί σε υψηλά επίπεδα, καθώς η οικονομία “άνοιξε” καθυστερημένα στον τουρισμό. Η οικονομική δυναμική έχει στηρίξει μια εντυπωσιακή αύξηση των κερδών και τις αναθεωρήσεις των πωλήσεων για το 2023. Η παραγωγή έχει επιστρέψει στα προ της πανδημίας επίπεδα.

«Για να είμαστε δίκαιοι, οι δείκτες είναι θετικοί, με την επιχειρηματική εμπιστοσύνη να αυξάνεται (Σεπτέμβριος, 105,1), τη βιομηχανική παραγωγή σταθερή (Αύγουστος, 3,9% σε ετήσια βάση) και τα ποσοστά χρησιμοποίησης της παραγωγικής ικανότητας πάνω από την τάση (Αύγ., 75,9%). Ωστόσο, ο δείκτης PMI μεταποίησης (Οκτ., 49,7) υποδηλώνει την επικείμενη επιβράδυνση με τις νέες παραγγελίες να υποχωρούν, καθώς οι υψηλότερες τιμές πώλησης εξασθένησαν τη ζήτηση», εκτιμά η Jefferies.

«Η Ελλάδα είναι μία από τις λίγες οικονομίες που καλύπτουμε και η οποία έχει πραγματοποιήσει μεταρρυθμίσεις. Στην τελευταία επισκόπηση διαβούλευσης του ΔΝΤ (Ιούνιος) τονίζεται ότι “οι μεταρρυθμίσεις προχώρησαν σε διάφορους τομείς, συμπεριλαμβανομένης της ψηφιοποίησης, των ιδιωτικοποιήσεων, της βελτίωσης στο μείγμα δημοσιονομικής πολιτικής και την αποκατάσταση των τραπεζικών ισολογισμών. Η Ελλάδα ολοκλήρωσε την πρόωρη πληρωμή όλων των εκκρεμών πιστώσεων του ΔΝΤ τον Απρίλιο, γεγονός που τερματίζει τη μεταχρηματοδοτική αξιολόγηση”», συνεχίζει ο οίκος.

Ο αποπληθωρισμός, η πληγή της ελληνικής οικονομίας κατά την τελευταία δεκαετία, έχει μετακινηθεί στρεβλά σε πρόβλημα πληθωρισμού (ΔΤΚ 8,9%, Μάρτιος) και με τη σειρά του το ισοζύγιο τρεχουσών συναλλαγών επιδεινώθηκε. Η αύξηση των τραπεζικών καταθέσεων λιανικής είναι εκπληκτική και αποτελεί τεράστια ψήφο εμπιστοσύνης στην οικονομία.

«Κοιτάζοντας μπροστά, η μεγαλύτερη πρόκληση είναι το ενεργειακό σοκ που προκαλεί η εισβολή της Ρωσίας στην Ουκρανία. Όπως τονίσαμε στο παρελθόν, η χώρα έχει κάνει σημαντική πρόοδο στην ενεργειακή της μετάβαση με το ελληνικό ηλεκτρικό σύστημα να λειτουργεί πλήρως με “καθαρή” ανανεώσιμη ενέργεια για πρώτη φορά νωρίτερα αυτό το μήνα. Η Ελλάδα ήταν υπέρμαχος της θέσπισης ανώτατου ορίου στις τιμές του φυσικού αερίου εντός της ΕΕ και για τα έκτακτα κέρδη. Μέχρι σήμερα, η Ελλάδα έχει θεσπίσει πολιτικές που έχουν διαθέσει κονδύλια για τη μείωση των ενεργειακών φόρων, μεταβιβάσεις σε ευάλωτες ομάδες και στήριξη των επιχειρήσεων που σχεδιάζεται να ανέλθει σε περίπου 5,7% του ΑΕΠ (10,5 δισ. ευρώ, πηγή: Bruegel)», εκτιμά η αμερικανική εταιρεία.

«Ενώ η αγορά μετοχών εμφανίζει θετικές αναθεωρήσεις κερδών, η αγορά έχει αρχίσει να φαίνεται λίγο ακριβή σε σχέση με τα ομόλογα. Επίσης, ορισμένοι από τους μακροοικονομικούς παράγοντες εξακολουθούν να είναι αρκετά ανισόρροποι, αλλά παρόλα αυτά διατηρούμε την αξιολόγηση “Bullish” για την Ελλάδα», καταλήγει ο οίκος.

Διαβάστε επίσης:

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.