ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μία νέα προοπτική φαίνεται ότι διανοίγεται για τις αγορές και το Χ.Α.

Δεν είναι απλά ότι επί τέσσερις εβδομάδες ο γενικός δείκτης του Χ.Α. κατάφερε να κλείσει με κέρδη. Είναι ότι εν μέσω γεωπολιτικών εξελίξεων με απρόβλεπτες συνέπειες, οι αγορές και το Χ.Α., δείχνουν να κρατούν, να αντέχουν και να δημιουργούν νέα αισιόδοξα για το επόμενο βραχυπρόθεσμο διάστημα ως το τέλος του έτους τεχνικά σενάρια.

Η αγορά της Λεωφόρου Αθηνών μπορεί να μάζεψε από τα χαμηλά των 1105 μονάδων που είχε αντικρίσει πριν από περίπου 20 μέρες, να διαπραγματεύεται πάνω από τους κινητούς μέσους όρους, 1163 μονάδες αρχικά και 1174 μονάδες στη συνέχεια, αλλά η νέα στήριξη εντοπίζεται πια περί τις 1.200 μονάδες.

Τα αντανακλαστικά των αγοραστών δοκιμάστηκαν την Παρασκευή με την διαφυγή πάνω από τις 1230 μονάδες (1234 υψηλό), σημειώνουν οι αναλυτές.

Πιο εμφατική πάντως, η αντίδραση των ξένων χρηματιστηρίων από τα οποία παίρνει τις… εμπνεύσεις της και η Λεωφόρος Αθηνών. Για απίστευτη ανατροπή κάνουν λόγο οι χρηματιστές. Κάλυψη χαμένου εδάφους περί τις 350 μονάδες για τον S&P και πάνω από 500 μονάδες για τον γερμανικό Dax σε διάστημα μικρότερο της μίας εβδομάδας επιβεβαιώνουν του λόγου το αληθές.

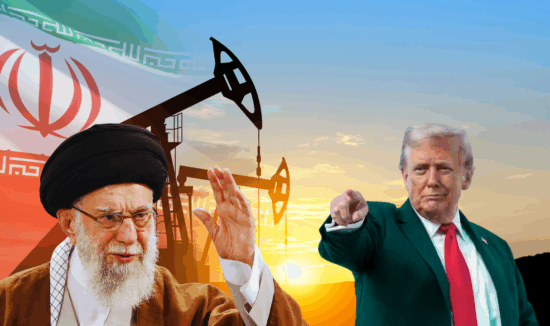

Το γεγονός ότι η Χεζμπολάχ δεν ήταν τόσο απειλητική όσο περίμεναν οι αγορές, σε βαθμό που να σημάνει γενική ανάφλεξη στη Μέση Ανατολή με παρεπόμενη ανάμειξη τρίτων δυνάμεων, φάνηκε από την υποχώρηση της τιμής του πετρελαίου την Παρασκευή, παρατηρούν οι ειδικοί.

Τρομοκρατικά σενάρια

Η τιμή του μαύρου χρυσού υποχώρησε στα 85 δολάρια το βαρέλι. Και γενικότερα δεν υπάρχουν σοβαρά τρομοκρατικά σενάρια για υπέρογκη αύξηση του κόστους τον χειμώνα στην Ευρώπη, πέρα από τις συνέπειες που προκαλεί ο πληθωρισμός.

Ο πληθωρισμός τον Οκτώβριο υποχώρησε στο 2,9% στην ευρωζώνη (3,9% συγκυριακά στην Ελλάδα, όπου στη συνέχεια ακολούθησαν τα πρόστιμα στις πολυεθνικές από την κυβέρνηση…) και το σημαντικότερο, οι αποδόσεις των ομολόγων υποχωρούν.

Κάτω από 4% και συγκεκριμένα στο 3,96% υποχώρησε η απόδοση του ελληνικού 10ετούς για να επιστρέψει στο 4,04%, έναντι 4,44% του αντίστοιχου ιταλικού τίτλου και 3,69% του Ισπανικού.

Τα χρηματιστήρια πήραν λοιπόν, κατά τους επαγγελματίες της αγοράς, το μήνυμα βελτίωσης των επιδόσεων στα ομόλογα, στοιχηματίζοντας παράλληλα το χρόνο που θα σημάνει την αρχή της πτώσης των επιτοκίων από την ΕΚΤ.

Απρίλιο; Μικρές οι πιθανότητες. Ιούλιο; Κοντά στο 90% οι πιθανότητες, η Κριστίν Λαγκάρντ να δώσει την έναρξη της παύσης μιας μακράς περιόδου εν μέσω πολλαπλών κρίσεων αύξησης του κόστους χρήματος.

Η διατηρήσιμη κερδοφορία των τραπεζών

Τι σημαίνει όμως αυτό για τα κέρδη των τραπεζών; Η Beta Χρηματιστηριακή, σημειώνει στο εβδομαδιαίο της report ότι η επενδυτική κοινότητα επιστρέφει στα θεμελιώδη, στα μερίσματα και την προστιθέμενη αξία των συμφωνιών δημιουργώντας τις προϋποθέσεις για ένα Χριστουγεννιάτικο ράλι.

Στον αντίποδα οι αβεβαιότητες που συνδέονται με την γεωπολιτική αστάθεια επί του παρόντος δείχνουν να είναι διαχειρίσιμες οδηγώντας σε αποκλιμάκωση των ενεργειακών τιμών σε μια κομβική στιγμή για τις οικονομίες.

Υπό αυτό το πρίσμα το χρηματιστηριακό περιβάλλον μπορεί και δικαιολογημένα να είναι πολύ πιο αισιόδοξο από ότι πριν από μερικές εβδομάδες.

Σε ότι αφορά τα αποτελέσματα των τραπεζών το πρώτο σετ των δύο συστημικών τραπεζών προϊδεάζει για το τι πρέπει να περιμένουμε στις επόμενες δυο ανακοινώσεις που έρχονται την επόμενη Τρίτη:

Η αύξηση του εισοδήματος από τόκους ξεπέρασε το 8% σε σχέση με το προηγούμενο τρίμηνο, τα έσοδα από προμήθειες έδειξαν αντοχή ενώ το κόστος λειτουργίας σε σχέση με τα έσοδα υποχώρησε σημαντικά.

Παράλληλα η επίδραση των υψηλών επιτοκίων και οι καθυστερήσεις που συνδέονται με τις πρόσφατες φυσικές καταστροφές δεν έχουν επιδράσει στην αύξηση των μη εξυπηρετούμενων εκθέσεων. Κοινή επίσης παραδοχή είναι ότι η κορύφωση της οργανικής κερδοφορίας έχει ακόμα μπροστά της ένα τρίμηνο.

Η αναθεώρηση των στόχων για το σύνολο της χρόνιας ήταν βέβαια πιο μετριοπαθής αλλά σε κάθε περίπτωση η εικόνα της κερδοφορίας και η προοπτική διατήρησης της για τα επόμενα τέσσερα τρίμηνα αν μη τι άλλο δημιουργεί ένα άκρως ισχυρό θεμελιώδες υπόβαθρο με ιδιαίτερα χαμηλούς πολλαπλασιαστές κερδών για τις χρήσεις 2023 και 2024.

ΤΧΣ

Προς το παρόν, η αγορά μπορεί να επικεντρωθεί στις επικείμενες εξελίξεις με τεταμένη την προσοχή ως τις 20 Νοεμβρίου, διάστημα στο οποίο θα έχει ολοκληρωθεί και η μερική αποεπένδυση του ΤΧΣ από την ΕΤΕ εφόσον βεβαίως το κλίμα στις αγορές παραμένει ενθαρρυντικό και δεν υπάρξουν ανατροπές.

Σε πρώτη φάση αναμένεται βελτιωμένη πρόταση από την Unicredit προς στο ΤΧΣ για την απόκτηση του 9% της Alpha. Το ταμπλό “φωνάζει” για προσφορά πάνω από 1,44 – 1,46, αντί του 1,33 που προσέφεραν αρχικά οι Ιταλοί.

Κι από την άλλη, μετά την ανακοίνωση των αποτελεσμάτων της Εθνικής την ερχόμενη Τρίτη, ο χρόνος μετράει αντίστροφα για να ανοίξει το βιβλίο προσφορών για το 20%.

Ήδη, το ενδιαφέρον είναι μεγάλο, σύμφωνα με όσα κυκλοφορούν στην αγορά, καθώς θέλουν να εγγραφούν μεγάλοι Έλληνες εφοπλιστές, αλλά και παγκόσμιας εμβέλειας funds, όπως η Norges Bank ή η Fidelity.

Διαβάστε επίσης:

Drewry: Αυξήθηκαν οι ναύλοι κατά 5% στα πλοία εμπορευματοκιβωτίων

Clawback: Επετεύχθη ο στόχος μείωσης για τη φαρμακευτική δαπάνη για το 2022

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βαλεντίνα Μπαρτολίνι: «Η φλόγα σε καλεί να σκεφτείς»

- Γιατί έφτασε κοντά στο… κραχ η μπασκετική Μονακό! Φεύγει ο ζάπλουτος Φεντορίτσεφ, παρεμβαίνει το Πριγκιπάτο

- Νευρικότητα στις αγορές πετρελαίου, καθώς ο Τραμπ «χτίζει» πολεμικό κλίμα εναντίον του Ιράν

- Από τον Νίξον στον Κάρτερ – και στον Τραμπ: Έρχεται η τρίτη κρίση του δολαρίου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.