ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η επενδυτική τράπεζα AXIA παρουσιάζει τις εκτιμήσεις της για την πιθανή ανοδική πορεία των ελληνικών μετοχών με βασικό καταλύτη την επίτευξη της επενδυτικής βαθμίδας (IG) από τη χώρα αλλά και την είσοδο του Χ.Α. στην κατηγορία των αναπτυγμένων αγορών (DM).

Η επενδυτική τράπεζα επιχειρεί: α) να διακρίνει τις διαφορές μεταξύ της αναβάθμισης σε IG και της εισόδου σε DM, τόσο από πλευράς χρονικού προγραμματισμού όσο και σχετικής σημασίας,

β) να περιγράψει τα τρία στάδια της εισροής κεφαλαίων στις ελληνικές μετοχές, εκ των οποίων το πρώτο αφορά στα ευέλικτα κεφάλαια που μπορούν να προ-τοποθετηθούν σε τυχόν αναβαθμίσεις, το δεύτερο αφορά στα ενεργά κεφάλαια με περιορισμούς υπο-IG (πλειοψηφία των ενεργών κεφαλαίων) και το τρίτο αφορά τα παθητικά και μειοψηφικά ενεργά κεφάλαια που απαιτούν καθεστώς DM και

γ) αναλύει τη δομής της παγκόσμιας αγοράς κεφαλαίων υπό διαχείριση (ενεργά έναντι παθητικών κ.λπ.).

Τα βασικά ευρήματά των αναλυτών της AXIA είναι τα εξής:

α) Ο χρόνος αναβάθμισης σε IG σε σχέση με το καθεστώς DM είναι διαφορετικός. Η αναβάθμιση IG της Ελλάδας θα μπορούσε να είναι άμεση, αλλά το καθεστώς DM του Χ.Α. θα καθυστερήσει μέχρι το β΄ εξάμηνο του 2024 ή το α΄ εξάμηνο του 2025 για τους οίκους FTSE και MSCI αντίστοιχα.

β) Η αναβάθμιση IG είναι ο βασικός παράγοντας για τις εισροές στις ελληνικές μετοχές. Με βάση τη δομή της αγοράς, η τράπεζα εκτιμά ότι τα υπό διαχείριση κεφάλαια που θα «ασχολούνταν» με τις ελληνικές μετοχές θα αυξάνονταν κατά 2,3 φορές μετά τις αντίστοιχες αναβαθμίσεις.

Ωστόσο, δεδομένου ότι η πλειονότητα των επενδυτικών αμοιβαίων κεφαλαίων (62% του συνόλου) εξακολουθεί να μην ακολουθεί δείκτες αναφοράς, η πλειοψηφία των αμοιβαίων κεφαλαίων (με συγκεκριμένες εντολές) θα είναι σε θέση να επενδύσουν στη χώρα μετά την αναβάθμιση σε IG, παρά την αναβάθμιση σε DM.

Επίσης, τα παθητικά κεφάλαια που συνδέονται με το καθεστώς DM αποτελούν μόνο το 14% των επενδυμένων κεφαλαίων στην ΕΕ και άρα είναι λιγότερο σημαντικά για τη συνολική εικόνα.

Ως εκ τούτου, η αναβάθμιση σε IG θα πρέπει να φέρει την πλειονότητα των πρόσθετων εισροών, γεγονός που σημαίνει ότι μεγάλο μέρος της ανόδου θα μπορούσε να υλοποιηθεί βραχυπρόθεσμα.

γ) Οι μελλοντικές ροές θα καθοδηγούνται από τα θεμελιώδη μεγέθη και στο βασικό σενάριο αυτό θα προκαλέσει re-rating στις ελληνικές μετοχές 45% έως το 2024. Η ισχυρή άνοδος του Χ.Α. φέτος κατά 40%, το καθιστά τον δεύτερο δείκτη με τις καλύτερες επιδόσεις σε δολαριακούς όρους, αν και εξακολουθεί να διαπραγματεύεται με έκπτωση +30% έναντι των αναδυόμενων αγορών αλλά και των DM (πλην ΗΠΑ) σε όρους P/Ε.

Ωστόσο, καθώς η πλειονότητα των ενεργών αμοιβαίων κεφαλαίων θα είναι επιλέξιμη για επενδύσεις σε ελληνικές μετοχές, οι μελλοντικές ροές θα καθοδηγούνται από τα ισχυρά μακροοικονομικά και τα μικροοικονομικά θεμελιώδη μεγέθη.

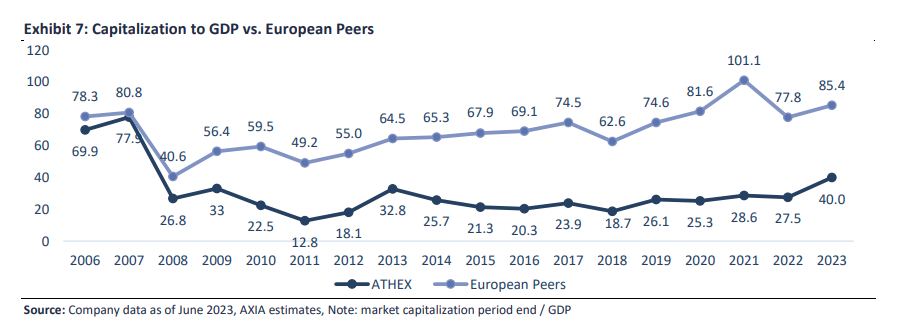

Συνολικά, αυτό θα επιτρέψει στο Χ.Α. να συγκλίνει με τον μέσο όρο της ΕΕ, όσον αφορά την κεφαλαιοποίηση της αγοράς (% του ΑΕΠ). Η πρόβλεψη της AXIA είναι ότι η συνολική κεφαλαιοποίηση της αγοράς (ως % ΑΕΠ) θα πρέπει να αυξηθεί κατά 15 ποσοστιαίες μονάδες μέχρι το 2024 (ακόμα 30 ποσοστιαίες μονάδες χαμηλότερα από τον μέσο όρο της ΕΕ). Αυτό θα αυξήσει την κεφαλαιοποίηση του Χ.Α. κατά 45%.

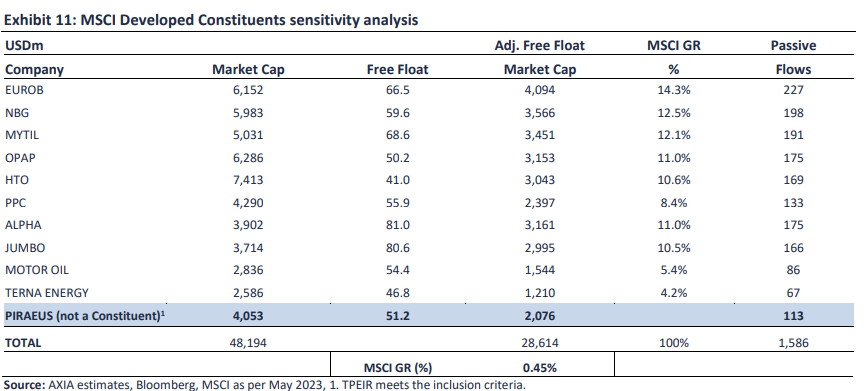

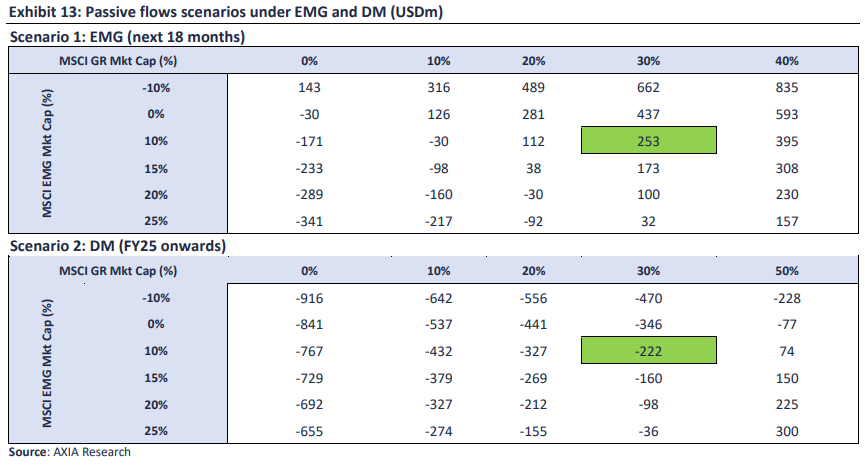

δ) Οι παθητικές ροές είναι αμελητέες για το Χ.Α. Σύμφωνα με τις εκτιμήσεις των αναλυτών, η επίδραση των παθητικών ροών θα είναι πολύ μικρή, καθώς τα διαπραγματεύσιμα αμοιβαία κεφάλαια (ETF) αντιπροσωπεύουν λιγότερο από το 3% της σημερινής κεφαλαιοποίησης του Χ.Α. με το μεγαλύτερο μέρος του να ‘ακολουθεί’ τους δείκτες του MSCI.

Ενώ θα υπάρξουν αρχικές παθητικές εισροές, καθώς αυξάνεται η κεφαλαιοποίηση της αγοράς, η πραγματική αναβάθμιση σε DM (κυρίως από τον οίκο MSCI τον Ιούνιο του 2025) θα μπορούσε στην πραγματικότητα να οδηγήσει σε κάποιες εκροές. Ωστόσο, αυτό θα είναι ελάχιστα αισθητό.

Ως αποτέλεσμα του re-rating στην κεφαλαιοποίησης της αγοράς (ως % ΑΕΠ), η AXIA αυξάνει την αποτίμησή της ΕΧΑΕ σε 6,4 ευρώ από 5,3 ευρώ (+25% άνοδος), επαναλαμβάνοντας την αξιολόγηση αγορά.

Διαβάστε επίσης:

AXIA: Στα €21,20 με σύσταση αγοράς η τιμή στόχος για ΓΕΚ ΤΕΡΝΑ

Οι χαμένοι του Nasdaq: Ποιοι έμειναν έξω από το πάρτι των 5 τρις δολαρίων

Τι κρύβεται πίσω από το ράλι των Πειραιώς, Aegean, Jumbo, Intrakat, Lamda, ΟΛΠ και Ιατρικό

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κύπρος: Έφτασαν οι ελληνικές φρεγάτες στο λιμάνι της Λεμεσού (Βίντεο)

- Reuters: Φαβορί για τη διαδοχή του Χαμενεΐ ο γιος του που επέζησε από τις επιθέσεις στο Ιράν

- ΑΔΜΗΕ: Ενισχύει την ενεργειακή ασφάλεια της Ελλάδας αξιοποιώντας τεχνολογία της IBM

- Χατζηθεοδοσίου (ΕΕΑ): Να μειωθεί ο ΕΦΚ στα καύσιμα – Γιατί τα fuel pass δεν λύνουν το πρόβλημα της ακρίβειας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.