ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Deutsche Bank και ο Alfredo Alonso επισημαίνουν την εξαιρετική παράδοση που οδηγεί σε ομαλοποιημένους πολλαπλασιαστές στις ελληνικές τράπεζες και προχωράει σε αναβάθμιση στόχων, παρότι δεν θεωρεί τις αποτιμήσεις τους φθηνές πλέον.

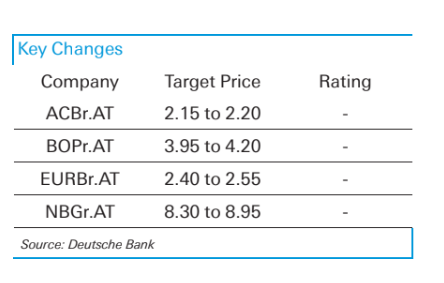

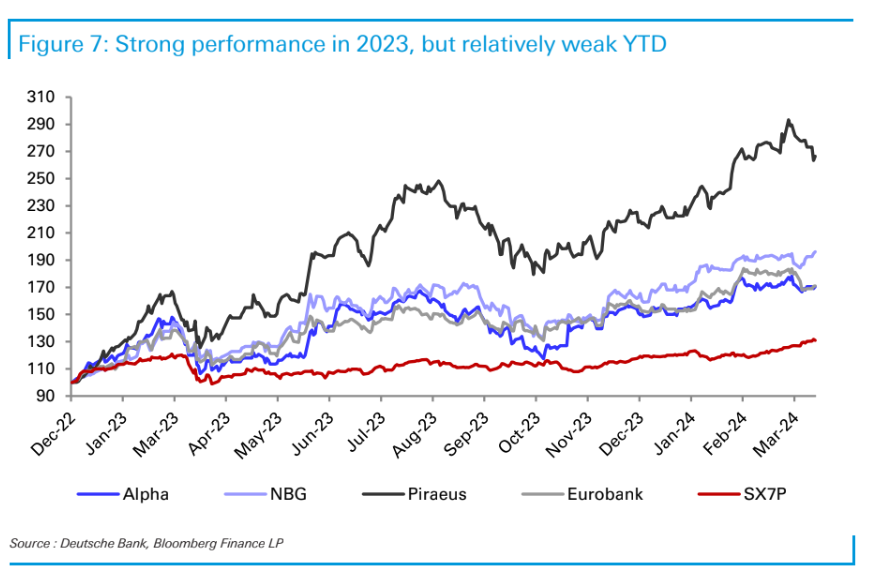

«Οι ελληνικές τράπεζες φαίνεται να επωφελούνται από πολλαπλές ευνοϊκές συγκυρίες, αποτελώντας ιδανική επιλογή για πολλούς επενδυτές, μετά τα ισχυρά κέρδη και τις εξαιρετικές προοπτικές, λόγω της βελτιωμένης κερδοφορίας και ανθεκτικότητας και μετά της βελτιωμένης ρευστότητας της αγοράς μετά την εκποιήσεις του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ). Αυτό φαίνεται να έχει ήδη φανεί στις επιδόσεις των μετοχών στο ταμπλό του ΧΑ, οδηγώντας σε πολλαπλασιαστές που ευθυγραμμίζονται σε γενικές γραμμές με εκείνους των ομοειδών τραπεζών της Νότιας Ευρώπης. Οι δείκτες P/E για το 2025 είναι τώρα στην περιοχή περίπου των 6 φορών και οι δείκτες εσωτερικής αξίας (P/TBV) σε 0,6 με 0,8 φορές για δείκτες αποδοτικότητας ενσώματων ιδίων κεφαλαίων (RoTEs) στην περιοχή του 10% με 15% και με ισχυρό πλεόνασμα κεφαλαίου. Έτσι, αν και πιστεύουμε ότι οι ελληνικές τράπεζες δεν είναι πλέον φθηνές, βλέπουμε λόγους να παραμείνουμε θετικοί. Συνολικά, οι παράγοντες αυτοί μας επιτρέπουν να παραμείνουμε αισιόδοξοι για τις ελληνικές τράπεζες όσον αφορά τις δυνητικές επιδόσεις, με την προτίμησή μας να έχει πλέον τεθεί στην Eurobank με σύσταση αγοράς και αυξημένη τιμή στόχο στα €2,55 από €2,40, δεδομένης της διαρθρωτικής της δύναμης και του σημαντικού χώρου για θετικές εκπλήξεις σε μη απαιτητικούς πολλαπλασιαστές. Μας αρέσει επίσης ακόμη η Εθνική Τράπεζα με σύσταση αγοράς και τιμή στόχο στα €8,95 από €8,30, λόγω της εντυπωσιακής παράδοσης και του πιθανού καταλύτη από την άμεση αγορά του μεριδίου του ΤΧΣ που θεωρούμε τον καλύτερο τρόπο χρήσης του πλεονάζοντος κεφαλαίου, κατά την άποψή μας. Διατηρούμε την ίδια στιγμή τις αξιολογήσεις μας για τις Alpha bank και Τράπεζα Πειραιώς, παρά κάποιες αυξήσεις των τιμών-στόχων. Αξιολογούμε την Alpha Bank με σύσταση αγοράς και αυξημένη τιμή στόχο στα €2,20 από €2,15, ενώ για την Τράπεζα Πειραιώς παραμένει η μόνη ελληνική τράπεζα με διαβάθμιση “Hold” και αυξημένη τιμή στόχο στα €4,20 από €3,95, δίκαια αποτιμημένη μετά τις εξαιρετικές επιδόσεις της, με πολύ λιγότερα περιθώρια για εκπλήξεις», εξηγεί ο Alfonso της γερμανικής τράπεζας.

«Ενώ έχουν προκύψει ερωτήματα σχετικά με το αν έχει ακόμη νόημα να συνεχίσουμε να προτιμάμε τις ελληνικές τράπεζες έναντι άλλων τραπεζών που είναι παρόμοια φθηνές από πλευράς P/E (π.χ., ορισμένες ιβηρικές ή ιταλικές τράπεζες), πιστεύουμε ότι θα πρέπει να υπάρχει ακόμη καλή εξέλιξη μπροστά μας, με γνώμονα την υψηλή ανάπτυξη, η οποία στηρίζει την ανθεκτική κερδοφορία και με βάση τα ακόλουθα σημεία:

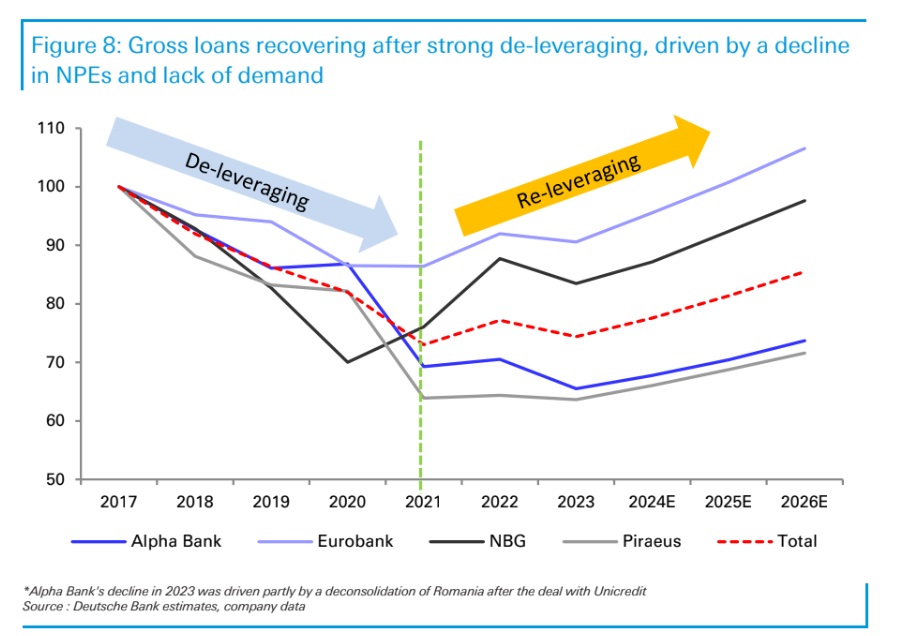

1) σημαντικός ρυθμός δανειοδότησης και ανάπτυξης που είναι πιθανή τα επόμενα χρόνια, με μεσαία μονοψήφια ποσοστά για τα επόμενα τρία χρόνια, κάνοντας μεγάλη διαφορά σε σχέση με την υπόλοιπη Ευρώπη,

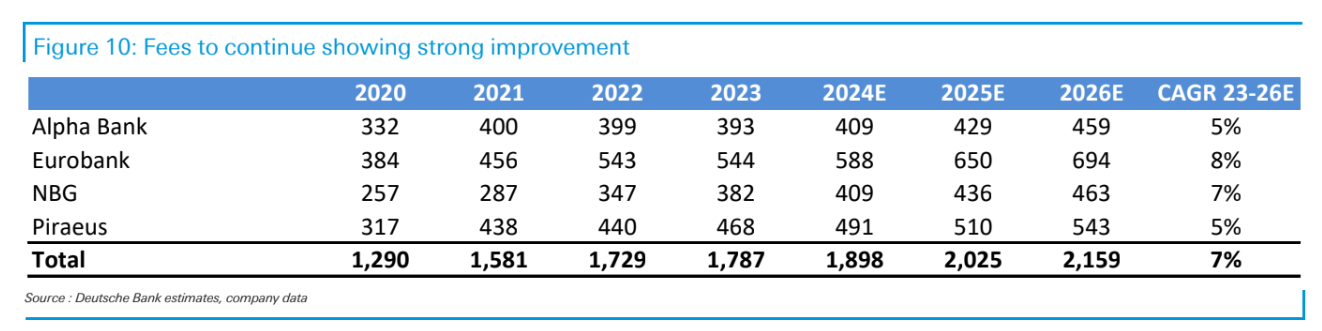

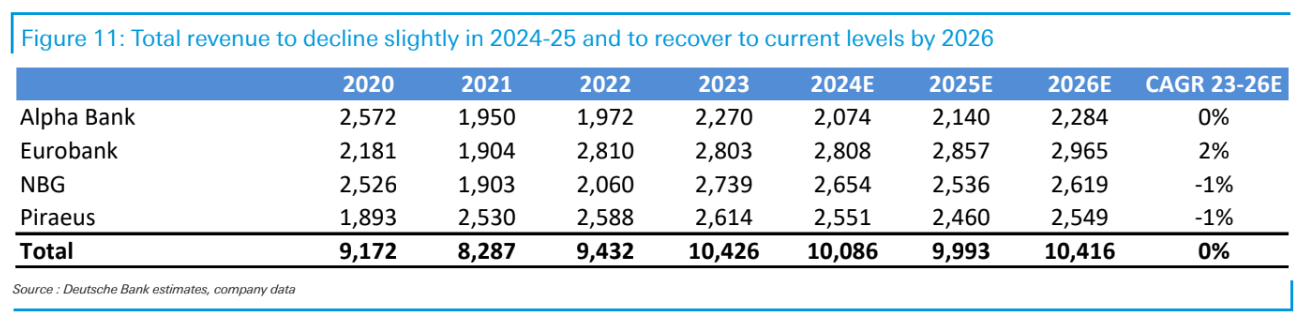

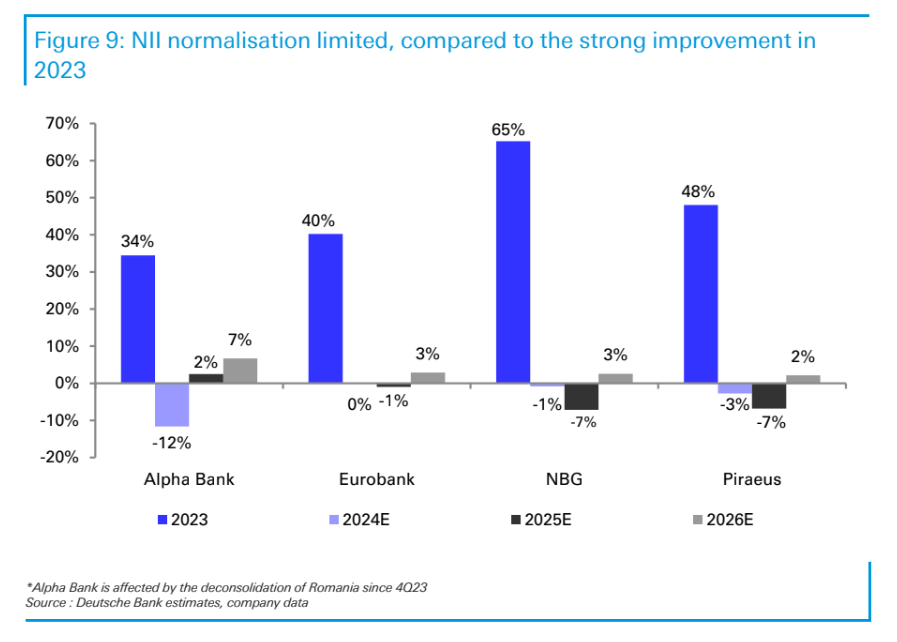

2) αυτό συμβάλλει στη βελτίωση των προοπτικών για τα έτη 2024-2026, με την ισχυρή δραστηριότητα, το ελεγχόμενο κόστος και τη μείωση των προβλέψεων να αντισταθμίζουν τον αντίκτυπο της εξομάλυνσης των καθαρών εσόδων από τόκους (NII), η οποία θα μπορούσε να συνεπάγεται περαιτέρω αναβαθμίσεις στο consensus των αναλυτών,

3) η υψηλότερη ρευστότητα έχει ανοίξει την πόρτα σε μεγαλύτερους επενδυτές που είναι περισσότερο από πρόθυμοι να απορροφήσουν τα νέα χαρτιά στην αγορά και τέλος,

4) η ταχύτερη από την αναμενόμενη κεφαλαιακή συσσώρευση κεφαλαίου οδήγησε στην επανάληψη της διανομής μερισμάτων, με καλές προοπτικές για μια αύξηση από το 2024 και περιθώριο για άλλα είδη αποδόσεων, όπως η επαναγορά μετοχών», καταλήγει ο Alfonso.

Διαβάστε επίσης:

Optima Bank: Αγοράστε τις ελληνικές τράπεζες με το βλέμμα στα μερίσματα

UBS για Theon International: Αγοράστε τη μετοχή με στόχο τα €17 – Περιθώριο ανόδου άνω του 35%

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ενισχυμένοι έλεγχοι και συντονισμός για την αντιμετώπιση της ευλογιάς των αιγοπροβάτων

- Alumil: Το Δ.Σ. ενέκρινε τη παροχή εγγύησης υπέρ της θυγατρικής στην Αίγυπτο

- Ευρώ: Ράλι στο 1,2 του δολαρίου φέρνει «πονοκέφαλο» στην ΕΚΤ

- Goldman Sachs: Ειδική ομάδα με κορυφαία στελέχη αναλαμβάνει «δράση» στη Μέση Ανατολή

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.