ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Πάνω από την πολυσυζητημένη, αρχική προσφορά της UniCredit, κινούνται σταθερά όλες οι χρηματιστηριακές συναλλαγές της Alpha Bank, τις έξι τελευταίες μέρες διαπραγμάτευσης.

Στις 4 εξ αυτών η αγορά αγνοούσε ότι η Ιταλική τράπεζα είχε προσφέρει 1,33 ευρώ, ανοίγοντας επί της ουσίας με πρωτοβουλία της, την όλη διαδικασία παραχώρησης του μετοχικού «πακέτου» (8,978%) που κατέχει το Τ.Χ.Σ.

«Δεν υποχρεούμαστε να αποκαλύψουμε την προσφορά» υποστήριζε τότε το Ταμείο Χρηματοπιστωτικής Σταθερότητας. Το οποίο…αυτοαναιρέθηκε, καθώς προχθές το πρωί προχώρησε στη δημοσιοποίηση του τιμήματος. Επιλέγοντας να δώσει το εναρκτήριο λάκτισμα, για μια σύντομη διαδικασία ανταγωνιστικών προσφορών.

Η μετοχή της Alpha Bank επέστρεψε στην κανονικότητα των συναλλαγών στις 24 Οκτωβρίου. Αφού είχε μείνει μια μέρα εκτός, έπειτα από μάλλονακατανόητη απόφαση της Επιτροπής Kεφαλαιαγοράς. Η οποία την επανάφερε στο «ταμπλό» χωρίς να έχει προστεθεί κάτι το ουσιώδες για την ενημέρωση των επενδυτών.

Στη χώρα που όπως έλεγε ο μοναδικός Μποστ «ανθεί φαιδρά πορτοκαλέα» το Τ.Χ.Σ και η Εποπτική Αρχή της Kεφαλαιαγοράς βάλθηκαν να διαγκωνίζονται για την… κατάργηση του αυτονόητου.

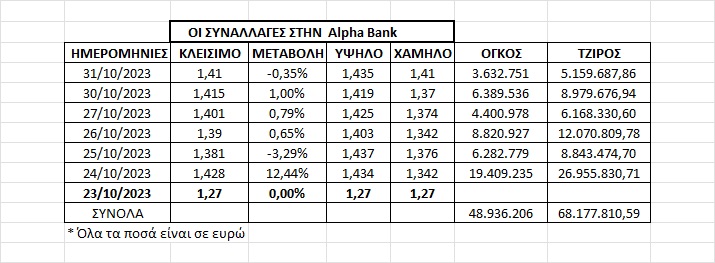

Όπως και να ’χει σε ένα εξαήμερο συναλλαγών (από 24 Οκτωβρίου έως και χθες 31 του μηνός) άλλαξαν χέρια 48.936.206 μετοχές της Alpha Bank. Συνολικής αξίας 68,177 εκατ. ευρώ.

Σε όλες τις περιπτώσεις καμία πράξη δεν έγινε κάτω από τα 1,33 ευρώ, που όπως εκ των υστέρων αποδείχθηκε, έδωσε η UniCredit μπαίνοντας στη «μάχη» της διεκδίκησης.

Στο διάστημα αυτό η μετοχή της Alpha Bank κινήθηκε από το χαμηλό των 1,342 ευρώ , έως το υψηλό των 1,437 ευρώ. Ενώ χθές έκλεισε στα 1,41 ευρώ. Με κέρδη 11% σε έξι μέρες συναλλαγών και «πρiμ» 6% επί της εναρκτήριας προσφοράς που έκανε η Ιταλική τράπεζα.

Ο αριθμός των μετοχών που διακινήθηκαν αντιστοιχεί στο 2% του συνόλου της Alpha Bank, αλλά ένα τμήμα του αντιστοιχεί σε ενδοσυνεδριακές αγοραπωλησίες.

Σε σχέση με το αμέσως προηγούμενο, εξαήμερο συναλλαγών, ο τωρινός όγκος της μετοχής είναι αυξημένος κατά 50,7%, ενώ 66,3% μεγαλύτερος είναι ο συναλλακτικός τζίρος.

Τα πονταρίσματα και η διάψευση της φήμης

Ορισμένοι στην αγορά θεωρούν ότι ενδιαφέρον για τη μετοχή δείχνουν τα «δυνατά χέρια». Είτε γιατί πιστεύουν σε ανοδική αναπροσαρμογή του τιμήματος εκχώρησης του «πακέτου» του Τ.Χ.Σ, είτε γιατί ποντάρουν στην περαιτέρω θετική πορεία της τράπεζας. Την οποία «υπογράφει» με τις πυκνές, ορθολογικές και αποτελεσματικές κινήσεις του ο εξαιρετικά έμπειρος CEO Βασίλης Ψάλτης.

Χθές έκανε τον γύρο της αγοράς η φήμη περί ενδιαφέροντος για το ποσοστό της Alpha Bank, από την πλευρά σπουδαίας επιχειρηματικής οικογένειας, η οποία ελέγχει ενεργειακό Όμιλο και νεοεισηγμένη τράπεζα. Κορυφαία πηγή του επιχειρηματικού Ομίλου που ρωτήθηκε σχετικά, διέψευσε κατηγορηματικά την εν λόγω φημολογία.

Ανεξαρτήτως αυτών και σε ότι αφορά τη διαδικασία ανταγωνιστικών προσφορών, οι περισσότεροι από τους επαγγελματίες της αγοράς εκτιμούν ότι είναι πολύ δύσκολο να μπει κάποιος νέος «παίκτης»… στην UniCredit. Ειδικά μάλιστα όταν δεν υπάρχει η δυνατότητα ελέγχου της τράπεζας (due diligence).

Η εξέλιξη αυτή φαίνεται να αποτελεί το επιθυμητό σενάριο για την κυβέρνηση, αλλά και για θεσμικούς οικονομικούς παράγοντες της χώρας, καθώς μια σημαντική ευρωπαϊκή τράπεζα θέλει να αποκτήσει στρατηγική συμμετοχή στο εγχώριο χρηματοπιστωτικό σύστημα. Μετέχοντας στη διαδικασία αποεπένδυσης του Τ.Χ.Σ. Κάτι που υπό όρους και προϋποθέσεις μπορεί να συμβεί και στην περίπτωση της Εθνικής τράπεζας που ακολουθεί.

Το ανοικτό ερώτημα που μένει να απαντηθεί είναι το εάν και πόσο η UniCredit θα αναθεωρήσει ανοδικά το αρχικό της «χτύπημα» έτσι ώστε αυτό να κριθεί συμβατό με βάση το δίκαιο εύρος αποτίμησης, που θα καθορίσει ο χρηματοοικονομικός σύμβουλος του Τ.Χ.Σ. Και με το δεδομένο ότι ο αγοραστής δεν αποκτά το έλεγχο της τράπεζας, παρά μόνο μια μετοχική συμμετοχή. Επενδυτικής φύσεως στην προκειμένη περίπτωση.

Το σύνθετο παζλ των αποτιμήσεων

Με την ενσώματη λογιστική αξία της τράπεζας να είναι τώρα στα 2,585 ευρώ ανά μετοχή, η αρχική προσφορά των 1,33 ευρώ αντιστοιχεί στο 51,5%. Όταν η τρέχουσα αποτίμηση της μετοχής στα 1,41 ευρώ αντιστοιχεί στο 54,5% της καθαρής λογιστικής αξίας. Ενέχοντας σημαντικό discount της τάξεως του 25% έναντι του μέσου όρου των άλλων τριών συστημικών τραπεζών της χώρας και 39% έναντι των τραπεζών της ΝΑ Ευρώπης.

Επίσης η τρέχουσα τιμή της μετοχής της Alpha Bank υπολείπεται κατά 30,5% σε σχέση με το μέσο όρο της τιμής-στόχου των 2,03 ευρώ, που έχουν δώσει τον τελευταίο καιρό 9 διεθνείς επενδυτικοί οίκοι και εγχώριοι αναλυτές. Με την υψηλότερη εξ αυτών (2,20 ευρώ) να έχει δοθεί από JP Morgan και HSBC και τη χαμηλότερη (1,83 ευρώ) από την Optima Bank.

Αλλά βέβαια είναι άλλο οι προσδοκίες της αγοράς και άλλη η «λογική» παραχώρησης του ποσοστού του Τ.Χ.Σ. το οποίο απαριθμεί 211.138.299 μετοχές της Alpha Bank. Εκ των οποίων οι 41.960.000 αποκτήθηκαν έναντι 41,96 εκατ. ευρώ, με τη συμμετοχή του Ταμείου στην προπέρσινη ΑΜΚ της τράπεζας, που έγινε με τιμή διάθεσης στο 1 ευρώ ανά μετοχή.

Το Τ.Χ.Σ έχει εισφέρει εν συνόλω στην Alpha Bank (μέσω των ανακεφαλαιοποιήσεων και της ΑΜΚ) το ποσό των 4,063 δισ. ευρώ. Το μικρότερο από όλες τις συστημικές τράπεζες. Αφού στη Eurobank είχε δώσει 5,889 δισ. ( και πήρε πίσω 93,7 εκατ, ευρώ με την πρόσφατη εξαγορά του 1,4%) ενώ στην Εθνική στην οποία κατέχει το 40,39% έχει εισφέρει 9,354 δις και 10,058 δισ. μαζί με τα Coco’s, στην Πειραιώς όπου κατέχει το 27%.

Η αρχική και για πολλούς ενδεικτική προσφορά της UniCredit μεταφράζεται σε ένα τίμημα ύψους 280, 8 εκατ. ευρώ. Πού όσο κι αν αναπροσαρμοστεί δεν περιορίζει ουσιωδώς την «τρύπα» του Τ.Χ.Σ. Του οποίου οι κεφαλαιακές εισφορές στις τράπεζες ήταν αναπόδραστη συνέπεια της «κουράς» των κρατικών ομολόγων που εκείνες υπέστησαν την περίοδο της δημοσιονομικής κρίσης.

Παρά ταύτα το τίμημα στην περίπτωση που όντως το deal αποεπένδυσης ολοκληρωθεί με επιτυχία, αποτελεί μια έξωθεν καλή μαρτυρία για τους επενδυτές.

Σήμερα η μετοχική βάση της Alpha Bank απαρτίζεται από 109.471 μετόχους. Με τους ξένους θεσμικούς να κατέχουν αθροιστικά το 72%. Η αριθμητικά συντριπτική πλειονότητα των μετόχων (103.443) έχει έως 1.000 μετοχές, συγκεντρώνοντας εν συνόλω το 2,94% της τράπεζας.

Ενώ σε 261 κωδικούς με άνω του ενός εκατ. μετοχές, βρίσκεται το 79,18% της Alpha Bank. Μεταξύ αυτών είναι και ο Χένρι Χόλτερμαν της Reggeborgh που φέρεται να κατέχει το 9%, με εκτιμώμενες τοποθετήσεις 230 εκατ. ευρώ και μέσο κόστος κτήσης στα επίπεδα των 1,1 ευρώ ανά μετοχή.

Διαβάστε επίσης

Άρθρο παρέμβαση: Ο Ξηρουχάκης και τα σοβαρά λάθη του ΤΧΣ στο deal Alpha – UniCredit

Στις 13-15 Νοεμβρίου το βιβλίο προσφορών για Εθνική – Σπριντ Ψάλτη-Μυλωνά για την έξοδο από το ΤΧΣ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αττική Οδός: Νέα παράταση των κυκλοφοριακών ρυθμίσεων έως 22 Φεβρουαρίου

- Γερουλάνος: «Στόχος του συνεδρίου μας να αποδείξουμε ότι στο επίκεντρο της ύπαρξης μας είναι ο πολίτης»

- ΗΠΑ: Ο Τραμπ καλεί τη Χαμάς να αποστρατιωτικοποιηθεί «πλήρως και άμεσα»

- Κατολισθήσεις και πλημμύρες σαρώνουν Πρέβεζα, Κέρκυρα, Τρίπολη, Λέσβο – 112 σε Χίο, Σέριφο, θυελλώδεις νοτιάδες στο Αιγαίο

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.