ΣΧΕΤΙΚΑ ΑΡΘΡΑ

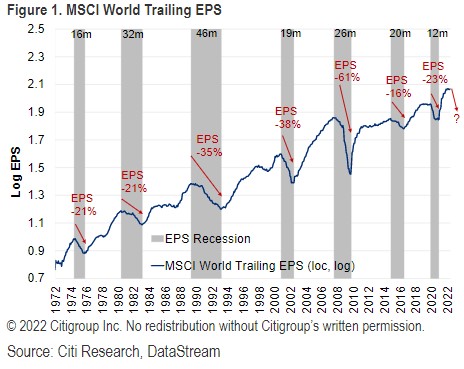

«Πιστεύουμε ότι η επόμενη παγκόσμια ύφεση στα κέρδη ανά μετοχή (EPS) είναι έτοιμη να ξεκινήσει και η οποία θα είναι η όγδοη τα τελευταία 50 χρόνια», εξηγεί ο Robert Buckland, Global Strategist της Citi.

«Τα μοντέλα μας υποδεικνύουν ότι ο δείκτης MSCI World ήδη τιμολογεί μια συρρίκνωση των κερδών κατά 5-10%, επίδοση πολύ χαμηλότερη από την αύξηση των κερδών κατά 5% που προβλέπει ο μέσος όρος των αναλυτών για το 2023. Μια παγκόσμια ύφεση των EPS παρόμοια με τις 7 τελευταίες (-31% κατά μέσο όρο) θα σήμαινε περαιτέρω μείωση του δείκτη μετοχών MSCI World κατά 20%-30% στις μετοχές. Παραμένουμε ανήσυχοι για το γεγονός ότι οι αγορές μετοχών που έχουν εμμονή με τα επιτόκια δεν έχουν ακόμη αποτιμήσει τον πραγματικό αντίκτυπο στα κέρδη μιας πλήρους οικονομικής επιβράδυνσης», επισημαίνει με νόημα ο Buckland.

Η ύφεση στα κέρδη ανά μετοχή

Η ύφεση στα κέρδη ανά μετοχή

«Φαίνεται ότι εισερχόμαστε στην 8η παγκόσμια ύφεση των κερδών ανά μετοχή των εταιρειών των τελευταίων 50 ετών. Κατά μέσο όρο, οι προηγούμενες επτά διήρκεσαν δύο χρόνια και είδαν τα κέρδη να μειώνονται κατά 31%», υπολογίζει η Citi. Οι τρέχουσες πολύ υψηλές προβλέψεις για την κερδοφορία των εταιρειών, με το consensus των αναλυτών να εξακολουθεί να προβλέπει αύξηση των παγκόσμιων κερδών κατά 5% το 2023, είναι αρκετά υψηλότερα από την πρόβλεψη των στρατηγικών αναλυτών της Citi για συρρίκνωση 5-10%. Το σενάριο ‘σκληρής προσγείωσης’ των οικονομολόγων της Citi συνεπάγεται πτώση των κερδών κατά 20% περίπου.

Από την άλλη, το σενάριο για ‘ήπια συρρίκνωση’ έχει υπολογιστεί ήδη στις τιμές των δεικτών και τα μοντέλα της τράπεζας υποδεικνύουν ότι η πρόβλεψη της Citi για παγκόσμια συρρίκνωση των κερδών ανά μετοχή κατά 5-10% το 2023 έχει υπολογιστεί σε μεγάλο βαθμό στις αγορές μετοχών. Ένα αποτέλεσμα πιο κοντά στο μέσο όρο της πτώσης κατά 31% θα σήμαινε άλλη μια μείωση 20-30% στις παγκόσμιες μετοχές.

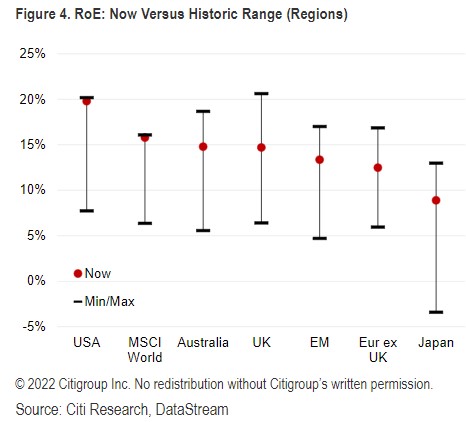

Η Citi εκτιμά ότι οι μετοχές στις ΗΠΑ είναι πιο ευάλωτες, καθώς τα μοντέλα της υποδεικνύουν ότι οι μετοχές της Ιαπωνίας και της Ευρώπης έχουν ήδη τιμολογήσει διψήφια συρρίκνωση των κερδών ανά μετοχή. Οι υψηλότερες αποτιμήσεις σημαίνουν ότι οι ΗΠΑ φαίνονται πιο ευάλωτες σε σημαντική απογοήτευση των κερδών.

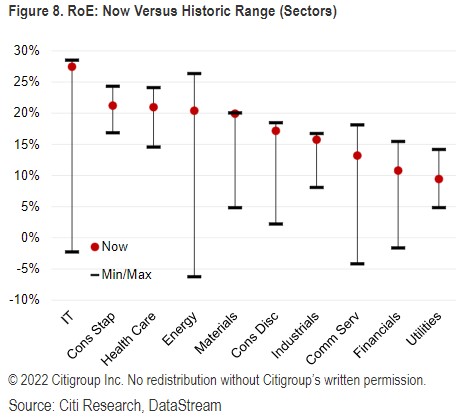

«Υπάρχει ωστόσο το ενδεχόμενο, αυτή η παγκόσμια συρρίκνωση των κερδών ανά μετοχή να μην είναι τόσο μεγάλη όσο εκείνες του παρελθόντος, αλλά μπορεί να διαρκέσει περισσότερο. Οι μεγάλες συρρικνώσεις στα κέρδη ανά μετοχή των εταιρειών αυτού του αιώνα ήταν σύντομες, βαθιές και συγχρονισμένες. Η ύφεση στις αρχές της δεκαετίας του 1990, αν και δεν ήταν υπερβολικά βαθιά (-35%), ήταν πιο παρατεταμένη, με διάρκεια τέσσερα χρόνια», υπολογίζουν οι αναλυτές της αμερικανικής τράπεζας. Οι πιο ευάλωτοι κλάδοι της οικονομίας είναι οι κυκλικοί τομείς.

«Παράλληλα οι περιφερειακές αγορές έπεσαν σε ύφεση σε διαφορετικούς χρόνους. Ίσως αυτό να συμβεί και σε αυτή την ύφεση και αυτό είναι κάτι που υποδηλώνεται από το χρονοδιάγραμμα ύφεσης από τους οικονομολόγους της Citi. Η ευρωπαϊκή οικονομία ήδη συρρικνώνεται, γεγονός που θα ασκήσει άμεση καθοδική πίεση στα εταιρικά κέρδη. Αλλά ακόμη και όταν οι ευρωπαϊκές οικονομίες ανακάμψουν αργότερα το επόμενο έτος, έτσι οι παγκόσμιες αγορές και τα κέρδη ανά μετοχή μπορεί να παρασυρθούν περαιτέρω. καθώς οι ΗΠΑ πέφτουν σε ύφεση», εξηγεί ο Buckland.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- MSCI Greece Standard: Καμία νέα εισαγωγή – Στις 8 οι μετοχές του δείκτη

- Αλίκη Μαρτίνου: Η τέχνη ιστορικά συνδέεται με τη φιλανθρωπία

- Η μεθανόλη στη ναυτιλία: Aπό το FuelEU και το EU ETS στη στρατηγική τοποθέτηση κεφαλαίου

- Το ράλι της 3E, το νέο deal Εξάρχου και Aktor, το big short στην Bylot και ο Τράμπ, το beef Βαρδινογιάννη – Γκάλι, τι αγοράζει ο Προκοπίου, το χωριό του Πιερρ και ο λαμπερός γάμος Δασκαλάκη – Χασιώτη

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.