ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Στις αρχές του τρέχοντος έτους, επισημάναμε δύο αντίξοες συνθήκες για τις παγκόσμιες αγορές μετοχών: τα υψηλότερα επιτόκια και την επιβράδυνση των κερδών ανά μετοχή (EPS)», εξηγεί ο Robert Buckland της Citi στην τριμηνιαία έκθεση για τις παγκόσμιες αγορές μετοχών.

Οι στρατηγικοί αναλυτές της Citi για τα επιτόκια πιστεύουν ότι μεγάλο μέρος αυτής της αύξησης των αποδόσεων έχει πλέον τελειώσει, γεγονός που θα περιορίσει τη μελλοντική υποαπόδοση των στρατηγικών στις μετοχές ανάπτυξης (Growth).

«Υποψιαζόμαστε ότι η προσοχή των επενδυτών θα μετατοπίζεται όλο και περισσότερο στους κινδύνους EPS. Ως εκ τούτου, κλίνουμε τις συστάσεις μας προς τις αγορές και τους τομείς όπου τα EPS θα πρέπει να αντέξουν καλύτερα σε μια παγκόσμια επιβράδυνση. Η αμυντική έναντι της κυκλικής συναλλαγής είναι πλέον περισσότερο σημαντικό για εμάς από την αξία έναντι της ανάπτυξης», εξηγεί ο Buckland.

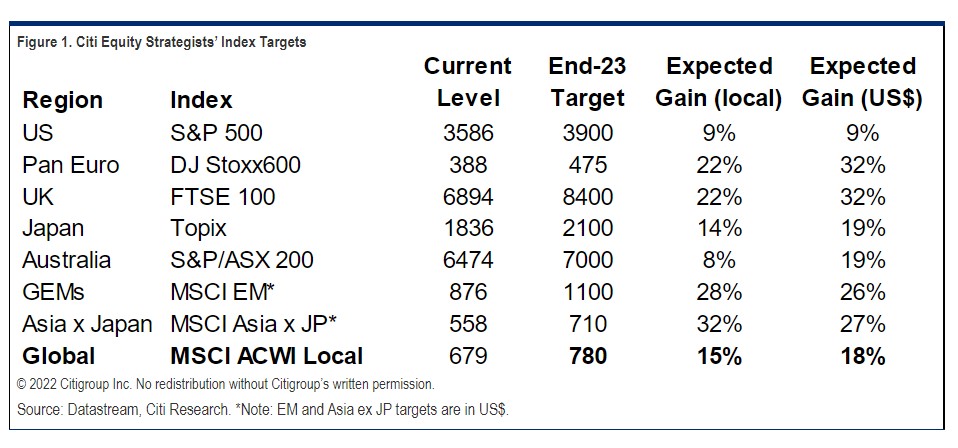

Οι στρατηγικοί αναλυτές της Citi εκτιμούν ότι οι παγκόσμιες μετοχές θα αυξηθούν κατά 18% έως το τέλος του 2023 και πιθανότατα θα είναι μια ευμετάβλητη και ασταθής διαδρομή, ωστόσο προτρέπει τους επενδυτές να μην κυνηγήσουν τα ράλι. Οι αποτιμήσεις φαίνονται τώρα πιο ρεαλιστικές, αλλά οι προβλέψεις για τα κέρδη εξακολουθούν να φαίνονται υπερβολικά αισιόδοξες.

Οι αναλυτές προβλέπουν αύξηση των κερδών ανά μετοχή του δείκτη MSCI AC World κατά +6% το 2023, ενώ η Citi αναμένει -5%.

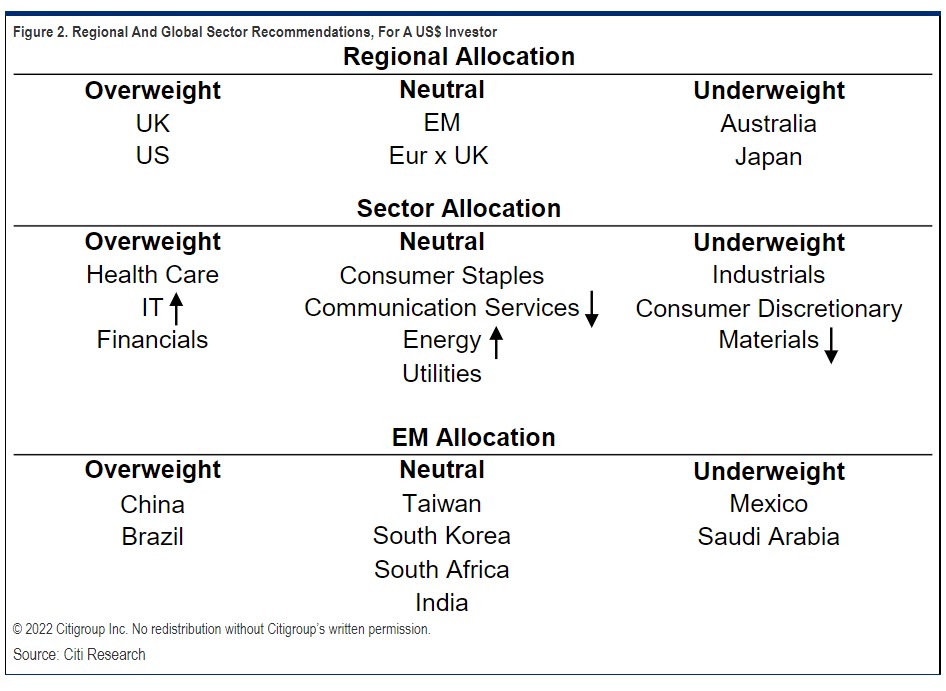

Η τράπεζα ευνοεί τις μετοχές των ΗΠΑ, όπου οι προβλέψεις για τα EPS θα πρέπει να είναι πιο ισχυρές και οι μετοχές από το Ηνωμένο Βασίλειο είναι το αγαπημένο της value trade. Η παγκόσμια τομεακή στρατηγική έχει προτίμηση στους αμυντικούς τομείς έναντι των κυκλικών και αναβαθμίζει την πληροφορική σε υπερεπενδεδυμένη θέση.

Ρεαλιστικοί δείκτες αποτίμησης P/E – μη ρεαλιστικές προσδοκίες κερδών

Τα αυξανόμενα επιτόκια έχουν μειώσει την αποτίμηση MSCI AC World 12m fwd P/E από τις 18 φορές στις αρχές του έτους σε 14 φορές τώρα. Οι μετοχές με υψηλή αποτίμηση έχουν πληγεί σκληρά, με τον δείκτη MSCI AC World Growth να υποχωρεί από τις 31 φορές σε 19 φορές. Μεγάλο μέρος αυτής της μείωσης έχει πλέον ολοκληρωθεί.

Η μέση εκτίμηση των αναλυτών αναμένει αύξηση των παγκόσμιων κερδών ανά μετοχή κατά 6% το 2023, η Citi προβλέπει -5%, σύμφωνα με τις προβλέψεις των οικονομολόγων της τράπεζας για επιβράδυνση της παγκόσμιας οικονομίας. Ακόμη και αυτή η πρόβλεψη μπορεί να αποδειχθεί υπερβολικά αισιόδοξη, καθώς προσδοκά ότι οι υποβαθμίσεις EPS θα επιταχυνθούν καθώς οδεύουμε προς το 2023.

Η λίστα ελέγχου της bear market εξακολουθεί να θέλει να αγοράζουμε τις πτώσεις, με 6/18 κόκκινες σημαίες. Ο δείκτης συναισθήματος Levkovich βρίσκεται τώρα σε έδαφος πανικού, το οποίο έχει αποδειχτεί καλό σήμα αγοράς στο παρελθόν αλλά δεν θα κυνηγούσαμε τα ράλι.

Οι συστάσεις για τις αγορές

Η Citi είναι ευνοϊκά διακείμενη στις μετοχές των ΗΠΑ, όπου τα κέρδη ανά μετοχή τείνουν να είναι λιγότερο κυκλικά και η περαιτέρω ισχύς του δολαρίου θα πρέπει να ενισχύσει τις αποδόσεις. Το Ηνωμένο Βασίλειο είναι το αγαπημένο value trade με δείκτη Ρ/Ε στις 9 φορές.

Εκτός από την αυξημένη θέση στις χρηματοπιστωτικές επιχειρήσεις, η παγκόσμια κλαδική στρατηγική ευνοεί τους αμυντικούς έναντι των κυκλικών. Αναβαθμίζει τον κλάδο της πληροφορικής σε υπερεπενδεδυμένη, δεδομένου ότι είναι πιο λογικές οι αποτιμήσεις και η επιδείνωση των προοπτικών στα EPS σε άλλους τομείς είναι υψηλότερες.

Παρά το ανοδικό περιθώριο κατά 18% του παγκόσμιου δείκτη μετοχών MSCI οι κίνδυνοι παραμένουν σημαντικοί.

Ο Scott Chronert πιστεύει ότι η ανθεκτικότητα των EPS μπορεί να βοηθήσει την αγορά φέτος, αλλά η οικονομική επιβράδυνση θα αποδειχθεί τροχοπέδη το 2023. H Beata Manthey, υπεύθυνη για τις ευρωπαϊκές μετοχές, πιστεύει ότι οι ευρωπαϊκές μετοχές έχουν ήδη τιμολογήσει πολλά άσχημα νέα.

Ο Ryota Sakagami για την Ιαπωνία τονίζει ότι το αδύναμο γεν θα πρέπει να στηρίξει τα εταιρικά κέρδη.

Από την άλλη πλευρά, οι υψηλότερες αποδόσεις αυξάνουν τη σχετική ελκυστικότητα του σταθερού εισοδήματος, αν και οι ΗΠΑ εξακολουθούν να είναι η μόνη ανεπτυγμένη αγορά όπου τα 10ετή ομόλογα αποδίδουν περισσότερο από τις μετοχές.

Επίσης τα κακά νέα είναι ότι οι προβλέψεις των αναλυτών για τα κέρδη είναι πολύ υψηλές.

Η Citi υπενθυμίζει ότι ο μέσος όρος της μείωσης των κερδών ανά μετοχή στα τελευταία τρία μεγάλα παγκόσμια γεγονότα ύφεσης ήταν 31%.

Οι προβλέψεις στις πιο κυκλικές αγορές (Ιαπωνία, Ευρώπη) φαίνονται πιο ευάλωτες, αν και τα αδύναμα νομίσματα μπορεί να βοηθήσουν στον περιορισμό της ζημιάς.

Διαβάστε επίσης:

Citi: Γιατί το ισχυρό sell-off στις ευρωπαϊκές μετοχές μπορεί να είναι bullish

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- XENETA: Αυτοί οι ναυτιλιακοί κολοσσοί τηρούν τα δρομολόγια – Πρωτιά για Maersk, χαμηλές επιδόσεις για MSC και HMM

- Commerzbank: Κέρδη πάνω από τις εκτιμήσεις και αναβάθμιση των προβλέψεων – Μήνυμα ισχύος από την Orlopp

- Άγρια επεισόδια στα Τίρανα: Δεκάδες τραυματίες και συλλήψεις σε αντικυβερνητική διαδήλωση

- Επίδομα παιδιού 2026: Πότε ανοίγει η πλατφόρμα, ποιοι πληρώνονται και τι να προσέξουν οι δικαιούχοι

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.