ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Άνεμος αισιοδοξίας πνέει στην Ιντρακάτ, καθώς δρομολογούνται κινήσεις ικανές να προσδώσουν νέα δυναμική στο αμιγώς επιχειρηματικό, αλλά και στο χρηματιστηριακό status της εταιρείας.

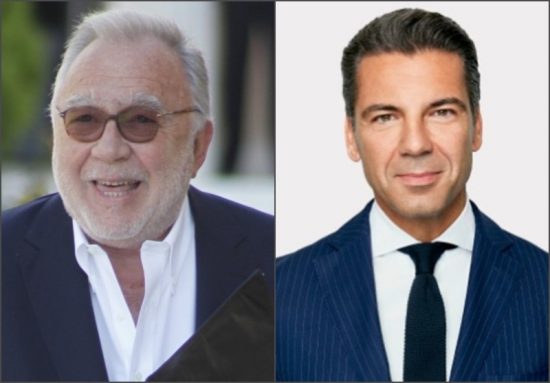

Σύμφωνα με πληροφορίες από πηγές που έχουν γνώση των εξελίξεων, στην Ιντρακάτ «τρέχει» η διαδικασία Due diligence από την πλευρά της πολύφερνης BC Partners, επικεφαλής της οποίας είναι ο πολύπλευρα συζητούμενος Νίκος Σταθόπουλος.

Στόχος της διενεργούμενης προκαταρκτικής αξιολόγησης είναι η στρατηγικού χαρακτήρα συμμετοχή του Private Equity fund , μέσω της εξαγοράς του 60-70% του πολλά υποσχόμενου κλάδου δραστηριοτήτων της εταιρείας στις Ανανεώσιμες πηγές ενέργειας.

Κλάδος ο οποίος αναμένεται να αποτελέσει έναν διακριτό επιχειρηματικό βραχίονα, ως θυγατρική του ομίλου της Ιντρακάτ.

Αν και επί του παρόντος οι διεργασίες βρίσκονται σε πρώιμο στάδιο με συνέπεια όλα τα ενδεχόμενα να είναι ανοικτά, εν τούτοις υπάρχει διάχυτη η αισιοδοξία ότι με τον έναν ή τον άλλο τρόπο το deal θα κλείσει.

Στην περίπτωση αυτή η εξαγορά θα αφορά μόνο το συγκεκριμένο κομμάτι των ΑΠΕ, χωρίς να επιφέρει αλλαγές στις υφιστάμενες μετοχικές ισορροπίες της εισηγμένης Ιντρακάτ.

Θυγατρικής κατά 36,79% του ομίλου της Ιντρακόμ και έχουσα στις κορυφαίες θέσεις της Διοικητικής ιεραρχίας τον Σωκράτη Κόκκαλη ως Πρόεδρο και τον Πέτρο Σουρέτη ως Διευθύνοντα Σύμβουλο.

Ενώ ο Δημήτρης Κούτρας είναι Αντιπρόεδρος.

Η δρομολογούμενη συμφωνία με την BC Partners ,πιθανότατα θα έχει μοχλό έκφρασης το νέο fund που δημιουργήθηκε σχετικά πρόσφατα από την μεγάλη των ιδιωτικών, επενδυτικών κεφαλαίων, προκειμένου να στοχεύσει σε μεσαίες και μικρότερου μεγέθους ελληνικές εταιρείες.

Με αποτίμηση στα 200 εκατ. ευρώ ο κλάδος των ΑΠΕ

Από τη στιγμή που το deal θα ολοκληρωθεί, η μητρική Ιντρακάτ θα αποκτήσει κεφαλαιακή δύναμη κι έναν ισχυρό εταίρο, για να υλοποιήσει το μεγάλο βήμα επέκτασης στις ΑΠΕ.

Γεγονός που εκ των πραγμάτων πιστεύεται ότι θα προσφέρει υπεραξίες στους μετόχους, καθώς αναβαθμίζονται και οι χρηματιστηριακές αποτιμήσεις.

Με την απορρόφηση της «Γαία Άνεμος» η Ιντρακάτ διαθέτει άδειες για έργα στις ΑΠΕ συνολικής ισχύος 1,6 γιγαβάτ (GW).

Από την παραπάνω συνολική ισχύ, Αιολικό Πάρκο 15μεγαβάτ (MW) ολοκληρώθηκε κατασκευαστικά στο πρώτο εφετινό τρίμηνο, έλαβε βεβαίωση λειτουργικής ετοιμότητας και αναμένεται να τεθεί άμεσα σε λειτουργία εντός του 2022.

Επίσης Αιολικά Πάρκα ισχύος 94MW έχουν εξασφαλίσει τιμή πώλησης της παραγόμενης ενέργειας και βρίσκονται σε φάση κατασκευής, που αναμένεται να ολοκληρωθεί σταδιακά έως τα τέλη του 2023.

Για την υλοποίηση των παραπάνω έργων έχει ήδη συμφωνηθεί και εγκριθεί από τις συνεργαζόμενες τράπεζες ( Εθνική και Πειραιώς) η λήψη ομολογιακού δανείου 120 εκατ. ευρώ. Με την Ιντρακάτ να εκτιμά ότι οι εν λόγω κινήσεις, που αποτελούν την πρώτη φάση ανάπτυξης των ΑΠΕ, θα ενισχύσουν τη λειτουργική κερδοφορίας της (EBITDA) με πάνω από 14 εκατ. ευρώ το χρόνο.

Όπως έδειξε και η πρόσφατη συμφωνία της Μότορ Όιλ για την εξαγορά των ΑΠΕ της Ελλάκτωρ, τέτοιου είδους deal γίνονται με συνολική αποτίμηση που αντιστοιχεί σε 12 φορές τα λειτουργικά κέρδη.

Στην προκειμένη περίπτωση της Ιντρακάτ κι αν θεωρηθεί ότι το χαρτοφυλάκιο με τα 109 MW ισχύος μπορεί να προσφέρει λειτουργικά κέρδη 15-16 εκατ. ευρώ, τότε διαμορφώνει μια αποτίμηση που αγγίζει τα 200 εκατ. ευρώ. Γεγονός που παραπέμπει σε ένα τίμημα της τάξεως των 140 εκατ. ευρώ, αν παραχωρηθεί το 70% του κλάδου των ΑΠΕ στην BC Partners.

Η χρηματιστηριακή εικόνα και τα «πράσινα» έργα

Σε αδρές γραμμές το ‘’ασημικό’’ των δραστηριοτήτων στην «πράσινη» ενέργεια φτάνει να είναι 1,2 φορές πάνω από την τρέχουσα χρηματιστηριακή αξία της Ιντρακάτ ( 165,9 εκατ. ευρώ).

Και αυτό χωρίς να υπολογίζεται η αξία των άλλων δραστηριοτήτων της στα δημόσια έργα υποδομών, στα ΣΔΙΤ και τις παραχωρήσεις, στα έργα περιβάλλοντος και στην αξιοποίηση ακινήτων, κυρίως του τουριστικού τομέα.

Η τιμή της μετοχής της Ιντρακάτ είναι τώρα στα 2,21 ευρώ έχοντας ενισχυθεί κατά 36,5% σε χρονικό ορίζοντα 12μηνου. Το ‘’χαρτί’’ είναι επίσης 16,3% πιο πάνω από την πρόσφατη αύξηση κεφαλαίου που έγινε στα 1,90 ευρώ. Μέσω της οποίας αντλήθηκαν συνολικά 51,35 εκατ. ευρώ τα οποία και βελτίωσαν το χρηματοοικονομικό προφίλ της εισηγμένης.

Όπως προκύπτει από τα στοιχεία της Ιντρακάτ, αιολικά πάρκα ισχύος 320MW ολοκληρώνουν την αδειοδοτική τους διαδικασία τη διετία 2022-2023 και σταδιακά θα κατασκευαστούν και θα τεθούν σε λειτουργία.

Από αυτά 77MW είναι προχωρημένης ωριμότητας, έχουν ήδη ολοκληρώσει την περιβαλλοντική τους αδειοδότηση και έχουν εξασφαλίσει οριστικούς όρους σύνδεσης με τον ΑΔΜΗΕ. Κατά συνέπεια έχουν την δυνατότητα και θα συμμετέχουν στον αμέσως επόμενο διαγωνισμό της ΡΑΕ για να εξασφαλίσουν σταθερή τιμή πώλησης της παραγόμενης ενέργειας.

Πέραν τούτων, αιολικά και φωτοβολταϊκά πάρκα ισχύος περίπου 700 MW έχουν ήδη λάβει βεβαιώσεις παραγωγού από τη ΡΑΕ και βρίσκονται στο στάδιο εκπόνησης ενεργειακών μετρήσεων και των απαραίτητων μελετών για την περιβαλλοντική τους αδειοδότηση.

Φιλόδοξη στρατηγική για χαρτοφυλάκιο 2,2 GW

Η εξαιρετικά φιλόδοξη στρατηγική της Ιντρακάτ για τις ΑΠΕ, προβλέπει ότι έως το 2027 θα διαθέτει ένα χαρτοφυλάκιο αδειών συνολικής ισχύος 2,2 γιγαβάτ. Όταν οι προβλεπόμενες ανάγκες της χώρας μέχρι το 2030 οριοθετούνται στα 8 GW.

Όπως όλα δείχνουν το Due diligence σηματοδοτεί κομβικού χαρακτήρα εξελίξεις σε μια δρομολογημένη κατεύθυνση, όπως είναι αυτή της ανάπτυξης στην «πράσινη» ενέργεια. Ακόμη κι αν δεν επέλθει συμφωνία με τη BC Partners, υπάρχει plan B.

Είτε με άλλον δυνητικό ενδιαφερόμενο, είτε με την ανάμειξη στην εξαγορά σημαντικού ποσοστού στη θυγατρική των ΑΠΕ από τον Όμιλο της Ιντρακόμ. Ο οποίος στην παρούσα φάση και μετά από την πώληση της Intrasoft διαθέτει σημαντική προς αξιοποίηση ρευστότητα ( 216,5 εκατ. ευρώ ταμειακά διαθέσιμα).

Kατά τα άλλα και αναφορικά με το μετοχικό καθεστώς της Ιντρακάτ, πέραν της Ιντρακόμ που κατέχει το 36,79%, οι υπόλοιποι μέτοχοι είναι: Δημήτρης Θεοδωρίδης με 12,13%, Λουκάς Λαζαράκης και Δήμος Στασινόπουλος με 10,10%. Δημήτρης Κούτρας με 8,13% και Πέτρος Σουρέτης με 6,20%.

Σε θεσμικά χαρτοφυλάκια είναι το 9,77% ενώ το επενδυτικό κοινό κατέχει εν συνόλω το υπόλοιπο 16,88% της εταιρείας.

Διαβάστε επίσης:

Τι λέει η Intrakat για το δημοσίευμα του mononews

Intrakat: Υπεγράφη η σύμβαση ύψους 42,4 εκατ. ευρώ για την σιδηροδρομική γραμμή Λάρισας-Βόλου

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μητσοτάκης για τα 30 χρόνια από την κρίση των Ιμίων: «Στο Αιγαίο δεν υπάρχουν γκρίζες ζώνες»

- Δύο τριάδες για το Σαββατοκύριακο

- Η πρώτη εμπορική συμφωνία της Atlantic See και η επίσπευση της ενεργοποίησης του Κάθετου Διαδρόμου – Συνάντηση στην Ουάσινγκτον στις αρχές Φεβρουαρίου

- Συμφωνία ΕΕ – Ινδίας: Ιστορική ευκαιρία για τα ευρωπαϊκά και ελληνικά αγροδιατροφικά προϊόντα

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.