ΣΧΕΤΙΚΑ ΑΡΘΡΑ

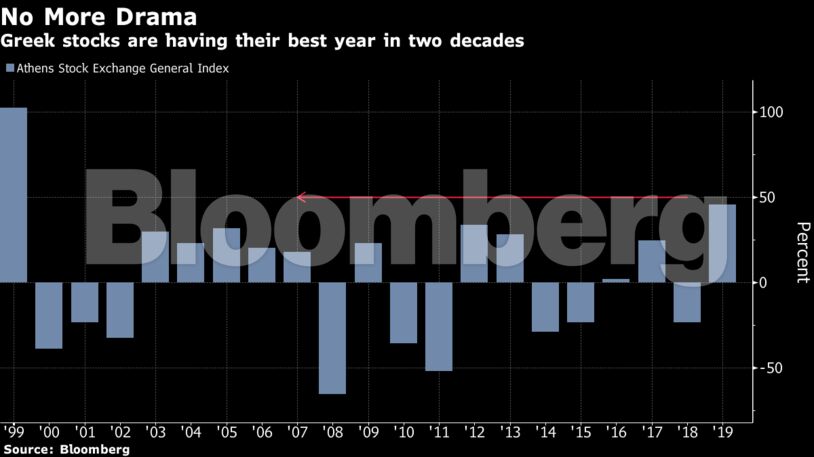

Μπορεί ο πανευρωπαϊκός δείκτης να ετοιμάζεται να σημειώσει την καλύτερη ετήσια επίδοσή του από το 2009, αλλά εξακολουθεί να παραμένει πίσω από την πρώτη για φέτος χρηματιστηριακή αγορά παγκοσμίως: την Ελλάδα.

Οι ελληνικές μετοχές έχουν σημειώσει άνοδο 45% φέτος, ανακάμπτοντας από τα χαμηλά στα οποία είχαν υποχωρήσει ύστερα από μία δεκαετία κρίσης. Καθώς τα ελληνικά «χαρτιά» βγαίνουν από την ύφεση, οι διαχειριστές κεφαλαίων μπορούν να βάλουν και πάλι στο κάδρο των επιλογών τους το ελληνικό χρηματιστήριο.

Πρέπει να γυρίσετε πίσω, στην εποχή που το ευρώ αντικατέστησε τη δραχμή, για να βρείτε τις υψηλότερες αποδόσεις της ελληνικής χρηματιστηριακής αγοράς και υπάρχουν λόγοι να είμαστε αισιόδοξοι για το επόμενο έτος, ιδίως εάν η οικονομία συνεχίσει να βελτιώνεται.

Η θετική προοπτική για την Ελλάδα ενισχύθηκε μετά τις εκλογές του καλοκαιριού, σύμφωνα με τον επικεφαλής οικονομολόγο της Mazars Financial Planning, George Lagarias, καθώς η νέα κυβέρνηση εμφανίστηκε αποφασισμένη να μειώσει φόρους και να εφαρμόσει φιλοεπιχειρηματικές πολιτικές. Αυτό έχει μειώσει σε κάποιο βαθμό το discount με το οποίο διαπραγματεύονταν τα ελληνικά assets υψηλού ρίσκου, υποστηρίζει.

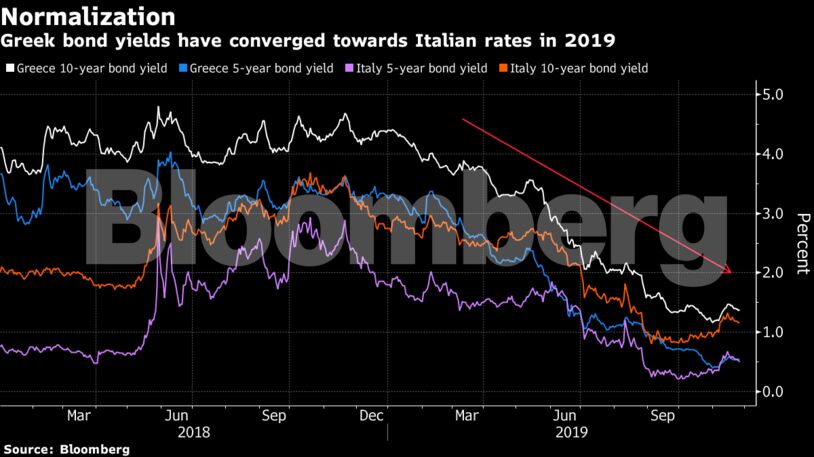

«Το κλειδί για την περαιτέρω απελευθέρωση της αξίας των ελληνικών μετοχών είναι η αγορά ομολόγων», λέει ο Lagarias, προσθέτοντας ότι τα σημερινά επίπεδα απόδοσης των ελληνικών κρατικών ομολόγων και των CDS δείχνουν ότι η αντίληψη αλλάζει και η χώρα δεν θεωρείται πλέον το «προβληματικό παιδί» της Ευρώπης.

Επίσης, ανοίγει την πόρτα για να συμπεριληφθεί η Ελλάδα στον νέο γύρο ποσοτικής χαλάρωσης της ΕΚΤ, που αποτελεί συνήθως καταλύτη για την ευρύτερη αναδιάρθρωση του ενεργητικού, προσθέτει ο οικονομολόγος.

Υπάρχουν ακόμη πολλές μεταρρυθμίσεις που πρέπει να γίνουν για την επίτευξη μακροπρόθεσμης βιωσιμότητας, αλλά εάν συνεχιστεί αυτή η τάση, θα μπορούσαμε να δούμε ακόμη μεγαλύτερη δυναμική για τις ελληνικές μετοχές μέχρι το 2020, λέει.

Όσον αφορά τις αποδόσεις των κρατικών ομολόγων, η Ελλάδα δανείζεται τώρα χρήματα με παρόμοιο κόστος με την Ιταλία για πενταετή διάρκεια, ενώ οι αποδόσεις των 10ετών είναι πολύ κοντά.

«Η Ελλάδα παραμένει μια γλυκιά απόλαυση για εμάς», λέει ο Emiel Van Den Heiligenberg, επικεφαλής της κατανομής των περιουσιακών στοιχείων στη Legal & General Investment Management.

Ο διαχειριστής χαρτοφυλακίων επισημαίνει ότι, παρά το γεγονός ότι το ποσοστό του δημόσιου χρέους προς το ΑΕΠ είναι 180%, υπάρχουν πολλά θετικά στοιχεία που προκύπτουν από την ελληνική οικονομία.

Ειδικότερα, ο δείκτης PMI είναι σχεδόν ο μοναδικός στην Ευρώπη που διαμορφώνεται πάνω από 50, αποτυπώνοντας την οικονομική ανάπτυξη. Είναι ανθεκτικός στην παγκόσμια ύφεση, γεγονός που οφείλεται σε τοπικούς παράγοντες και, κυρίως, στη βελτίωση της ψυχολογίας μετά την εκλογή της νέας κυβέρνησης, συμπληρώνει. Η εμπιστοσύνη των καταναλωτών συνέχισε να βελτιώνεται καθ ‘όλη τη διάρκεια του έτους, αγγίζοντας το υψηλότερο επίπεδο σε σχεδόν δύο δεκαετίες.

Ο Van Den Heiligenberg βλέπει πολλά θετικά στοιχεία στο μέτωπο του χρέους, αναφέροντας το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών, που παραμένει κοντά στο μηδέν, καθώς και κάποιες μικρές αποπληρωμές χρέους που θα πραγματοποιηθούν τα ερχόμενα τρίμηνα και στη συνέχεια τίποτα μέχρι το 2022.

«Καθώς οι πιστωτικές αξιολογήσεις της χώρας βελτιώνονται, υπάρχει μια αυξανόμενη, ρεαλιστική πιθανότητα η Ελλάδα να αναβαθμιστεί σε BBB και να συμπεριληφθεί στο πρόγραμμα αγοράς της ΕΚΤ», εκτιμά ο ίδιος.

Όσον αφορά το χρέος, το ΔΝΤ εξακολουθεί να είναι πιο επιφυλακτικό για την Ελλάδα από την ΕΕ.

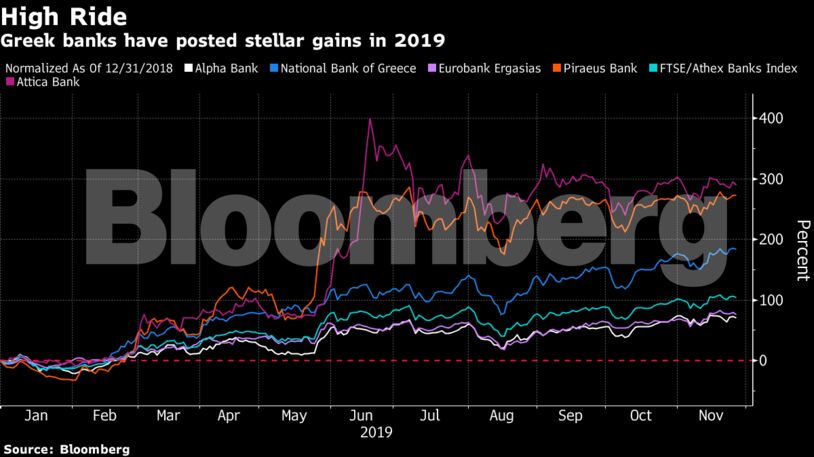

Οι τράπεζες βρίσκονται στην πρώτη θέση του rerating της ελληνικής αγοράς και οι περαιτέρω επιδόσεις μπορεί να συνδέονται στενά με τις τραπεζικές μετοχές.

Ο κ. Δημήτρης Δαρδανής, επικεφαλής των θεσμικών επενδυτών στην Πειραιώς Χρηματιστηριακή, αναφέρει ότι τα περαιτέρω κέρδη θα εξαρτηθούν από το πόσο σταθερός θα είναι ο ρυθμός των μεταρρυθμίσεων και από τις συνεχιζόμενες προσπάθειες των τραπεζών να αντιμετωπίσουν τα επισφαλή δάνεια διατηρώντας ταυτόχρονα την πιστωτική ροή στην οικονομία.

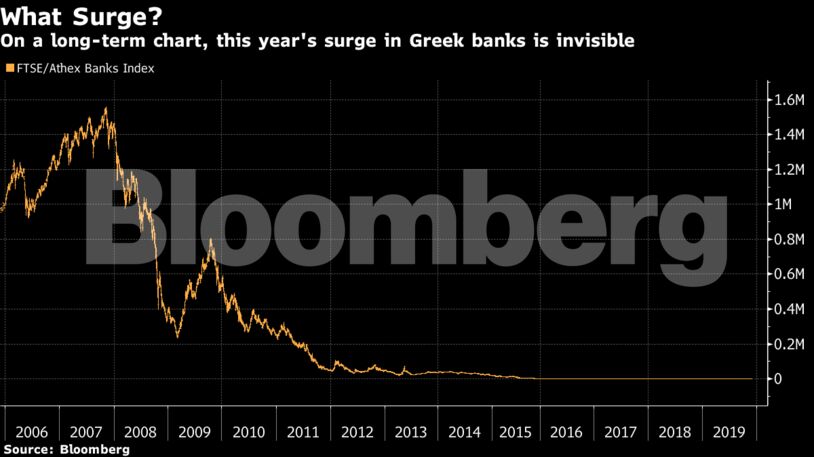

Ο δείκτης FTSE / Athex Banks ενισχύθηκε σε υπερδιπλάσια επίπεδα φέτος, ενώ ορισμένες τράπεζες εμφάνισαν κέρδη κοντά στο 300%. Αυτό σημαίνει ότι η άνοδος φαίνεται σχεδόν άνευ σημασίας όταν εξετάζουμε τα μακροπρόθεσμα γραφήματα, υποδεικνύοντας ότι υπάρχει ακόμα αρκετός δρόμος πριν αυτές οι μετοχές ανακάμψουν πλήρως, επιστρέφοντας στα προ της κρίσης επίπεδα.

Οι αναλυτές της Bank of America άρχισαν να καλύπτουν και πάλι τις ελληνικές τράπεζες στα τέλη Οκτωβρίου, βασίζοντας την επενδυτική τους στρατηγική σε ένα μόνο ερώτημα: Μπορούν οι δείκτες NPLs να μειωθούν στα ευρωπαϊκά επίπεδα (σε εύλογο χρονικό διάστημα) χωρίς εισφορά κεφαλαίων; Τα πράγματα έχουν βελτιωθεί, αναφέρουν οι αναλυτές, επισημαίνοντας τη ρευστότητα, τις εξαιρετικές αποδόσεις και την ανάκαμψη των τιμών των ακινήτων.

Το σχέδιο Ηρακλής της κυβέρνησης για τα «κόκκινα» δάνεια των τραπεζών μπορεί επίσης να βοηθήσει, αλλά οι αναλυτές παραμένουν επιφυλακτικοί σε γενικές γραμμές, καθώς οι εγχώριοι και εξωτερικοί παράγοντες πρέπει να συνεχίσουν να κινούνται προς τη σωστή κατεύθυνση. Βλέπουν μακροπρόθεσμους διαρθρωτικούς κινδύνους, διότι ορισμένες ελληνικές τράπεζες έχουν περιορισμένο περιθώριο για να επιταχύνουν την εκκαθάριση των δανείων λόγω των φτωχών κεφαλαίων τους. Βλέπουν περαιτέρω ανοδική πορεία για την Eurobank (buy), ενώ η Εθνική Τράπεζα και η Πειραιώς παραμένουν σε underweight. Η Alpha Bank βαθμολογείται με neutral.

Τέλος, απομένει να δούμε αν η ελληνική χρηματιστηριακή αγορά μπορεί τελικά να γίνει και πάλι ελκυστική για τους περισσότερους επενδυτές, αντί να αποτελεί πεδίο δράσης μόνο για τα hedge funds. Εξάλλου, παρά το ράλι του 45%, η συνολική κεφαλαιοποίηση των εταιρειών του ΓΔ του Χρηματιστηρίου Αθηνών παραμένει μικρότερη από 55 δισ. ευρώ, μικρότερο δηλαδή από τη χρηματιστηριακή αξία της Adidas των 56,157 δισ. ευρώ.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Χαλάνδρι: Σύγκρουση μηχανής με ΙΧ – Νεκρός ο αναβάτης

- Επικοινωνία Γεραπετρίτη με τον Αιγύπτιο ομόλογό του Αμπντελάτι

- Απατεώνες απέσπασαν ως «τεχνικοί του ΔΕΔΔΗΕ» χρυσές λίρες και κοσμήματα αξίας 100.000 ευρώ από 70χρονη

- Τουρκία κατά Ελλάδας: Αμφισβητεί την τριμερή της Ιερουσαλήμ και αρνείται την κλιμάκωση στο Αιγαίο