ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στις 22 Ιουλίου 2014 πρωί ο Αναστάσιος Καλλιτσάντσης κήρυξε την έναρξη της διαπραγμάτευσης στο Χρηματιστήριο. Η θυγατρική της Ελλάκτωρ, ΕΛΤΕΧ Άνεμος, ήταν η πρώτη ελληνική εταιρεία που εισήλθε στο ΧΑΑ τη χρονιά αυτή έπειτα από 5 χρόνια.

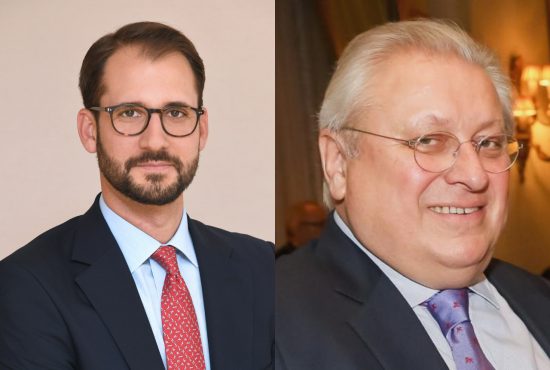

Σήμερα, 4,5 χρόνια μετά, και ενώ ο μεγαλύτερος κατασκευαστικός όμιλος βρίσκεται σε τροχιά αλλαγών με αφετηρία την ιστορική γενική συνέλευση του περασμένου Ιουλίου, η ΕΛΤΕΧ Άνεμος, συγχωνεύεται με την Ελλάκτωρ, στο πλαίσιο των αποφάσεων της διοίκησης του Αναστάσιου Καλλιτσάντση (διευθύνων σύμβουλος) για τη βελτιστοποίηση της εταιρικής δομής του ομίλου.

Η θυγατρική με αντικείμενο τις Ανανεώσιμες Πηγές Ενέργειας (ΑΠΕ) αποτέλεσε ένα από τα σημεία τριβής μεταξύ των Καλλιτσάντση και Μπόμπολα, ειδικά κατά τους τελευταίους μήνες της διαμάχης, με τον πρώτο να μην συναινεί στην πώλησή της, την οποία πίστευε και προωθούσε ο δεύτερος.

Το σκεπτικό του Αναστάσιου Καλλιτσάντση ήταν πως αν προχωρούσε η πώληση της ΕΛΤΕΧ Άνεμος θα εξασφάλιζε ένα πρόσκαιρο τίμημα, μία μεμονωμένη δηλαδή ένεση ρευστότητας στον όμιλο. Με άλλα λόγια, η εταιρεία στην οποία διατηρεί άμεσα ποσοστό 6,8% και αποτελούσε έναν τομέα της άμεσης ευθύνης του και κατά το προηγούμενο καθεστώς διοίκησης, θα γινόταν «θυσία» στο βωμό των ζημιών της μητρικής.

Σύμφωνα με τη λογική που συνοδεύει την απόφαση της συγχώνευσης δι’ απορροφήσεως της ΕΛΤΕΧ Άνεμος από την Ελλάκτωρ, η οποία ανακοινώθηκε το βράδυ της περασμένης Παρασκευής, με την κίνηση αυτή ο όμιλος διατηρεί το συγκεκριμένο περιουσιακό στοιχείο που παρουσιάζει συνεχή ανάπτυξη και αυξημένη κερδοφορία κάθε τρίμηνο και ενισχύεται κεφαλαιακά σε πρώτη φάση το 2019 και στη συνέχεια σε ετήσια βάση λόγω των επαναλαμβανόμενων οφελών που προκύπτουν σε επίπεδο ταμειακών ροών και συνεργειών.

Η διοίκηση Καλλιτσάντση προσδοκά σημαντικές οικονομίες κλίμακος και εξοικονομήσεις σε επίπεδο χρηματοοικονομικού κόστους, διαχειριστικών εξόδων και φορολογίας, που θα συμβάλουν θετικά το τελικό οικονομικό αποτέλεσμα του ομίλου.

Οι αριθμοί

Η Ελλάκτωρ έχει το 64,5% του μετοχικού κεφαλαίου της ΕΛΤΕΧ Άνεμος. Η πρώτη στο 9μηνο 2018 (τελευταία δημοσιευμένα στοιχεία) είχε έσοδα 1.381,6 εκατ. ευρώ, και ζημιές ως τελικό αποτέλεσμα 125,2 εκατ. ευρώ. Η δεύτερη κατά το ίδιο διάστημα είχε έσοδα 42,7 εκατ. ευρώ και κέρδη 10,6 εκατ. ευρώ.

Η εικόνα ως προς την «απόσταση» των αριθμών διαφοροποιείται αν μιλήσουμε με όρους χρηματιστηρίου. Στο ταμπλό της Σοφοκλέους η μετοχή της Ελλάκτωρ έκλεισε την Παρασκευή στα 1,32 ευρώ. Τον τελευταίο μήνα, εν αναμονή των κινήσεων της διοίκησης, ενισχύθηκε κατά 16,61%, ωστόσο σε ετήσια βάση έχει απωλέσει το 20,67% της αξίας της. Η μετοχή της ΕΛΤΕΧ Άνεμος έκλεισε την Παρασκευή στα 1,54 ευρώ, το τελευταίο μήνα έχει χάσει το 2,53% της αξίας της, ωστόσο σε επίπεδο έτους έχει ενισχυθεί 1,32%.

Η κεφαλαιοποίηση της Ελλάκτωρ είναι 233,6 εκατ. ευρώ και της θυγατρικής της 127,3 εκατ. ευρώ.

Η σχέση ανταλλαγής που ανακοινώθηκε είναι προνομιακή για την Άνεμος, η οποία αποφέρει περίπου το 3% των εσόδων του ομίλου, αλλά έχει κεφαλαιοποίηση που μάλλον «ζηλεύει» η μητρική. Οι μέτοχοι της ΕΛΤΕΧ Άνεμος για κάθε μία μετοχή της θα αποκτήσουν 1,27 νέες μετοχές της Ελλάκτωρ με το premiumτης συναλλαγής κινείται κοντά στο 9% υψηλότερα από την τιμή κλεισίματος της μετοχής της ΕΛΤΕΧ Άνεμος την Παρασκευή 28 Δεκεμβρίου.

Με πέρας της διαδικασίας οι μέτοχοι της Ελλάκτωρ θα κατέχουν 82,606% των μετοχών της και οι μέτοχοι της Άνεμος το 17,394%.

Η αποδοχή της απόφασης από την αγορά αναμένεται να αποτυπωθεί στο ταμπλό της Σοφοκλέους τις επόμενες ημέρες. Για την Ελλάκτωρ η συγχώνευση της θυγατρικής της κινείται στη λογική της πιο ευέλικτης διάρθρωσης, της ενίσχυσης των ταμειακών ροών, της δημιουργίας ισχυρότερης κεφαλαιακής δομής και της διεύρυνσης της εμπορευσιμότητας της μετοχής.

Η ΕΛΤΕΧ Άνεμος δύναται να επεκταθεί πέρα από τις τρέχουσες δυνατότητές της και να αξιοποιήσει τη διεθνή παρουσία της Ελλάκτωρ, ενώ οι υπάρχοντες μέτοχοί της αποκτούν πρόσβαση σε έναν όμιλο μεγαλύτερο και με διαφορετικές δραστηριότητες. Βεβαίως, μένει να φανεί αν συνολικά οι κινήσεις αναδιοργάνωσης της σημερινής διοίκησης, η οποία για να αποκτήσει τον έλεγχο της εταιρείας διέθεσε σε αγορές μετοχών πάνω από 50 εκατ. ευρώ, θα αποδώσουν τα αναμενόμενα ώστε να μπει σε τροχιά ανάκαμψης ο κατασκευαστικός όμιλος.

Η ΕΛΤΕΧ Άνεμος έθεσε λειτουργία τα πρώτα της αιολικά πάρκα το 2003, σήμερα η εγκατεστημένη ισχύς της είναι 208 MW, 57 είναι υπό κατασκευή, ενώ το επενδυτικό της πρόγραμμα 2018 – 2020 περιλαμβάνει την προσθήκη ακόμα 202 MW. Σύμφωνα με τη διοίκησή της οι προοπτικές για την αγορά των ανανεώσιμων πηγών ενέργειας στην Ελλάδα παραμένουν θετικές. Για αυτό επικαλείται τις διεθνείς υποχρεώσεις της χώρας για αύξηση της εγκατεστημένης ισχύος αιολικών πάρκων από 2.652 MW στα τέλη του 2017 (HWEA, Wind Energy Statistics – 2017) σε 7.500 MW το 2020.

Σήμερα, πρόεδρος και διευθύνων σύμβουλος είναι ο Θοδωρής Σιετής, ο οποίος και θα συνεχίσει να την «τρέχει», καθώς, σύμφωνα με τα όσα ανακοινώθηκαν, η ΕΛΤΕΧ Άνεμος θα διατηρήσει τη διοικητική της ομάδα προκειμένου να μην διαταραχθεί η επιτυχημένη επιχειρηματική της λειτουργία που την ανέδειξε τα τελευταία χρόνια στο δεύτερο μεγαλύτερο παραγωγό ηλεκτρισμού από αιολική ενέργεια στην Ελλάδα. Το χρονοδιάγραμμα προβλέπει ολοκλήρωση της διαδικασίας στις 30 Ιουνίου 2019.

Τα βήματα που θα πρέπει να γίνουν είναι τα εξής:

• Συγγραφή του Σχεδίου Συγχώνευσης, Ικανοποίηση των Αιρέσεων, Ολοκλήρωση Ισολογισμού Μετασχηματισμού και Ολοκλήρωση Γνωμοδότησης για το δίκαιο και εύλογο της σχέσης ανταλλαγής (FairnessOpinion).

• Έγκριση από τα Δ.Σ. του Σχεδίου Συγχώνευσης, του Ισολογισμού Μετασχηματισμού και της Έκθεσης Δ.Σ.

• Έγκριση από τους μετόχους των δύο υπό συγχώνευση εταιρειών στο πλαίσιο δύο ξεχωριστών Έκτακτων Γενικών Συνελεύσεων.

• Έγκριση της συναλλαγής από το Υπουργείο Ανάπτυξης, το ΓΕΜΗ και την Επιτροπή Κεφαλαιαγοράς.

• Εισαγωγή προς διαπραγμάτευση των νέων μετοχών και παράλληλη διαγραφή της ΕΛΤΕΧ Άνεμος από το ταμπλό του Χρηματιστηρίου.

Στο πλαίσιο της Συγχώνευσης, οι εταιρείες Rothschild& Coκαι Μπερνίτσας Δικηγορική Εταιρεία ενεργούν ως χρηματοοικονομικός και νομικός σύμβουλος, αντίστοιχα, της Ελλάκτωρ. Αντίστοιχα για την ΕΛΤΕΧ Άνεμος οι εταιρείες NBGSecuritiesΑΕΠΕΥ και Καρατζά και Συνεργάτες Δικηγορική Εταιρεία ενεργούν ως χρηματοοικονομικός και νομικός σύμβουλος.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Τι δείχνουν τα αποτελέσματα της Ελλάκτωρ–Οι αποφάσεις του Αν. Καλλιτσάντση στους 4 πρώτους μήνες

ΔΕΙΤΕ ΕΠΙΣΗΣ: Από την Άκτωρ ξεκινά η «νέα εποχή» της Ελλάκτωρ – Αυτή είναι η νέα διοίκηση της θυγατρικής που επέλεξε η πλευρά Καλλιτσάντση

ΜΗ ΧΑΣΕΤΕ: ΕΛΛΑΚΤΩΡ: Συγχωνεύεται με την EΛ.ΤΕΧ. ΑΝΕΜΟΣ – Οι τελευταίες πληροφορίες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Νέα σελίδα για την Τράπεζα Ηπείρου: ΑΜΚ 30 εκατ. ευρώ και πλειοψηφία 51% στην Capstone Capital

- Απίστευτο: Δήλωσε κέρδη από κρυπτονομίσματα 3,14 εκατ. ευρώ και η εφορία δεν αναγνώρισε… 21.000 ευρώ για τεκμήρια διαβίωσης!

- Η Chios Navigation ύψωσε την ελληνική σημαία στο Doric Flame

- LVMH: Από την πίεση των μετόχων στην πρώτη σαφή κίνηση – Ο Antoine Arnault στην εκτελεστική επιτροπή του ομίλου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.