ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι μακροοικονομικοί άνεμοι της αύξησης των επιτοκίων και η ισχυρή οικονομική δραστηριότητα έχουν δώσει αδιακρίτως ώθηση στις επιδόσεις σε όλες τις ελληνικές τράπεζες, εξηγεί η Jefferies.

«Το επίκεντρο είναι τώρα πιθανό να μετατοπιστεί στις επιμέρους ικανότητες των τραπεζών να περιορίσουν τη μετακύλιση των επιτοκίων στις καταθέσεις και να εξομαλύνουν τις προβλέψεις, βασικοί παράγοντες που θα οδηγήσουν στη δυναμική των καθαρών εσόδων από τόκους (NII) και το κόστος κινδύνου (CoR) στο μέλλον», επισημαίνει ο Maximilian Gerstenkorn.

Η ΕΤΕ παραμένει στην καλύτερη θέση και στα δύο μέτωπα κατά την άποψη της Jefferies, ενώ βλέπουμε ότι η Alpha αγωνίζεται να συμβαδίσει.

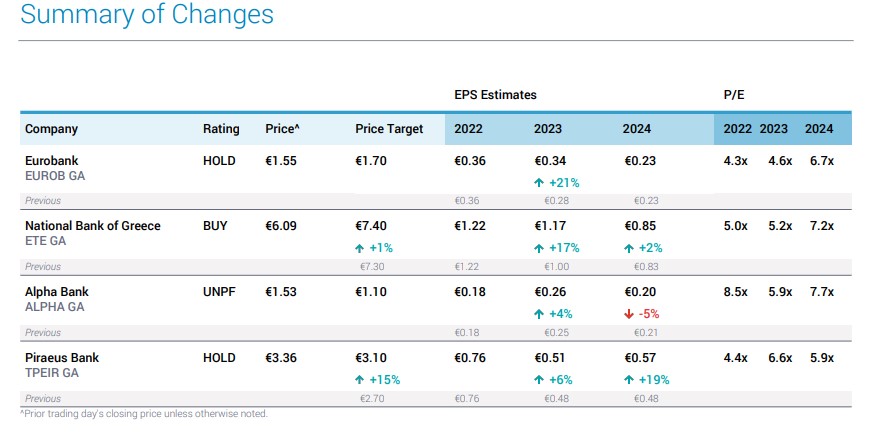

Ο αμερικανικός επενδυτικός οίκος αυξάνει την τιμή στόχο για την Εθνική Τράπεζα σε €7,40 από €7,30 προγενέστερα και με διατήρηση της σύστασης αγοράς.

Για την Τράπεζα Πειραιώς και την Eurobank, οι συστάσεις παραμένουν διακράτηση με τιμές στόχους €3,10 για την Πειραιώς από €2,70 και αμετάβλητη σε €1,70 για τη Eurobank. Για τη μετοχή της Alpha Bank, η σύσταση παραμένει υποαπόδοση (underperformance) με τιμή στόχο στα €1,10.

«Ο περιορισμός του κόστους καταθέσεων μετά την κορύφωση του καθαρού επιτοκιακού περιθωρίου και το μεγαλύτερο μέρος του δανειακού χαρτοφυλακίου αναπροσαρμοσμένο στην ανοδική πορεία έχουν ήδη εξαντληθεί στις ελληνικές τράπεζες, ενώ το επίκεντρο των NII θα μετατοπιστεί στις αντιξοότητες του NIM μετά την κορύφωση του στο γ’ τρίμηνο. Αναμένουμε ότι οι καταθέσεις με επίκεντρο τη λιανική στην ΕΤΕ και την Πειραιώς θα συνεχίσουν να παρέχουν ανώτερες επιδόσεις στον περιορισμό της μετακύλισης των καταθέσεων. Εκφράζουμε αυτή την άποψη μέσω ευνοϊκότερων παραδοχών για το beta των καταθέσεων στην Εθνική Τράπεζα και την Πειραιώς», εξηγεί o Gerstenkorn.

Οι τάσεις διαμόρφωσης των ΝPEs έχουν παραμείνει γενικά ευνοϊκές, εξαιρουμένης μιας μεγάλης εταιρικής χρεοκοπίας που επηρέασε όλες τις τράπεζες σε διαφορετικό βαθμό. Σημειώνονται οι συνεχιζόμενες ισχυρές επιδόσεις στο χαρτοφυλάκιο ενυπόθηκων NPEs στην Alpha, ωστόσο οι συμπληρώσεις της κάλυψης των ενυπόθηκων δανείων είναι σημαντικές. Στην Πειραιώς, η πρόσθετη εξυγίανση και η συνεχιζόμενη σύγκλιση της κάλυψης των NPEs στα επίπεδα της Eurobank και της ΕΤΕ είναι ενθαρρυντικές, αλλά οι σχετικές αυξήσεις των προβλέψεων καταδεικνύουν ότι αυτό γίνεται με το τίμημα του υψηλότερου κόστους κινδύνου (CoR).

«Συνεχίζουμε να βλέπουμε πολύ μικρή διαφοροποίηση στις προβλέψεις του consensus στις προσδοκίες μεταξύ των τραπεζών μεσοπρόθεσμα. Αναμένουμε ότι η χαμηλή αρχική κάλυψη στην Alpha θα καθυστερήσει την ομαλοποίηση των προβλέψεων (προβλέψεις JEFe περίπου 30% πάνω από το consensus το 2024) σε σχέση με την ETE (προβλέψεις JEFe περίπου 30% κάτω από τo consensus το 2024)», εξηγεί η Jefferies.

Η τουριστική περίοδος βρίσκεται σε καλό δρόμο

Η ισχυρή δραστηριότητα στον πολύ σημαντικό τουριστικό τομέα στην Ελλάδα διασφαλίζει ότι η χώρα παραμένει σε ευνοϊκή έκθεση στην Ευρώπη, με την οικονομική δυναμική να συνεχίζει να ξεχωρίζει στην Ευρωζώνη.

Ενώ η καθυστερημένη ανάκαμψη του τουριστικού τομέα επιτρέπει στην Ελλάδα να αντισταθμίσει τους αντίθετους ανέμους ανάπτυξης σε άλλους τομείς, ο βιομηχανικός πυρήνας της Ευρώπης διατηρεί λιγότερα περιθώρια να αντισταθμίσει τη γενική οικονομική αδυναμία που προκαλείται από τους πληθωριστικούς αντίθετους ανέμους στην κατανάλωση και την επιβράδυνση της ζήτησης για βιομηχανικά αγαθά.

Οι νέες εκτιμήσεις της Jefferies

O οίκος ενσωματώνει το εναπομείναν όφελος ανατιμολόγησης του δανειακού χαρτοφυλακίου στο 3,75% προς το τέλος του 2023. Από το 2024 και μετά, η πλήρης σταδιακή ενσωμάτωση του κόστους των καταθέσεων και άλλων αντιξοοτήτων, καθώς και η μείωση των επιτοκίων της ΕΚΤ στο 2,50% έως το 2025 τοποθετούν τις εκτιμήσεις της για τα ΝΙΙ πολύ χαμηλότερα από το consensus το 2024.

«Η ΕΤΕ παραμένει η κορυφαία επιλογή μας και εφιστούμε προσοχή στην Alpha. Το ισχυρό προφίλ καταθέσεων λιανικής της ΕΤΕ και η κάλυψη των ΝΡΕs δημιουργεί ανοδικό κίνδυνο σε σχέση με το consensus, με την αποτίμηση να παραμένει ελκυστική κατά την άποψη μας σε 0,8 φορές σε όρους P/TNAV έναντι 8,7% αποδοτικότητα ROTE το 2025. Η Alpha συνεχίζει να διαπραγματεύεται με έκπτωση (0,6 φορές P/TNAV) αλλά αυτό πρέπει να εξεταστεί στο πλαίσιο της χαμηλότερης κάλυψης NPEs και του χαμηλότερου CET1 σε σχέση με την ΕΤΕ. Ο καθοδικός κίνδυνος του consensus για τις προβλέψεις, μας αφήνει πιο επιφυλακτικούς και με σύσταση υποαπόδοσης για την Alpha Bank. Αξιολογούμε τη Eurobank και την Τράπεζα Πειραιώς με σύσταση διακράτησης», καταλήγει η Jefferies.

Διαβάστε επίσης:

Coca Cola Hellenic: Deutsche Bank, Jefferies και Bank of America ποντάρουν στη μετοχή

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.