ΣΧΕΤΙΚΑ ΑΡΘΡΑ

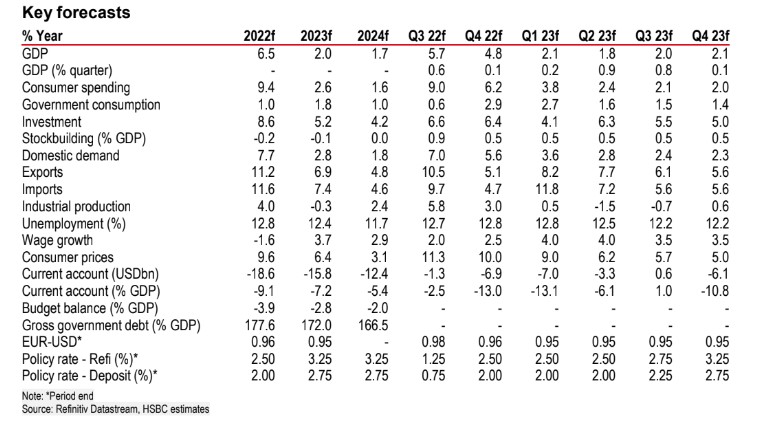

Η HSBC παραμένει πάνω από το consensus των οικονομολόγων για το ΑΕΠ στο 6,5% φέτος, αλλά μειώνει την εκτίμηση για το 2023 στο 2% από 2,5% και αναμένει ανάπτυξη 1,7% το 2024, χάρη στη στήριξη των κεφαλαίων NGEU της ΕΕ. Η Ελλάδα θα λάβει 31 δισ. ευρώ έως το 2026, ποσό το οποίο θα πρέπει να στηρίξει τόσο τις δημόσιες όσο και τις ιδιωτικές επενδύσεις.

«Η Ελλάδα συνέχισε τις σταθερές οικονομικές επιδόσεις της το β΄ τρίμηνο του 2022, με το ΑΕΠ να αυξάνεται κατά 1,2% σε τριμηνιαία βάση (7,7% σε ετήσια βάση) και είναι πλέον κατά 5 ποσοστιαίες μονάδες υψηλότερα από ό,τι πριν από την πανδημία», εξηγεί η HSBC. Η κατανάλωση των νοικοκυριών αυξήθηκε κατά 2,2% σε τριμηνιαία βάση, η κυβέρνηση συνέβαλε επίσης (+1,4% σε τριμηνιαία βάση), παρόλο που οι επενδύσεις πήραν μια ανάσα (-1,0% σε τριμηνιαία βάση) αφού είχαν εκτιναχθεί σχεδόν 30% από τα τέλη του 2020.

Η βρετανική τράπεζα προβλέπει ότι ο πληθωρισμός θα διαμορφωθεί σε 9,6%, 6,4% και 3,1% την περίοδο 2022-2024, ενώ ο δείκτης χρέους προς ΑΕΠ θα κινηθεί έντονα πτωτικά σε 177,6%, 172% και 166,5% το 2022-2024 από 193,3% πέρυσι.

Παρά το πρόσφατο σκάνδαλο υποκλοπών που επηρέασε την κυβέρνηση, ο πολιτικός κίνδυνος παραμένει αρκετά χαμηλός, κατά την άποψη της HSBC. Ο πρωθυπουργός απέκλεισε πρόσφατα το ενδεχόμενο πρόωρων εκλογών, με τις εκλογές πλέον να είναι προγραμματισμένες να διεξαχθούν τον προσεχή Μάιο, στο τέλος της θητείας της.

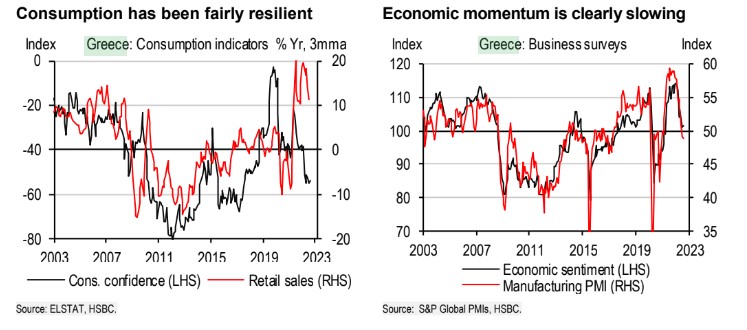

Όσον αφορά την κατανάλωση, παρόλο που ο πληθωρισμός παρέμεινε πολύ υψηλός τον Αύγουστο (11,2% σε ετήσια βάση), κοντά στο υψηλό πολλών ετών του Ιουνίου (11,6%), μέχρι στιγμής ο αντίκτυπος της συμπίεσης του πραγματικού εισοδήματος στην κατανάλωση ήταν αρκετά περιορισμένος, με τις λιανικές πωλήσεις να αντέχουν καλά, τις ταξινομήσεις αυτοκινήτων να παραμένουν αμετάβλητες έναντι του 2021 έως τον Αύγουστο, και η καταναλωτική εμπιστοσύνη έχει σταθεροποιηθεί μετά τις αρχικές απώλειες.

«Βλέπουμε τον κίνδυνο ότι η κυβέρνηση μπορεί να χρησιμοποιήσει τα πιθανότατα προσωρινά κατά την άποψή μας έκτακτα φορολογικά έσοδα χάρη στον πληθωρισμό (τα φορολογικά έσοδα είχαν αυξηθεί κατά 25% ετησίως μέχρι τον Αύγουστο) για να χρηματοδοτήσει μόνιμες αυξήσεις δαπανών και περικοπές φόρων. Αυτό θα μπορούσε να δυσχεράνει το στόχο για το πρωτογενές πλεόνασμα του 1% του ΑΕΠ το 2023, το οποίο, με τη σειρά του, έχει θέσει σε κίνδυνο τον διακηρυγμένο στόχο της κυβέρνησης να επιτύχει επενδυτική βαθμίδα το επόμενο έτος», εξηγεί η HSBC.

Ο κύριος καθοδικός κίνδυνος για την ανάπτυξη σχετίζεται με την ενεργειακή κρίση. Η Ελλάδα έχει ζητήσει εδώ και καιρό κοινές παρεμβάσεις της ΕΕ στη χονδρική αγορά φυσικού αερίου και κοινή προμήθεια και αποθήκευση για το φυσικό αέριο και το υγροποιημένο φυσικό αέριο για τη μείωση των τιμών και την εξομάλυνση του εφοδιασμού, αλλά μέχρι στιγμής με περιορισμένη επιτυχία.

Όμως η ενεργειακή μετάβαση παρέχει επίσης μια ευκαιρία, ιδίως όσον αφορά τις επενδύσεις σε ανανεώσιμες πηγές ενέργειας, που ενδεχομένως χρηματοδοτούνται από το σχέδιο RePowerEU της Ευρωπαϊκής Επιτροπής ύψους 210 δισ. ευρώ.

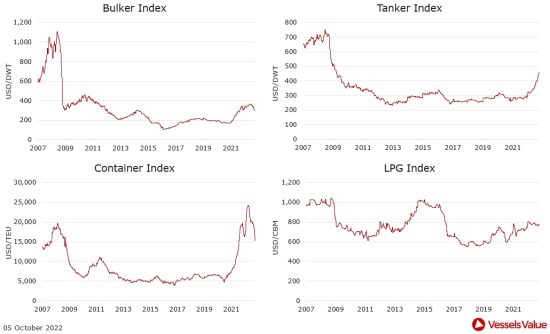

«Εκτιμούμε ότι μόνο φέτος ο ξένος τουρισμός θα μπορούσε να συμβάλει κατά 4 ποσοστιαίες μονάδες στην αύξηση του ΑΕΠ της Ελλάδας, με περαιτέρω περιθώρια βελτίωσης το επόμενο έτος. Αν και ο τουρισμός έχει ανεβάσει τις εξωτερικές υπηρεσίες της Ελλάδας σε πλεόνασμα (πάνω από 5 δισ. ευρώ το έτος έως τον Ιούλιο), το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών της Ελλάδας συνεχίζει να διευρύνεται, λόγω της επιδείνωσης κατά παρόμοιο ποσό (4 δισ. ευρώ) του ισοζυγίου καυσίμων και, περισσότερο και πιο ανησυχητικό, το υποκείμενο (χωρίς καύσιμα και πλοία) ισοζύγιο αγαθών», υπολογίζει η HSBC.

«Αναμένουμε ότι η Ελλάδα θα δημοσιεύσει φέτος το υψηλότερο έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών από το 2010 (περίπου 9% του ΑΕΠ), γεγονός που θα μπορούσε να αποτελέσει πρόκληση για το μέλλον. Η πλευρά της χρηματοδότησης τουλάχιστον φαίνεται πιο σταθερή από ότι πριν από την κρατική κρίση χρέους, με τις άμεσες ξένες επενδύσεις σε ιστορικά υψηλό επίπεδο πέρυσι (2,8% του ΑΕΠ) σε σχέση με μόλις 0,2% το 2010», συνεχίζει η τράπεζα.

Διαβάστε επίσης

UBS: Το ράλι των μετοχών διαρκεί, όσο υπάρχει ελπίδα για αλλαγή πολιτικής από τη Fed

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Χέγκσεθ: Το Πεντάγωνο είναι έτοιμο να εκτελέσει ό,τι αποφασίσει ο Τραμπ για το Ιράν

- Η Νvidia προσέφερε βοήθεια στην κινεζική DeepSeek για την ανάπτυξη του μοντέλου Τεχνητής Νοημοσύνης R1

- Ντόναλντ Τραμπ: «Δεν κοιμάμαι στα υπουργικά συμβούλια, κλείνω τα μάτια γιατί βαριέμαι»

- Επίθεση σε τηλεοπτικό συνεργείο κατά τη διάρκεια ζωντανής μετάδοσης έξω από το «Παπαγεωργίου»

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.