ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σε ειδική έκθεση η αμερικανική τράπεζα Goldman Sachs αναλύει τις συμμετοχές 795 αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου (hedge funds) με μετοχικές θέσεις ύψους 2,4 τρισ. δολαρίων στις αρχές του τρίτου τριμήνου του 2022 (1,7 τρισ. δολάρια σε θέσεις αγοράς και 764 δισ. δολάρια σε θέσεις πώλησης).

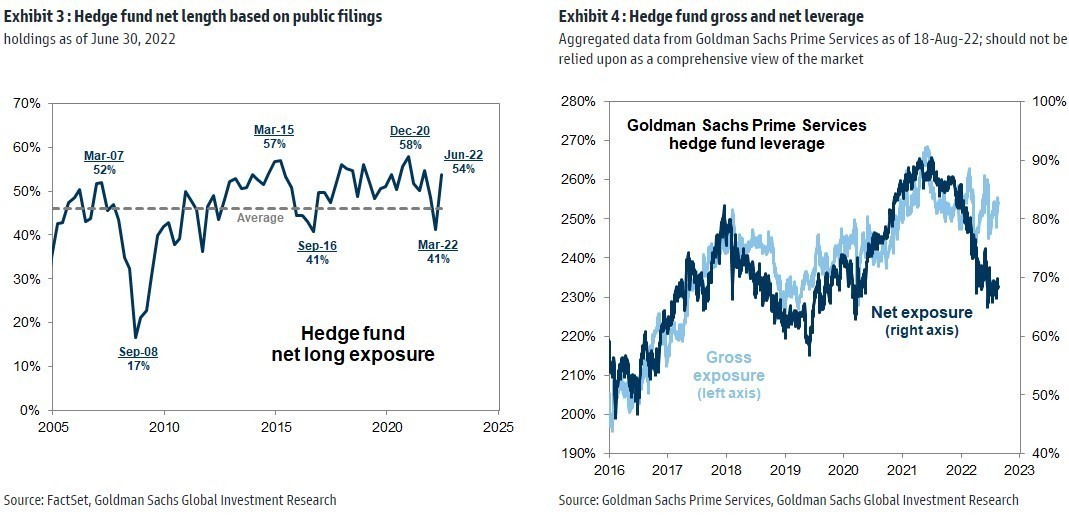

Η αμερικανική επενδυτική τράπεζα εξηγεί ότι τα hedge funds έχουν μειώσει τη μόχλευση, παραμένουν περισσότερο εκτεθειμένα στις μετοχές αξίας (value) από ότι συνήθως, αλλά συνέχισαν τη στροφή προς τις μετοχές ανάπτυξης που ξεκίνησε στις αρχές του 2022.

Μεταξύ των κλαδικών επιλογών, προσέθεσαν περισσότερο στην τεχνολογία και τα καταναλωτικά αγαθά, ενώ μείωσαν τις θέσεις τους στην ενέργεια και τα υλικά.

Οι δέκα βασικές θέσεις του χαρτοφυλακίου για το μέσο hedge fund εκτοξεύθηκαν στο 70%, την υψηλότερη συγκέντρωση από το α’ τρίμηνο του 2020. Η καθαρή μόχλευση βρίσκεται πολύ κάτω από τους μέσους όρους ενός και πέντε ετών και οι θέσεις πώλησης (short interest) των μεμονωμένων μετοχών παραμένει κοντά σε ιστορικά χαμηλά επίπεδα.

Οι μετοχές της μέγα – κεφαλαιοποίησης (megacaps) FAAMG (Facebook, Amazon, Apple, Microsoft και Google) παραμένουν κοντά στην κορυφή της λίστας με τις πιο δημοφιλείς θέσεις αγοράς. Οι Berkshire Hathaway και Now Company ανέβηκαν στη λίστα για να ενταχθούν στις 10 κορυφαίες θέσεις μαζί με τις Visa, UBER και MA Company.

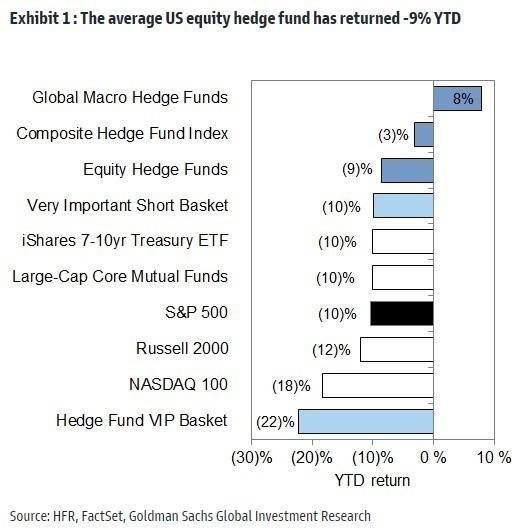

Οι επιδόσεις των hedge funds έχουν βελτιωθεί πρόσφατα, αν και η μόχλευση έχει περιθώριο να αυξηθεί εάν η αγορά παραμείνει ανθεκτική. Το μέσο hedge fund έχει αποδώσει -9% φέτος, αλλά κέρδισε +4% από τις αρχές Ιουλίου, υποβοηθούμενο τόσο από την ανάκαμψη της αγοράς όσο και από την πρόσφατη υπεραπόδοση των μετοχών ανάπτυξης.

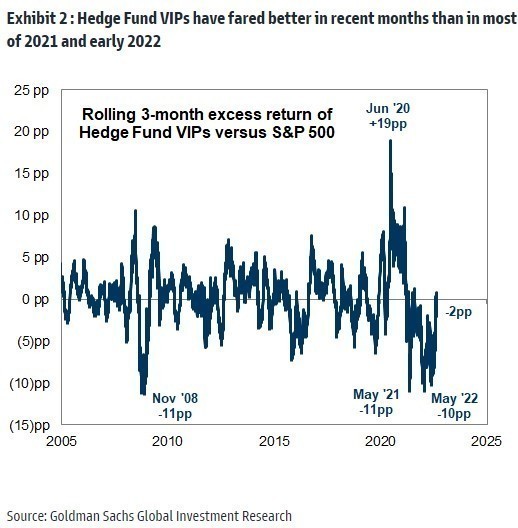

Μετά την υστέρηση του S&P 500 κατά 11% κατά τη διάρκεια του α’ εξαμήνου, η λίστα των VIP μετοχών (σ.σ. η λίστα περιλαμβάνει τις 50 μετοχές που είναι συχνότερα μεταξύ των 10 πρώτων τοποθετήσεων των hedge funds) έχει σημειώσει μέτρια υπεραπόδοση από το πρόσφατο χαμηλό της αγοράς τον Ιούνιο.

Τα πέντε βασικά σημεία που πρέπει να προσέξουν οι επενδυτές

Τα πέντε βασικά σημεία από την παρακολούθηση των τάσεων των hedge funds της Goldman Sachs βασίζονται στις καταθέσεις 13-F (σ.σ. οι τριμηνιαίες εκθέσεις που επιβάλλει η επιτροπή κεφαλαιαγοράς στις ΗΠΑ να δημοσιεύουν οι θεσμικοί επενδυτές) στις 15 Αυγούστου 2022.

- Απόδοση: Οι αποδόσεις των hedge funds και οι επιδόσεις των πιο δημοφιλών θέσεων αγοράς αντικατοπτρίζουν την πτώση της ευρύτερης αγοράς το α’ εξάμηνο του 2022 και την επακόλουθη ανάκαμψη. Το μέσο hedge fund έχει κερδίσει 4% το γ’ τρίμηνο μέχρι σήμερα. Παρομοίως, η λίστα Hedge Fund VIP List των πιο δημοφιλών θέσεων long υπολείπεται του S&P 500 κατά 11 ποσοστιαίες μονάδες μέχρι τα μέσα Ιουνίου, επεκτείνοντας το ρεκόρ υποαπόδοσης που ξεκίνησε στις αρχές του 2021. Ωστόσο, το καλάθι έχει σημειώσει μέτρια υπεραπόδοση τις τελευταίες εβδομάδες.

- Μόχλευση και οι short θέσεις: Η καθαρή μόχλευση των hedge funds έχει σταθεροποιηθεί μετά το πρόσφατο χαμηλό της αγοράς τον Ιούνιο, αλλά παραμένει κοντά στα χαμηλότερα επίπεδα από το Μάρτιο του 2020. Οι short θέσεις για τη μέση μετοχή του S&P 500 αυξήθηκε ελαφρώς στο 1,7% της κεφαλαιοποίησης της αγοράς, αλλά παραμένει κοντά σε χαμηλά επίπεδα ρεκόρ.

- Hedge funds VIPS: Η Amazon εκτόπισε την Microsoft από την πιο δημοφιλή θέση αγοράς των hedge funds, ενώ η μετοχή της Visa εκτόπισε την Apple από την πρώτη πεντάδα. Η λίστα VIP περιλαμβάνει τις 50 μετοχές που εμφανίζονται συχνότερα μεταξύ των 10 πρώτων τοποθετήσεων των hedge funds. Το καλάθι έχει αποδώσει υψηλότερα από τον δείκτη S&P 500 στο 59% των τριμήνων από το 2001 με μέση τριμηνιαία υπερβάλλουσα απόδοση 39 μονάδες βάσης.

- Τομείς: Σε μια αντιστροφή σε σχέση με το α’ τρίμηνο, τα hedge funds προσέθεσαν σε μετοχές τεχνολογίας και καταναλωτικά αγαθά, ενώ μείωσαν τις θέσεις σε ενέργεια και υλικά. Αυτές οι θέσεις ανταμείφθηκαν από την αρχή του γ’ τριμήνου, καθώς η τεχνολογία έχει κινηθεί καλύτερα από τον δείκτη S&P 500 κατά 5%, όπως και τα καταναλωτικά αγαθά κατά 10%. Δύο από τους VIP του κλάδου της ενέργειας του προηγούμενου τριμήνου βγήκαν από τη λίστα αυτό το τρίμηνο (OXY, VAL). Σε αντίθεση με την ευρύτερη στροφή προς τις μετοχές της ανάπτυξης, τα κεφάλαια πρόσθεσαν ελαφρώς στους χρηματοπιστωτικούς κλάδους, με τρεις μετοχές να εντάσσονται στη λίστα των VIP (BAC, C, SCHW).

- Παράγοντες: Τα hedge funds εξακολουθούν να έχουν περισσότερες θέσεις στις μετοχές αξίας. Ομοίως, η απόδοση των δημοφιλών θέσεων των hedge funds σε long/short τίτλους πρόσφατα συσχετίστηκε εξαιρετικά με τους παράγοντες growth και size. Οι αποδόσεις έχουν ασυνήθιστα αρνητική συσχέτιση με τους παράγοντες momentum και quality. Από τα τέλη του β’ τριμήνου, οι μετοχές ανάπτυξης έχουν αποδώσει καλύτερα έναντι των μετοχών αξίας.

Διαβάστε επίσης:

Capital Economics: Πιο βαθιά ύφεση και ο πληθωρισμός θα «χτυπήσει» το 10%

UBS: Σύμμαχος ο τουρισμός στη φετινή ανάπτυξη για την Ελλάδα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λειψυδρία: Τέλος του 2026 ο διαγωνισμός για το μεγάλο έργο «Εύρυτος» άνω των 500 εκατ.

- Ο έκπτωτος πρίγκιπας, ο βασιλιάς θεατής και τα μοντέλα-βάζα: Η εβδομάδα μόδας του Λονδίνου δεν απογοήτευσε

- Κουτσουρέλη-Παπαρίδου: Στις δικαστικές αίθουσες η διαμάχη Unisystems-ΣΕΠΕ

- Ρωσικό πετρέλαιο: Πώς ο σκιώδης στόλος «έσωσε» τις εξαγωγές – Αυξημένοι όγκοι, αλλά λιγότερα στο ταμείο

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.