ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η μεγάλη μάχη long-short στη Metlen, το ράλι σε ΔΕΗ – ΟΠΑΠ, η δίωξη για απάτη στην Μάρμαρα Παυλίδης, τι θα κάνουν Παπασταύρου – Εξάρχου στον Λευκό Οίκο, ο Παπανικολάου στην Ακτή Βουλιαγμένης, με ποιους τα είπε ο Greg, ο Άδωνις στο My Story και το dinner Τσάκου – Σήλιας στο Hôtel Costes

Σειρά επαφών με θεσμικούς επενδυτές, σε Λονδίνο, Μιλάνο και Φρανκφούρτη, ξεκίνησε σήμερα η Alpha Bank, με στόχο την έκδοση καλυμμένου ομολόγου 500 εκατ. ευρώ πενταετούς διάρκειας.

Η κίνηση εντάσσεται στο πλαίσιο των πρωτοβουλιών της διοίκησης για αύξηση της ρευστότητας και τη μείωση της εξάρτησης από τον ELA από το σημερινό επίπεδο των 7 δισ. ευρώ.

Την έκδοση θα «τρέξουν» οι Barclays, Citi, Commerzbank, J.P. Morgan και NatWest Markets και αναμένεται να αξιολογηθεί με B3 από τη Moody’s και με B από τη Fitch. Το κλίμα σύμφωνα με τα μηνύματα που λαμβάνουν οι συνδιοργανωτές της έκδοσης είναι ιδιαίτερα θετικό και αναμένεται να αποτυπωθεί στη διαμόρφωση του επιτοκίου που αναμένεται να κινηθεί κάτω από το 3%.

Μετά και την κίνηση της Εθνικής Τράπεζας που μηδένισε τον ELA ήδη από τα τέλη του 2017, η μία μετά την άλλη οι τράπεζες δρομολογούν την απεξάρτησή τους από τον έκτακτο μηχανισμό άντλησης ρευστότητας και την επάνοδό τους στην κανονικότητα εντός του 2018. Η Alpha Bank έχει περιορίσει την εξάρτησή της από τον έκτακτο μηχανισμό στα 7 δισ. ευρώ σήμερα, ενώ σε ανάλογο επίπεδο έχει υποχωρήσει και η εξάρτηση της Eurobank από το ευρωσύστημα, επιτυγχάνοντας τη μείωση κατά 5 δισ. ευρώ εντός του 2017. Η Πειραιώς αντίστοιχα έχει περιορίσει την εξάρτησή της από τον ELA στα 4,2 δις ευρώ σήμερα από 7,8 δισ. ευρώ στο τέλος του εννεαμήνου.

Ανάλογες εκδόσεις είχαν πραγματοποιήσει τους προηγούμενους μήνες τόσο η Eurobank όσο και η Εθνική. Στα τέλη Οκτωβρίου η Eurobank συγκέντρωσε 500 εκατ. ευρώ μέσω έκδοσης τίτλων τριετούς διάρκειας που έφεραν ετήσιο τοκομερίδιο 2,75%. Η τιμή έκδοσης των καλυμμένων ομολόγων ορίστηκε σε 99,349% και η απόδοση διαμορφώθηκε σε 2,98%. Η έκδοση είχε μεγάλη απήχηση στο διεθνές και εγχώριο επενδυτικό κοινό, προσελκύοντας θεσμικούς επενδυτές από είκοσι χώρες, και το βιβλίο προσφορών υπερκαλύφθηκε πάνω από δύο φορές, με τη συμμετοχή των διεθνών θεσμικών επενδυτών να φθάνει στο 85%.

Είχε προηγηθεί η έκδοση από την Εθνική Τράπεζα τριετούς καλυμμένου ομολόγου ύψους 750 εκατ. ευρώ, με απόδοση 2,90%. Το ομόλογο προσέλκυσε το ενδιαφέρον περισσότερων από 110 θεσμικών επενδυτών και η έκδοση αποτέλεσε σημείο καμπής για την αποδέσμευση της τράπεζας από τον ELA, που στα τέλη του 2016 ανήρχετο στα 5,5 δισ. ευρώ.

Να σημειωθεί ότι ήδη από τα τέλη του τρίτου τριμήνου του 2016 η Εθνική Τράπεζα είχε περιορίσει τη ρευστότητα που αντλούσε από τον ELA στο 1 δις ευρώ, ενώ η χρηματοδότησή της από το ευρωσύστημα το ίδιο διάστημα είχε διαμορφωθεί στα 4,7 δισ. ευρώ. Υποστηρικτικά στη ρευστότητα της τράπεζας λειτουργούν οι πωλήσεις των θυγατρικών εταιρειών του ομίλου της ΕΤΕ, όπως η Εθνική Ασφαλιστική, η Banca Romaneasca και η Vojvodjanska Banka, που αναμένεται να ολοκληρωθούν μέσα στο πρώτο τρίμηνο του έτους.

Η χρηματοδότηση των ελληνικών τραπεζών από το ευρωσύστημα έχει περιοριστεί θεαματικά τον τελευταίο χρόνο και συγκεκριμένα από τα σχεδόν 60 δισ. ευρώ στα τέλη του 2016, στα 41,7 δισ. ευρώ τον Σεπτέμβριο του 2017 (σύμφωνα με τα πιο πρόσφατα επίσημα στοιχεία). Ειδικά από τον ELA η χρηματοδότηση έχει μειωθεί μέσα σε πέντε μήνες (Ιούνιος – Νοέμβριος 2017) κατά 18 δισ. ευρώ.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΑ: Απόβαση Κινέζων τραπεζιτών στην Αθήνα. Έρχεται η ICBC

ΔΕΙΤΕ ΕΠΙΣΗΣ: Γιατί στην Εισαγγελία δουλεύουν 16ωρο; Για ποιους τραπεζίτες και επιχειρηματίες;

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

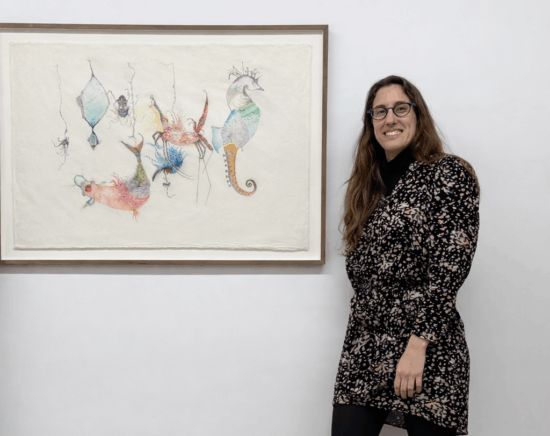

- Βαλεντίνα Μπαρτολίνι: «Η φλόγα σε καλεί να σκεφτείς»

- Γιατί έφτασε κοντά στο… κραχ η μπασκετική Μονακό! Φεύγει ο ζάπλουτος Φεντορίτσεφ, παρεμβαίνει το Πριγκιπάτο

- Νευρικότητα στις αγορές πετρελαίου, καθώς ο Τραμπ «χτίζει» πολεμικό κλίμα εναντίον του Ιράν

- Από τον Νίξον στον Κάρτερ – και στον Τραμπ: Έρχεται η τρίτη κρίση του δολαρίου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.