ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Πιστωτικά θετική (credit positive) εξέλιξη για την Εθνική Τράπεζα χαρακτηρίζει την ανταλλαγή (swap) ομολόγων του Ελληνικού Δημοσίου που ανακοινώθηκε στις 22 Ιανουαρίου ο οίκος αξιολόγησης Moody’s.

Συγκεκριμένα, ο οίκος Moody’s υπογραμμίζει ότι, πέραν του ότι θα αυξήσει την κερδοφορία της τράπεζας το 2020 περίπου κατά 515 εκατ. ευρώ, η ανταλλαγή υποστηρίζει και τη θετική πορεία των κεφαλαίων της ΕΤΕ, ενώ θα της αποφέρει έσοδα από τόκους της τάξης των 85 εκατ. ευρώ ετησίως μέχρι το 2050. Επιπλέον, η υψηλότερη κεφαλαιακή βάση θα διευκολύνει τις προσπάθειες της τράπεζας να μειώσει τα Μη Εξυπηρετούμενα Ανοίγματα (NPEs) που βαρύνουν τον ισολογισμό της.

Αναλυτικότερα, όπως επισημαίνει στο τελευταίο της Credit Outlook (27 Ιανουαρίου 2019) η Moody’s, η ανταλλαγή μέρους των ομολόγων του Ελληνικού Δημοσίου που είχε στο χαρτοφυλάκιό της η τράπεζα με τους νέους, πιο μακροπρόθεσμους (30ετούς διάρκειας) τίτλους, δεν βελτιώνει μόνο τη βιωσιμότητα του δημοσίου χρέους, αλλά ενισχύει και την κερδοφορία και τα κεφάλαια της τράπεζας το 2020 περίπου κατά 515 εκατ. ευρώ. Το γεγονός αυτό με τη σειρά του θα βοηθήσει την Εθνική Τράπεζα στην προσπάθεια που καταβάλλει να μειώσει το στοκ των NPEs της.

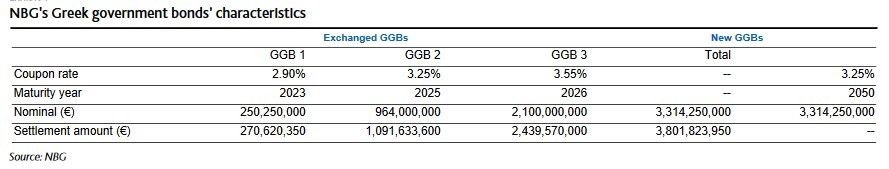

Στο πλαίσιο της συμφωνίας, όπως επισημαίνεται, τα ομόλογα που ανταλλάχθηκαν (διακράτησης μέχρι τη λήξη τους) είχαν συνολική ονομαστική αξία 3,3 δισ. ευρώ, market value γύρω στα 3,8 δισ. ευρώ και λήξεις το 2023, το 2025 και το 2026. Η τράπεζα αντάλλαξε τα συγκεκριμένα ομόλογα με νέα, της ίδιας ονομαστικής αξίας, αλλά τα οποία εκδόθηκαν σε τιμή γύρω στο 114,7, ωριμάζουν το 2050, έχουν ονομαστικό επιτόκιο 3,25%, ή απόδοση μέχρι τη λήξη 2,5%.

Η ενίσχυση της κερδοφορίας της τράπεζας, το 2020, περίπου κατά 515 εκατ. ευρώ (με βάση τη λογιστική αξία των παλιών ομολόγων) αντιστοιχεί περίπου στο 72% των προ προβλέψεων εσόδων της τράπεζας μέχρι και το τρίτο τρίμηνο του 2019. Όπως σημειώνεται, αν και τα κέρδη αυτά θα είναι εφάπαξ, η ανταλλαγή συμβάλλει στη θετική τροχιά στην οποία κινούνται τα κεφάλαια της τράπεζας, προσθέτοντας περίπου 135 μονάδες βάσης στον δείκτη κεφαλαιακής επάρκειας CET1 της ΕΤΕ, ο οποίος ήταν στο 16,8% στις 30 Σεπτεμβρίου 2019. Επιπλέον, η ΕΤΕ έχει εξασφαλίσει από τα νέα ομόλογα μια επαναλαμβανόμενη πηγή εσόδων από τόκους, σε καθαρή βάση, της τάξης των 85 εκατ. ευρώ ετησίως μέχρι το 2050.

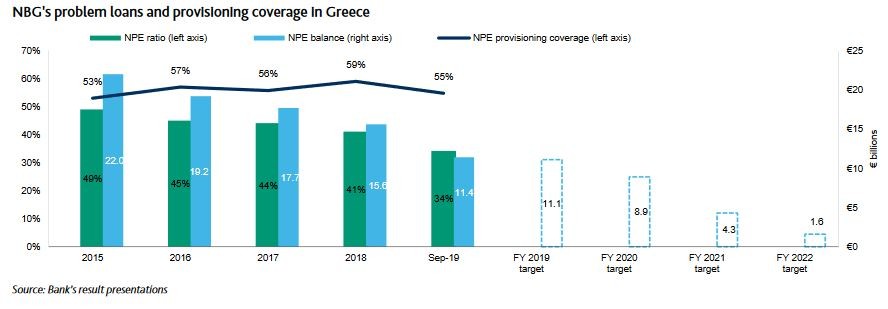

Η υψηλότερη κεφαλαιακή βάση, σημειώνεται, θα διευκολύνει τις προσπάθειες της τράπεζας να μειώσει το απόθεμα των NPEs της, αφού της εξασφαλίζει μεγαλύτερο περιθώριο να εγγράψει δυνητικές ζημίες από τις τιτλοποιήσεις ή πωλήσεις NPEs.

Σημειώνεται επίσης ότι οι βελτιούμενες σταδιακά οικονομικές συνθήκες στην Ελλάδα, σε συνδυασμό με την ενισχυμένη κεφαλαιακή θέση της, θα βοηθήσουν την τράπεζα να προχωρήσει σε μια μεγαλύτερη τιτλοποίηση το 2020, επιτυγχάνοντας ενδεχομένως γρηγορότερα από το προβλεπόμενο τον στόχο για μείωση των προβληματικών δανείων της στα 1,6 δισ. ευρώ μέχρι το 2022.

Η ΕΤΕ, σημειώνει ακόμη η Moody’s, θέλει να κάνει χρήση του σχεδίου «Ηρακλής», δημιουργώντας ένα όχημα ειδικού σκοπού (SPV) που θα αναλάβει και θα τιτλοποιήσει ένα χαρτοφυλάκιο προβληματικών δανείων. Το SPV θα χρηματοδοτήσει την αγορά των δανείων εκδίδοντας senior, mezzanine και junior τίτλους. Μάλιστα, ο CEO της τράπεζας, κ. Παύλος Μυλωνάς, ανέφερε πρόσφατα σε δημοσιογράφους πως η τράπεζα σχεδιάζει να προχωρήσει σε τιτλοποίηση άνω των 6 δισ. ευρώ μέσω του μηχανισμού κρατικών εγγυήσεων «Ηρακλής» εντός του πρώτου εξαμήνου του 2020 και η ζημία που θα προκύψει από την τιτλοποίηση αυτή θα καλυφθεί κυρίως από τα εφάπαξ κέρδη που αποκομίζει από το swap, καταλήγει η Moody’s.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γάζα: Το Ισραήλ θα ανοίξει σήμερα το πέρασμα της Ράφα μετά από δύο χρόνια

- ΥΠΕΝ: Τα επόμενα ορόσημα για τον Κάθετο Διάδρομο και το πλεονέκτημα για την Ελλάδα

- Women at the Top: Ποιες είναι οι 21+2 γυναίκες της λίστας του mononews100

- Λιβάνιος: Ετοιμάζουμε ηλεκτρονική ψήφο για τις αυτοδιοικητικές εκλογές του 2028 (Βίντεο)

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.