ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Διακυμάνσεις Κόστους / Ζήτησης και ενσωμάτωση προσδοκιών: Πληθωρισμός και κινήσεις των δομικών του στοιχείων στην Ελλάδα

Ο πληθωρισμός, βάσει του Εναρμονισμένου Δείκτη Τιμών Καταναλωτή (ΕνΔΤΚ), διαμορφώθηκε σε 9,3% κατά μέσο όρο το 2022. Η εν λόγω ετήσια μεταβολή τιμών είναι η υψηλότερη που έχει καταγραφεί τα τελευταία 27 χρόνια στην Ελλάδα (Γράφημα 1).

Στο δεύτερο μισό της δεκαετίας του 1990, η προσδοκία υιοθέτησης του κοινού ευρωπαϊκού νομίσματος και οι πολιτικές σύγκλισης που υλοποιήθηκαν, μεταξύ των οποίων η επίτευξη πλεονασματικών ισοζυγίων για τη Γενική Κυβέρνηση όπως παρατηρείται στο γράφημα, είχαν ως αποτέλεσμα την αξιοσημείωτη υποχώρηση του πληθωρισμού. Από το 2002 και για τα επόμενα πέντε χρόνια, ο ρυθμός ανόδου του ΕνΔΤΚ διατηρήθηκε σε επίπεδο πλησίον του 3%, σημαντικά χαμηλότερα σε σχέση με την περίοδο της δραχμής, αλλά υψηλότερα από τον πληθωρισμό της Ευρωζώνης.

Η εξέλιξη αυτή συμβάδιζε με τη σημαντική άνοδο της συνολικής καταναλωτικής δαπάνης -ιδιωτικής και δημόσιας- και των εισαγωγών αγαθών και υπηρεσιών αλλά και με τα πρωτογενή ελλείμματα που καταγράφηκαν την εν λόγω περίοδο, εξαιτίας του σημαντικού ύψους των δημοσίων δαπανών.

Κατά τη δεκαετία που ακολούθησε την παγκόσμια χρηματοοικονομική κρίση του 2008 και την κρίση δανεισμού της Ελληνικής Δημοκρατίας το 2010, η βαθιά οικονομική ύφεση είχε ως αποτέλεσμα την αποκλιμάκωση του πληθωρισμού, ο οποίος την τριετία 2013-2015 έλαβε αρνητικό πρόσημο, λόγω των πολιτικών εσωτερικής υποτίμησης που υιοθετήθηκαν και της άνευ προηγουμένου δημοσιονομικής συστολής, με σκοπό τον περιορισμό των πρωτογενών ελλειμμάτων.

Το φαινόμενο του αποπληθωρισμού επαναλήφθηκε το 2020 εξαιτίας της πανδημίας και των περιοριστικών μέτρων που οδήγησαν σε μείωση της ζήτησης και συρρίκνωση του ΑΕΠ, η οποία αντισταθμίστηκε σε κάποιο βαθμό από τα μέτρα στήριξης των εισοδημάτων και των επιχειρήσεων που υιοθέτησε η ελληνική κυβέρνηση. Από το φθινόπωρο του 2021 και μετά, οι διαταραχές στις εφοδιαστικές αλυσίδες, ως αποτέλεσμα της πανδημικής κρίσης, η αναζωπύρωση της ζήτησης για αγαθά και υπηρεσίες και κυρίως η ενεργειακή κρίση, η οποία επιδεινώθηκε από τη ρωσική εισβολή στην Ουκρανία, τροφοδότησαν το άλμα του πληθωρισμού, τόσο στην Ελλάδα, όσο και στην Ευρωζώνη.

Παράλληλα, έντονες πληθωριστικές πιέσεις σημειώθηκαν και στα τρόφιμα, καθώς η Ρωσία και η Ουκρανία είναι από τους μεγαλύτερους παραγωγούς σιταριού σε παγκόσμιο επίπεδο.

Ως εκ τούτου, ο πληθωρισμός που καταγράφεται το τελευταίο έτος επηρεάζεται κυρίως από την πλευρά της προσφοράς, σε αντίθεση με το παρελθόν που κατά βάση προσδιοριζόταν από τις μεταβολές της ενεργού ζήτησης. Δεδομένου ότι οι βασικοί μοχλοί της δυναμικής ανόδου του επιπέδου των τιμών από την πλευρά της προσφοράς και του κόστους έχουν μετριαστεί τους τελευταίους μήνες, εκτιμάται ότι το σημείο κορύφωσης (peak) του πληθωρισμού έχει παρέλθει και έχει ξεκινήσει σταδιακά η καθοδική του πορεία, όπως αποτυπώνεται και στις προβλέψεις διαφόρων οργανισμών (Ευρωπαϊκή Επιτροπή, Οργανισμός Οικονομικής Συνεργασίας και Ανάπτυξης, Διεθνές Νομισματικό Ταμείο).

Ωστόσο, ο βαθμός εξομάλυνσης του επιπέδου τιμών εξαρτάται κατά κύριο λόγο από την έκταση της μετακύλισης της ανόδου των τιμών στις λοιπές κατηγορίες αγαθών και υπηρεσιών (pass through), μέσω του αυξημένου κόστους παραγωγής αλλά και των μισθών.

Πιο αναλυτικά, ο πληθωρισμός στην Ελλάδα, βάσει του ΕνΔΤΚ, ξεπέρασε το 2%, τον Οκτώβριο του 2021 και στη συνέχεια αυξήθηκε με επιταχυνόμενο ρυθμό. Κατέγραψε μάλιστα διψήφια ποσοστά μεταβολής από τον Μάιο και μετά, φθάνοντας τον Σεπτέμβριο του 2022 το 12,1% (Γράφημα 2).

Στη συνέχεια, τους τελευταίους τρεις μήνες του προηγούμενου έτους, ο ρυθμός ανόδου του ΕνΔΤΚ αποκλιμακώθηκε σταδιακά, σε 9,5% σε ετήσια βάση τον Οκτώβριο, 8,8% τον Νοέμβριο και 7,6% τον Δεκέμβριο. Η επιβράδυνση αυτή αποδίδεται εν μέρει σε αποτελέσματα βάσης (base effects) αλλά και στην αποκλιμάκωση των τιμών της ενέργειας. Σημειώνεται ότι οι τιμές του φυσικού αερίου και του πετρελαίου έχουν μειωθεί τους τελευταίους πέντε μήνες (σύγκριση μεταξύ 25.8.2022 και 23.1.2023) κατά 80% και 12%, αντίστοιχα (βλ. Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της 28.12.2022).

Το αυξημένο ενεργειακό κόστος, ωστόσο, διαχέεται στις τιμές άλλων αγαθών και υπηρεσιών, γεγονός που αποτυπώνεται στη συνεχιζόμενη άνοδο του πυρήνα του πληθωρισμού, το τελευταίο τρίμηνο του 2022, δηλαδή του ΕνΔΤΚ εξαιρουμένων των τιμών των μη επεξεργασμένων ειδών διατροφής και των προϊόντων ενέργειας (μπλε διακεκομμένη γραμμή, Γράφημα 2). Ο πυρήνας του πληθωρισμού διαμορφώθηκε σταδιακά σε 8,3% τον Νοέμβριο του 2022, σε ετήσια βάση, από 7,2% τον Αύγουστο, ενώ μειώθηκε ελαφρώς, σε 7,7% τον Δεκέμβριο.

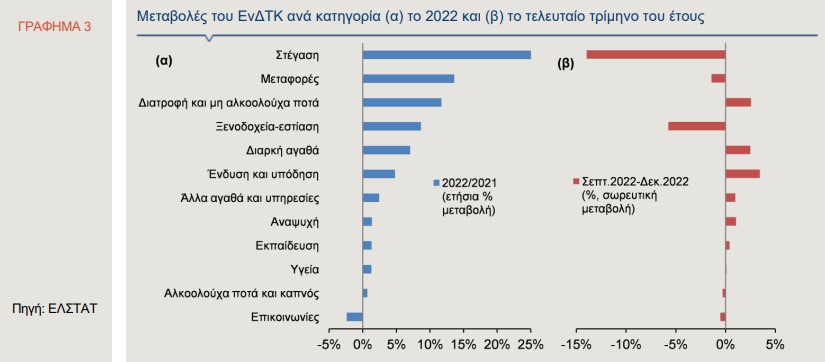

Όσον αφορά στις επιμέρους κατηγορίες που απαρτίζουν τον ΕνΔΤΚ, οι μεγαλύτερες αυξήσεις το 2022 καταγράφηκαν στις κατηγορίες στέγαση (25%) και μεταφορές (13,6%), οι οποίες επηρεάστηκαν σε μεγάλο βαθμό από τις αυξήσεις των τιμών της ενέργειας.

Οι κατηγορίες διατροφή και μη αλκοολούχα ποτά (11,7%), ξενοδοχεία-εστίαση (8,7%), διαρκή αγαθά (7,1%) και ένδυση και υπόδηση (4,8%) σημείωσαν επίσης σημαντική άνοδο, ενώ μόνο οι επικοινωνίες (-2,4%) κατέγραψαν αρνητικό ρυθμό μεταβολής κατά το περασμένο έτος (Γράφημα 3α). Επιπρόσθετα, ο δείκτης που περιλαμβάνει το σύνολο των αγαθών αυξήθηκε κατά 12,9% κατά το περασμένο έτος, έναντι αύξησης 4,5% για τις υπηρεσίες.

Η επιβράδυνση του πληθωρισμού κατά τους τελευταίους μήνες, γίνεται περισσότερο αντιληπτή συγκρίνοντας τα επίπεδα του ΕνΔΤΚ μεταξύ Σεπτεμβρίου και Δεκεμβρίου του 2022. Τον Σεπτέμβριο του 2022 ο ΕνΔΤΚ διαμορφώθηκε στο ιστορικά υψηλό επίπεδο των 115,3 μονάδων, ενώ τον Δεκέμβριο υποχώρησε στις 112,8 μονάδες, ήτοι κατέγραψε μια σωρευτική πτώση κατά 2,2%.

Τούτο αποδίδεται πρωτίστως στη μείωση κατά 14% του υποδείκτη στέγαση, και δευτερευόντως στις μειώσεις λοιπών κατηγοριών, όπως μεταφορές (-1,4%) και ξενοδοχεία-εστίαση (-5,8%) (Γράφημα 3β). Αντίθετα, οι σημαντικότερες αυξήσεις κατά το τελευταίο τρίμηνο, καταγράφηκαν στις κατηγορίες ένδυση και υπόδηση (3,5%), διατροφή και μη αλκοολούχα ποτά και διαρκή αγαθά (2,6% και 2,5% αντίστοιχα).

Σε ό,τι αφορά στους σύνθετους δείκτες αγαθών και υπηρεσιών, ο πρώτος σημείωσε πτώση, τον Δεκέμβριο, σε σύγκριση με τον Σεπτέμβριο ύψους 2,1%, ενώ ο δεύτερος μειώθηκε, αντίστοιχα, κατά 2,2%.

Τα ανωτέρω αποτυπώνονται στη φθίνουσα συμβολή των τιμών των προϊόντων ενέργειας στην άνοδο του ΕνΔΤΚ, από τον Οκτώβριο του 2022 και μετά (5 ποσοστιαίες μονάδες τον Σεπτέμβριο, έναντι 0,5 π.μ. τον Δεκέμβριο).

Παράλληλα, η συμβολή των μη επεξεργασμένων τροφίμων παρέμεινε σταθερή στις 0,8 π.μ., τους τελευταίους τρεις μήνες του έτους, ενώ, αντίθετα, αυξήθηκε η συμβολή στον εναρμονισμένο πληθωρισμό των επεξεργασμένων τροφίμων, (2,5 π.μ. τον Δεκέμβριο, από 2,3 π.μ. τον Σεπτέμβριο) και των βιομηχανικών προϊόντων (2 π.μ. τον Νοέμβριο και 1,6 π.μ. τον Δεκέμβριο, από 1,4 π.μ. τον Σεπτέμβριο).

Ελληνική Οικονομία σε Αριθμούς

Προσδιοριστικοί παράγοντες των διεθνών νομισματικών σχέσεων 2022-2023

Το προηγούμενο έτος, το δολάριο ήταν ο πρωταγωνιστής των αγορών, καταγράφοντας μια αξιοσημείωτη πορεία έναντι των άλλων νομισμάτων. Πιο συγκεκριμένα, το δολάριο ενισχύθηκε έναντι του ευρώ, συνολικά, κατά 6% το 2022, ενώ είχε φθάσει σε σημείο να καταγράφει κέρδη της τάξης του 16%, κατά τη διάρκεια του έτους.

Υποτίμηση του ευρώ έχει καταγραφεί και σε άλλες περιόδους κρίσεων, όπως στη χρηματοπιστωτική κρίση της προηγούμενης δεκαετίας που υποστήριξε την αύξηση των εξαγωγών και των τουριστικών εσόδων. Η πορεία των άλλων κύριων νομισμάτων ήταν αντίστοιχη.

Το 2022, η βρετανική λίρα κατέγραψε απώλειες που ξεπέρασαν το 10% σε ετήσια βάση, η οποία ήταν η χειρότερη επίδοσή της έναντι του δολαρίου από το 2016, κυρίως, εξαιτίας της πολιτικής αστάθειας στη μεγαλύτερη διάρκεια του έτους. Αντίστοιχα, το ιαπωνικό γεν κατέγραψε απώλειες κατά 14% έναντι του δολαρίου που σχετίζονται κυρίως με τη «χαλαρή» νομισματική πολιτική που ακολούθησε η Ιαπωνία.

Ποιοί όμως είναι οι κυριότεροι παράγοντες για το ανοδικό σπιράλ του δολαρίου; Πρωτίστως, η υψηλή αβεβαιότητα στο παγκόσμιο οικονομικό γίγνεσθαι, με τις διαταραχές στην εφοδιαστική αλυσίδα και την ενεργειακή κρίση που οδήγησαν τους επενδυτές να στραφούν σε ασφαλή επενδυτικά καταφύγια, όπως το δολάριο.

Ειδικότερα, η εισβολή της Ρωσίας στην Ουκρανία, με τις ανατιμήσεις σε πολλά προϊόντα και ιδιαιτέρως στην ενέργεια και το φυσικό αέριο, αποτέλεσε μια συνεχή πηγή αμφιβολιών για την ευρωπαϊκή οικονομία και την ενεργειακή της ασφάλεια.

Αναμφίβολα, η συσταλτική νομισματική πολιτική διαδραμάτισε καταλυτικό ρόλο στην ενίσχυση του αμερικανικού νομίσματος. Οι υπεύθυνοι χάραξης της νομισματικής πολιτικής της Ομοσπονδιακής Τράπεζας των ΗΠΑ (FED), στοχεύοντας στον περιορισμό των πληθωριστικών πιέσεων, έδρασαν ταχύτατα και προέβησαν σε επτά διαδοχικές αυξήσεις επιτοκίων το 2022, ενώ ο βηματισμός της Ευρωπαϊκής Κεντρικής Τράπεζας ήταν πιο αργός (Γράφημα 4). Αυτό είχε ως αποτέλεσμα οι αποδόσεις των ομολόγων των ΗΠΑ να κινηθούν ανοδικά, απειλώντας έτσι την οικονομική ανάκαμψη της χώρας.

Παρόλα αυτά, τόσο η οικονομία των ΗΠΑ (ρυθμός μεγέθυνσης: 1,9% το 2022, Παγκόσμια Τράπεζα, Ιανουάριος 2023), όσο και η αγορά εργασίας της επέδειξαν πρωτοφανή ανθεκτικότητα.

Τέλος, ο υψηλός πληθωρισμός των ΗΠΑ, που ήταν επακόλουθο της υπερβάλλουσας ζήτησης, συγκρατήθηκε σε χαμηλότερα επίπεδα από τα αντίστοιχα της Ζώνης του Ευρώ (ΖτΕ) το 2022, ενώ και η αποκλιμάκωσή του πραγματοποιείται με ταχύτερο ρυθμό.

Ποιές είναι οι εκτιμήσεις για το 2023; Το τελευταίο διάστημα, το ευρώ παρουσιάζει μια ανοδική πορεία και, σύμφωνα με τις εκτιμήσεις των αναλυτών, αναμένεται να κινηθεί ανοδικά έναντι του δολαρίου και το πρώτο εξάμηνο, περιορίζοντας μέρος των απωλειών του.

Η πορεία αυτή σχετίζεται κυρίως με τις πρόσφατες αναθεωρημένες εκτιμήσεις ότι η οικονομία της ΖτΕ θα αποφύγει την ύφεση και θα σημειώσει απλώς επιβράδυνση του ρυθμού ανάπτυξής της. Αυτό πηγάζει από διάφορους παράγοντες, όπως η σχετικά μειωμένη αβεβαιότητα λόγω της ήπιας αποκλιμάκωσης των τιμών της ενέργειας αλλά και η σταδιακή ενεργειακή απεξάρτηση από την Ρωσία.

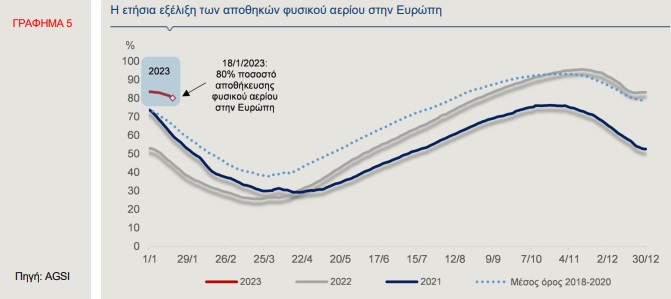

Η Ευρώπη κατόρθωσε να επιτύχει πρωτοφανή ποσοστά αποθήκευσης φυσικού αερίου το 2022, ενώ το 2023 ξεκινάει με καλούς οιωνούς (Γράφημα 5). Φυσικά, για να καταστεί αυτό εφικτό, καθοριστικό ρόλο διαδραμάτισαν δύο παράγοντες.

Πρώτον, η πολιτική μηδενικής ανοχής στον Covid στην Κίνα, αφού η μειωμένη κατανάλωση φυσικού αερίου στη χώρα άφησε μεγαλύτερο περιθώριο στην Ευρώπη να καλύψει τις ενεργειακές της ανάγκες που δημιουργήθηκαν μετά τις κυρώσεις στην Ρωσία. Δεύτερον, ο ήπιος χειμώνας στην Ευρώπη που βοήθησε σημαντικά στην περιορισμένη κατανάλωση φυσικού αερίου, έως τώρα.

Επιπροσθέτως, η συνέχιση της αυστηρής νομισματικής πολιτικής από την ΕΚΤ είναι καταλυτικής σημασίας. Σύμφωνα με δηλώσεις αξιωματούχων, η κεντρική τράπεζα αναμένεται να διατηρήσει την ανοδική πολιτική επιτοκίων περισσότερο του αναμενόμενου, με στόχο τον περιορισμό του πληθωρισμού και την επαναφορά του στα επίπεδα πέριξ του 2%, το 2025. Η αποφασιστικότητα της ΕΚΤ για αύξηση των επιτοκίων, όπως και η μείωση του χαρτοφυλακίου του προγράμματος αγοράς στοιχείων ενεργητικού (APP) κατά Ευρώ 15 δισ. ανά μήνα, από τις αρχές Μαρτίου, αποτελούν ενθαρρυντικά σημάδια για τους επενδυτές.

Τέλος, όσον αφορά στο δολάριο εκτιμάται ότι θα συνεχίσει να καταγράφει κέρδη το 2023 και να αποτελεί το ισχυρότερο νόμισμα, αφού η οικονομία των ΗΠΑ θα καταφέρει να επιτύχει, τουλάχιστον, αναιμική ανάπτυξη, παρά τις αρχικές εκτιμήσεις για ύφεση, ενώ αναμένεται να διατηρηθεί και η περιοριστική νομισματική πολιτική.

Εκτός, όμως, από τους προαναφερθέντες παράγοντες που θα επηρεάσουν την ισοτιμία ευρώ/δολάριο το 2023, υπάρχουν και άλλες σημαντικές πηγές διαταραχών που θα επηρεάσουν την πορεία της ισοτιμίας προς τη μια ή την άλλη κατεύθυνση, σε περίπτωση που συμβούν. Αυτές είναι η κατάληξη των εν εξελίξει διαπραγματεύσεων στο Κογκρέσο για το δημόσιο χρέος των ΗΠΑ, η επανεκκίνηση της κινεζικής οικονομίας και ο κίνδυνος από τις υψηλότερες τιμές ενέργειας στην Ευρώπη, το δεύτερο εξάμηνο του έτους (ING, Ιανουάριος 2023).

Οι εξελίξεις στην παγκόσμια οικονομία

ΗΠΑ ► Με βάση δηλώσεις αξιωματούχων της Ομοσπονδιακής Τράπεζας των ΗΠΑ (FED), το 2023 αναμένεται να συνεχιστεί η περιοριστική νομισματική πολιτική, με αύξηση των επιτοκίων, παρά την ορατή αποκλιμάκωση του πληθωρισμού.

Η οικονομία των ΗΠΑ εκτιμάται ότι θα επιτύχει φέτος ρυθμό ανάπτυξης 0,5% (World Bank), γεγονός που επιβεβαιώθηκε από την τακτική έκθεση της FED (Beige Book) για τις τρέχουσες οικονομικές συνθήκες.

Σύμφωνα με πρόσφατα στοιχεία, η βιομηχανική παραγωγή υποχώρησε κατά 1,7%, σε ετήσια βάση το τέταρτο τρίμηνο του 2022, ενώ ο δείκτης τιμών παραγωγού, ο οποίος μετρά τις τιμές της τελικής ζήτησης σε εκατοντάδες κατηγορίες, υποχώρησε τον Δεκέμβριο κατά 0,5%, σε ετήσια βάση.

Τέλος, αξίζει να αναφερθεί ότι η αγορά εργασίας παραμένει ανθεκτική, με τις αρχικές αιτήσεις επιδομάτων ανεργίας να υποχωρούν στις 190 χιλ., για την εβδομάδα που ολοκληρώθηκε στις 14 Ιανουαρίου, μειωμένες κατά 15 χιλ. (Γράφημα 6α).

ΖτΕ ► Το 2023, η ΕΚΤ εκτιμάται ότι θα συνεχίσει την πολιτική αύξησης των επιτοκίων, αρχής γενομένης από τη συνεδρίαση του Φεβρουαρίου. Επιπλέον, σύμφωνα με αναθεωρημένες προβλέψεις, η ΖτΕ θα καταφέρει να αποφύγει την ύφεση και να περιορίσει τον πληθωρισμό.

Οι εν λόγω προβλέψεις βασίστηκαν, μεταξύ άλλων, στην αναθεώρηση των δεδομένων για την Γερμανία, την ατμομηχανή της ΖτΕ, που φαίνεται να παρουσιάζει βελτίωση στις προοπτικές της.

Προς επίρρωσιν των βελτιωμένων προοπτικών, οι τιμές παραγωγού στην Γερμανία, τον Δεκέμβριο, αυξήθηκαν κατά 21,6%, με βραδύτερο, όμως, ρυθμό σε σχέση με τον Νοέμβριο (Γράφημα 6β).

Διεθνής Οικονομία ► Η Κεντρική Τράπεζα της Ιαπωνίας (BoJ) αιφνιδίασε τις αγορές, μετά την απόφασή της να διατηρήσει αμετάβλητο το βασικό της επιτόκιο (-0,1%).

Επίσης, η επανεκκίνηση της Κίνας θεωρείται ως ένα από τα πιο σημαντικά οικονομικά γεγονότα του 2023 και την οικονομία της να επιτυγχάνει ρυθμό ανάπτυξης 3%, το προηγούμενο έτος. Άξια αναφοράς είναι η συρρίκνωση του πληθυσμού της Κίνας κατά 850 χιλ., την πρώτη μείωση από το 1961.

Τέλος, στο Ηνωμένο Βασίλειο υποχώρησαν οι λιανικές πωλήσεις τον Δεκέμβριο κατά 1%, σε μηνιαία βάση, ενώ και η καταναλωτική εμπιστοσύνη, σύμφωνα με έρευνα της Gfk, υποχώρησε κατά 3 μονάδες στο -45, που αποτελεί την τρίτη χειρότερη επίδοση από το 1974.

Οι συναλλαγματικές ισοτιμίες και οι αγορές ομολόγων

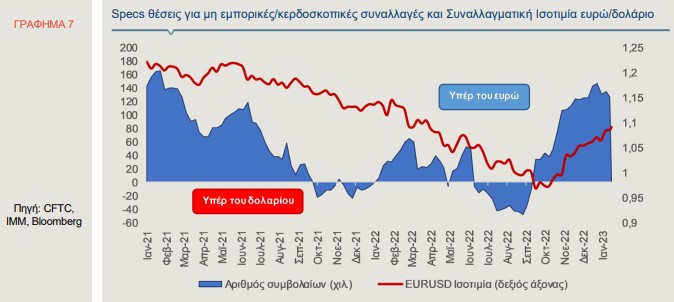

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις), στην ισοτιμία του ευρώ με το δολάριο, διατηρήθηκαν θετικές, την εβδομάδα που έληξε στις 17 Ιανουαρίου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) μειώθηκαν κατά 7.998 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα 126.984 συμβόλαια από 134.982 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 7).

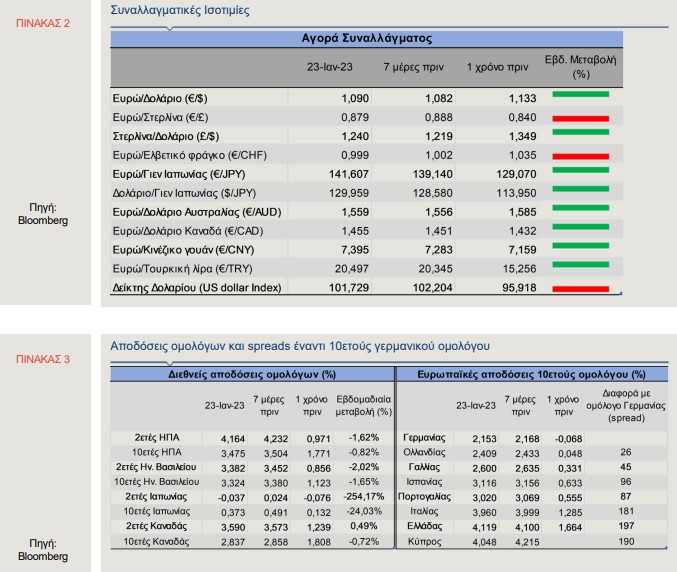

Ανοδικά κινείται το ευρώ έναντι του δολαρίου, με την ισοτιμία στις 23 Ιανουαρίου να βρίσκεται στο 1,089 €/$, σε υψηλό εννιά μηνών. Οι δηλώσεις αξιωματούχων για διατήρηση της αυστηρής νομισματικής πολιτικής από την ΕΚΤ και οι αναθεωρημένες προβλέψεις για αποφυγή της ύφεσης στη ΖτΕ έχουν ενισχύσει το ευρώ έναντι των κυριότερων νομισμάτων, το τελευταίο διάστημα (Πίνακας 2). Σύμφωνα με τις πιο πρόσφατες προβλέψεις, οι αναλυτές εκτιμούν ότι το ευρώ μπορεί να φτάσει το 1,15 δολάριο στα τέλη του 2023 (Morgan Stanley).

Αποκλιμάκωση των αποδόσεων καταγράφεται στην ομολογιακή αγορά των ΗΠΑ, με την απόδοση του 10ετούς ομολόγου να ανέρχεται στο 3,47% στις 23 Ιανουαρίου, ενώ το 2ετές υψηλότερα στο 4,16%. Στη ΖτΕ παρατηρούμε αύξηση στις αποδόσεις των ομολόγων, καθώς οι αγορές έχουν προεξοφλήσει την άνοδο των επιτοκίων από την ΕΚΤ, στην επόμενη συνεδρίαση του Φεβρουαρίου.

Χαρακτηριστικά, η απόδοση του 10ετούς γερμανικού ομολόγου ανήλθε στο 2,15%, στις 23 Ιανουαρίου, συμπαρασύροντας τις χώρες της ΖτΕ, με την απόδοση του 10ετούς ομολόγου στην Ελλάδα να φθάνει το 4,12%. Τέλος, η διαφορά απόδοσης μεταξύ του 10ετούς ομολόγου της Ελλάδας και του 10ετούς ομολόγου της Γερμανίας (spread) παραμένει υψηλή στις 197 μονάδες βάσης (μ.β.), του 10ετούς πορτογαλικού ομολόγου στις 87 μ.β., ενώ του 10ετούς ιταλικού ομολόγου στις 181 μ.β. (Πίνακας 3).

Οι Αγορές σε Αριθμούς

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- AstraZeneca: Το στοίχημα των 80 δισ., οι νέοι βιοδείκτες και τα μόρια «game changers» για την παχυσαρκία

- Οι δημοφιλείς και ο κυρίαρχος ΚΜ, τα βραβεία της Eurobank, ο κόλακας του πρωθυπουργού, ο σάλος με γαλάζια βουλευτίνα και το μπρα ντε φερ Αντώνη – Σταύρου

- Χρηματιστήριο: Αναταράξεις από το πετρέλαιο στα 100 δολ. και τα δάνεια «κατσαρίδες» – Τι καθορίζει την επενδυτική στρατηγική πια

- Τα μηνύματα Μητσοτάκη – Γιατί θα κάνει εκλογές το 2027, τα νέα μέτρα και η σταθερότητα που περνάει μέσα από την αυτοδυναμία

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.