ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σύμφωνα με το Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της Alpha Bank, η άνοδος των τιμών της ενέργειας και των τροφίμων ως αποτέλεσμα των προβλημάτων στις εφοδιαστικές αλυσίδες που προκαλεί η γεωπολιτική σύγκρουση στην Ευρώπη, τόσο σε στρατιωτικό, όσο και σε χρηματοοικονομικό επίπεδο, αποτελεί τον βασικό τροφοδότη της αύξησης του δείκτη τιμών καταναλωτή.

Παράλληλα, συνεχίζεται η σταδιακή διάχυση του φαινομένου στο σύνολο της οικονομίας μέσω του αυξημένου κόστους παραγωγής πλειάδας προϊόντων και υπηρεσιών, σε συνδυασμό με την ανάπτυξη ισχυρών πληθωριστικών προσδοκιών, ενώ η σταδιακή υποχώρηση του ευρώ οδηγεί σε επιτάχυνση του εισαγόμενου πληθωρισμού.

Τέλος, η αβεβαιότητα γύρω από τον όγκο της ροής του ρωσικού φυσικού αερίου προς τις χώρες της Ευρωπαϊκής Ένωσης (ΕΕ-27) αναμένεται να αποτελέσει καθοριστικό παράγοντα για την πορεία του πληθωρισμού και της οικονομικής μεγέθυνσης, κατά το δεύτερο εξάμηνο του έτους.

Τον Ιούνιο, ο Εναρμονισμένος Δείκτης Τιμών Καταναλωτή (ΕνΔΤΚ) αυξήθηκε στην Ελλάδα κατά 11,6% σε ετήσια βάση, έναντι 10,5% τον Μάιο και 0,6% τον Ιούνιο του 2021, ενώ στην ΕΕ-27 σημειώθηκε αντίστοιχη άνοδος κατά 9,6%. Το πρώτο εξάμηνο του έτους συνολικά, ο εναρμονισμένος πληθωρισμός στην Ελλάδα διαμορφώθηκε, κατά μέσο όρο, σε 8,5%.

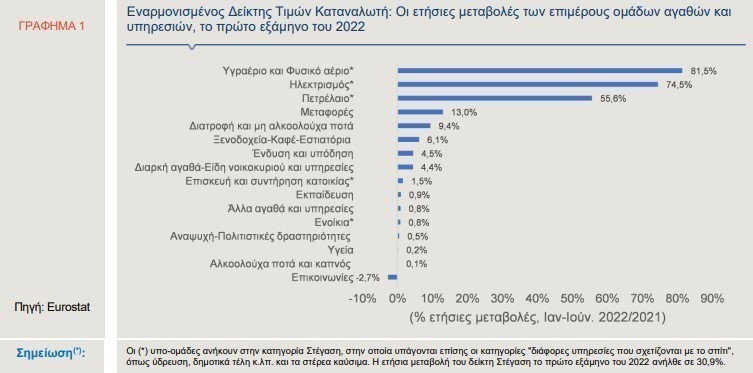

Το επίπεδο τιμών αυξήθηκε σχεδόν σε όλες τις επιμέρους κατηγορίες προϊόντων και υπηρεσιών, με εξαίρεση τις επικοινωνίες (-2,7%). Όπως παρατηρείται στο Γράφημα 1, ραγδαία ήταν η άνοδος των τιμών σε σύγκριση με το πρώτο εξάμηνο του 2021 σε υγραέριο και φυσικό αέριο (81,5%), ηλεκτρισμό (74,5%) και πετρέλαιο (55,6%), γεγονός που οφείλεται σε σημαντικό βαθμό στη συνέχιση του πολέμου στην Ουκρανία και στις διαταραχές που έχουν προκληθεί στην προμήθεια ενέργειας από τη Ρωσία προς την Ευρωπαϊκή Ένωση.

Ακολούθησαν οι μεταφορές, όπου οι τιμές αυξήθηκαν κατά 13%, στο διάστημα Ιανουαρίου-Ιουνίου 2022, σε ετήσια βάση και η διατροφή και τα μη αλκοολούχα ποτά (9,4%, αντίστοιχα).

Η επαναλειτουργία του αγωγού φυσικού αερίου Nord Stream 1 την προηγούμενη εβδομάδα μετά την ολοκλήρωση των εργασιών συντήρησής του, από τον οποίο διοχετεύεται σχεδόν το 1/3 του ρωσικού φυσικού αερίου προς τις χώρες της ΕΕ-27, έδωσε προς το παρόν τέλος στην ανησυχία για πλήρη διακοπή του εφοδιασμού από τη Ρωσία και σημαντικές ελλείψεις τον προσεχή χειμώνα.

Η Ευρωπαϊκή Επιτροπή, ωστόσο, δημοσιοποίησε ένα σχέδιο για την αντιμετώπιση του ενδεχόμενου περαιτέρω περικοπών κατά τους επόμενους μήνες, το οποίο ονομάζεται “Save Gas for a Safe Winter” και προτείνει τη συντονισμένη μείωση της κατανάλωσης φυσικού αερίου στην Ευρώπη, κατά 15% έως την επόμενη άνοιξη, την επιτάχυνση των εργασιών για τη διαφοροποίηση του εφοδιασμού από εναλλακτικές πηγές και την υποκατάσταση του φυσικού αερίου με άλλα καύσιμα, κατά προτίμηση, ανανεώσιμες πηγές ενέργειας όπου είναι εφικτό.

Ο πόλεμος έχει επιδεινώσει τις προϋπάρχουσες πιέσεις στις παγκόσμιες αγορές τροφίμων, δυσχεραίνοντας τις εμπορευματικές συναλλαγές και ωθώντας τις τιμές τους προς τα πάνω. Επιπρόσθετα, οι αυξημένες τιμές της ενέργειας συμπαρασύρουν τις τιμές των τροφίμων, μέσω της ανόδου:

(i) των τιμών των καυσίμων των γεωργικών μηχανημάτων,

(ii) της τιμής του φυσικού αερίου που χρησιμοποιείται ως εισροή στην παραγωγή λιπασμάτων και

(iii) του κόστους μεταφοράς,

καθώς οι εν λόγω παράγοντες οδηγούν σε αυξημένο κόστος αγροτικής παραγωγής (“The surge in euro area food inflation and the impact of the Russia-Ukraine war”, Katalin Bodnár and Tobias Schuler, ECB Economic Bulletin, Issue 4/2022). Αξίζει να σημειωθεί, επιπλέον, ότι η άνοδος του κόστους μεταφοράς λειτουργεί αποτρεπτικά ως προς την υποκατάσταση των εμπορευμάτων με άλλα, από πιο μακρινούς προμηθευτές.

Τόσο στην ΕΕ-27, όσο και στην Ελλάδα, ο ρυθμός ανόδου του δείκτη τιμών των ειδών διατροφής διαμορφώθηκε σε ιστορικά υψηλά επίπεδα τους τελευταίους μήνες. Συγκεκριμένα, τον Ιούνιο ο ΕνΔΤΚ – Διατροφή, ποτά, καπνός, αυξήθηκε κατά 9,9% σε ετήσια βάση στην ΕΕ-27 και κατά 10,3% στην Ελλάδα (Γράφημα 2α). Αντίστοιχα, υψηλός πληθωρισμός στις τιμές των τροφίμων είχε σημειωθεί το 2008, όταν οι τιμές των βασικών ειδών διατροφής και των λιπασμάτων κινούνταν ανοδικά σε παγκόσμιο επίπεδο.

Η κατηγορία διατροφή, ποτά, καπνός μπορεί να διακριθεί σε δύο υποομάδες, τα ακατέργαστα τρόφιμα (κρέας, ψάρια, φρούτα, λαχανικά) και τα επεξεργασμένα τρόφιμα που περιλαμβάνουν το ψωμί και τα δημητριακά, τα γαλακτοκομικά προϊόντα, τα έλαια και λίπη, τη ζάχαρη, τα ποτά -αλκοολούχα και μη-, τον καπνό κ.λπ. Όπως παρατηρείται στο Γράφημα 2β, οι τιμές των ακατέργαστων τροφίμων είναι περισσότερο ευμετάβλητες από αυτές των επεξεργασμένων. Και στις δύο περιπτώσεις, ωστόσο, οι τιμές κινούνται σε ανοδική τροχιά από τα μέσα του 2021 και μετά, με τις ετήσιες αυξήσεις να είναι εμφανώς εντονότερες κατά τους τελευταίους μήνες.

Μετά τη ρωσική εισβολή στην Ουκρανία, οι τιμές ορισμένων προϊόντων για τα οποία οι δύο χώρες είναι σημαντικοί εξαγωγείς (π.χ. σιτάρι, καλαμπόκι, λιπάσματα κ.λπ.) αυξήθηκαν έντονα, εξαιτίας των εμπορικών περιορισμών και των κυρώσεων που επιβλήθηκαν από την ΕΕ-27 στη Ρωσία, αλλά και τη Λευκορωσία, της περιορισμένης παραγωγικής δυνατότητας της Ουκρανίας και των αυξημένων τιμών της ενέργειας.

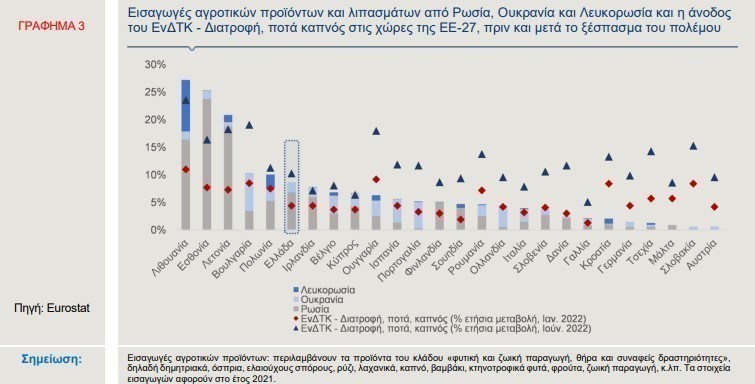

Όπως παρατηρείται στο Γράφημα 3, ο πληθωρισμός τροφίμων έχει αυξηθεί πιο έντονα στις χώρες της ΕΕ-27 με υψηλό ποσοστό εισαγωγών αγροτικών προϊόντων και λιπασμάτων από τη Ρωσία, την Ουκρανία και τη Λευκορωσία (άνω του 20%). Συγκεκριμένα, στη Λιθουανία, ο ΕνΔΤΚ – Διατροφή, ποτά, καπνός αυξήθηκε κατά 23,6% σε ετήσια βάση, τον Ιούνιο, έναντι αύξησης 11% τον Ιανουάριο, πριν το ξέσπασμα του πολέμου.

Στη Λετονία αντίστοιχα, ο πληθωρισμός τροφίμων διαμορφώθηκε τον περασμένο μήνα σε 18,3%, ενώ στην Εσθονία σε 16,4%. Η χώρα μας εισάγει συνολικά το 8,6% των γεωργικών προϊόντων και λιπασμάτων από τη Ρωσία, την Ουκρανία και τη Λευκορωσία, το έκτο υψηλότερο ποσοστό μεταξύ των χωρών της ΕΕ-27 (στοιχεία 2021), με την άνοδο του ΕνΔΤΚ – Διατροφή, ποτά, καπνός, όπως προαναφέρθηκε, να έχει διαμορφωθεί κοντά στο μέσο όρο της Ευρωπαϊκής Ένωσης.

Η διάρκεια του πολέμου στην Ουκρανία θα είναι καθοριστική για την εξέλιξη των τιμών της ενέργειας και των τροφίμων και ως εκ τούτου, για τις επιπτώσεις αυτών στο διαθέσιμο εισόδημα των πολιτών, την ιδιωτική κατανάλωση, το οικονομικό κλίμα και την υλοποίηση επενδυτικών σχεδίων.

Στην τρέχουσα συγκυρία, ο πληθωρισμός τροφίμων αναμένεται να παραμείνει υψηλός τους επόμενους μήνες, καθώς η αναζήτηση εναλλακτικών προμηθευτών δεν είναι εφικτή στο άμεσο χρονικό διάστημα για το σύνολο των εισαγόμενων προϊόντων, ή εάν υπάρχει αυτή η δυνατότητα, πιθανότατα οι τιμές θα παραμείνουν υψηλές, είτε λόγω του υψηλού μεταφορικού κόστους, ή της μειωμένης προσφοράς (“The surge in euro area food inflation and the impact of the Russia-Ukraine war”, Katalin Bodnár and Tobias Schuler, ECB Economic Bulletin, Issue 4/2022).

Σε κάθε περίπτωση η κλιμάκωση της γεωστρατηγικής ενεργειακής σύγκρουσης στην Ευρώπη συνιστά καθοριστικό παράγοντα για την οικονομική μεγέθυνση. Ένα shock διακοπής της ροής φυσικού αερίου προς την ΕΕ-27, πριν τα ποσοστά αποθήκευσής του φθάσουν σε υψηλά επίπεδα, μπορεί να οδηγήσει σε αρνητικό ρυθμό μεγέθυνσης το τέταρτο τρίμηνο του 2022.

Τούτο μπορεί να περιορίσει σημαντικά την ετήσια μεταβολή του ΑΕΠ της Ελλάδας το 2022, αν και αναμένεται να παραμείνει σε θετικό έδαφος, υποστηριζόμενη από τις αναμενόμενες καλές επιδόσεις του τουρισμού κατά τους θερινούς μήνες. Ο αντίκτυπος του πολέμου και των πληθωριστικών πιέσεων στη χώρα μας, ωστόσο, εκτιμάται ότι θα είναι πιο ήπιος συγκριτικά με άλλες ευρωπαϊκές χώρες, καθώς ο βιομηχανικός τομέας της Ελλάδας είναι λιγότερο ενεργοβόρος και οι καιρικές συνθήκες που επικρατούν, καθιστούν τις ανάγκες για θέρμανση τους χειμερινούς μήνες συγκριτικά περιορισμένες. Αντίθετα, οι βιομηχανικές χώρες της Ευρώπης, όπως για παράδειγμα η Γερμανία, είναι περισσότερο ευάλωτες σε ελλείψεις και, ως εκ τούτου, είναι πιθανό να αντιμετωπίσουν εντονότερη ύφεση το τέταρτο τρίμηνο του 2022.

Μεσοπρόθεσμα, σε περίπτωση υφεσιακής διαταραχής στην Ευρώπη λόγω διακοπής της ροής φυσικού αερίου, οι πιθανότητες οικονομικής ύφεσης το δεύτερο και τρίτο τρίμηνο του 2023 στην Ελλάδα έχουν ενισχυθεί, καθώς οι αυξανόμενες τιμές της ενέργειας εκτιμάται ότι θα συμπιέσουν σημαντικά την αγοραστική δύναμη των ευρωπαϊκών νοικοκυριών (που αποτελούν άνω του 60% των τουριστικών αφίξεων στην Ελλάδα), συρρικνώνοντας τις εισπράξεις από τον τουρισμό.

Ανοδικός κύκλος επιτοκίων, επενδύσεις και πιστωτική επέκταση στην Ευρωζώνη

Η αύξηση των επιτοκίων παρέμβασης από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) κατά μισή ποσοστιαία μονάδα -η πρώτη της αύξηση εδώ και περισσότερο από μία δεκαετία- σηματοδοτεί την πρώτη κίνηση απομάκρυνσης από την πολιτική άσκησης μη συμβατικής νομισματικής πολιτικής.

Η Ευρωζώνη έχει ήδη πληγεί από την άνοδο των τιμών της ενέργειας και των τροφίμων μετά την εισβολή της Ρωσίας στην Ουκρανία, την επιβράδυνση της επιχειρηματικής δραστηριότητας και την πτώση της εμπιστοσύνης των καταναλωτών.

Σε αυτό το σκηνικό, η πρόσφατη πολιτική κρίση στην Ιταλία και η αύξηση των γεωπολιτικών κινδύνων σχετικά με την ένταση της ροής του φυσικού αερίου τον επόμενο χειμώνα από τη Ρωσία στην Ευρώπη δημιουργεί ένα περιβάλλον αβεβαιότητας, εντός του οποίου η ΕΚΤ οφείλει να κινηθεί. Η κίνηση της ΕΚΤ υπαγορεύθηκε από την ανάγκη συμπίεσης των πληθωριστικών προσδοκιών στην Ευρωζώνη και τη στήριξη της ισοτιμίας του ενιαίου νομίσματος, καθώς υποτιμήθηκε έναντι του αμερικανικού δολαρίου και διαπραγματεύεται τις τελευταίες μέρες κοντά στην απόλυτη ισοτιμία 1/1.

Σε αυτό το πλαίσιο, το ερώτημα που εγείρεται είναι αν η αύξηση των επιτοκίων, άρα και η αυστηροποίηση των συνθηκών χρηματοδότησης, θα μπορούσε να εξασθενήσει τα κίνητρα υλοποίησης επενδυτικών σχεδίων, περιορίζοντας τη ζήτηση για δάνεια και, κατά συνέπεια, την πιστωτική επέκταση στη Ζώνη του Ευρώ (ΖτΕ).

Από την πλευρά της προσφοράς, οι ευρωπαϊκές τράπεζες βρίσκονται σε καλύτερη χρηματοοικονομική κατάσταση (υψηλότερη κερδοφορία, βελτιωμένοι δείκτες κεφαλαιακής επάρκειας, ποιότητα χαρτοφυλακίου), σε σύγκριση με την κρίση δημοσίου χρέους της προηγούμενης δεκαετίας.

Ωστόσο, η είσοδος της νομισματικής πολιτικής της ΕΚΤ σε έναν ανοδικό επιτοκιακό κύκλο και η λήξη της τρίτης σειράς στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (ΣΠΠΜΑ), τον περασμένο Ιούνιο, τερματίζουν ουσιαστικά μία περίοδο οκτώ ετών φθηνής πρόσβασης των ευρωπαϊκών τραπεζών σε κεφάλαια της κεντρικής τράπεζας.

Οι ΣΠΠΜΑ συγκαταλέγονται στα μη συμβατικά μέτρα νομισματικής πολιτικής της ΕΚΤ και μέσω αυτών παρέχονταν μακροπρόθεσμα δάνεια στις τράπεζες με ευνοϊκούς όρους προσφέροντάς τους κίνητρο για να αυξήσουν τη χορήγηση δανείων προς τις επιχειρήσεις (Γράφημα 4) και τους καταναλωτές στη ΖτΕ.

Καθώς η Ευρώπη βρίσκεται αντιμέτωπη με μία ισχυρότατη ενεργειακή κρίση και, κατά συνέπεια, τον κίνδυνο του στασιμοπληθωρισμού, η επιχειρηματική δραστηριότητα θα μπορούσε να αντιμετωπίσει σημαντική αύξηση του κόστους χρηματοδότησής της, εξέλιξη που θα είχε αρνητικές επιπτώσεις στις επενδύσεις. Δεδομένου ότι ο πληθωρισμός της ΖτΕ έφθασε σε επίπεδα ρεκόρ τον Ιούνιο (8,6%), η στρατηγική της ΕΚΤ να επικεντρωθεί στον περιορισμό των πληθωριστικών πιέσεων και προσδοκιών ήταν σχεδόν μονόδρομος.

Πόσο αποτελεσματική, όμως, μπορεί να είναι σε ένα περιβάλλον πληθωρισμού κόστους; Εκτιμάται ότι είναι σημαντικό οι ιθύνοντες χάραξης της νομισματικής πολιτικής να ακολουθήσουν έναν πιο σταδιακό ρυθμό αύξησης των επιτοκίων, ώστε η αναμενόμενη μείωση της ζήτησης χρήματος να είναι αντιπληθωριστική, χωρίς να προκαλεί σοβαρή και παρατεταμένη ύφεση της ευρωπαϊκής οικονομίας.

Οι ανησυχίες για την ποιότητα του ενεργητικού των επιχειρήσεων ενδέχεται να εμφανιστούν στον βραχυπρόθεσμο ορίζοντα. Λαμβάνοντας υπόψη ότι πολλοί κλάδοι επλήγησαν κατά τη διάρκεια της πανδημικής κρίσης και ιδιαίτερα οι μικρές επιχειρήσεις στη ΖτΕ, η αύξηση των επιτοκίων χρηματοδότησης θα λάβει χώρα σε ένα σχετικά επιβαρυμένο περιβάλλον.

Ωστόσο, οι μεγαλύτερες επιχειρήσεις με ευκολότερη πρόσβαση στις διεθνείς αγορές μπορούν ευχερέστερα να καλύψουν τις ανάγκες ρευστότητάς τους και, επιπλέον, είναι λιγότερο ευάλωτες στις αυστηρότερες συνθήκες χρηματοδότησης. Επίσης, τα συσσωρευμένα αποθέματα μετρητών μπορούν να βοηθήσουν τις επιχειρήσεις να απορροφήσουν τις τρέχουσες πιέσεις τιμών, αλλά μόνο εάν η ανάπτυξη δεν επιβραδυνθεί σημαντικά και οι τιμές της ενέργειας δεν αυξηθούν πολύ περισσότερο.

Ισοτιμίες

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις) στην ισοτιμία του ευρώ με το δολάριο διατηρήθηκαν αρνητικές, την εβδομάδα που έληξε στις 19 Ιουλίου.

Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) μειώθηκαν κατά 17.501 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα -42.745 συμβόλαια από -25.244 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 5). Σημειώνεται ότι πρόκειται για την τρίτη διαδοχική εβδομαδιαία μείωση.

Ευρώ (EUR/USD) ► Η ισοτιμία του ευρώ με το δολάριο, στις 26 Ιουλίου, στην Ευρώπη, διαμορφωνόταν περί τα 1,0227 δολάρια, με αποτέλεσμα το ευρώ να σημειώνει, από τις αρχές του έτους, απώλειες έναντι του δολαρίου (10,1%).

Μικρά κέρδη κατέγραφε το ευρώ, τις πρωινές ώρες της 26ης Ιουλίου, παρουσιάζοντας ανάκαμψη έναντι του δολαρίου από τα μέσα Ιουλίου. Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αποφάσισε την αύξηση των επιτοκίων κατά 50 μονάδες βάσης, με το επιτόκιο πράξεων κύριας αναχρηματοδότησης να διαμορφώνεται πλέον στο 0,50%, το επιτόκιο διευκόλυνσης οριακής χρηματοδότησης στο 0,75% και το επιτόκιο διευκόλυνσης αποδοχής καταθέσεων στο 0%. Η πρώτη αύξηση επιτοκίων εδώ και πάνω από μία δεκαετία υπαγορεύθηκε

από την ανάγκη συμπίεσης των πληθωριστικών προσδοκιών στην Ευρωζώνη και τη στήριξη της ισοτιμίας του ενιαίου νομίσματος, το οποίο, εντός του Ιουλίου, διολίσθησε έναντι του αμερικανικού δολαρίου ακόμα και κάτω από την απόλυτη ισοτιμία 1/1. Επιβαρυντικά για το ευρώ λειτουργεί η αβεβαιότητα σχετικά με την ενεργειακή ασφάλεια της Ευρώπης.

Επιπλέον, η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) αύξησε, για δεύτερη διαδοχική συνεδρίαση, τα επιτόκια κατά 75 μονάδες βάσης στο εύρος 2,25%-2,5%. Παράλληλα, σύμφωνα με δηλώσεις του επικεφαλής της Fed, δεν αποκλείεται να αποφασιστεί περαιτέρω αύξηση 75 μονάδων βάσης στη συνεδρίαση του Σεπτεμβρίου, εξέλιξη η οποία θα εξαρτηθεί από τα στοιχεία που θα έχουν δημοσιοποιηθεί μέχρι τότε για τον πληθωρισμό και την ανεργία.

Ελβετικό Φράγκο (CHF) ► Το ευρώ, στις 26 Ιουλίου, καταγράφει κέρδη έναντι του φράγκου (0,98647 φράγκα), κινούμενο, ωστόσο, σταθερά κάτω από την απόλυτη ισοτιμία από τις 5 Ιουλίου. Από τις αρχές του έτους, το ευρώ σημειώνει απώλειες έναντι του φράγκου, της τάξης του 4,9%.

Στερλίνα (GBP) ► Η στερλίνα, στις 26 Ιουλίου, κατέγραφε κέρδη τόσο έναντι του ευρώ (0,84837 GBP/EUR), όσο και έναντι του δολαρίου ΗΠΑ (1,2057 USD/GBP). Σημειώνεται ότι, από τις αρχές του έτους, η στερλίνα καταγράφει απώλειες κατά 0,8% έναντι του ευρώ και κατά 10,9% έναντι του δολαρίου.

Στις 4 Αυγούστου πραγματοποιείται η επόμενη συνεδρίαση της Τράπεζας της Αγγλίας (BoE), με το ενδιαφέρον να εστιάζεται στο ύψος της αύξησης του βασικού επιτοκίου που αναμένεται να ανακοινωθεί.

Οι απόψεις διίστανται για το εάν θα αποφασιστεί αύξηση 25 ή 50 μονάδων βάσης. Η BoE καλείται να ισορροπήσει μεταξύ ενός πληθωρισμού που κινείται στα υψηλότερα επίπεδα των τελευταίων 40 ετών (9,4% σε ετήσια βάση, τον Ιούνιο) και των ενδείξεων επιβράδυνσης της οικονομικής δραστηριότητας.

Αναφέρεται χαρακτηριστικά ότι τον Ιούλιο ο σύνθετος δείκτης PMI που περιλαμβάνει τις επιχειρήσεις των υπηρεσιών και της μεταποίησης υποχώρησε στις 52,8 μονάδες, το οποίο είναι το χαμηλότερο επίπεδο από τον Φεβρουάριο του 2021.

Αγορές ομολόγων – Χαρτοφυλάκιο κρατικών ομολόγων Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ)

Η αξία του χαρτοφυλακίου κρατικών ομολόγων της ΕΚΤ (Γράφημα 6) που έχει προέλθει από την εφαρμογή του προγράμματος ποσοτικής χαλάρωσης (QE), για την εβδομάδα μέχρι τις 22 Ιουλίου, διαμορφώθηκε στα Ευρώ 2,592 τρισ. Η ΕΚΤ προέβη σε πωλήσεις καλυμμένων ομολόγων, αξίας Ευρώ 720 εκατ., σε πωλήσεις Asset-Βacked Securities, αξίας Ευρώ 355 εκατ. και σε αγορές εταιρικών και ασφαλιστικών ομολογιακών τίτλων, αξίας Ευρώ 325 εκατ.

Στην ελληνική αγορά ομολόγων, το εύρος της απόδοσης του δεκαετούς κρατικού ομολόγου, λήξης 18 Ιουνίου 2032, με κουπόνι 1,75%, διαμορφωνόταν, τις πρωινές ώρες της 26ης Ιουλίου, μεταξύ 2,99% και 3,06%. Επιπλέον, το δεκαετές ομόλογο της Πορτογαλίας κατέγραφε απόδοση 2,09%, της Ιταλίας 3,25% και της Ισπανίας 2,16% (Γράφημα 7).

Η διαφορά απόδοσης μεταξύ του δεκαετούς ομολόγου της Ελλάδας και του δεκαετούς ομολόγου της Γερμανίας (spread) διαμορφωνόταν στις 202 μονάδες βάσης (μ.β.), του δεκαετούς πορτογαλικού ομολόγου στις 109 μ.β., ενώ του δεκαετούς ιταλικού ομολόγου στις 226 μ.β. Παράλληλα, η απόδοση του δεκαετούς ομολόγου της Γερμανίας, ως σημείο αναφοράς του κόστους δανεισμού της Ζώνης του Ευρώ (ΖτΕ), διαμορφωνόταν στο 0,99%, στις 26 Ιουλίου, ενώ η απόδοση του δεκαετούς ομολόγου των ΗΠΑ στο 2,78%.

Οι αποδόσεις των δεκαετών ομολόγων των κρατών-μελών της ΖτΕ έχουν υποχωρήσει σημαντικά από τις 21 Ιουλίου, στον απόηχο των αποφάσεων που ελήφθησαν στη συνεδρίαση της ΕΚΤ. Η ανακοίνωση του νέου εργαλείου της ΕΚΤ (Transmission Protection Instrument-TPI) για την υποστήριξη της αποτελεσματικής μετάδοσης της νομισματικής πολιτικής λειτούργησε θετικά για τα κρατικά ομόλογα της Ευρωζώνης, οδηγώντας σε αποκλιμάκωση των αποδόσεων, ιδιαίτερα των κρατών-μελών της περιφέρειας.

Το TPI αφορά όλα τα κράτη-μέλη της Ευρωζώνης και θα ενεργοποιείται για να αντιμετωπίζει ενδεχόμενη επιδείνωση των συνθηκών χρηματοδότησης ενός κράτους-μέλους, η οποία δεν δικαιολογείται από τα θεμελιώδη μεγέθη του και ανεπιθύμητες διαταραχές που απειλούν τη μετάδοση της νομισματικής πολιτικής. Η ΕΚΤ θα παρεμβαίνει αγοράζοντας ομόλογα στον βαθμό που κρίνει ότι χρειάζεται.

Τα κριτήρια για την επιλεξιμότητα των ομολόγων είναι:

- Το κράτος-μέλος να μην βρίσκεται σε κάποιο καθεστώς ειδικής εποπτείας,

- η μη ύπαρξη σοβαρών μακροοικονομικών ανισορροπιών,

- η βιωσιμότητα του δημοσίου χρέους και

- οι συνετές και βιώσιμες μακροοικονομικές πολιτικές.

Διαβάστε επίσης:

Ψάλτης (Alpha Bank): Αγορά γεμάτη προοπτικές η Ρουμανία

Eurobank: 526,4 εκατ. ευρώ κέρδη το β’ τρίμηνο «βλέπει» η Optima

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.