Η ΕΟΕ και το νέο μέλος

Η Ελληνική Ορνιθολογική Εταιρεία (ΕΟΕ) ιδρύθηκε το 1982 από μια ομάδα ανθρώπων που αγαπούσαν τα πουλιά και την άγρια φύση σε μια προσπάθεια να αντιμετωπιστούν οι κίνδυνοι που τα απειλούσαν.

Από τότε έχει εξελιχθεί και παραμένει η μόνη περιβαλλοντική μη κυβερνητική οργάνωση στην Ελλάδα που ασχολείται αποκλειστικά με τη μελέτη και προστασία των άγριων πουλιών και των χώρων όπου αυτά ζουν.

Τι τελευταίες ώρες στα social media, δημοσιεύονται πληροφορίες ότι ο βουλευτής Παυλής Πολάκης, θα διοριστεί ως μέλος της ηγετικής ομάδας της ΕΟΕ.

Λέτε;

Η Credit Suisse και το πείραμα

Όπως διαπιστώσατε, πυκνό σε γεγονότα σε Σαββατοκύριακο, η υπόθεση της Credit Suisse δεν ήταν τελικά και τόσο απλή όσο πίστευαν κάποιοι.

Το θρίλερ κράτησε πολλές ώρες και τελικά η UBS εξαγοράζει την Credit Suisse για 3,25 δισ. δολάρια ενώ και η Κεντρική Τράπεζα της Ελβετίας ρίχνει 100 δισ. δολάρια για να στηρίξει τον άλλοτε τραπεζικό γίγαντα. Oμως από τη διάσωση δεν ήταν εντελώς αναίμακτη, καθώς τα σπασμένα θα τα πληρώσουν οι ομολογιούχοι της Τράπεζας οι οποίοι είχαν ομόλογα τύπου AT1 (Additional Tier 1 bonds), συνολικής αξίας περίπου 16 δισ. ευρώ . Όπως ανακοινώθηκε η αξία των ομολόγων αυτών μηδενίζεται, εξέλιξη η οποία προοιωνίζεται μεγάλο δικαστικό αγώνα.

Μετά από αυτές τις εξελίξεις νομίζω ότι η σημερινή ημέρα για τις παγκόσμιες αγορές (και ειδικά για τις τράπεζες) θα είναι ιδιαίτερα κρίσιμη. (Διαβάστε και παρακάτω στον WISEMAN, το θέμα με τον τίτλο “Η WOOD οδηγός για τις BIG 4 (των τραπεζών)”.

Οι πιο αισιόδοξοι κάνουν λόγο θετικά πρόσημο στις αγορές…

Παρά τις καθησυχαστικές δηλώσεις από παράγοντες της αγοράς, νομίζω ότι το ερώτημα του αν και πόσο επηρεαστεί από τις εξελίξεις το ευρωπαϊκό τραπεζικό σύστημα, μοιάζει ολοένα και περισσότερο με το περίφημο πείραμα της κβαντομηχανικής.

Σύμφωνα με αυτό εάν μια γάτα είναι σφραγισμένη σε ένα κουτί, το οποίο περιέχει εντός του και μια θανατηφόρα ουσία, δεν μπορούμε να γνωρίζουμε κατά πόσο είναι ακόμη ζωντανή, παρά μέχρι να ανοίξουμε το κουτί.

Στο μεταξύ, η γάτα μπορεί να είναι ταυτόχρονα ζωντανή και νεκρή .

Κάπως έτσι είναι η κατάσταση με τις τράπεζες σήμερα.

Δεν μπορεί να είμαστε βέβαιοι ότι όλα τα περιστατικά που έχουν συμβεί και στις δύο πλευρές του Ατλαντικού είναι μεμονωμένα ή αν όλο αυτά οδηγούν σε μία νέα κρίση ως εκείνη του 2008.

Για την ώρα είναι και τα δύο.

Το μόνο βέβαιο είναι ότι όσον αφορά την Credit Suisse κάποιοι μεγάλοι πελάτες δεν αιφνιδιάστηκαν διότι όπως μαθαίνω είχαν σπεύσει από το καλοκαίρι να αποσύρουν τις καταθέσεις τους.

Ο εφοπλιστής και η πτώση της Credit Suisse

Όπως διαβάσατε στο mononews το Σάββατο η Ελβετική Τράπεζα ήταν από τους μεγαλύτερους χρηματοδότες της ελληνικής ναυτιλίας.

Ταυτόχρονα όμως ήταν και μία από τις αγαπημένες τράπεζες που συγκέντρωνε τις καταθέσεις – πολλών εκατομμυρίων δολαρίων – των Ελλήνων Εφοπλιστών.

Αλλωστε όπως είναι γνωστό στην αγορά η συγκεκριμένη τράπεζα προσέφερε τα σούπερ – χαμηλότοκα δάνεια μόνο αν ο πελάτης προηγουμένως της είχε «ακουμπήσει» ως collateral τις «παχυλές καταθέσεις του».

Το ενδιαφέρον για τον Έλληνα εφοπλιστή που ήταν από τους αγαπημένους της CS είναι ότι άρχισε εγκαίρως και σε ανύποπτο χρόνο, από το περασμένο καλοκαίρι, να αποσύρει τις καταθέσεις του αναζητώντας αλλού ασφαλές καταφύγιο για αυτές.

Το πρώτο εύκολο συμπέρασμα θα ήταν ότι ο περι ου λόγος πλοιοκτήτης ήταν αρκετά διορατικός ή και προνοητικός.

Δεν θα είχα καμία δυσκολία να του αποδώσω τους χαρακτηρισμούς αυτούς αν δεν είχα παρατηρήσει μία μικρή λεπτομέρεια στο μετοχολόγιο της εταιρείας του .

Σε αυτό φαίνεται ότι βασικοί μέτοχοι είναι ορισμένα από τα μεγαλύτερα Αμερικανικά Fund Κάποια μάλιστα από αυτά αρέσκονται και σε επενδύσεις υψηλού κινδύνου.

Μήπως λοιπόν κάποια από αυτά τα Funds με τον τρόπο τους δεν λειτούργησαν «αμυντικά» αλλά συνέβαλαν με πολλούς τρόπους στην πτώση της Credit Suisse;

Ο Στάσσης και η μεγάλη έκπληξη

Εάν επιβεβαιωθεί, σίγουρα είναι μεγάλη έκπληξη.

Μαθαίνω λοιπόν ότι τα EBITDA (κέρδη προ φόρων, τόκων και αποσβέσεων) της ΔΕΗ για το 2022, προσέγγισαν τα 880 με 900 εκατ. ευρώ.

Στην αρχή του 2022, ο επικεφαλής της ΔΕΗ ΔΕΗ 0% 11,75 Γιώργος Στάσσης, τα είχε υπολογίσει, σε ενημέρωση των αναλυτών, στα 860 εκατ. ευρώ.

Εάν επιβεβαιωθεί η πρόβλεψη τότε η μετοχή θα βρεθεί στην περιοχή των 8,5 ευρώ…

Magnifique!!!

Νέοι ψίθυροι: Έρχεται η Ellington;

Σε λίγες ημέρες ξεκινάνε οι διαδικασίες η Αύξηση Μετοχικού Κεφαλαίου της Attica bank , χωρίς να υπάρχει καμία εγγύηση κάλυψης, με στόχο να αντληθούν έως 473,346 εκατ. ευρώ.

Προκειμένου η τράπεζα υπό την κ. Ελένη Βρεττού, να πάρει μια βαθιά ανάσα, που θα της επιτρέψει να φύγει από τα δύσκολα.

Αλλά και να υπερασπιστεί με περισσότερες αξιώσεις τη θέση της, μέσα στο χρηματοπιστωτικό σύστημα της χώρας.

Το ενημερωτικό δελτίο της ΑΜΚ, που έλαβε το «πράσινο φως» από την Επιτροπής Κεφαλαιαγοράς, αναφέρει ότι εάν η κεφαλαιακή αύξηση δεν καλυφθεί πλήρως, τότε θα προσμετρηθεί το όποιο ποσό συγκεντρωθεί.

Ανοικτό όμως παραμένει ακόμα και το ερώτημα της συμμετοχής ιδιώτη επενδυτή.

Εν προκειμένω του σχήματος της Thrivest ( των Εξάρχου και Μπάκου-Καϋμενάκη) με το οποίο οι συζητήσεις δείχνουν να ισορροπούν σε τεντωμένο σκοινί.

Χωρίς ακόμη να είναι απόλυτα ξεκάθαρο το τι τελικά θα συμβεί.

Εάν τελικά το σχήμα των επιχειρηματιών αποσυρθεί, τότε ίσως η επιλογή που απομένει είναι να ξαναμπεί στην εικόνα η Ellington.

Άνθρωποι με γνώση των διαδικασιών υποστηρίζουν ότι “θα είναι η μοναδική επιλογή καθώς δεν φαίνεται να υπάρχει τρίτος ιδιώτης στον ορίζοντα, που να είναι διατεθειμένος να βάλει λεφτά”.

Με βάση τη δομή της κεφαλαιακής αύξησης, οι παλιοί μέτοχοι έχουν το δικαίωμα να πάρουν 3,5164 νέες μετοχές για κάθε μία παλαιά, με τιμή διάθεσης στα 13,5 ευρώ ανά μετοχή.

Οι τραπεζίτες γκρινιάζουν, αλλά η AΕGEAN πληρώνει

Τον τελευταίο καιρό οι τραπεζίτες γκρινιάζουν.

Ο λόγος είναι ότι μεγάλες εταιρίες αποπληρώνουν τα δάνεια τους, ταχύτερα από όσο είχαν συμφωνήσει. με αποτέλεσμα να χάνουν οι τράπεζες μεγάλο μέρος των εσοδών τους.

Ένα ενδεικτικό παράδειγμα είναι η Aegean Airlines ΑΡΑΙΓ -0,25% 12,07 , καθώς στις 15 Μαρτίου, ολοκλήρωσε την αποπληρωμή του τελευταίου τμήματος του έκτακτου δανεισμού που είχε λάβει από τις τέσσερεις μεγάλες ελληνικές τράπεζες κατά τη διάρκεια της πανδημίας, τρία χρόνια ταχύτερα από την προθεσμία εξόφλησης του.

Μετά και την πλήρη αποπληρωμή, η άμεσα διαθέσιμη ρευστότητα σε καταθέσεις και χρηματοοικονομικά ισοδύναμα παραμένει πάνω από τα €500 εκ., ενώ και τα Ίδια Κεφάλαια έχουν επιστρέψει στα προ πανδημίας επίπεδα.

Από ότι μαθαίνω το στέλεχος που χειρίζεται τις τράπεζες είναι η Στέλλα Δημαράκη , Group Treasurer της Aegean Airlines και μέλος του ΔΣ της εισηγμένης.

Στις αρμοδιότητές της περιλαμβάνονται η διαχείριση χρηματοοικονομικών κινδύνων, δανειακών υποχρεώσεων και διαθεσίμων, οι οργανωμένες αγορές κεφαλαίου και χρήματος, οι επενδυτικές σχέσεις καθώς και οι εξαγορές και συγχωνεύσεις.

Μου λένε ότι η κυρία Δημαράκη, έχει γνώσεις, άποψη και ταλέντο.

Η Ιωαννίδου στα ΚΑΕ

Την Παρασκευή, όσοι διαβάσατε WISEMAN (σχεδόν 50.000 αναγνώστες καθημερινά), πρώτοι από όλους ενημερωθήκατε ότι μια χαρισματική κυρία, αναλαμβάνει CEO σε θυγατρική μεγάλης πολυεθνικής, στην Ελλάδα.

Λίγες ώρες μετά ο WISEMAN επιβεβαιώθηκε, καθώς η Μαρία Ιωαννίδου, ανακοινώθηκε ότι αναλαμβάνει CEO των Καταστημάτων Αφορολογήτων Ειδών, θυγατρική της Ελβετικής πολυεθνικής Dufry.

Σε ποιους «μοίρασε» πρόστιμα το Υπουργείο Ανάπτυξης

Πρόστιμα 66.000 ευρώ για παραβάσεις της νομοθεσίας περί εφαρμογής των κανόνων ρύθμισης της αγοράς μοίρασε τον Φεβρουάριο η ΔΙΜΕΑ, η αρμόδια ελεγκτική υπηρεσία του Υπουργείου Ανάπτυξης.

Πρώτη πρώτη στη λίστα φιγουράρει η Σκλαβενίτης. Το πρόστιμο ύψους 2.000 ευρώ «έπεσε» σε κατάστημα της αλυσίδας σούπερ μάρκετ στην Ηλιούπολη και για παράβαση καταναλωτικής νομοθεσίας.

Η παράβαση δεν έχει καμία σχέση με με εκείνες που αφορούν στα περιθώρια κέρδους, οι οποίες επισείουν και τις μεγάλες καμπάνες , όπως αυτές που έριξε το Υπουργείο τον περασμένο μήνα σε τέσσερις αλυσίδας σούπερ μάρκετ. Σε κάθε περίπτωση όμως επιβεβαιώνει τα λεγόμενα του Αδωνι ότι δεν μένει κανείς εκτός των ραντάρ της ΔΙΜΕΑ, που έχει διενεργήσει περισσότερους από 4.000 ελέγχους.

Στη λίστα της ΔΙΜΕΑ, για τις παραβάσεις αυτού του τύπου την τιμητική τους έχουν κυρίως τα πρατήρια υγρών καυσίμων ενώ σπανίζουν τα σούπερ μάρκετ.

Για παράδειγμα τον Φεβρουάριο δεν υπάρχει άλλο σούπερ μάρκετ με παράβαση, τον Ιανουάριο 500 ευρώ πρόστιμο «έφαγε» η Πίτσιας από την Πιερία ενώ δυο μήνες νωρίτερα πρόστιμο 6.000 ευρώ έπεσε στη Lidl για παράβαση που καταγράφηκε σε κατάστημα στο Ηράκλειο Αττικής.

Νέο έργο από την ΤΕΚΑΛ

Ακόμα ένα έργο μαθαίνω πως «κλειδώνει» η ΤΕΚΑΛ του Παναγιώτη Ψαλτάκου, καθώς πρόσφατα ανακηρύχθηκε ανάδοχος για αντιπλημμυρικό αξίας 11,5 εκατ. Ευρω.

Η εταιρεία αναλαμβάνει και επίσημα αντιπλημμυρικά έργα στην Κάρυστο, το Μαρμάρι και τα Νέα Στύρα, αλλά για να επικρατήσει χρειάστηκε να τα βάλει με άλλους δύο μνηστήρες δίνοντας μία σχετικά μικρή έκπτωση της τάξη του 2,6%.

Από ότι φαίνεται η εταιρεία, που τα έχει ξαναβρεί με την Intrakat καθώς πορεύονται πλέον μαζί σε διαγωνισμούς κτιριακά έργα, έχει επανέλθει στο προσκήνιο των έργων υποδομής, καθώς εκτός από το συγκεκριμένο έργο έχει αναλάβει και το Καβάλα-Δράμα σε συνεργασία με την Interkat, ενώ λίγο έλλειψε να κάνει την έκπληξη και να επικρατήσει στο Μπράλος-Άμφισα αξίας 285 εκατ. ευρώ.

Και μιας και είπα για την Interkat φανερή είναι πλέον η απουσία της εταιρείας του Πανουργιά Παπαϊωάννου, τουλάχιστον όσον αφορά τη στρατηγική συνεργασία με την ΤΕΚΑΛ.

Από την άλλη υπάρχει σοβαρός λόγος καθώς το αφεντικό της εταιρείας δίνει μάχες σε άλλο στίβο, καθώς διεκδικεί το αξίωμα του Δημάρχου της Λαμίας, ενώ «τρέχει» και την ποδοσφαιρική ομάδα ΠΑΣ Λαμίας. Δεν μπορώ να πω… πολύ βαρύ πρόγραμμα για να ασχολείται και με έργα.

Ύποπτες Business: Τι συμβαίνει κ. Νίκη Κεραμέως;

Θυμάστε την Παρασκευή, που λέγαμε για το μυστήριο με το ακίνητο του Ανοιχτού Πανεπιστημίου στην Αθήνα (ΕΑΠ) , που ενώ προ δυο ετών, είχε προκηρυχθεί διαγωνισμός, τελικά ακυρώθηκε λίγες ημέρες πριν υπογραφούν οι τελικές συμφωνίες;

Και η διοίκηση του Ανοικτού Πανεπιστημίου (ΕΑΠ) υπό τον νέο πρόεδρο Ιωάννη Καλαβρουζιώτη, μαζί με την υπουργό Παιδείας Νίκη Κεραμέως αποφάσισαν να αγοραστεί άλλο ακίνητο με νέο διαγωνισμό;

Σήμερα λοιπόν θα σας ενημερώσω ότι υπήρξε και άλλο ανάλογο κρούσμα σε διαγωνισμό για κτίριο που ήθελε να αγοράσει το Υπουργείο Παιδείας.

Αυτή τη φορά το κτίριο βρίσκεται στην Πάτρα και πρόκειται για το δεύτερο ακίνητο που ήθελε να αποκτήσει το Ανοικτό Πανεπιστήμιο στην Πάτρα.

Και εκεί λοιπόν είχε προκηρυχθεί διαγωνισμός για ένα ακίνητο στο ιστορικό κέντρο της πόλης, μεγέθους τουλάχιστον 800 τ.μ. Κατατέθηκε μια προσφορά, η οποία αφορούσε σε ένα από από τα ελάχιστα ακίνητα που πληρούσαν όλες τις προδιαγραφές που έθετε η προκήρυξη. Το συγκεκριμένο ακίνητο ανήκει σε γνωστό επιχειρηματία της πόλης.

Ακολούθως, πριν καν ανοίξουν την οικονομική προσφορά, το Σεπτέμβριο του 2022 ο διαγωνισμός κηρύχθηκε άγονος!

Τους μήνες που ακολούθησαν το υπουργείο Παιδείας, …βρήκε άλλο ακίνητο, χωρίς διαγωνισμό, το οποίο και αποφάσισε να αγοράσει και σήμερα είναι στις τελικές συζητήσεις για την ολοκλήρωση της συμφωνίας.

Και βέβαια, δημιουργούνται διάφορα ερωτήματα, όπως σε ποιον ανήκει το ακίνητο που επελέγη και γιατί αφού δε συμμετείχε στο διαγωνισμό γνωρίζει το υπουργείο Παιδείας ότι πληροί τις προδιαγραφές ή ότι το τίμημά του είναι το πλέον συμφέρον για τον δημόσιο προϋπολογισμό.

Μάθαμε ότι το ακίνητο που επελέγη ανήκει στην Μητρόπολη…οπότε μάλλον, έκρινε το υπουργείο Παιδείας ότι ανεξαρτήτων τιμήματος και προδιαγραφών είναι το καταλληλότερο….

Σαν πολλά μου φαίνεται ότι άρχισαν να μαζεύονται εκεί στο Μαρούσι για την Νίκη Κεραμέως…

Και εμείς ρωτάμε.

Μήπως η κ. Κεραμέως είναι τόσο αφελής, που κάποιοι κάνουν business εκατομμυρίων στην πλάτη της;

Η κόντρα του Γιάννη Β. Βαρδινογιάννη (ΜΟΤΟΡ ΟΙΛ) και της Ρίτας Γκάλλι του ΔΕΣΦΑ

Γνωρίζετε ήδη πως Γιάννης Β. Βαρδινογιάννης (Motor Oil) και η Ρίτα Γκάλλι (ΔΕΣΦΑ) έχουν αντιπαράθεση για τον νέο αγωγό φυσικού αερίου του ΔΕΣΦΑ, από Μέγαρα έως Λειβαδιά, και κυρίως για τον Μετρητικό Σταθμό, που θα εξυπηρετήσει το FSRU (πλωτός σταθμός αεριοποίησης του υγροποιημένου αερίου) της ‘Διώρυγα Gas’ που είναι θυγατρική της Μοτορ Όιλ στους Αγίους Θεοδώρους.

Ο Γιάννης Β. Βαρδινογιάννης λέει πλέον φωναχτά πως η λειτουργία του αγωγού τον Οκτώβριο του 2027 «είναι αδικαιολόγητα καθυστερημένη χρονικά», αφού το δικό του FSRU θα συνδεθεί με το εθνικό σύστημα μεταφοράς αερίου τον Μάιο του 2025, δηλαδή δυόμιση χρόνια νωρίτερα.

Αλλά χωρίς αγωγό, τι θα το κάνει το αέριο αφού δεν θα μπορεί να το μεταφέρει; Θα ψήνει σουβλάκια στου καραβιού την πλώρη; (Σ.Σ. Αυτό το τελευταίο δεν το είπε φυσικά ο ίδιος ο Γιάννης Β. Βαρδινογιάννης που είναι πολύ κομψός στις διατυπώσεις του, αλλά άλλοι, περί το έργο ασχολούμενοι που είπαν και αρκετές επιπλέον, μάλλον βαριές κουβέντες για την κα Ρίτα Γκάλλι στα …ιταλικά!

Αλλά και ο wiseman είναι εξίσου κομψός στους τρόπους του και δεν σας τις μεταφέρει τις εκφράσεις αυτές).

Για δε τον Μετρητικό Σταθμό, οι άνθρωποι της Μότορ Όιλ έχουν …«φρικάρει» κατά το κοινώς λεγόμενο με τον ξαφνικό διπλασιασμό του κόστους κατασκευής από περίπου 10 σε περίπου 20 εκατομμύρια.

«Ότι αυξήσεις και να έχουν γίνει στην αγορά, ο διπλασιασμός δεν …παίζει», διαμηνύουν στην κα Γκάλλι και το ΔΕΣΦΑ.

«Εμείς συμμετέχουμε στην ΕΛΛΑΚΤΩΡ, αναθέστε στον όμιλο αυτό τα δύο έργα και θα τα ολοκληρώσει νωρίτερα και φθηνότερα» είναι το φαρμακερό βέλος του Γιάννη Β. Βαρδινογιάννη προς την κα Ρίτα Γκάλλι.

Στο παρασκήνιο οι άνθρωποι της αγοράς λένε ανεπίσημα φυσικά πως η Ρίτα Γκάλλι «κάνει καψόνια» στο Γιάννη Β. Βαρδινογιάννη και τη ΜΟΤΟΡ ΟΙΛ.

Όλο το παρασκήνιο

Το παρασκήνιο σας το αποκαλύπτει ευθύς αμέσως ο wiseman: οι Ιταλοί ισχυρίζονται πως «ότι ζητάει η ΜΟΤΟΡ ΟΙΛ από όλες τις κυβερνήσεις, εγκρίνεται σχεδόν αμέσως, όταν ζητάμε εμείς κάτι, μας περνάνε από σαράντα κύματα.

Αλλά κι εμείς είμαστε η SNAM, ένας πολύ μεγάλος Όμιλος διεθνώς και όχι κάποια τυχαία εταιρία και μάλιστα έχουμε πολύ δυνατούς συνεταίρους στο ΔΕΣΦΑ».

Εδώ να θυμίσουμε επίσης πως η Κοινοπραξία SENFLUGA, που αγόρασε το 66% του ΔΕΣΦΑ αποτελείται από την Ιταλική Snam που ασκεί και το μάνατζμεντ, την Ισπανική Enagas και τη Βελγική Fluxys.

Ο wiseman όμως δεν θα αποφύγει τον πειρασμό να θυμίσει σε όλους πως η εξαγορά του ΔΕΣΦΑ με 535 εκατ. ευρώ, έγινε με δάνεια αποκλειστικά από Ελληνικές τράπεζες. Φυσικά αυτό είναι καλό καθώς αυτό θέλουν οι ελληνικές τράπεζες.

Επανερχόμενοι στα καψόνια της κας Γκάλλι, να πούμε επίσης πως οι Ιταλοί ανησυχούν πως τα πολλά FSRU που ετοιμάζονται ανά την Επικράτεια θα λειτουργήσουν ανταγωνιστικά προς τη Ρεβυθούσα και θα της κόψουν δουλειά, αλλά δεν έχουν δίκιο εδώ.

Τώρα που κόβεται το ρωσικό αέριο, περιθώρια υπάρχουν για όλους στην εσωτερική αγορά αλλά και για εξαγωγές.

Και το τελευταίο: ποια ήταν η επένδυση της ΜΟΤΟΡ ΟΙΛ για την οποία γκρινιάζουν οι Ιταλοί ότι «έγινε fast track για αυτούς, ενώ εμείς περιμένουμε στην ουρά για ένα σωρό θέματα;»

Σωστά μαντέψατε, φωνάζουν για το επενδυτικό σχέδιο «Μονάδα Αποθήκευσης και Επαναεριοποίησης Υγροποιημένου Φυσικού Αερίου (FSRU)» του επενδυτικού φορέα «ΔΙΩΡΥΓΑ GAS» μέλους του Ομίλου MOTOR OIL Hellas (M.O.E.) στη Δημοτική Ενότητα Αγίων Θεοδώρων του Νομού Κορινθίας, το οποίο θα λάβει το κίνητρο της Ταχείας Αδειοδότησης, δηλαδή για αυτό που βλέπουν ανταγωνιστικά οι ίδιοι.

Θυμίζω πως εγκρίθηκε στις 27 Ιανουαρίου φέτος, από τη Διυπουργική Επιτροπή Στρατηγικών Επενδύσεων υπό την προεδρία του Υπουργού Ανάπτυξης και Επενδύσεων Άδωνι Γεωργιάδη, που είναι άνθρωπος της αγοράς και ξέρει να προωθεί στρατηγικές επενδύσεις.

Τι ήθελε δηλαδή η κα Ρίτα Γκάλλι;

Να γίνει η επένδυση των 350 εκατομμύριων, ένα σύγχρονο γεφύρι της Άρτας;

Γεννητούρια στο Μέγαρο Μαξίμου

Το πρώτο τους παιδί μαθαίνω ότι περιμένουν δύο από τους στενότερους συνεργάτες του πρωθυπουργού Κυριάκου Μητσοτάκη.

Οι ευτυχείς γονείς Χρήστος Ζωγράφος και Κύρα Κάπη αναμένουν την έλευση της θυγατέρας τους το αργότερο ως τον Ιούλιο.

Με το καλό λοιπόν και αντε να δούμε αν θα είναι γουρλίδικο .

Το Lorraine των ισχυρών

Το Σάββατο το Κολωνάκι, έμαθα ότι ήταν γεμάτο από επιχειρηματίες και εφοπλιστές που βρέθηκαν στο νέο hot spot του κέντρου, που δεν είναι άλλο από την Brasserie Lorraine.

Ambiance γαλλική.

Απόλυτα ταιριαστοί με τη γαλλική φινέτσα και οι στυλάτοι περιποιητές με λευκό γιλέκο.

Εκεί λοιπόν βρέθηκαν σε διαφορετικά τραπέζια, η CEO της Uni-Pharma Ιουλία Τσέτη, ο επιχειρηματίας Σπύρος Θεοδωρόπουλος (μόνος;), ο εφοπλιστής και μέτοχος 2 ελληνικών τραπεζών Γιώργος Μουνδρέας με την σύζυγο του Χριστίνα Λεντούδη, το κορυφαίο στέλεχος της Deloitte Ελλάδας Νίκος Χριστοδούλου με την χαρισματική Μπανκέρισα (στέλεχος της HSBC) Αλεξάνδρα Κονίδα.

Τέλος στο Lorraine, ήταν ο χαμηλών τόνων στενός συνεργάτης του Μητσοτάκη, Γιάννης Μπρατάκος.

Επίσης έμαθα ότι το Σάββατο το μεσημέρι, στο Zurbaran πάλι στο Κολωνάκι εθεάθη, με την λιλιπούτεια κόρη της, η γνωστή εφοπλίστρια Μαρία Αγγελικούση.

Not bad at all…

Το θορυβώδες πάρτι του Λέοντος και της Μαριέττας

Το πάρτι μεγάλο και θορυβώδες.

Οι καλεσμένοι φίλοι του εφοπλιστικού ζεύγους έφτασαν στον αριθμό 300.

Ο τόπος του καλέσματος, το Κάιρο της Αιγύπτου.

Ο λόγος του ξέφρενου πάρτι (θεματικό Egyptian) ήταν ότι η σύζυγος του Λέοντος Πατίτσα, έκλεισε τα 40 της χρόνια.

Εάν σας διαφεύγει πρόκειται για την Μαριέττα Χρουσαλά η αλλιώς Μαριέττα -Σαγιοναρα- Χρουσαλά, όπως την αναφέρουν συχνά στα social media (με μια σκωπτική δόση)…

Σας θυμίζω ότι η τέως μοντέλα-TV παρουσιάστρια, «τρέχει» πλέον την δική της εταιρεία κατασκευής σανδαλίων, που την ονομάζει Marietta’s Fantasy.

Έτσι λοιπόν το εφοπλιστικό ζευγάρι της ATLAS MARITIME, πήρε τους φίλους του για την εξωτική Αίγυπτο για ένα πάρτι που διήρκησε πολλές πολλές ώρες.

Not bad at all!!!

Η WOOD οδηγός για τις BIG 4 (των τραπεζών)

Φίλοι αναγνώστες, τελικά ο μήνας Μάρτιος “στοιχειώνει” τις αγορές και το Χρηματιστήριο Αθηνών (ΧΑ).

Οι “Μαύροι Κύκνοι” εμφανίζονται στις αγορές σχεδόν κάθε Μάρτιο τα τελευταία χρόνια: Μάρτιος 2020 η πανδημία, Μάρτιος 2022 ο πόλεμος στην Ουκρανία και Μάρτιος 2023 η πτώχευση της αμερικάνικης τράπεζας SVB και η κατάρρευση της ελβετικής Credit Suisse.

Η ελληνική χρηματιστηριακή αγορά είχε συμπληρώσει 5 μήνες ανοδικής κίνησης που έφεραν τον Γενικό Δείκτη στα υψηλά των 1.133 μονάδων από τα χαμηλά των 790 μονάδων.

Σ’ αυτό το πεντάμηνο, πρωταγωνιστές της ανόδου ήταν οι τράπεζες με τον τραπεζικό δείκτη να καταγράφει μεγάλα κέρδη της τάξης του 83%.

Το πρώτο δίμηνο του 2023, ο Γενικός Δείκτης είχε άνοδο 21.45% ενώ ο τραπεζικός δείκτης είχε άνοδο 45.18%.

Στους παροικούντες την Ιερουσαλήμ ήταν δεδομένη η διόρθωση.

Η αφορμή δόθηκε με το τραγικό δυστύχημα στα Τέμπη όπου η αγορά ξεκίνησε να τιμολογεί την ΜΗ αυτοδυναμία της Νέας Δημοκρατίας.

Στο καπάκι όμως, σκάει η πτώχευση της αμερικανικής τράπεζας SVB και αμέσως μετά η κατάρρευση της Credit Suisse.

Μιλάμε για «πραγματικό κονσέρτο για πολυβόλα».

Το κακό τρίτωσε με fast track και back to back διαδικασίες.

Μέσα σε 2 ½ εβδομάδες έγινε κόλαση.

Αυτό είχε σαν αποτέλεσμα από τα ψηλά του τραπεζικού δείκτη που καταγράφηκαν την 1η Μαρτίου και συγκεκριμένα τις 933.07 μονάδες, ο ΔΤΡ να κλείσει την Παρασκευή στις 736.07 μονάδες.

Μια πτώση της τάξης του -21.11%.

Big 4: Ευκαιρία για τοποθετήσεις

Όμως υπάρχει διαφοροποίηση των τραπεζών στην πτώση.

Την μικρότερη πτώση την έχει η Eurobank ΕΥΡΩΒ 0% 2,10 που έχασε -16.88%, αμέσως μετά η Εθνική ΕΤΕ 0% 7,87 με μια πτώση της τάξης του -18.20%, αμέσως μετά η Πειραιώς -24.78% ΠΕΙΡ 0,27% 3,74 και τέλος την μεγαλύτερη πτώση την έχει Alpha Bank ΑΛΦΑ 0% 1,68 με -28.07%.

Οι κορυφαίοι αναλυτές θεωρούν ότι εύλογα η Alpha είχε την μεγαλύτερη πτώση διότι ήταν η μοναδική τράπεζα που τα αποτελέσματά της Δ’ τριμήνου ήταν κάτω από τις εκτιμήσεις της αγοράς.

Συγκεκριμένα, η Alpha Bank παρουσίασε στο Δ’ τρίμηνο 2022 επαναλαμβανόμενα κέρδη της τάξης των 105 εκ ευρώ ενώ η Goldman Sachs περίμενε τα 120 εκ ευρώ και οι μέσες εκτιμήσεις της αγοράς ήταν στα 109 εκ ευρώ.

Ο συνδυασμός μη επίτευξης των εκτιμήσεων της αγοράς και ότι η Alpha Bank είχε ένα μέσο 2022 ROTE 7.6% πυροδότησαν ένα έντονο κύμα ρευστοποιήσεων.

Οι ειδικοί πιστεύουν ακράδαντα ότι “η τωρινή πτώση των ελληνικών τραπεζών, μετά το τριπλό χτύπημα που δέχτηκαν, είναι ευκαιρία για τοποθετήσεις”.

Οι ελληνικές τράπεζες σήμερα είναι σε θέση να απορροφήσουν τυχόν κλυδωνισμούς από τις διεθνείς αγορές.

Οι τράπεζες έχουν εξυγιάνει τους ισολογισμούς τους με την χρήση του προγράμματος “Ηρακλής”.

Τα “κόκκινα” δάνεια των τραπεζών από το 44%, σήμερα έχουν υποχωρήσει στο 6.82%.

Οι τράπεζες διατηρούν δείκτες κεφαλαιακής επάρκειας αρκετά πιο ψηλά του ελάχιστου όρου και φυσικά έχουν επανέλθει σε κερδοφορία μετά από μια σειρά ζημιογόνων χρήσεων.

Τα ποιοτικά δεδομένα (κεφαλαιακή επάρκεια και χαμηλό ύψος “κόκκινων” δανείων) σε συνδυασμό με τον χαμηλό δείκτη δανείων προς καταθέσεων (στο 61.12% στο Γ’ τρίμηνο 2022) παρέχουν ασπίδα στις ελληνικές τράπεζες.

Για να ξέρετε, ο συνολικός δείκτης κεφαλαιακής επάρκειας με στοιχεία Γ τριμήνου 2022 με βάση τον SSM είναι στην Ελλάδα στο 16.48%, στην Ισπανία στο 16.24%, για στην Πορτογαλία στο 16.28%.

Όμως, το πιο σημαντικό για την μελλοντική πορεία των τραπεζικών μετοχών είναι ότι ο ιδιωτικός τομέας στην Ελλάδα δεν είναι καθόλου μοχλευμένος.

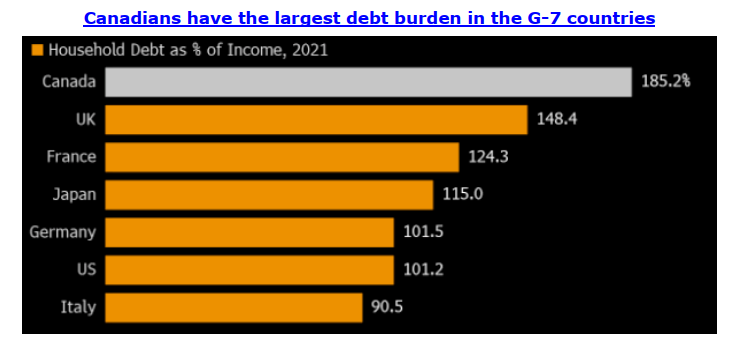

Για να γνωρίζετε, τα καναδικά νοικοκυριά έχουν το υψηλότερο χρέος 185.2% ως προς το εισόδημά τους με στοιχεία του 2021, τα αγγλικά είναι στο 148.4%, τα γαλλικά στο 124.3%, τα ιαπωνικά στο 115%, τα γερμανικά στο 101.5%, τα αμερικάνικα στο 101.2% και τα ιταλικά είναι στο 90.5% (βλ. πίνακα παρακάτω).

Σύμφωνα με τις εκτιμήσεις των ειδικών, τα χειρότερα είναι πίσω για τις ελληνικές τράπεζες.

Η έκθεση της WOOD για τις 4 ελληνικές τράπεζες: To απόλυτο p

Για να γνωρίζετε φίλοι αναγνώστες , σύμφωνα με τα στοιχεία της Wood για το 2023, η Alpha Bank θα έχει το μεγαλύτερο ποσοστό καθαρών δανείων προς καταθέσεων το οποίο προβλέπει ο αναλυτής της να είναι στο 78%.

Αμέσως χαμηλότερο προβλέπεται να είναι της Eurobank με 76.4%, μετά της Πειραιώς με 64.2% και τέλος της Εθνικής με 57.8%.

Όπως αντιλαμβάνεστε, οι ελληνικές τράπεζες είναι γεμάτες ρευστότητα και σε πολύ καλύτερη μοίρα από τις ευρωπαϊκές.

Με βάση τα στοιχεία της Goldman Sachs (βλ. πίνακα παρακάτω), ο μέσος δείκτης δανείων προς καταθέσεων των ευρωπαϊκών τραπεζών βρίσκεται στο 86%.

Οι εδικοί πιστεύουν ότι “μετά την πτώση της Παρασκευής λόγω rebalancing στον δείκτη Russell και το κλείσιμο των παραγώγων, οι ελληνικές τράπεζες είναι αυτή τη στιγμή το απόλυτο play στο ελληνικό χρηματιστήριο”.

Όμως, η Wood, πιστεύει ότι «την καλύτερη σχέση ρίσκου προς απόδοσης την έχει η μετοχή της τράπεζας Πειραιώς» και εξηγεί.

Η τράπεζα Πειραιώς για το 2022 παρουσίασε ισχυρά οικονομικά αποτελέσματα υπερβαίνοντας τους στόχους σε όλους τους τομείς.

Η ενισχυμένη οργανικά παραγωγή κεφαλαίου οδήγησε τον δείκτη CET1 fully loaded στο 11.5%, αυξημένο περίπου κατά 110 μονάδες βάσης σε τριμηνιαία βάση και κατά περίπου 300 μονάδες βάσης στους τελευταίους 12 μήνες.

Στα τέλη Ιανουαρίου 2023, η Πειραιώς δημοσιοποίησε τους νέους χρηματοοικονομικούς της στόχους για το τρέχον έτος.

Τα κύρια σημεία περιλαμβάνουν την επίτευξη βιώσιμης απόδοσης ενσώματων ιδίων κεφαλαίων 10% και την περαιτέρω ενίσχυση του συνολικού κεφαλαίου σε επίπεδο υψηλότερο του 17.3%.

Αυτό είχε σαν αποτέλεσμα στις 28 Φεβρουαρίου η Wood να αναβαθμίσει την τιμή στόχο της Πειραιώς και να την πάει στα 3.80€.

Δηλαδή, από το κλείσιμο της Παρασκευής στο 1.8060€, η Πειραιώς έχει μια προσδοκώμενη απόδοση της τάξης του 210.40%.

Η Wood δίνει τιμή στόχο για την Alpha το 1.80€.

Από το κλείσιμο της Παρασκευής στο 1.0645€, η Alpha έχει μια προσδοκώμενη απόδοση της τάξης του 69.09%.

Η Wood δίνει τιμή στόχο για την Eurobank τα 1.80€.

Από το κλείσιμο της Παρασκευής στο 1.2135€ η Eurobank έχει μια προσδοκώμενη απόδοση της τάξης του 48.33%.

Τέλος, η Wood δίνει τιμή στόχο για την Εθνική τα 6.20€.

Από το κλείσιμο της Παρασκευής των 4.43€, η Εθνική έχει μια προσδοκώμενη απόδοση της τάξης του 39.95%.

Είναι ολοφάνερο φίλοι αναγνώστες ότι σύμφωνα με τον αναλυτή της WOOD «αυτή τη στιγμή η Πειραιώς είναι μακράν η τραπεζική μετοχή με την μεγαλύτερη προσδοκώμενη απόδοση».

Για να καταλάβετε, στο κλείσιμο της Παρασκευής και στην κεφαλαιοποίηση των 2.258 δις ευρώ, η Πειραιώς παίζει με ένα προβλεπόμενο P/TBV 2023e = 0.37 και με βάση την εκτίμηση του αναλυτή της Wood ότι θα βγάλει καθαρή επαναλαμβανόμενη κερδοφορία της τάξης των 618 εκ ευρώ, παίζει με ένα προσδοκώμενο P/E 2023e = 3.64.

Οι ειδικοί τονίζουν ότι μόλις αποκατασταθεί η εμπιστοσύνη, η Πειραιώς μπορεί ΑΜΕΣΑ να πάει να παίξει με ένα P/TBV 2023e = 0.6.

Με τα στοιχεία του αναλυτή της Wood που υπολογίζει το TBV ανά μετοχή της Πειραιώς στα 4.90€, αυτό σημαίνει μια άμεση τιμή στόχος στα 2.94€.

Όπως αντιλαμβάνεστε, εάν ακολουθήσει κάποιος πιστά τον αναλυτή της WOOD “η τωρινή πτώση είναι θείο δώρο σε όσους έχουν ρευστότητα”.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Ως εκ τούτου, το mononews.gr δεν φέρει καμία ευθύνη εάν οι πληροφορίες αυτές χρησιμοποιηθούν για την αγορά η πώληση κινητών αξιών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Στενά του Ορμούζ: Η Σαουδική Αραβία παρακάμπτει το πέρασμα – Αρμάδα πετρελαιοφόρων κατευθύνεται προς την Ερυθρά Θάλασσα

- Aegean: Νέες ακυρώσεις πτήσεων προς Μέση Ανατολή λόγω των εξελίξεων στην περιοχή

- Παπαστεργίου στο Athens Alitheia Forum: Η εκπαίδευση των πολιτών «κλειδί» για την αντιμετώπιση των fake news

- FDA: Προειδοποίηση στη Novo για μη αναφερθείσες πιθανές παρενέργειες και θανάτους από το Ozempic

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.