ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στη δημοσιότητα έδωσε η ΕΥΡΩΠΗ HOLDINGS το Έγγραφο του Παραρτήματος ΙΧ του κανονισμού 2017/1129, σχετικά με τη δημόσια προσφορά της ΑΜΚ των 68,3 εκατ. ευρώ, με την έκδοση 56.948.627 νέων μετοχών με τιμή διάθεσης 1,20 ευρώ για κάθε μία νέα Μετοχή.

Το Έγγραφο αφορά στη δημόσια προσφορά, εφόσον η Αύξηση καλυφθεί πλήρως, 56.948.627 νέων, κοινών, ονομαστικών, με δικαίωμα ψήφου, άυλων μετοχών, ονομαστικής αξίας €0,26 εκάστης που θα εκδοθούν από την Εταιρεία στο πλαίσιο της Αύξησης, με αναλογία 0.659099417249479 Νέες Μετοχές για κάθε μία (1) παλαιά μετοχή της Εταιρείας και τιμή διάθεσης €1,20 για κάθε μία Νέα Μετοχή, και οι οποίες θα εισαχθούν προς διαπραγμάτευση στο Χ.Α.

Πληροφορίες αναφορικά με τη διαδικασία άσκησης των δικαιωμάτων προτίμησης και του δικαιώματος προεγγραφής από τους επενδυτές παρατίθενται στο Έγγραφο.

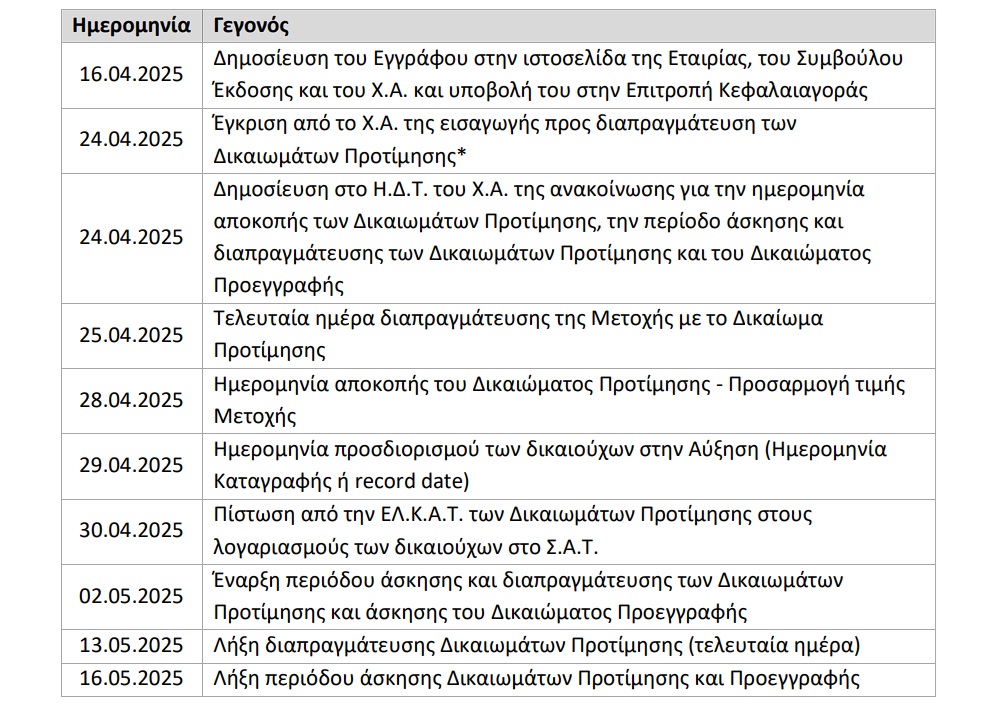

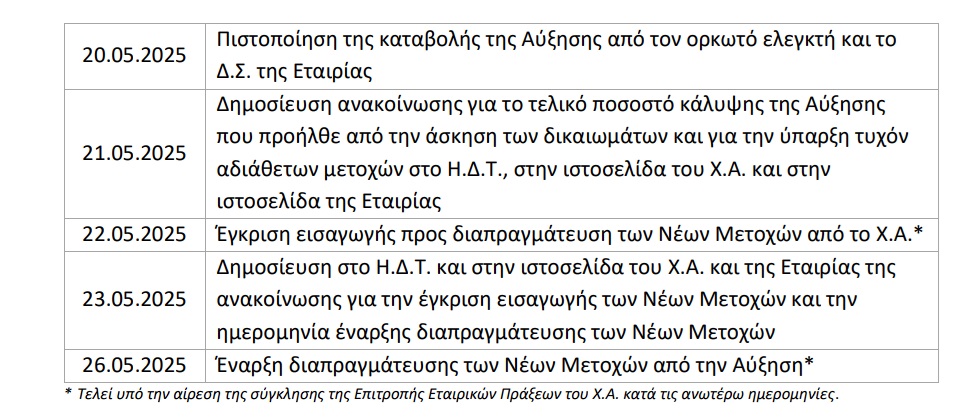

Το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Αύξησης και της εισαγωγής προς διαπραγμάτευση των Νέων Μετοχών είναι το εξής:

Σημειώνεται ότι οι ανωτέρω ημερομηνίες είναι ενδεικτικές, ενώ το παραπάνω χρονοδιάγραμμα εξαρτάται από πολλούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση, όπως προβλέπεται.

Περαιτέρω πληροφορίες για τις Νέες Μετοχές και την Αύξηση περιλαμβάνονται στο Έγγραφο.

Διαβάστε επίσης

Real Consulting: Αγορά 10.000 ιδίων μετοχών

Ραφαέλ Γκρόσι (IAEA): Το Ιράν δεν απέχει πολύ από το να αποκτήσει ατομική βόμβα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μακρόν: Κάλεσε την Ευρωπαϊκή Ενωση να εγκρίνει το 20ό πακέτο των ευρωπαϊκών κυρώσεων κατά της Μόσχας

- Rosatom: Η Μόσχα προτείνει στην Σερβία την κατασκευή πυρηνικού σταθμού ρωσικής τεχνολογίας

- Τσιάρας: Διασφάλιση ανθεκτικότητας και στήριξη των αγροτών για βιώσιμη ανάπτυξη του πρωτογενούς τομέα σε ευρωπαϊκό επίπεδο

- Δήμος Αθηναίων: Πλήθος κόσμου γιόρτασε την Καθαρά Δευτέρα με παραδοσιακό γλέντι στον Λόφο του Φιλοπάππου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.