ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι ευρωπαϊκές Ρυθμιστικές Αρχές πρέπει να κάνουν στην άκρη και να αφήσουν τις τράπεζες να κάνουν τη δουλειά τους, αναφέρει ο Διευθύνων Σύμβουλος της JPMorgan Chase & Co., Jamie Dimon. “Οι περισσότερες τράπεζες τα πήγαν πολύ καλά στα stress tests. Το να συνεχίσουμε να τις χτυπάμε, αλλάζοντας τους κανόνες και αυξάνοντας τις απαιτήσεις μας δεν είναι καλό για την εκάστοτε χώρα, γιατί αποσταθεροποιείται το οικονομικό της σύστημα”, δήλωσε ο Dimon σε συνέντευξη στο CNBC.

Τα ευρωπαϊκά τεστ αντοχής των τραπεζών, της περασμένης εβδομάδας, έδειξαν ότι πολλοί δανειστές πρέπει να άρουν τα επίπεδα του κεφαλαίου τους και πρέπει να το κάνουν γρήγορα. Ενώ δεν υπήρξε κανένα σημάδι επιτυχίας ή αποτυχίας, δύο από τις 51 τράπεζες που ελέγχονται από την Ευρωπαϊκή Αρχή Τραπεζών – Banca Monte dei Paschi di Siena SpA και Allied Irish Banks Plc – έπεσαν κάτω από το ελάχιστο κανονιστικό όριο. Η JPMorgan είναι μεταξύ μιας ομάδας τραπεζών που βοηθά τη Monte Paschi να πουλήσει μετοχές αξίας 5.000.000.000 ευρώ (5.590.000.000$) για την ανασύσταση του κεφαλαίου, μετά την απόρριψη του συνόλου του χαρτοφυλακίου των επισφαλών δανείων της.

Ο Dimon σχολίασε και άλλα ζητήματα, στα πλαίσια μιας ευρείας συζήτησης σχετικά με τις τράπεζες, τα αποτελέσματα του Brexit, την οικονομία των ΗΠΑ και τις επερχόμενες προεδρικές εκλογές. Σύμφωνα με τον ίδιο, ο επόμενος Πρόεδρος δεν πρέπει να περιορίζει το ελεύθερο εμπόριο, ενώ έδωσε έμφαση στη μετανάστευση, την εταιρική φορολογική μεταρρύθμιση και την εκπαίδευση.

Γιατί η Commerzbank διέλυσε τις αγορές

Λίγες ώρες πριν, το mononews.gr έγραφε ότι η γερμανική τράπεζα Commerzbank προειδοποίησε ότι επειδή σημειώθηκε κατακόρυφη πτώση στα κέρδη, θα υπάρξει αύξηση στις προβλέψεις για τις απώλειες από τα ναυτιλιακά δάνεια, μιας και η τράπεζα έχει μεγάλη έκθεση στον κλάδο της ναυτιλίας. Η Commerzbank ανακοίνωσε σήμερα ότι τα ετήσια κέρδη της θα αποτύχουν να ξεπεράσουν τα κέρδη ύψους 1,06 δισ. ευρώ που είχε καταγράψει το 2015.

Η προειδοποίηση αυτή ήλθε αμέσως μετά την ανακοίνωση των κερδών του πρώτου μισού του 2016 που ανήλθαν στα 372 εκ. ευρώ, ένα ποσό κατά πολύ μειωμένο από τα 645 εκ. ευρώ που συγκέντρωσε το αντίστοιχο διάστημα του 2015.

Οι προβλέψεις για τις απώλειες από τα δάνεια μειώθηκαν από τα 438 εκ. ευρώ σε ιστορικά χαμηλά επίπεδα των 335 εκ. ευρώ σε ετήσια βάση. Παρόλα αυτά, η τράπεζα σημείωσε ότι οι προβλέψεις που αφορούν το ναυτιλιακό χαρτοφυλάκιό της, που ανέρχεται σε 5 δισ. ευρώ, παραμένουν σε υψηλά επίπεδα αλλά μπορεί να σημειώσουν μέτρια άνοδο εξαιτίας των συνεχιζόμενων αρνητικών συνθηκών που επικρατούν στις ναυτιλιακές αγορές.

Μετά την προειδοποίηση της Commerzbank για την πτώση στα κέρδη, οι μετοχές της βυθίστηκαν, παρά τη διαβεβαίωση από τη διοίκηση ότι η τράπεζα θα πιάσει τους κεφαλαιακούς στόχους του 2019, χωρίς να χρειαστεί να αντλήσει νέα κεφάλαια.

Παράλληλα, οι ευρωπαϊκές αγορές χτύπησαν κόκκινο καθώς σημειώθηκε τραπεζικό κραχ της τάξεως του 7% και οι φόβοι για νέα κρίση επέστρεψαν, αφού εκτός από την Ιταλία, απειλούνται και χώρες όπως η Γαλλία, η Βρετανία και βέβαια και η Γερμανία (εξαιτίας της Commerzbank).

Τα αποτελέσματα των stress tests των ευρωπαϊκών τραπεζών ενισχύουν αυτό το κλίμα φόβου και αναταραχής που επικρατεί, παρά τις προσπάθειες της Ευρωπαϊκής Αρχής Τραπεζών να αποδείξει το αντίθετο, λέγοντας ότι το ευρωπαϊκό τραπεζικό σύστημα είναι ισχυρό και ότι μπορεί να αντεπεξέλθει επιτυχώς στην προοπτική μιας νέας κρίσης.

Σε ανακοίνωσή της η JP Morgan είπε ότι τα απογοητευτικά αποτελέσματα των stress tests κατέδειξαν την αδυναμία του τραπεζικού συστήματος που εξακολουθεί να έχει ανάγκη από κεφάλαια. Στο ίδιο μήκος κύματος κινήθηκε και η Goldman Sachs, δηλώνοντας ότι, παρά την ανάδειξη της ιταλικής τράπεζας Monte dei Paschi ως εκείνη με τις χειρότερες επιδόσεις, τράπεζες όπως η Barclays, η Deutsche Bank αλλά και η Societe Generale, χρήζουν άμεσης ανάγκης για εκ νέου κεφαλαιακής ενίσχυσης.

Επιπλέον, η Citigroup εμφανίστηκε ιδιαίτερα αιχμηρή καθώς υποστήριξε ότι τα stress tests που διενεργήθηκαν, εμφανώς ήπια, δεν ανταποκρίνονται στις ανάγκες της εποχής και χαρακτηρίστηκαν από σημαντικές ελλείψεις. Για την ακρίβεια, δεν συμπεριλήφθηκαν παράγοντες όπως η επίδραση του Brexit στις αγορές, τα συνεχιζόμενα αρνητικά επιτόκια της ΕΚΤ στα κεφάλαια και τα κέρδη των τραπεζών, οι ιστορικές χαμηλές και αρνητικές αποδόσεις των ομολόγων. Απουσίαζε από τα tests επίσης και ο εξίσου σημαντικός παράγοντας της αξιολόγησης της ποιότητας του ενεργητικού.

Ιστορική πτώση σημείωσε ο πανευρωπαϊκός τραπεζικός δείκτης καθώς οι μετοχές των Unicreditκαι Monte dei Paschi, βυθίστηκαν και εξαναγκάστηκαν σε εκ νέου αναστολή διαπραγμάτευσης, με τη Unicredit να έχει άμεσες ανάγκες άντλησης νέων κεφαλαίων ύψους 8,5 δισ. ευρώ.

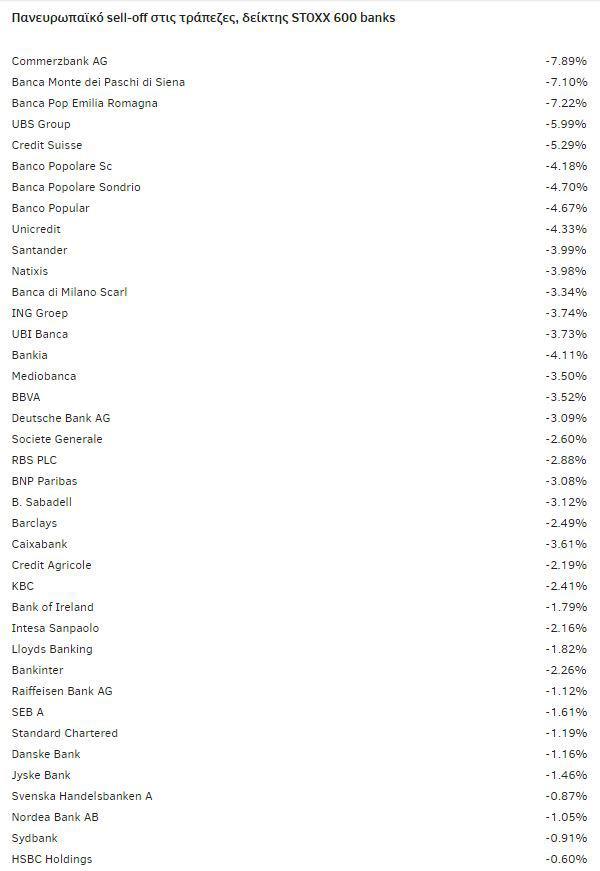

Σημειώθηκε πανευρωπαϊκό sell-off καθώς η UBS σημείωσε πτώση 5,5%, η Credit Suisse 6%, η Banca Popolare 4%, ενώ σε γαλλικό έδαφος η ΒΝΡ Paribas σημείωσε πτώση μεγαλύτερη από 3% και στο Ηνωμένο Βασίλειο η RBS υποχώρησε κατά 3%.

Από το sell-off δεν έμεινε ανεπηρέαστο το ελληνικό Χρηματιστήριο καθώς ο Γενικός Δείκτης έκλεισε με απώλειες της τάξεως του 3,15%, ενώ ο τραπεζικός δείκτης υποχώρησε κατά 8,84%. Παράλληλα, απώλειες σημείωσε και ο δείκτης FTSE 25 που έκλεισε στο -3,77%.

Παρακάτω παρατίθενται αναλυτικά τα ποσοστά πτώσης που σημείωσαν οι ευρωπαϊκές τράπεζες:

Η επίδραση της ιταλικής τραπεζικής κρίσης αρχίζει και γίνεται αισθητή και στο γερμανικό τραπεζικό σύστημα, ενώ υπάρχει η ανησυχία ότι θα μεταδοθεί σε παγκόσμιο επίπεδο. Συγκεκριμένα Deutsche Bank και Commerzbank βυθίζονται με το ΔΝΤ να σκιαγραφεί τη Deutsche ως την πιο επικίνδυνη τράπεζα στον κόσμο, αποτέλεσμα της αποτυχίας της αμερικανικής θυγατρικής της να περάσει τα stress tests της Fed.

Οι μετοχές της γερμανικής τράπεζας έχουν απολέσει τη μισή τους αξία από τις αρχές του 2016 και τα κέρδη της έχουν βουλιάξει σημειώνοντας ραγδαία πτώση της τάξεως του 98% σε σχέση με το αντίστοιχο χρονικό διάστημα του 2015. Η Deutsche Bank, εκτός από την γιγαντιαία έκθεσή της σε παράγωγα, έχει να αντιμετωπίσει και να προσπαθήσει να καλύψει κεφαλαιακό κενό ύψους 9 δισ. ευρώ μέχρι το 2018, χωρίς να συμπεριλαμβάνονται οι επιβαρύνσεις των μελλοντικών δικαστικών εξόδων, τα οποία θα αυξηθούν κατακόρυφα.

Το ΔΝΤ τόνισε πως η Deutsche Bank, η οποία είναι ο μεγαλύτερος τραπεζικός οργανισμός της Γερμανίας, “φαίνεται να αποτελεί μία από τις σημαντικότερες πηγές συστημικού κινδύνου στο παγκόσμιο τραπεζικό σύστημα”, ακολουθούμενη από τις HSBC και Credit Suisse. Αυτά τα λεγόμενα αποδείχτηκαν από τα αποτελέσματα των stress tests της Παρασκευής άλλωστε.

Όμως ο γερμανικός κολοσσός δέχτηκε ένα ακόμη ισχυρό πλήγμα σήμερα καθώς για πρώτη φορά από το 1998 δε θα υπάρχει στο δείκτη Stoxx Europe 50, από τον οποίο αφαιρέθηκε μαζί με την Credit Suisse. Κύριος λόγος για αυτό απετέλεσε η πτώση στο μισό της αξίας των μετοχών των τραπεζών για το έτος 2016, με εκείνες τις Deutsche Bank να έχουν υποχωρήσει κατά 88% από το 2007. Η αποβολή από τον Stoxx Europe 50 θα κάνει τα ETFs και τους υπόλοιπους επενδυτές που παρακολουθούν το δείκτη να προχωρήσουν στην πώληση των μετοχών αυτών.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΑ:

http://www.mononews.gr/tsakalotos-aporripti-ta-dimosievmata-kamia-anisichia-gia-ta-esoda-imaste-pano-apo-stocho/65472

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ελ. Προδρόμου (BMS) για καινοτόμα φάρμακα: Η υποχρηματοδότηση, τα αδιέξοδα και οι αναγκαίες λύσεις

- The Billionaires Club: Ποιοι είναι οι 19 δισεκατομμυριούχοι που βρίσκονται στη λίστα των επιδραστικών του mononews100

- Υπερταμείο: Ενδιαφέρον από πέντε επενδυτικά σχήματα για τις Ελληνικές Αλυκές

- Νέο Αντικαρκινικό Νοσοκομείο Θεσσαλονίκης: Στη Β΄ φάση του διαγωνισμού οι ΓΕΚ ΤΕΡΝΑ, AKTOR–METLEN και ΑΒΑΞ

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.