ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η UBS είναι αισιόδοξη για την πορεία της ελληνικής οικονομίας αλλά και την πορεία των ελληνικών ομολόγων τα επόμενα έτη, μετά και την αναβάθμιση της Fitch σε επενδυτική βαθμίδα.

Ο οίκος προβλέπει ότι ο δείκτης χρέους θα μειωθεί στο 159% του ΑΕΠ φέτος, στο 152% το 2024 και στο 144% το 2025 και αυτό θα αντιπροσώπευε μείωση του δείκτη χρέους προς το ΑΕΠ κατά σχεδόν 60 ποσοστιαίες μονάδες από το μέγιστο του 205% του ΑΕΠ κατά τη διάρκεια της πανδημίας. Αυτή η πτωτική τάση του λόγου του χρέους υποστηρίζεται από τις προσδοκίες για ισχυρή ονομαστική ανάπτυξη τα επόμενα χρόνια και δέσμευση για δημοσιονομική εξυγίανση.

«Οι οικονομολόγοι μας αναμένουν ότι η αύξηση του ΑΕΠ στην Ελλάδα θα ξεπεράσει το μέσο όρο στην Ευρωζώνη κατά τα επόμενα δύο χρόνια, με μέσο όρο 3% ανάπτυξη, η οποία υποστηρίζεται τόσο από την αναμενόμενη ανάκαμψη των εισροών των κεφαλαίων ανάκαμψης ύψους 35,95 δισ. ευρώ, όσο και τη βελτίωση των οικονομικών των νοικοκυριών και την καλύτερη κατάσταση του τραπεζικού συστήματος και των δημόσιων οικονομικών», επισημαίνουν οι Emmanouil Karimalis και Gyorgy Kovacs.

Η Ελλάδα παραμένει ισχυρή, με το πρωτογενές πλεόνασμα σε 6,1 δισ. ευρώ την περίοδο Ιανουαρίου-Οκτωβρίου φέτος, υπερβαίνοντας το στόχο κατά 0,4 δισ. ευρώ, συμβάλλοντας στη συνέχιση της πτωτικής πορείας του δείκτη χρέους. Προβλέπει επίσης η UBS ότι το πρωτογενές έλλειμμα στον προϋπολογισμό θα φτάσει σε πλεόνασμα περίπου 1% του ΑΕΠ φέτος και θα αυξηθεί περαιτέρω σε 2,1%το 2024 και 2,5% του ΑΕΠ το 2025. Οι προσπάθειες καταπολέμησης της φοροδιαφυγής από τους αυτοαπασχολούμενους του προϋπολογισμού του επόμενου έτους να διευρυνθεί η φορολογική βάση μέσω της μείωσης και της αποφυγής του ΦΠΑ είναι σημαντικές διαρθρωτικές μεταρρυθμίσεις που μπορούν να βοηθήσουν τη μεσοπρόθεσμη δημοσιονομική δυναμική, υπογραμμίζει η ελβετική τράπεζα.

Η Fitch ανοίγει το δρόμο για την ένταξη των ελληνικών κρατικών ομολόγων στους δείκτες

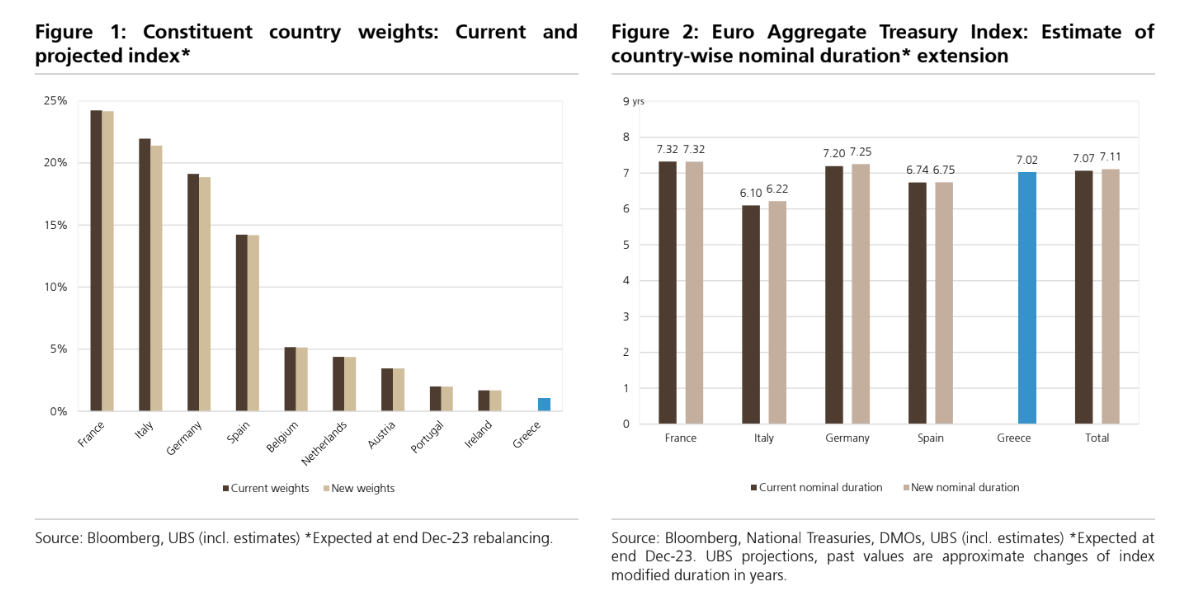

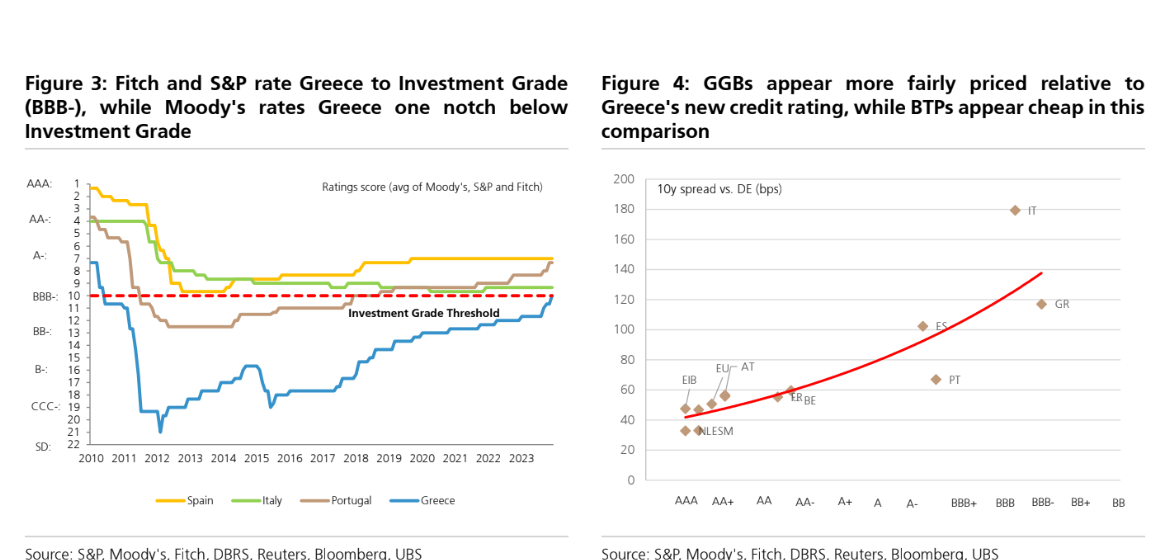

«Είμαστε bullish για τα ελληνικά ομόλογα, παρά την άνοδο τους. Τα ελληνικά δεκαετή ομόλογα έχουν σημειώσει άνοδο άνω των 100 μ.β. από τα μέσα Οκτωβρίου, μετά τις αναβαθμίσεις πιστοληπτικής ικανότητας από τις αξιολογήσεις S&P και Fitch αλλά άνοδος σημειώνεται και έναντι των γερμανικών δεκαετών από την αρχή του έτους. Ενώ τα ελληνικά ομόλογα εμφανίζονται τώρα ως πιο δίκαια τιμολογημένα σε σχέση με τη νέα πιστοληπτική αξιολόγηση της χώρας, παραμένουμε bullish. Η συμπερίληψη του ελληνικού χρέους σε δείκτες με ομόλογα επενδυτικής διαβάθμισης αναμένεται να ενισχύσει τη ζήτηση από τους επενδυτές που παρακολουθούν αυτούς τους δείκτες. Επιπροσθέτως, οι θεσμικοί επενδυτές, οι οποίοι προηγουμένως περιορίζονταν από την αγορά των ελληνικών κρατικών ομολόγων, λόγω των μη επενδυτικής διαβάθμισης, αναμένεται τώρα να επιδείξουν αυξημένο ενδιαφέρον, δεδομένης της πιστοληπτικής διαβάθμισης και τις ακόμη ελκυστικές αποδόσεις», υπογραμμίζουν οι Karimalis και Kovacs.

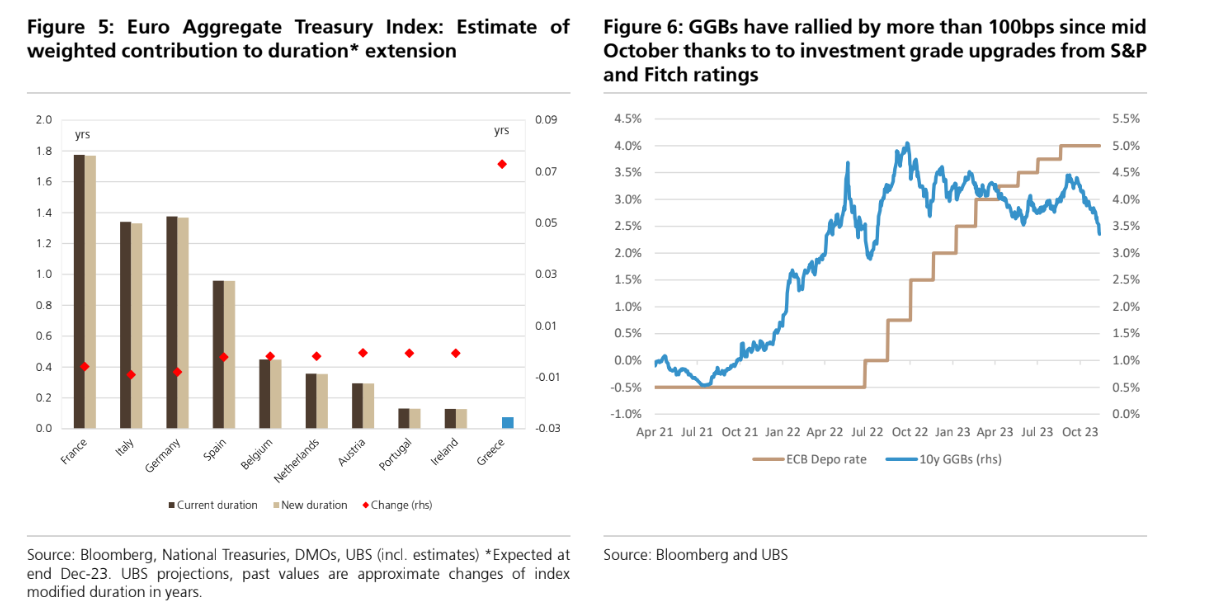

Με την πρόσφατη αναβάθμιση της μακροπρόθεσμης πιστοληπτικής ικανότητας της Ελλάδας από τον οίκο Fitch σε BBB-, μετά από την αναβάθμιση από την S&P τον Οκτώβριο σε BBB-, η Ελλάδα θα επιστρέψει στους κύριους δείκτες της αγοράς ομολόγων το επόμενο έτος. Το ελληνικό δημόσιο χρέος θεωρείται πλέον επενδυτικής βαθμίδας και, ως εκ τούτου, είναι επιλέξιμο για τον εμβληματικό δείκτη Bloomberg Euro Aggregate Treasury Bond Index αλλά και σε άλλους δείκτες αποκλειστικά επενδυτικής βαθμίδας. Πρόκειται για ένα σημαντικό ορόσημο για το ελληνικό χρέος, καθώς πολλοί διεθνείς επενδυτές δημιουργούν τα χαρτοφυλάκια ομολόγων τους με αναφορά αυτόν τον δείκτη και θα μπορούσε να οδηγήσει σε αύξηση της ζήτησης για τα ελληνικά κρατικά ομόλογα. «Θεωρούμε ότι οι κίνδυνοι για την οικονομία θα αποτελέσουν τον κύριο μοχλό για τα κρατικά ομόλογα της Ευρωζώνης, συμπεριλαμβανομένων και των ελληνικών ομολόγων τους επόμενους μήνες. Η τρέχουσα τιμολόγηση της αγοράς υποδηλώνει μια αυξανόμενη πιθανότητα μείωσης των επιτοκίων από την ΕΚΤ. Τα περιφερικά spreads συνεχίζουν να διαπραγματεύονται με υψηλό βήτα προς τη διάρκεια και αν υπάρξει μια ήπια στροφή της ΕΚΤ, τα περιφερειακά ομόλογα θα πρέπει να παραμείνουν υποστηριζόμενα», καταλήγει η τράπεζα.

Διαβάστε επίσης:

Χρηματιστήριο: Αναταράξεις στη HelleniQ Energy, ξεκίνησαν οι εγγραφές για το ομολογιακό της Ιντεάλ

Ebury: Το δολάριο ανακάμπτει και το γεν εκτινάσσεται

Bitcoin: Ξεθωριάζει το ράλι – Bουτιά έως 7,5% προς τα 40.000 δολάρια

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ: Οι ΗΠΑ κατέστρεψαν το ναυτικό, τα αντιαεροπορικά συστήματα, τα ραντάρ και την ηγεσία του Ιράν

- Ιράν: Επίθεση σε data center κρατικής τράπεζας – Στόχος να μην πληρωθούν στρατός και Φρουροί της Επανάστασης

- Καρυστιανού κατά της κυβέρνησης για τo Athens Alitheia Forum: Θέλουν μια κοινωνία σε καταστολή

- Μητσοτάκης στο Athens Alitheia Forum: Δεν υπάρχει ψευδής άποψη, υπάρχει ψευδής είδηση- Δείτε live

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.