ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Όταν υπάρχουν ευκαιρίες για σημαντικές αποδόσεις με συγκριτικά χαμηλό ρίσκο, τότε υπάρχει και αρκετό «ζεστό» χρήμα για να τις κυνηγήσει. Χρήμα Ελλήνων ιδιωτών, που απομακρύνεται σιγά από τα… στρώματα, τα σεντούκια, τις θυρίδες και τις κάθε είδους ατομικές κρυψώνες, ερχόμενο να πυκνώσει την ισχυρή ζήτηση η οποία εκφράζεται για εταιρικά ομόλογα.

Στο διάστημα των τελευταίων 29 μηνών, 9 εταιρείες έχουν προχωρήσει στην έκδοση ελληνικού δικαίου ομολόγων, που είναι διαπραγματεύσιμα στην κύρια (οργανωμένη, όπως αποκαλείται) αγορά του χρηματιστηρίου της Αθήνας.

Οι εταιρείες αυτές ζήτησαν και έλαβαν 1,085 δισ. ευρώ συνολικά. Την ίδια στιγμή όμως, οι προσφορές για όλες αυτές τις ομολογιακές εκδόσεις έφτασαν στα εντυπωσιακά επίπεδα των 2,635 δισ. ευρώ… Μέγεθος τεράστιο αν αναλογιστεί κανείς ότι όλη αυτή η προσφορά κεφαλαίων είναι σχεδόν εξ ολοκλήρου ελληνικής προέλευσης.

Η «πηγή» τους δεν είναι βέβαια μόνο οι ατομικές κρυψώνες, οι οποίες επί μακρόν λειτουργούν ως ιδιότυπο καταφύγιο, έναντι του γενικότερου ρίσκου που ταλανίζει τη χώρα. Υπάρχουν και άλλα αποταμιευτικά κεφάλαια που ζητούν επενδυτικό διέξοδο στη σχετικά νέα αγορά των ελληνικών ομολόγων. Πρόκειται για χρήμα, το οποίο είτε φεύγει από τους αναιμικής απόδοσης, καταθετικούς λογαριασμούς των τραπεζών είτε μετακινείται από τα επίσης χαμηλής απόδοσης Αμοιβαία Κεφάλαια Διαχείρισης Διαθεσίμων είτε επαναπατρίζεται από το εξωτερικό.

Στο 1,5 δισ. η απευθείας εισφορά των Ελλήνων ιδιωτών

Σε κάθε περίπτωση η συμμετοχή των Ελλήνων ιδιωτών εκτιμάται ότι ανέρχεται σε περίπου 1,5 δισ. από τα συνολικά 2,6 δισ. των προσφορών που έχουν μέχρι τώρα συγκεντρώσει τα 9 εταιρικά ομόλογα.

Το υπόλοιπο κομμάτι εκφράζει τη ζήτηση από τους λεγόμενους Ειδικούς επενδυτές. Δηλαδή τα Αμοιβαία, τα επενδυτικά σχήματα, τις Ασφαλιστικές, τα συνταξιοδοτικά ταμεία, τις χρηματιστηριακές, αλλά και τις εταιρείες που επιζητούν να αξιοποιήσουν τα διαθέσιμά τους.

Στην ίδια κατηγορία, των Ειδικών επενδυτών, περιλαμβάνονται και οι ανάδοχοι των ομολογιακών εκδόσεων, που είναι τράπεζες και χρηματιστηριακές.

Αν μη τι άλλο όλα αυτά έρχονται να καταδείξουν με τον πλέον παραστατικό τρόπο ότι όντως «λεφτά υπάρχουν εκεί έξω». Μπορεί να παραμένουν «εν υπνώσει» αλλά είναι έτοιμα να αφυπνιστούν, στηρίζοντας τα αναπτυξιακά σχέδια ελληνικών εταιρειών, με «αντιπαροχή» ένα επιτόκιο πολλαπλάσιο εκείνου των τραπεζικών καταθέσεων.

Το αποταμιευτικό αυτό χρήμα αφορά, βεβαίως, ένα αναλογικά πολύ μικρό κομμάτι του ελληνικού πληθυσμού και φαίνεται να έχει πιο συντηρητικές επιλογές στις τοποθετήσεις. Προτιμά δηλαδή τα εταιρικά ομόλογα και πολύ λιγότερο την απευθείας έκθεσή του, σε ελληνικές μετοχές. Μέχρι στιγμής τουλάχιστον.

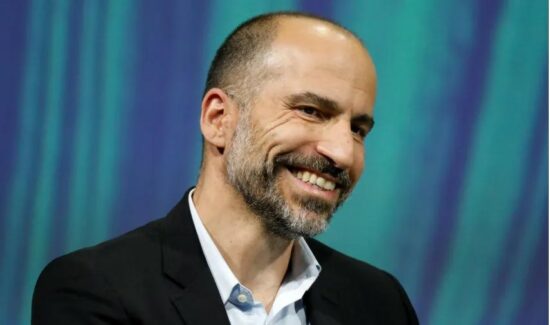

Η τελευταία περίπτωση της Αεροπορίας Αιγαίου (Αegean Airlines), επιχειρηματικών συμφερόντων του Ευτύχη Βασιλάκη, ήταν άκρως επιτυχημένη. Για τα 200 εκατ. ευρώ που ζήτησε, έλαβε προσφορές συνολικού ύψους 527 εκατ. ευρώ, γεγονός που εγγράφεται και ως ψήφος εμπιστοσύνης από το επενδυτικό-αποταμιευτικό κοινό, το οποίο δήλωσε συμμετοχή στην Δημόσια Προσφορά. Με το επιτόκιο για το 7ετές ομόλογο της αεροπορικής εταιρείας να διαμορφώνεται στο 3,6%.

Σε τρία 24ωρα έπεσαν «στο τραπέζι» 780 εκατ. ευρώ.

Τις μέρες της Δημόσιας Προσφοράς για την Aegean συνέπεσε και η έκδοση του 10ετούς κρατικού ομολόγου, από τα 2,5 δισ. του οποίου τα 300 εκατ. ευρώ απορροφήθηκαν από το ελληνικό στοιχείο.

Αν από τις προσφορές για την Αεροπορία Αιγαίου αφαιρεθούν τα περίπου 45 εκατ. ευρώ που αφορούν τοποθετήσεις δύο υπερεθνικών οργανισμών (εκ των οποίων η Ευρωπαϊκή Τράπεζα Ανασυγκρότησης, η EBRD, μπήκε με 22,5 εκατ. ευρώ) τότε η ελληνική συμμετοχή στα δύο ομόλογα έφτασε στα επίπεδα των 780 εκατ. ευρώ. Και μάλιστα μέσα σε τρία 24ωρα…

Αναμφίβολα, βέβαια, η σύσταση των «παικτών» στο κρατικό ομόλογο έχει τα δικά της, ξεχωριστά γνωρίσματα, αφού οι ελληνικές τράπεζες πήραν τα 180 εκατ. ευρώ και τα υπόλοιπα 120 εκατ. κατέληξαν σε εγχώρια θεσμικά χαρτοφυλάκια.

Στο επενδυτικό κοινό του ομολόγου της Aegean, συγκαταλέγονται και πολλοί, μικρότερης οικονομικής επιφάνειας, ιδιώτες Έλληνες αποταμιευτές. Και τούτο γιατί τα ελληνικά εταιρικά ομόλογα δίνουν την ευχέρεια για τοποθετήσεις που ξεκινούν (θεωρητικά τουλάχιστον) από τα 1000 ευρώ.

Σε αδρές γραμμές, η ζήτηση που εκφράζεται από «μικρούς» της αγοράς ικανοποιείται σε ψηλότερο βαθμό, σε σχέση με τις μεγαλύτερες εντολές που ζητάνε περισσότερα ομόλογα.

Πόσο χρήμα έχει πάει σε 9 εταιρείες

Μέχρι τώρα το ρεκόρ προσφοράς για εταιρικά ομόλογα είναι αυτό της «Μυτιληναίος» που έφτασε στα 740,8 εκατ. ευρώ, έναντι των 300 εκατ. ευρώ, που ζήτησε και έλαβε από την αγορά. Συνολικά, ομόλογα της «Μυτιληναίος» συμφερόντων του επιχειρηματία Ευάγγελου Μυτιληναίου, πήραν από τη Δημόσια Προσφορά 10.038 επενδυτές, που επίσης αποτελεί αριθμό ρεκόρ.

Ακόμη δεν έχει γίνει γνωστός ο αριθμός των επενδυτών που μπήκαν στο ομόλογο των 200 εκατ. της Αεροπορίας Αιγαίου, για το οποίο οι προσφορές έφτασαν στα 527 εκατ. ευρώ.

Με το δικό του ομόλογο ο ΟΠΑΠ σήκωσε 200 εκατ. ευρώ από τη αγορά, ενώ οι προσφορές έφτασαν στα 421,2 εκατ. ευρώ. Η αρχική διάθεση του ομολόγου του ΟΠΑΠ απορροφήθηκε από 8.118 επενδυτές.

Τα ζητούμενα κεφάλαια από την Coral, θυγατρικής της Motor Oil, συμφερόντων της επιχειρηματικής οικογένειας Βαρδή Βαρδινογιάννη, ήταν 90 εκατ. ευρώ. Οι προσφορές έφτασαν όμως στα 342,1 εκατ. ευρώ.

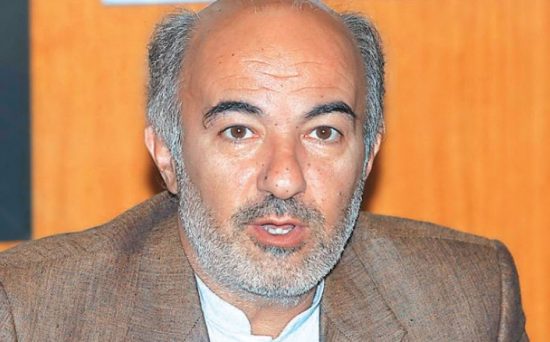

Ο Γιώργος Περιστέρης, με το 7ετές ομόλογο της Γέκ-Τέρνα άντλησε 120 εκατ. ευρώ, ενώ η συνολική προσφορά έφτασε στα 249,2 εκατ. ευρώ.

Το αμέσως προηγούμενο «πράσινο» ομόλογο της Τέρνα Ενεργειακής, 5ετούς διάρκειας, ήταν ύψους 60 εκατ. ευρώ, με τις προσφορές που συγκέντρωσε να ανέρχονται σε 154,4 εκατ. ευρώ.

Ο Πάνος Γερμανός, με την πενταετή ομολογιακή έκδοση της Sunlight έλαβε 50 εκατ. ευρώ επενδυτικά κεφάλαια, με το ύψος των προσφορών να φτάνει στα 124,4 εκατ. ευρώ.

Ο Βασίλης Φουρλής ήταν ο πρώτος που άνοιξε τη νέα αγορά των εταιρικών ομολόγων, τον Οκτώβριο του 2016. Τότε, η Ηousemarket, θυγατρική του επιχειρηματικού ομίλου, άντλησε 40 εκατ. ευρώ, ενώ οι συνολικές προσφορές για το συγκεκριμένο 5ετές ομόλογο ήταν 50,2 εκατ. ευρώ.

Το «πάζλ» συμπληρώνει η «B&F» της οικογένειας Μπιθαρά η οποία άντλησε 25 εκατ. ευρώ, με τις προσφορές να φτάνουν στα 26 εκατ. ευρώ.

Πέραν των ομολόγων της κύριας αγοράς υπάρχουν κι άλλες τρείς εκδόσεις της Εναλλακτικής (δύο της MLS και μία της Δέλτα Τεχνικής) από τις οποίες έχουν αντληθεί κεφάλαια 16,5 εκατ. ευρώ.

Η νέα αγορά των ελληνικών ομολόγων αποτελεί ήδη μια αξιόπιστη εναλλακτική λύση για την άντληση κεφαλαίων από τις εταιρείες, με κόστος χαμηλότερο από τον τραπεζικό δανεισμό. Ειδικά μάλιστα όταν το χρηματιστήριο δεν είναι εδώ και χρόνια ικανό να χρηματοδοτήσει πρωτοβουλίες κεφαλαιακών αυξήσεων. Από την άλλη πλευρά τα εταιρικά ομόλογα έρχονται να δώσουν λύσεις και για τους καταθέτες που ψάχνουν καλύτερες αποδόσεις από εκείνες των τραπεζών.

Πιστεύεται ότι όσο αποκλιμακώνεται το ρίσκο για τη χώρα τόσο θα ανοίγει και η όρεξη για άλλες ομολογιακές εκδόσεις εταιρειών. Ικανές να βγάλουν κι άλλο χρήμα Ελλήνων από τις κρυψώνες…

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.