ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Eurobank Equities και ο επικεφαλής ανάλυσης της Σταμάτης Δραζιώτης παραμένουν με σύσταση αγοράς (buy) για τη μετοχή του ΟΠΑΠ με τιμή στόχο τα 17,90 ευρώ.

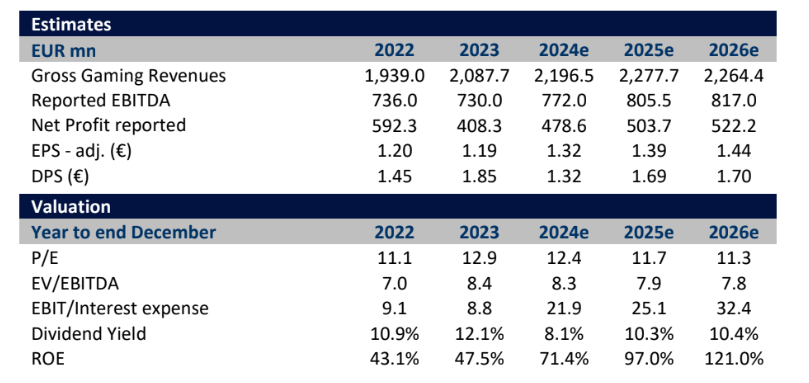

«Η τιμή στόχος μας υποδηλώνει έναν δείκτη EV/EBITDA της τάξης των 9 φορών για φέτος 2024, ένα μέτριο premium έναντι του ιστορικού μέσου όρου του ΟΠΑΠ που δικαιολογείται από το καλύτερο προφίλ παραγωγής μετρητών.

Συνεχίζουμε να βρίσκουμε την υπόθεση του ΟΠΑΠ ελκυστική, υποστηρίζοντας ότι η μετοχή μοιάζει με ομόλογο υψηλής απόδοσης με θεμελιώδη στοιχεία της επενδυτικής βαθμίδας που προσφέρουν διψήφια απόδοση και δυνατότητα ανατίμησης της τιμής από την επαναξιολόγηση και τις επιλογές της ανανέωσης των αδειών», εξηγεί ο επικεφαλής ανάλυσης της χρηματιστηριακής. To περιθώριο ανόδου για τη μετοχή είναι περίπου 10% αλλά μαζί με τη μερισματική απόδοση προσεγγίζει το 22%.

Αναφορικά με τις προοπτικές, το στόρι της ανάπτυξης με χαμηλό έως μεσαίο μονοψήφιο ποσοστό είναι ικανοποιητικό. «Οι δρόμοι ανάπτυξης φαίνονται πιο σπάνιοι από ότι στο παρελθόν, με τις δραστηριότητες λιανικής να εξαρτώνται από το διαθέσιμο εισόδημα και τη διαδικτυακή δυναμική να εξαρτάται από τη δυναμική του μεριδίου αγοράς και την ένταση του μάρκετινγκ.

Για το 2024, ο ΟΠΑΠ έχει αρκετούς μοχλούς να κινήσει για να προωθήσει την ανάπτυξη της πρώτης γραμμής, συμπεριλαμβανομένης της συνεχιζόμενης ανανέωσης των προϊόντων (π.χ. το λανσάρισμα του Eurojackpot) και ως εκ τούτου αναμένουμε αύξηση των εσόδων κατά 5% (2% επίγεια, 13% online) που οδηγεί σε αύξηση των adj. EBITDA κατά 4% περίπου (λίγο πάνω από την καθοδήγηση της διοίκησης και προβλέπουμε περίπου 4% αύξηση EBITDA το 2025 και 1% το 2026», επισημαίνει ο Δραζιώτης.

«Πρώτον, ο ΟΠΑΠ ως μια επιχείρηση που λειτουργεί παραχωρήσεις περιορισμένης διάρκειας ζωής είναι πολύ πιο περίπλοκο να αποτιμηθεί από ότι αντιλαμβάνονται οι περισσότεροι επενδυτές.

Στην πραγματικότητα, μπορεί κανείς να υποστηρίξει ότι καθώς πλησιάζει η λήξη των παραχωρήσεων, οι μετοχές θα έπρεπε να ενσωματώνουν χαμηλότερη αποτίμηση που να αντανακλά τη μειωμένη χρονική διάρκεια ζωής των αντίστοιχων παραχωρήσεων.

Από την άλλη πλευρά, σημειώνουμε επίσης ότι ορισμένες από τις διατάξεις που ενσωματώνονται σε ορισμένες παραχωρήσεις λειτουργούν ως αποτελεσματικά εμπόδια εισόδου, αποδίδοντας σε αυτές τις άδειες χαρακτηριστικά συνεχιζόμενης δραστηριότητας. Με αυτό κατά νου, εκτιμούμε ότι η αποτίμηση του ΟΠΑΠ απαιτεί μια πιο σχολαστική προσέγγιση από αυτή που εφαρμόζουν οι περισσότεροι συμμετέχοντες στην αγορά.

Για να αποτυπώσουμε αυτές τις περιπλοκές, εκτιμούμε την ικανότητα δημιουργίας ταμειακών ροών κάθε παραχώρησης ξεχωριστά, λαμβάνοντας παράλληλα υπόψη τα τέλη ανανέωσης, καθώς οι άδειες αυτές λήγουν, χρησιμοποιώντας ως πρότυπο διεθνείς περιπτώσεις ανανέωσης», σημειώνει ο αναλυτής της Eurobank Equities.

«Τα τελευταία χρόνια οι επενδυτές έχουν, δικαίως, επικεντρωθεί στην υψηλή ικανότητα δημιουργίας ταμειακών ροών της επιχείρησης και στη γενναιόδωρη πολιτική αμοιβών των μετόχων που απορρέει από αυτήν.

Ο ΟΠΑΠ έχει διανείμει κατά μέσο όρο 1,6 ευρώ ανά μετοχή τα τελευταία 3 χρόνια (απόδοση περίπου 12%) και φαίνεται έτοιμος να επιστρέψει άλλο ένα 30% περίπου της κεφαλαιοποίησης του σωρευτικά κατά τα έτη 2024-2026.

Αυτό θα είναι το αποτέλεσμα των εγγενών χαρακτηριστικών του μοντέλου που παράγουν ταμειακές ροές (με βάση το franchise, δυναμική κεφαλαίου κίνησης, περιορισμένες επενδύσεις) και του χαμηλού τέλους τυχερών παιχνιδιών σε μετρητά που σχετίζεται με την παραχώρηση του εξωχρηματιστηριακού (OTC) μέχρι το 2030.

Οι υψηλές ταμειακές αποδόσεις είναι ουσιαστικά αυτό που έχει μεγαλύτερη σημασία προς το παρόν, αλλά προειδοποιούμε ότι οι επενδυτές δεν πρέπει να αντιμετωπίζουν το τρέχον επίπεδο ταμειακών ροών (FCF) ως μια αέναη ροή ταμειακών ροών, λόγω: 1) την τελική υποτίμηση των FCF μετά το 2030, υποθέτοντας ότι ο φόρος για το ταμειακό παιχνίδι OTC εξομαλύνεται, 2) τη χρονική αποσύνθεση της βασικής αξίας της παραχώρησης OTC, καθώς αυτή πλησιάζει στη λήξη της (2030).

Συνεπώς, εκτιμούμε ότι το επόμενο βήμα προς τα πάνω, πέραν της τιμής στόχου μας, μπορεί να πυροδοτηθεί μόλις υπάρξει ορατότητα σχετικά με την παράταση της βασικής παραχώρησης OTC.

Κατά την άποψή μας, η επικείμενη λήξη της άδειας της Hellenic Lotteries τον Απρίλιο του 2026 θα μπορούσε να αποτελέσει τον καταλύτη για την έναρξη πρώιμων συνομιλιών μεταξύ του ΟΠΑΠ και του κράτους και για τις δύο παραχωρήσεις», συμπεραίνει ο Δραζιώτης.

Διαβάστε επίσης:

Euroxx για ΔΕΗ: Επιθετική ανάκαμψη και υψηλά περιθώρια ανόδου

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Δωρεά για τους γιατρούς στα νησιά από τον Στ. Χατζηιωάννου: Το παρασκήνιο, πώς ο Ά. Γεωργιάδης «κλείδωσε» τη συμφωνία

- Πόλεμος στη Μέση Ανατολή: Επιπτώσεις και Στρατηγικές Επιλογές για την Ελλάδα

- Η… μίρλα για την Κύπρο, οι πύραυλοι AMRAAM για τις «Οχιές», τα ραντεβού του Πιέρ, η μάζωξη στο Αρσάκειο και τα γενέθλια του ΚΜ

- Τράπεζα Κύπρου: Εξαγορές σε 3 κλάδους, προανήγγειλε ο Πανίκος Νικολάου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.