ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η νέα εισαγωγή του Διεθνούς Αερολιμένα Αθηνών (ΔΑΑ) στο Χρηματιστήριο Αθηνών είναι η πιο αξιόλογη προσθήκη στην εγχώρια αγορά μετοχών, με κεφαλαιοποίηση που προσεγγίζει τα 2,6 δισ. ευρώ. Η μετοχή της θα μπορούσε να εξελιχθεί σε ένα ισχυρό blue chip στην εγχώρια αγορά, με ποιοτικά χαρακτηριστικά ομολόγου, αλλά για την ώρα οι αναλυτές κρατούν «μικρό καλάθι» και όλες οι συστάσεις είναι ουδέτερες. Φαίνεται ότι η τιμή εισαγωγής της εταιρείας στο ΧΑ έχει προεξοφλήσει πολλά από τα θετικά χαρακτηριστικά της, οπότε ο αμερικανικός οίκος Morgan Stanley ξεκίνησε την κάλυψη με σύσταση equal weight, ο γερμανικός οίκος Deutsche Bank με hold και η βρετανική τράπεζα Barclays με επίσης equal weight. Οι τιμές στόχοι είναι παραπλήσιες, επίσης: Morgan Stanley στα 8,70 ευρώ, Deutsche Bank στα 8,80 ευρώ και Barclays στα 8,40 ευρώ ανά μετοχή.

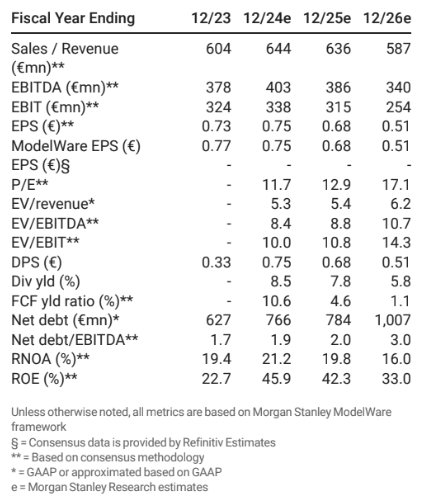

Η αμερικανική επενδυτική τράπεζα Μorgan Stanley επισημαίνει από την πλευρά της ότι ο ΔΑΑ δεν είναι το «τυπικό ευρωπαϊκό αεροδρόμιο», καθώς είναι μη τυπικό από πολλές απόψεις και θέματα όπως: η παραχώρηση, η ρύθμιση, το μικρό λιανικό αποτύπωμα, μεγάλο επενδυτικό πρόγραμμα αλλά και πληρωμές μεγάλων μερισμάτων. «Βλέπουμε το ΔΑΑ ως ένα ομόλογο συνδεδεμένο με ένα option και είναι δίκαια αποτιμημένο. Ξεκινάμε την αξιολόγηση σε equal weight και τιμή στόχο στα 8,7 ευρώ. Ο ΔΑΑ προσφέρει ένα σταθερό προφίλ μερισματικής απόδοσης που βασίζεται σε ένα λειτουργικό μοντέλο χαμηλού κινδύνου με αμυντικές ρυθμιζόμενες αεροπορικές δραστηριότητες, με βραχυπρόθεσμη ανάπτυξη που υποστηρίζεται από τη δυναμική στις τάσεις της κίνησης και μεσοπρόθεσμη ανοδική πορεία από την επέκταση των τερματικών σταθμών (ώθηση στις μη ρυθμιζόμενες μη αεροπορικές δραστηριότητες)», επισημαίνει ο Nicolas Mora και η ομάδα του.

Ο ΔΑΑ είναι μια παραχώρηση αεροδρομίου μικρής διάρκειας (22 έτη), με υψηλό περιθώριο EBITDA, υψηλή μετατροπή μετρητών και χαμηλή μεταβλητότητα κερδών, ικανή να προσφέρει γενναιόδωρες διανομές μερισμάτων βραχυπρόθεσμα και μεσοπρόθεσμα (100% πληρωμή που εισέρχεται σε μια μεταβατική φάση). Παράλληλα, ο ΔΑΑ πρέπει να μπει σε δύο μεταβατικές φάσεις ταυτόχρονα. Πρέπει: i) να σχεδιάσει μια ήπια προσγείωση στις ρυθμιζόμενες αποδόσεις από μια θέση υπερκερδών (30% RoE → 15% cap), ασκώντας πίεση στα βραχυπρόθεσμα κέρδη και ii) να πραγματοποιήσει μεγάλης κλίμακας επέκταση του τερματικού σταθμού την περίοδο 2024-2028 για να καλύψει την αύξηση της κίνησης και να αυξηθεί ο χώρος λιανικής πώλησης», υπογραμμίζει η Morgan Stanley.

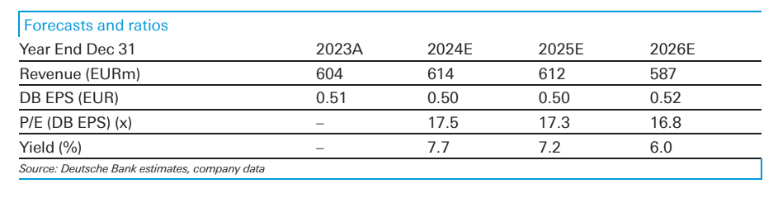

Η γερμανική Deutsche Bank εξηγεί: «Ξεκινάμε την κάλυψη του Διεθνούς Αερολιμένα Αθηνών με αξιολόγηση Hold. Ο τομέας Air (περίπου 50-55% του προφίλ καθαρού εισοδήματος του ομίλου, σε κανονικοποιημένη βάση) είναι σημαντικά απαλλαγμένος από κινδύνους, δεδομένου του ρυθμιστικού πλαισίου, και αποτελεί μια ροή εισοδήματος προσαρμοσμένη στον πληθωρισμό, χωρίς κίνδυνο ανόδου/καθόδου από τη μεταβλητότητα της κίνησης (μακροπρόθεσμα). Ο μη ρυθμιζόμενος τομέας των μη αεροπορικών μεταφορών θα πρέπει να τροφοδοτήσει την ανάπτυξη, αλλά πιστεύουμε ότι αυτό θα αποκρυσταλλωθεί μόνο μακροπρόθεσμα, όταν ολοκληρωθεί το πρόγραμμα επενδύσεων MAP33, ένα πρόγραμμα ύψους 650 εκατ. ευρώ (σε τιμές 2022) κατά το 2024-2028 για την αύξηση της χωρητικότητας από 26-33 εκατ. επιβάτες. Συνολικά, εκτιμούμε σταθερά καθαρά κέρδη εκτός του τομέα των αερομεταφορών (€67-68 εκατ. ετησίως) την περίοδο 2024-2026», επισημαίνει ο Harishankar Ramamoorthy και η ομάδα του.

«Η κίνηση του 2023 με 28,2 εκατ. επιβάτες ήταν +24% σε ετήσια βάση, με τη δυναμική να συνεχίζεται (+14% σε ετήσια βάση). Αυτό ωφελεί τον αεροπορικό τομέα σε περιορισμένο βαθμό. Για το τμήμα μη αεροπορικών μεταφορών: Η αύξηση των πωλήσεων θα είναι υψηλότερη, το αεροδρόμιο λειτουργεί πάνω από τη χωρητικότητά του και πρόσθετες πιθανές διαταραχές θα σημάνουν περιορισμένη αύξηση των κερδών από την αύξηση της κίνησης. Εκτιμούμε ότι 1 εκατ. επιπλέον επιβατών θα προσθέσει περίπου 2% με 3% στα κέρδη του ομίλου φέτος. Οι μετοχές του ΔΑΑ διαπραγματεύονται με βασικό EV/EBITDA 9 φορές και στις 11 φορές χωρίς το clawback, παρόμοιος με τους εισηγμένους Ευρωπαίους ομολόγους και σε αυτή τη βάση, βλέπουμε τις μετοχές δίκαια αποτιμημένες. Από την τιμή-στόχο των 8,8 ευρώ συνεπάγεται περιθώριο ανόδου περίπου 2%. Οι βασικοί κίνδυνοι περιλαμβάνουν: (ii) μακροοικονομικούς κινδύνους για την κυκλοφορία, (iii) κανονιστικούς κινδύνους, (iv) λειτουργικούς κινδύνους/ κινδύνους εκτέλεσης με την επέκταση και άλλους», συμπεραίνει η DB.

Τέλος, την κάλυψη της μετοχής του Διεθνούς Αερολιμένα Αθηνών εκκίνησε και η βρετανική επενδυτική τράπεζα Barclays με έκθεσή της. Η τιμή στόχος για τη μετοχή του αεροδρομίου διαμορφώνεται στα 8,4 ευρώ σε ορίζοντα 12 μηνών, χαμηλότερη από τα τρέχοντα επίπεδα στο ταμπλό του ΧΑ.

Διαβάστε επίσης:

ΟΗΕ-Μεσανατολικό: Νέα ψηφοφορία αύριο στο ΣΑ για “άμεση κατάπαυση του πυρός” στη Γάζα

Λιβύη: Ομαδικός τάφος με τουλάχιστον 65 πτώματα μεταναστών

Ευρωαγορές: Ισχυρή άνοδος 1,5% για τον DAX σε επίπεδο εβδομάδας

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μόντι: Ινδία και Ισραήλ θα πολεμήσουν μαζί την τρομοκρατία

- Τουρκία: Συνετρίβη F-16 – Ο πιλότος εκτινάχθηκε την τελευταία στιγμή όμως έχασε τη ζωή του

- Wall Street: Επανήλθαν οι πιέσεις στις τεχνολογικές μετοχές παρά τα ισχυρά αποτελέσματα της Nvidia

- Μελάνια Τραμπ: Θα προεδρεύσει μιας συνεδρίασης του Συμβουλίου Ασφαλείας των Ηνωμένων Εθνών

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.