ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Goldman Sachs και οι αναλυτές Kamakshya Trivedi και Sunil Koul με την ομάδα τους αυξάνουν τον στόχο τιμής για τον Γενικό Δείκτη του Χρηματιστηρίου Αθηνών στις 2.500 μονάδες από 2.300 μονάδες πριν.

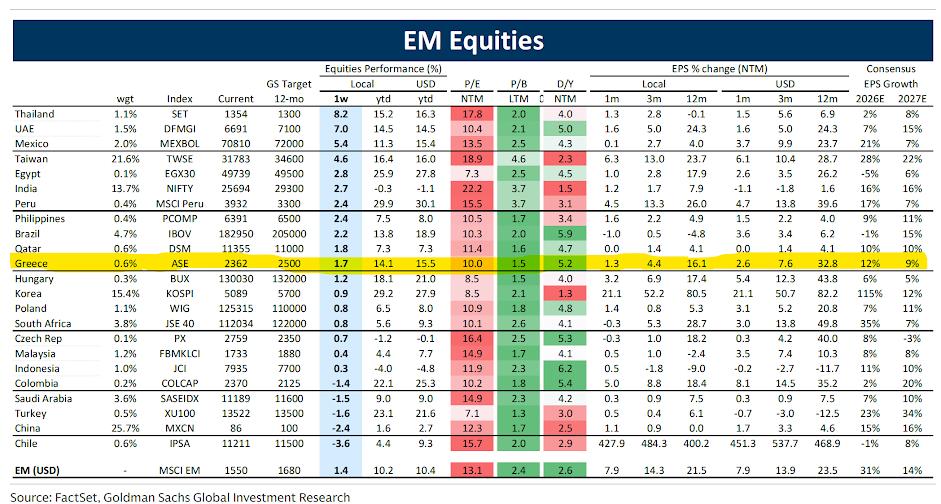

Αυτή η κίνηση τοποθετεί την ελληνική αγορά μέσα σε ένα περιβάλλον όπου η άνοδος των αναδυόμενων αγορών προέρχεται κυρίως από την αύξηση της κερδοφορίας και όχι από την επέκταση των πολλαπλασιαστών αποτίμησης.

Αν και το περιθώριο ανόδου δεν δείχνει ιδιαίτερα υψηλό, είναι της τάξεως του 7% και αν προστεθεί στο +11% από τις αρχές του χρόνου και στο +5% της μερισματικής απόδοσης που προβλέπει ο αμερικανικός επενδυτικός οίκος, τότε η άνοδος προσεγγίζει το 25%.

Σύμφωνα με την ανάλυση, οι αναδυόμενες αγορές και μετοχές κινούνται υψηλότερα από την αρχή του έτους με απόδοση περίπου 10%, σημαντικά πάνω από την αμερικανική αγορά που κινείται γύρω στο 2%, ενώ η άνοδος δεν προέρχεται από αναβάθμιση των δεικτών αποτίμησης (re-rating) αλλά σχεδόν εξ ολοκλήρου από αναβαθμίσεις κερδών. Η Goldman Sachs μάλιστα αναβαθμίζει την πρόβλεψη αύξησης κερδών των αναδυόμενων αγορών στο 25% για το 2026 και στο 13% για το 2027, διατηρώντας θετική στάση για το σύνολο της κατηγορίας ενεργητικού.

Μέσα σε αυτή τη συνολική εικόνα, ο πίνακας αποτυπώνει την Ελλάδα ως αγορά μέσης αποτίμησης αλλά υψηλής δυναμικής κερδών. Η ελληνική αγορά εμφανίζει άνοδο περίπου 14% από την αρχή του έτους σε τοπικό νόμισμα και 15,5% σε δολάρια, επίδοση που την τοποθετεί αρκετά πάνω από τον μέσο όρο των περισσότερων αγορών αλλά χωρίς να ανήκει στις πιο έντονα ανοδικές περιπτώσεις. Διαπραγματεύεται με δείκτη τιμής προς κέρδη περίπου 10 φορές, χαμηλότερα από τον μέσο όρο των αναδυόμενων αγορών που βρίσκεται γύρω στις 13 φορές, ενώ και η αποτίμηση ως προς τη λογιστική αξία παραμένει χαμηλότερη, περίπου 1,5 φορά έναντι περίπου 2,4 φορές του δείκτη των αναδυόμενων αγορών. Ταυτόχρονα προσφέρει αισθητά υψηλότερη μερισματική απόδοση, πάνω από 5,2% έναντι περίπου 2,6% του δείκτη και είναι μια από τις υψηλότερες.

Η εικόνα διαφοροποιείται όταν εξεταστεί η κερδοφορία. Οι προβλέψεις δείχνουν αύξηση κερδών για την Ελλάδα άνω του 30% σε όρους δολαρίου σε ορίζοντα δωδεκαμήνου, ποσοστό συγκρίσιμο ή υψηλότερο από πολλές αγορές με ακριβότερη αποτίμηση. Ενώ η Ινδία και η Ταϊβάν εμφανίζουν υψηλότερα πολλαπλάσια κερδών, η αύξηση κερδοφορίας τους δεν αποκλίνει ανάλογα από την ελληνική αγορά, ενώ χώρες με παρόμοια αποτίμηση όπως η Βραζιλία ή η Πολωνία εμφανίζουν σαφώς χαμηλότερη δυναμική κερδών. Η Ελλάδα συνεπώς καταγράφει μια αποτίμηση που συνδυαστικά είναι ελκυστική και με υψηλή ορατότητα.

Η τοποθέτηση αυτή συνδέεται με τη συνολική στρατηγική του οίκου, ο οποίος επισημαίνει ότι οι αποδόσεις στις αναδυόμενες αγορές το 2026 προκύπτουν από τη βελτίωση των εταιρικών αποτελεσμάτων και όχι από αύξηση των αποτιμήσεων. Σε ένα τέτοιο περιβάλλον, οι αγορές με σχετικά χαμηλό πολλαπλάσιο αλλά υψηλή αύξηση κερδών εμφανίζονται πιο ισορροπημένες στον συγκριτικό πίνακα. Με βάση αυτή την απεικόνιση, η Ελλάδα τοποθετείται κοντά στο κέντρο της κατανομής των αναδυόμενων αγορών με χαμηλότερη αποτίμηση από τον μέσο όρο, υψηλότερη μερισματική απόδοση και αύξηση κερδών που την κατατάσσει στις αγορές με θετικό μομέντουμ κερδοφορίας (earnings momentum). Η αναβάθμιση του στόχου του Γενικού Δείκτη στις 2.500 μονάδες εντάσσεται επομένως στο γενικότερο σενάριο του οίκου για τις αναδυόμενες αγορές, όπου η πορεία των μετοχών καθορίζεται από την κερδοφορία και όχι από την επέκταση των πολλαπλασίων, και η ελληνική αγορά εμφανίζεται στον πίνακα ως μία από τις περιπτώσεις με σχετικά χαμηλή αποτίμηση και ισχυρή δυναμική κερδών.

Διαβάστε επίσης

Η Chios Navigation ύψωσε την ελληνική σημαία στο Doric Flame

Στα ύψη η αισιοδοξία των επενδυτών, παρά το ασταθές κλίμα στις αγορές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ρωσία, Ουκρανία και… Τραμπ: Γεωπολιτικές σκιές πάνω από το Κογκρέσο της UEFA

- Dynagas LNG Partners (Γιώργος Προκοπίου): Θα δώσει μέρισμα στις 27 Φεβρουαρίου 0,050 δολαρίων

- Ο ΔΕΣΦΑ, η σχολή του Σικάγο εναντίον των μονοπωλίων… και στο βάθος το Δικαστήριο της ΕΕ

- Perla Residence στη Marbella: Μια κατοικία που παγώνει το κύμα σε αρχιτεκτονική μορφή

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.